銀行カードローンと消費者金融カードローンなど、カードローン事業者の業態が異なると、サービスごとの違いは分かりやすく、比較しやすいです。

しかし、大手消費者金融カードローン同士で比較と、サービス内容で各社あまり大きな違いがなく、「何が違うのか分からない」と悩まれる方が少なくありません。

そこでこの記事では、アイフル・プロミス・アコムの大手消費者金融3社の違いについて、徹底比較して解説します。

前提として、アイフル・プロミス・アコムの3社で共通する項目としては、以下が挙げられます。

- 国から認可を受けている貸金業者

- 運営会社もしくはグループ会社が上場企業

- 無担保・無保証、Web完結で契約できる

- 初回契約で無利息期間がある

- 職場への在籍確認や自宅への電話/郵送物が原則なし

そのうえで、サービス内容を比較すると、このような違いがあります。

大手カードローン3社の比較一覧

| アプリ | アイフル | プロミス | アコム |

|---|---|---|---|

| ロゴ |  |  | |

| 運営会社 | アイフル株式会社 | SMBCコンシューマーファイナンス株式会社 | アコム株式会社 |

| 親組織 | 独立資本 | 三井住友カード株式会社 100% | 三菱UFJフィナンシャル・グループ |

| 審査時間 | 最短18分 | 最短3分 | 最短20分※1 |

| 無利息期間 | 契約日の翌日から最大30日間 | 初回借入の翌日から最大30日間 | 契約日の翌日から最大30日間 |

| 金利(実質年率) | 3.0~18.0% | 4.5~17.8% | 3.0~18.0% |

| 限度額 | 1~800万円 | 1~500万円 | 1~800万円 |

| 申込条件 | 20~69歳 | 18〜74歳 | 20~72歳 |

| 詳細 | |||

| 申し込み |

※注釈

※1. お申込時間や審査によりご希望に添えない場合がございます。

※お申込の状況によってはご希望にそえない場合がございます。

※契約には所定の審査があります

なお、アイフル・プロミス・アコムの3社は、審査通過率を毎月公表しています。

「審査通過率が高い=審査が甘い」ということではありませんが、とても参考になる情報と言えるでしょう。

| カードローン | 2024/11 | 2024/10 | 2024/9 | 2024/8 | 2024/7 | 2024/6 | 2024/5 | 2024/4 | 2024/3 | 2024/2 | 2024/1 | 2023/12 | 2023/11 | 2023/10 | 2023/9 | 2023/8 | 2023/7 | 2023/6 | 2023/5 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| アイフル | 33.0% | 32.5% | 34.6% | 34.1% | 33.3% | 37.0% | 36.7% | 34.9% | 36.0% | 36.1% | 37.2% | 40.3% | 39.3% | 38.8% | 39.2% | 37.4% | 37.0% | 37.8% | 27.7% |

| アコム | 39.9% | 39.1% | 37.6% | 37.6% | 37.8% | 41.7% | 42.0% | 41.3% | 39.5% | 40.6% | 39.4% | 42.4% | 44.7% | 44.1% | 43.2% | 42.0% | 42.6% | 42.8% | 42.6% |

| プロミス | 非公開化 | 非公開化 | 非公開化 | 35.5% | 34.7% | 36.2% | 36.0% | 35.7% | 35.6% | 36.9% | 34.8% | 35.6% | 35.6% | 34.7% | 36.1% | 39.8% | 41.0% | 41.9% | 40.8% |

| 業界平均 | 未発表 | 32.2% | 31.8% | 32.2% | 31.2% | 33.3% | 34.0% | 33.2% | 34.7% | 34.5% | 33.5% | 34.6% | 35.4% | 35.6% | 36.7% | 36.5% | 36.7 | 36.2 | 36.7% |

アイフル・プロミス・アコムを項目ごとに違いを比較

ここでは、アイフル・プロミス・アコムを以下の項目ごとに違いを比較していきます。

自分が気になる項目をクリックで詳細に移動

なお、どの項目から見たらいいか迷っている方は、以下の特徴から選ぶのがおすすめです。気になるものがあったらクリックして、まずはそのカードローンについて見てみましょう。

- アイフル・プロミス・アコムはサラ金とは違うの?

-

アイフル・プロミス・アコムは都道府県知事や財務局長から正規の登録を受けた貸金業者で、高い金利で貸付をし、強引な取り立てを行なうサラ金(サラリーマン金融)とは違うものです。

貸金業法に沿って貸付が行なわれているため、違法な取り立てやグレーゾーン金利などもありません。

法律に基づいて安全な貸付が行なわれているため、アイフル・プロミス・アコムはサラ金とはまったく異なります。

申し込み条件

アイフル・プロミス・アコムの申し込み条件は以下のとおりです。

| ローン名 | 申し込み条件 |

|---|---|

| アイフル | 満20歳以上69歳まで 定期的な収入がある |

| プロミス | 18〜74歳 本人に安定した収入がある方 |

| アコム | 20歳以上 安定した収入と返済能力を持っている方 当社基準を満たす方 |

プロミスのみが18歳・19歳の方でも申し込みをすることができます。

そのため、18歳・19歳の学生(高校生は不可)でもアルバイトやパートなどで安定した収入があれば、プロミスの利用は可能です。

なお、アイフル・プロミス・アコムのどのカードローンに申し込む場合でも安定した収入が必要ですが、その要件をクリアしていれば、主婦や学生などの方でも申し込むことができます。

ただし、収入が年金のみの方は申し込むことができません。

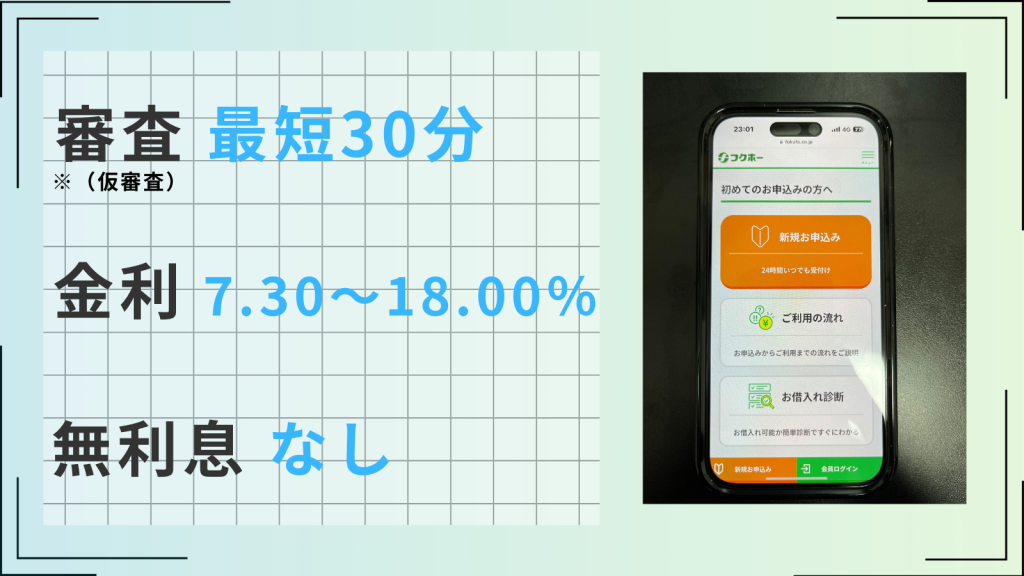

審査時間や融資時間

アイフル・プロミス・アコムの審査時間と融資時間は以下のとおりです。

| ローン名 | 審査時間 | 融資時間 |

|---|---|---|

| プロミス | 最短3分 | 最短3分 |

| アイフル | 最短18分 | 最短18分 |

| アコム | 最短20分※1 | 最短20分※1 |

※注釈

※1. お申込時間や審査によりご希望に添えない場合がございます。

※お申込の状況によってはご希望にそえない場合がございます。

※契約には所定の審査があります

上記のように、アイフル・プロミス・アコムはすべて即日融資が可能です。

なかでもプロミスは、最短3分とアイフル・プロミス・アコムのなかで融資スピードが一番速く、多くのカードローンのなかでもトップクラスの速さを誇ります。

ただし、プロミスに限らず、アイフル・アコムでも最短で融資をしてもらうためには、それぞれ設定されている審査対応時間内に申し込みを済ませる必要があります。

審査対応時間

アイフル・プロミス・アコムは、Webもしくはアプリなら24時間いつでも申し込むことができます。

ただし、それぞれ審査対応時間が設けられており、即日融資を受けたい場合はこの時間内に申し込んで審査をしてもらう必要があります。

それぞれの審査対応時間は以下のとおりです。

| ローン名 | 審査対応時間 |

|---|---|

| アイフル | 9:00〜21:00 |

| プロミス | 9:00〜21:00 |

| アコム | 9:00〜21:00 |

上記のように審査対応時間は3つとも同じなため、早急にお金が必要な方は、最短3分で借入できるプロミスを利用するのがよいでしょう。

なお、プロミスを利用して、最短3分で借入できるのはWeb申し込みのみであることには注意しましょう。

金利

アイフル・プロミス・アコムの金利(実質年率)は以下のとおりです。

| ローン名 | 金利(実質年率) |

|---|---|

| アイフル | 3.0~18.0% |

| プロミス | 4.5~17.8% |

| アコム | 3.0~18.0% |

プロミスは、アイフルやアコムと比べて上限金利が0.2%低くなっています。

カードローンの初回利用では上限金利が適用される場合が多いことを考えると、低金利のカードローンを選びたい方にはプロミスがおすすめです。

また、利息制限法によって、100万円未満の初回借入は上限金利が適用される可能性がさらに高まるため、借入したい金額が100万円未満の場合は、プロミスを利用すると返済負担を抑えられます。

利息制限法

| 借入金額 | 上限金利 |

|---|---|

| 10万円未満 | 年20% |

| 10〜100万円未満 | 年18% |

| 100万円以上 | 年15% |

最大限度額

アイフル・プロミス・アコムの最大限度額は以下のとおりです。

| ローン名 | 最大限度額 |

|---|---|

| アイフル | 800万円 |

| プロミス | 500万円 |

| アコム | 800万円 |

上記のとおり、プロミスの最大限度額は500万円となっており、アイフルやアコムの800万円と比べて低めに設定されています。

ただし、500万円以上の借入を検討していない方はそこまで気にすることはないでしょう。

なぜなら、アイフル・プロミス・アコムは総量規制の対象であり、合計して年収の3分の1までしか借入することができないからです。

そのため、年収が1500万円以下の方は、どのカードローンを選んでも問題ないでしょう。

在籍確認や郵送物の有無

アイフル・プロミス・アコムの在籍確認に関しては、それぞれ以下のように言及されています。

Q申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってきますか?

引用:アイフル

Aお申込みの際に自宅・勤務先へのご連絡は行っておりません。在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。

Q申込をしたら、勤務先に電話はかかってきますか?

引用:プロミス

A原則、お勤めされていることの確認はお電話では行いません。ただし審査の結果によりお電話する場合でも、お客さまの同意を得ずに実施することはございませんので、ご安心ください。

Q勤務先に在籍確認の電話がかかってきますか?

引用:アコム

A原則、実施しません。

※原則、電話での在籍確認はせずに書面やご申告内容での確認を実施します。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

アイフル・プロミス・アコムのどれに申し込んでも、原則として在籍確認は行なわれないため、職場にバレずに利用することができます。

万が一在籍確認が行なわれる場合でも同意なしでは実施されないため、安心してください。

実際に在籍確認が行なわれた割合

また、郵送物の有無に関しても、それぞれ以下のように言及されているため、家族にバレずに利用することは可能です。

アイフルでは、ご返済の遅れがあり連絡がつかない場合をのぞき、書類郵送なしでご利用いただけます。

引用:アイフル

プロミスならお申込・お借入・ご返済まですべてWeb完結!郵送物もありません。

引用:プロミス

Q自宅や勤務先に何か書類が送られてくることはありますか?

引用:アコム

このように、職場や家族にバレないような工夫がそれぞれの金融機関でされています。

- アイフル・プロミス・アコムは利用しているのが誰かにバレる?

-

前述したとおり、アイフル・プロミス・アコムは原則として在籍確認や郵送物がないため、職場や家族にバレる可能性は低いでしょう。

また、アイフル・プロミス・アコムはWeb完結で来店不要で利用でき、誰かに借入や返済を見られることもないため、バレる可能性をより低くできます。

なお、延滞や滞納をすると必ず郵送物が送られてくるため、延滞や滞納はしないようにしてください。

無利息期間

アイフル・プロミス・アコムの無利息期間の比較は以下のとおりです。

| ローン名 | 期間 | 開始日 | 適用条件 |

|---|---|---|---|

| アイフル | 最大30日間 | 契約日の翌日 | アイフルを初めて利用する方 無担保キャッシングローンを利用する方 |

| プロミス | 30日間 | 初回借入日の翌日 | プロミスを初めて利用する方 メールアドレスを登録のうえ、Web明細を利用する方 |

| アコム | 最大30日間 | 契約日の翌日 | アコムの契約が初めての方 |

プロミスのみ初回借入日の翌日から無利息期間がスタートするため、契約後すぐに借入をしなくても損をすることはなく、無利息期間を有効に使えます。

最低返済額

アイフル・プロミス・アコムの最低返済額は以下のとおりです。

| ローン名 | 最低返済額 |

|---|---|

| アイフル | 約定日制:4,000円 サイクル制:5,000円 |

| プロミス | 1,000円 |

| アコム | <35日ごとの返済> 利率3.0%・10万円借入の場合:3,000円 <毎月指定日の返済> 利率3.0%・10万円借入の場合:2,000円 |

月々の返済額は、借入残高に一定の割合をかけた金額で算出されるほか、アコムは契約極度額によっても返済額が変動します。

借入残高が同じであっても、契約極度額が低いほうが月々の返済額は増える傾向にあるのです。

そのため、返済シミュレーションを活用するなどして、返済額を事前に把握してから無理のない借入を行ないましょう。

返済方法

アイフル・プロミス・アコムの返済方法は以下のとおりです。

| ローン名 | 返済方法 |

|---|---|

| アイフル | インターネット返済 口座振替(自動引落) 振込 スマートフォンアプリ(セブン銀行ATM・ローソン銀行ATM) 提携ATM(コンビニ・銀行) |

| プロミス | インターネット返済 口座振替 スマートフォンアプリ(セブン銀行ATM・ローソン銀行ATM) 提携ATM(コンビニ・銀行) プロミスATM 振込 |

| アコム | インターネット返済 アコムATM 提携ATM(コンビニ等) 振込 口座振替(自動引落) スマートフォンアプリ(セブン銀行ATM) |

返済方法に関しては、それぞれあまり違いはありません。返済方法以外の項目で比較して、借入先を決めるのがおすすめです。

女性向けサービスの有無

アイフル・プロミス・アコムの女性向けサービスの有無は以下のとおりです。

| ローン名 | 女性専用ダイヤル | 女性向けの商品 |

|---|---|---|

| アイフル | あり(0120-201-884) | あり(SuLaLi) |

| プロミス | あり(0120-86-2634) | あり(レディースキャッシング) |

| アコム | 現在は公式サイトに記載なし | なし |

アイフルやプロミスには女性向けサービスが展開されているため、初めてカードローンを利用する女性でも安心して使用できます。

女性専用ダイヤルでは、女性の職員が電話に出て相談に乗ってもらえます。

アイフル・プロミス・アコムどれが審査に通りやすい?審査通過率や新規契約者数、債権残高を比較

アイフル・プロミス・アコムのなかでどこが審査に通りやすいかは、一概に断定することはできません。

しかし、それぞれが出している審査通過率や新規契約者数、債権残高を見ることで、ある程度の目安を付けることはできるでしょう。

審査通過率は「契約者数÷申込者数」という計算で数値を出しているのですが、上記の審査通過率のチャートを見ると、直近1年間は3つのなかでアコムの審査通過率が一番高いことが伺えます。

また、新規契約者数もアコムが直近1年間一番多いことから、ただ審査通過率が高いわけではなく、積極的に新規契約者数も増やしていることがわかります。

さらに、契約者に対する債権残高(元金と発生する金利の合計)も、アコムが右肩上がりで増え続けています。

これらのことから、目安ではありますが、アイフル・プロミス・アコムのなかではアコムが新規契約しやすいといえるでしょう。

※データ参照元

アイフル月次推移

SMBCコンシューマーファイナンス月次営業指標

アコムマンスリーレポート

アイフル・プロミス・アコムのどれが一番人気なの?新規申込者数はどれくらい?

アイフル・プロミス・アコムのなかでどれが一番人気なのかは、それぞれが公表している新規申込者数で判断することができます。

アイフル・プロミス・アコムの新規申込者数は以下のとおりです。

| ローン名 | 新規申込者数 |

|---|---|

| アイフル | 8万6,179人 |

| プロミス | 9万3,561人 |

| アコム | 9万1,897 人 |

SMBCコンシューマーファイナンス月次営業指標(2025年3月期4月)

アコムマンスリーレポート(2025年3月期)

新規申込者数は毎月変動するため、一概にどこが一番人気と断定することはできませんが、2024年4月はプロミスの新規申込者数が一番多く、人気だったことがわかります。

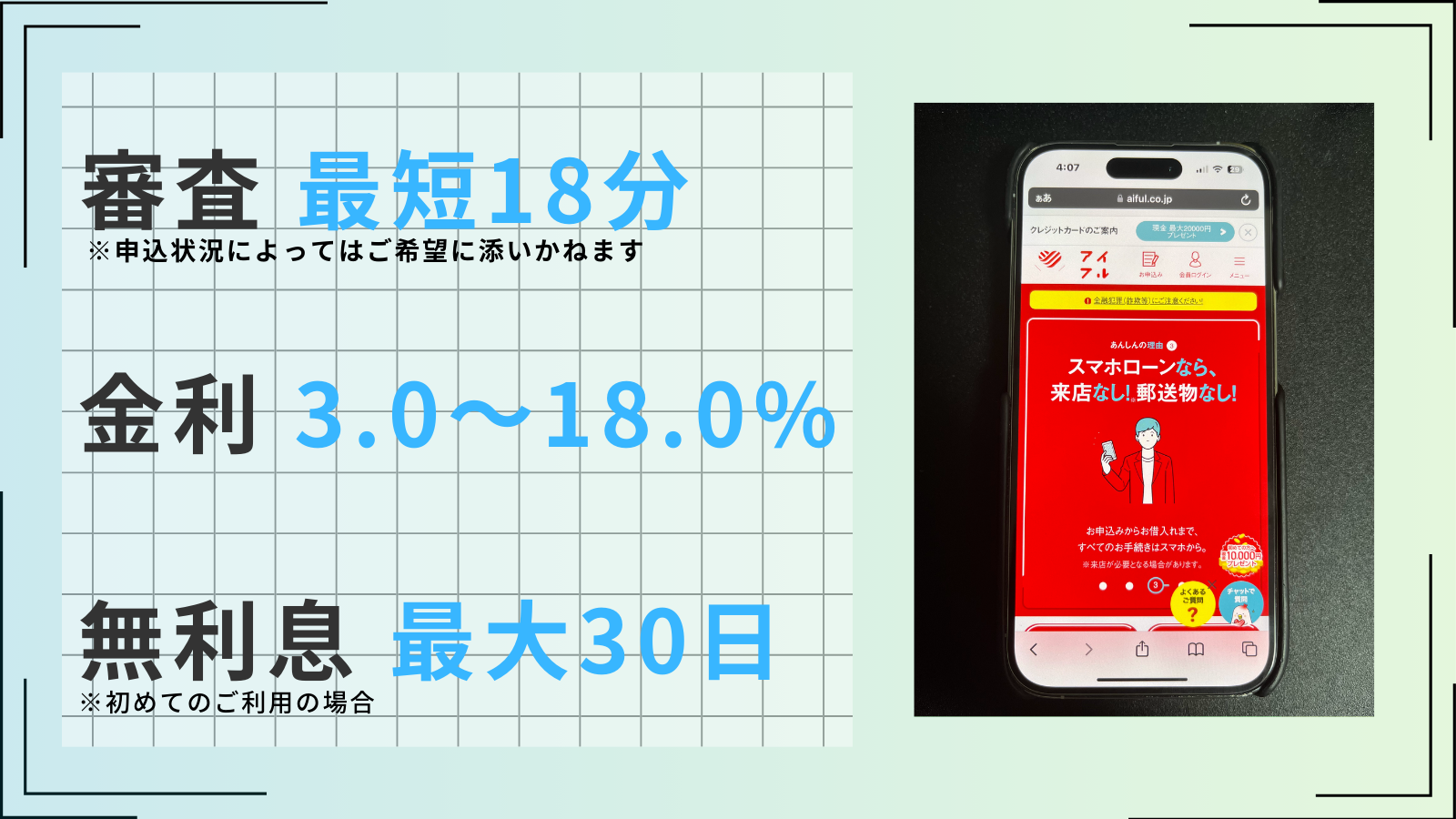

急いでいる方はアイフルがおすすめ

| 審査時間 | 最短18分 | 融資時間 | 最短18分 |

| 無利息 | 最大30日 | 実質年率 | 3.0~18.0% |

| 在籍確認 | 原則なし | 限度額 | 1~800万円 |

- 大手唯一の銀行グループではない独立した消費者金融

- 初めての利用なら最大30日間利息0円

- 最短18分で審査が完了するスピード審査

- Web申込後に電話連絡で優先的に審査

- 在籍確認は原則なし、郵便物は一切なし

- 50万円までなら収入証明不要

※お申込の状況によってはご希望にそえない場合がございます

今すぐにお金を手に入れる必要があり、急いでいる方にはアイフルがおすすめです。

アイフルの融資時間は最短18分で、プロミスの最短3分よりは時間がかかってしまいますが、在籍確認の実施率が低く、プロミスよりも審査がスムーズに進む可能性があります。

アイフル・プロミスともに原則として在籍確認はなしとなっていますが、万が一の場合には連絡がくることもあります。

その万が一の連絡の確率がアイフルは公開されており、プロミスと比較しても低い確率を誇っています。

実際に在籍確認が行なわれた割合

| ローン名 | 在籍確認をした割合 |

|---|---|

| アイフル | 0.3% |

| プロミス | 2% |

| アコム | 不明 |

そのため、3つのなかで一番の融資スピードを誇っているプロミスよりも、急いでいる方にはアイフルのほうがおすすめといえるのです。

注釈

※1申込状況によってはご希望に添いかねます

※2初めてのご利用の場合「最大」30日間無利息

審査通過率の高さで選ぶならアコム

| 審査時間 | 最短20分※1 | 融資時間 | 最短20分※1 |

| 無利息 | 最大30日 | 実質年率 | 3.0~18.0% |

| 在籍確認 | 原則なし | 限度額 | 1~800万円 |

- 初めての利用なら最大30日間利息0円

- 最短20分で審査が完了するスピード審査※1

- 年会費無料のクレカも作れる

- 郵送物は原則なし

- 原則、お勤め先へ在籍確認の電話なし

※1.お申込時間や審査によりご希望に添えない場合がございます。

審査に通るかが不安で、審査通過率の高さで選びたいと思っている方にはアコムがおすすめです。

前述したようにアコムは、アイフル・プロミス・アコムのなかで、直近1年間の審査通過率が一番高いです。

そのため、審査が不安な方には特におすすめのカードローンといえます。3秒診断もあるため、審査前に借入可能か診断してみましょう。

パートやアルバイトの方でも、安定した収入と返済能力があれば申し込むことができますし、アコムは審査が最短20分※1で完了するため、すぐにお金が必要な方にもおすすめです。

※注釈

※1.お申込時間や審査によりご希望に添えない場合がございます。

※2.アコムマンスリーレポート

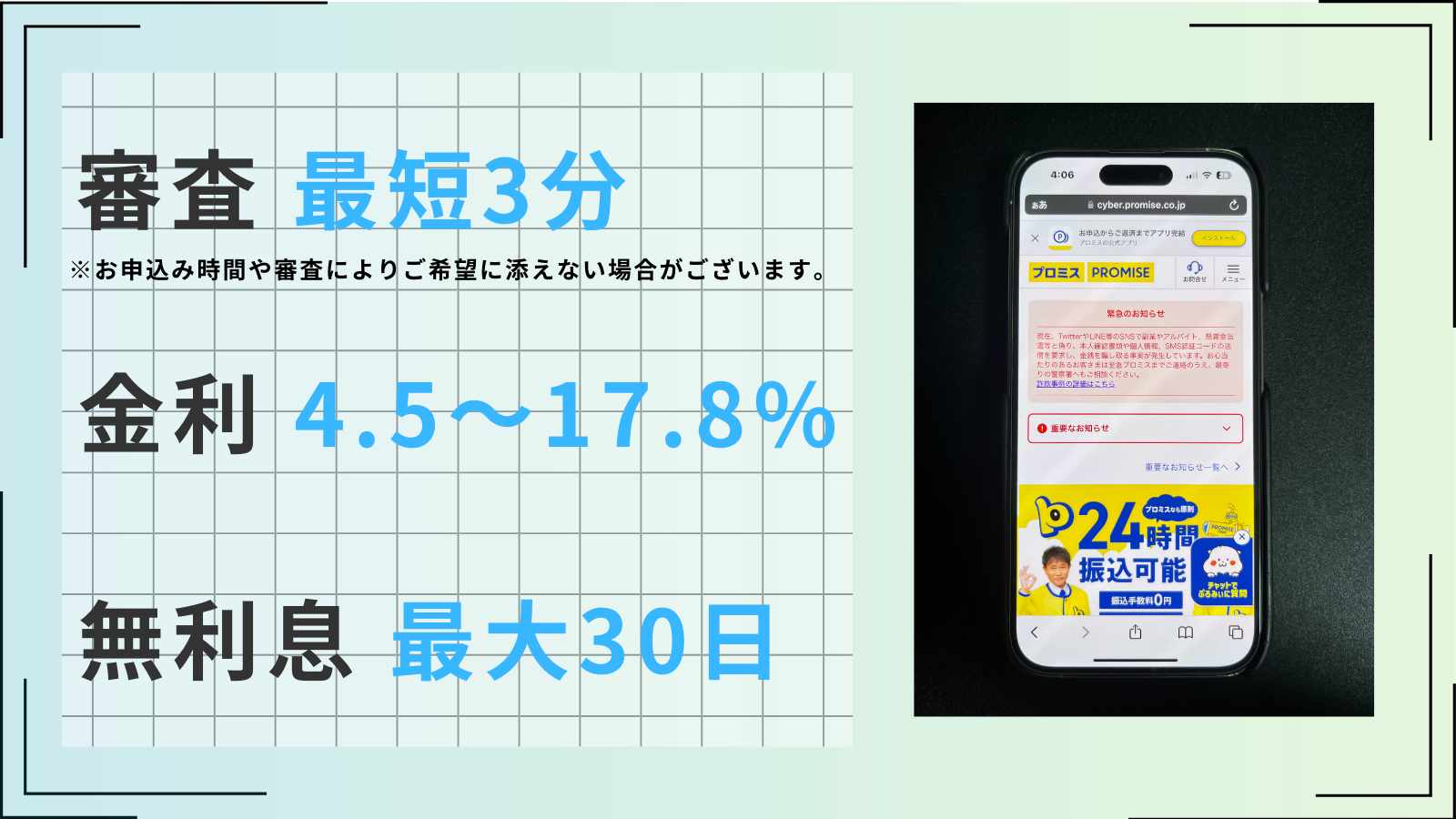

無利息期間や上限金利の低さで選ぶならプロミス

| 審査時間 | 最短3分※ | 融資時間 | 最短3分※ |

| 無利息 | 最大30日 | 実質年率 | 4.5~17.8% |

| 在籍確認 | 原則電話 連絡なし | 限度額 | 1~500万円 |

- 審査~借入まで業界最速の最短3分で完了

- 初めての借入から最大30日間利息0円

- 上限金利が17.8%と大手他社よりも低い

- 原則電話による在籍確認なし、郵便物は一切なし

- 数少ない18歳から利用可能なカードローン

※お申込み時間や審査によりご希望に添えない場合がございます。

無利息期間もしくは上限金利の低さでカードローンを選ぶならプロミスがおすすめです。

プロミスの無利息期間は、アイフル・アコムと違い、初回借入日の翌日からスタートします。

| ローン名 | 無利息期間の開始日 |

|---|---|

| アイフル | 契約日の翌日 |

| プロミス | 初回借入日の翌日 |

| アコム | 契約日の翌日 |

そのため、契約後すぐに借入をしなくても損をすることはなく、30日間の無利息期間を有効に利用することが可能です。

また、プロミスは上限金利が17.8%で、アイフル・アコムと比較して低く設定されています。

| ローン名 | 上限金利 |

|---|---|

| アイフル | 18.0% |

| プロミス | 17.8% |

| アコム | 18.0% |

初めての借入では上限金利が適用される場合が多いため、0.2%分の返済負担を抑えて利用することができます。

このように、無利息期間や上限金利の低さから、プロミスは返済負担を抑えたい方に特におすすめのカードローンとなっています。

※詳細

※お申込み時間や審査によりご希望に添えない場合がございます。

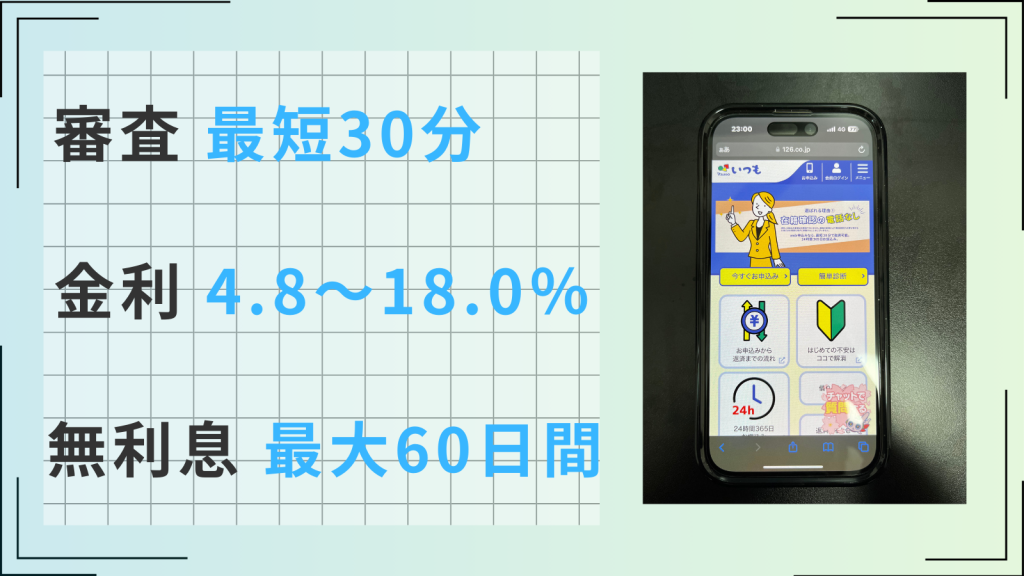

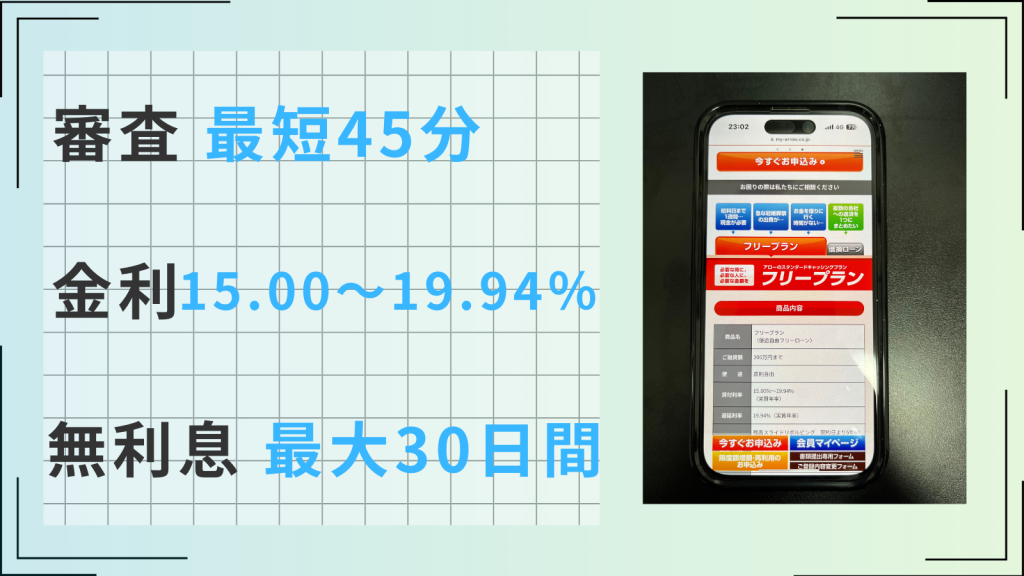

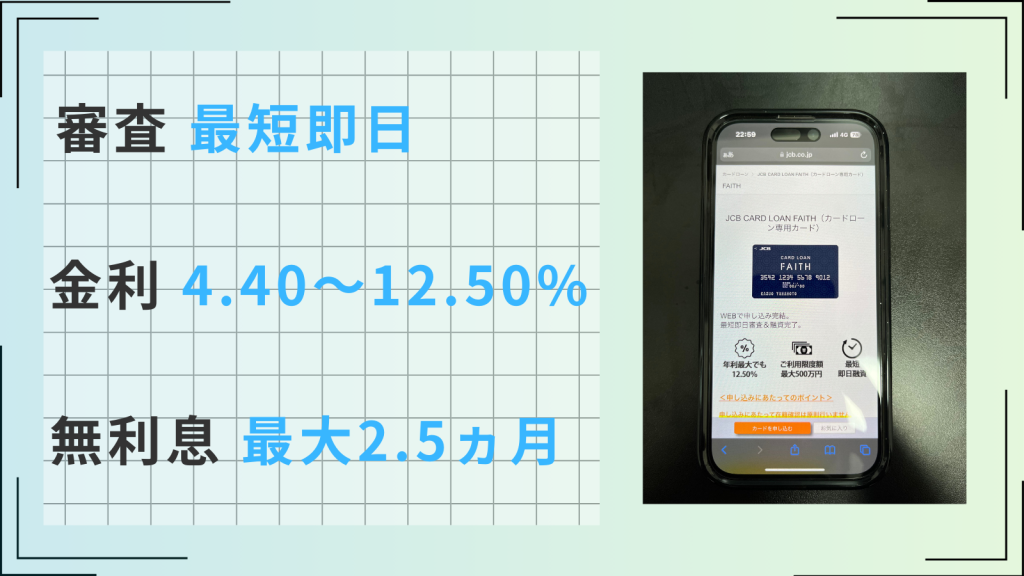

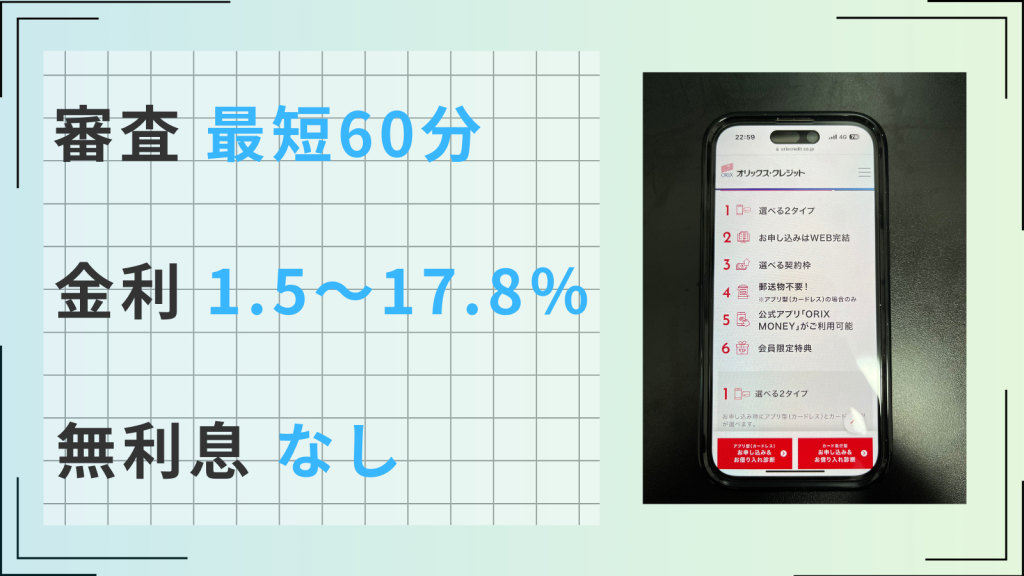

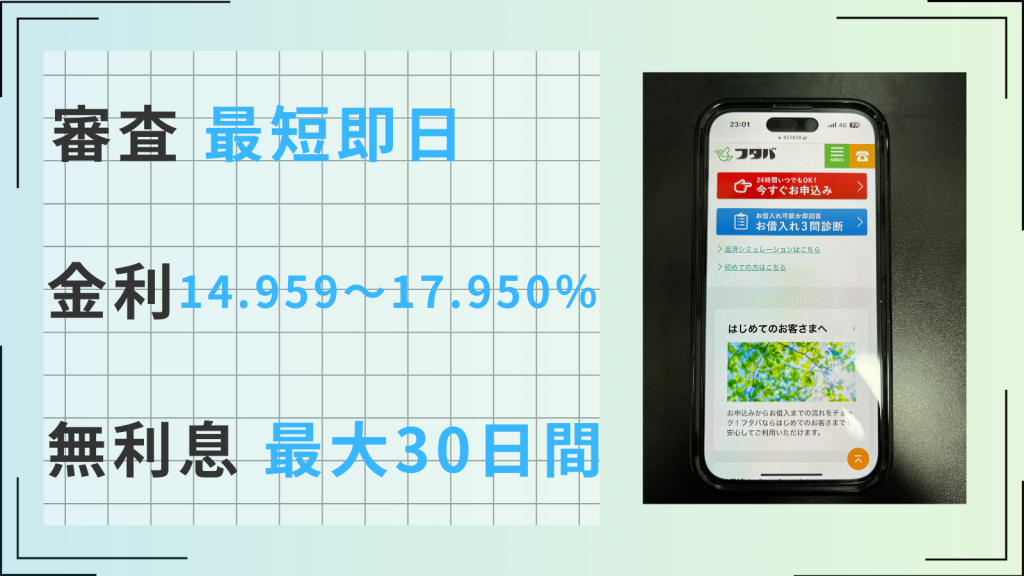

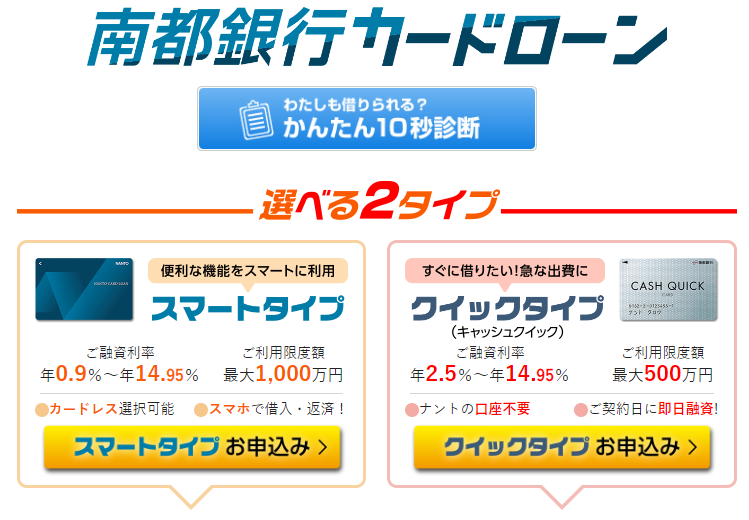

アイフル・プロミス・アコムの審査に落ちてしまったら中小消費者金融(街金)の利用がおすすめ

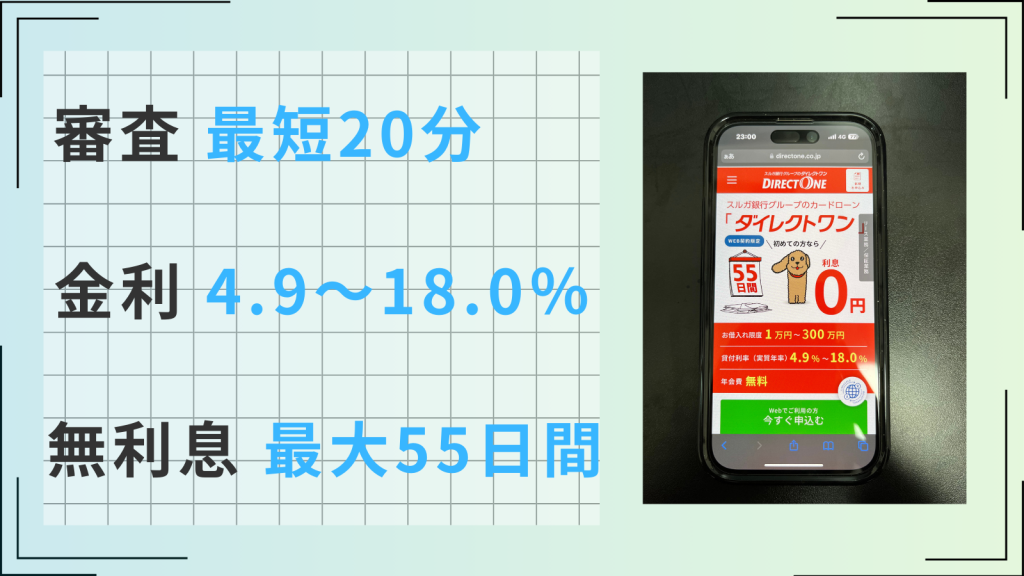

アイフル・プロミス・アコムといった大手消費者金融の審査に落ちてしまった方は、中小消費者金融(街金)の利用をおすすめします。

中小消費者金融の審査は大手消費者金融の審査とは異なり、独自の審査基準で柔軟に対応してくれることが多いからです。

そのため、中小消費者金融の利用者のなかには、過去に延滞などを経験した方もいます。

特にダイレクトワンなら、申し込み前にダイレクトワンに直接相談してから申し込むことができるため、延滞や滞納、ブラックなどを経験しており、審査に不安な方は一度相談してみるとよいでしょう。

中小消費者金融(街金)ならブラックでも審査に通る?

中小消費者金融(街金)なら、過去に延滞や滞納などをしてブラックになっていても審査に通る可能性はあります。

ただし、現在の自身に返済能力がなければ、審査に通る可能性は限りなく低いでしょう。

中小消費者金融は大手と違い、過去に延滞や滞納をしてブラックになった方にも審査を実施し、現在の申込者自身に返済能力があるか確認しています。

そのため、過去に延滞や滞納をしてブラックになっていても、現在の申込者に返済能力があれば、審査を通している中小消費者金融もあるのです。

アイフル・プロミス・アコム以外の大手消費者金融カードローンはどこ?3つ以外にも無人契約機はある?

アイフル・プロミス・アコム以外の大手消費者金融カードローンとして挙げられるのは、SMBCモビットとレイクです。

どちらも、アイフル・プロミス・アコムと同様に無人契約機を設置しています。

| ローン名 | 無人契約機の台数 |

|---|---|

| アイフル | 762台※ |

| プロミス | 447台※ |

| アコム | 893台(自動契約機(むじんくん))※ |

| SMBCモビット | 約400台 |

| レイク | 462台※ |

なお、SMBCモビットとレイクもアイフル・プロミス・アコムと同様に、最短即日での融資に対応しているため、すぐにお金を借りることができます。

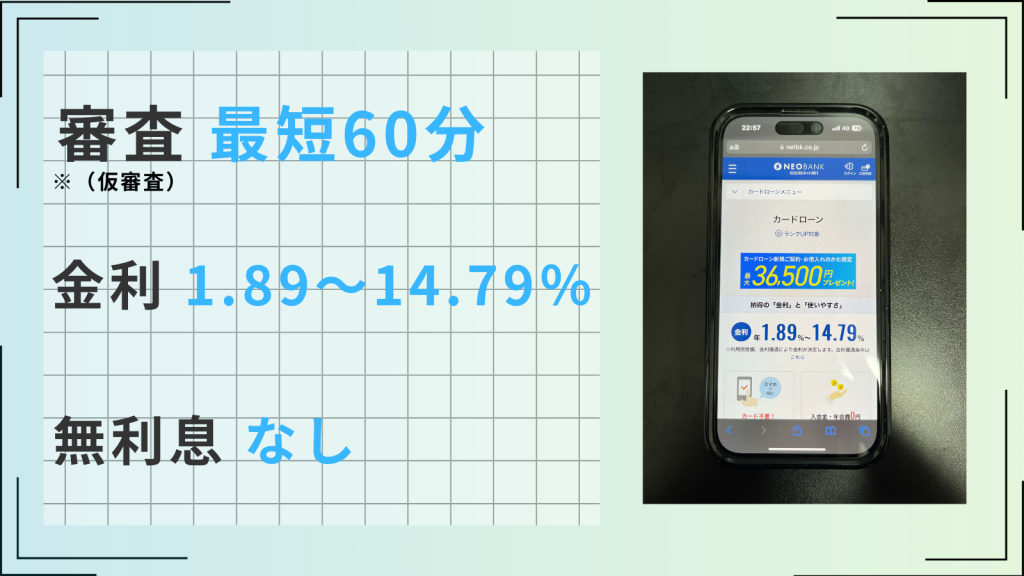

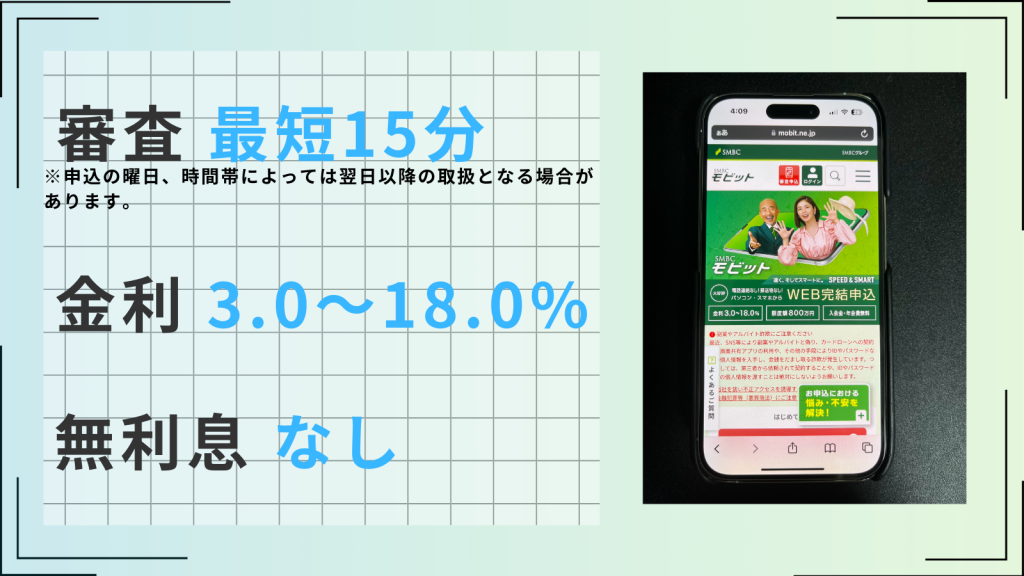

SMBCモビット

| 審査時間 | 最短15分 | 融資時間 | 最短15分 |

| 無利息 | なし | 実質年率 | 3.0~18.0% |

| 在籍確認 | 原則電話 連絡なし | 限度額 | 1~800万円 |

- 申込みから借入まで最短15分

- 原則電話連絡なし、郵便物は一切なし

- 返済で200円ごとにVポイントが貯まる

- SMBCグループの安心感

- 来店不要、Web・アプリで借入まで完結

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

SMBCモビットは、アイフル・プロミス・アコムと同じ大手消費者金融カードローンで、無人契約機(三井住友銀行ローン契約機)は全国に約400台あります。

Web申し込みなら最短15分で審査が完了し、最短即日で融資をしてもらうことが可能です。

原則として自宅や勤務先への連絡は行なっていないため、職場の方や家族にバレずに利用することができます。

さらに、以下のいずれかの手続きを行なうと原則郵送物なしで利用できるため、家族にバレる可能性をより下げられます。

・オンライン本人確認を行なうこと

・返済方法を口座振替で登録すること

・三井住友銀行ローン契約機へ顔写真付きの本人確認書類を持参して申し込むこと

また、Web完結で利用できるため、借入しているところや返済しているところを誰かに見られる心配もなく、プライバシー管理が徹底されています。

※注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

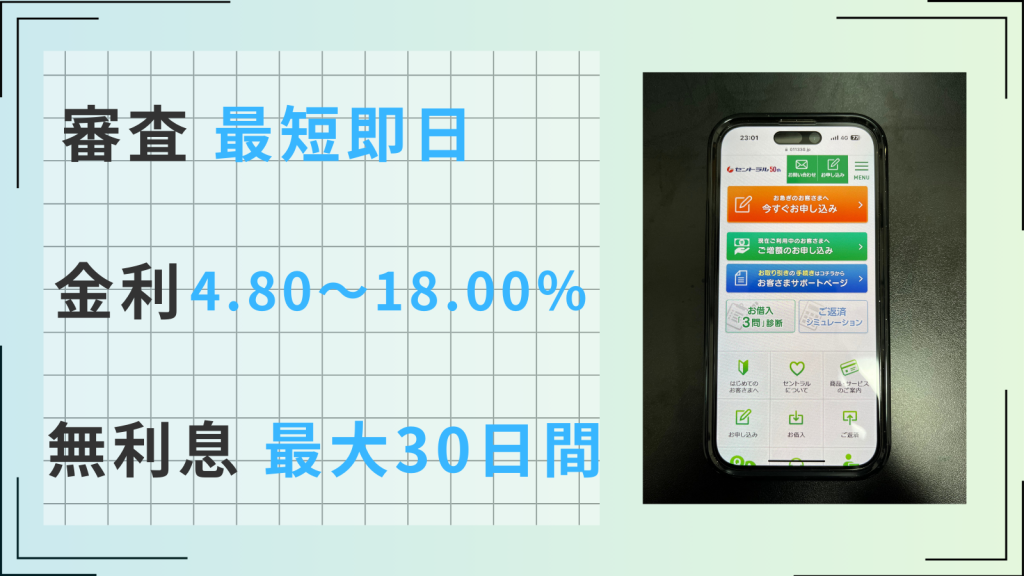

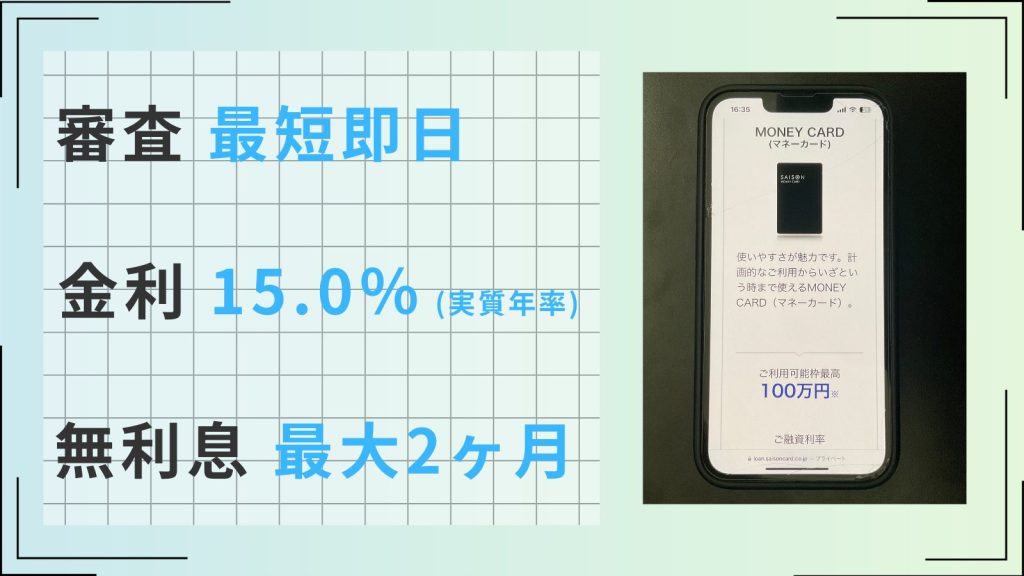

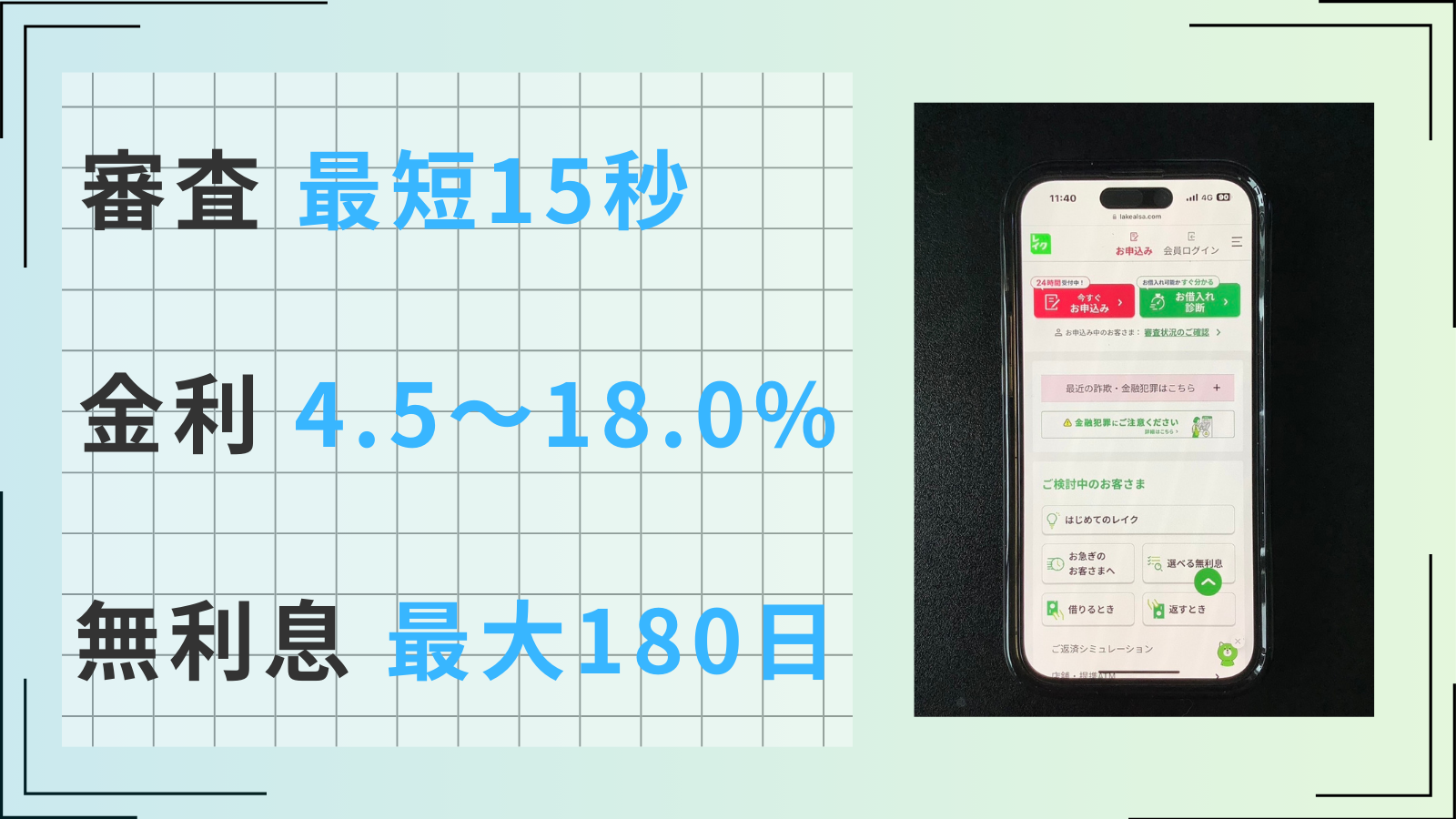

レイク

| 審査時間 | 最短15秒 | 融資時間 | 最短25分 |

| 無利息 | 最大180日 | 実質年率 | 4.5~18.0% |

- Web申込限定で無利息期間を60日と180日(5万円まで)から選べる

- 最短15秒で審査結果を通知、最短25分で融資可能

- 原則として在籍確認・郵送物なしで借入可能

- 20~70歳まで借入可能で対象年齢が広い

- Web・自動契約機・電話から申し込み可能

レイクも、アイフル・プロミス・アコムと同様の大手消費者金融カードローンで、無人契約機(自動契約コーナー)は462台あります。

Web申し込みなら、最短25分で借入まで完了するため、すぐにお金を借りることができます。

また、Web申し込みに加えて初めて利用する方には、最大で60日間の無利息期間サービスが付くため、約2ヵ月間利息0円で利用することが可能です。

さらに、借入額のうち5万円までなら、180日間利息0円と非常にお得に利用することができます。(申込方法はWeb申し込みだけでなく、自動契約機や電話でも可能。)

ただし、無利息期間で金利が0円でも返済は通常のようにあるため、気を付けてください。

なお、原則として自宅や勤め先への電話での在籍確認がなく、スマートフォン完結なら郵送物も送られてこないため、周囲に借入しているのはバレにくいでしょう。

アイフル・プロミスやアコム・アイフルなどの両方から借りることはできる?

アイフル・プロミスやアコム・アイフルなどの両方から借入することは可能です。

2社以上から借入したからといって、信用情報が悪くなるわけでもないため、安心しましょう。

ただし、同時に2社以上へ申し込みをすることだけは避けましょう。

同時に複数のカードローンに申し込むことは、審査の際、不利に働く可能性があります。

カードローンに申し込んだ記録は信用情報機関が管理しており、審査の際に金融機関がこの複数の同時申し込みを疑問視し、「この申込者は収入面で問題があったり、返済能力がなかったりするのではないか」と判断され、審査で不利になってしまいます。

さらに、カードローンの複数同時申し込みは、カードローンの審査だけでなく、クレジットカードや住宅ローンなどの信用情報機関を利用する審査にも悪影響を与えてしまう可能性があるため、注意が必要です。

大手カードローン3社の比較一覧

| アプリ | アイフル | プロミス | アコム |

|---|---|---|---|

| ロゴ |  |  | |

| 運営会社 | アイフル株式会社 | SMBCコンシューマーファイナンス株式会社 | アコム株式会社 |

| 親組織 | 独立資本 | 三井住友カード株式会社 100% | 三菱UFJフィナンシャル・グループ |

| 審査時間 | 最短18分※ | 最短3分※ | 最短20分※1 |

| 無利息期間 | 契約日の翌日から最大30日間 | 初回借入の翌日から最大30日間 | 契約日の翌日から最大30日間 |

| 金利(実質年率) | 3.0~18.0% | 4.5~17.8% | 3.0~18.0% |

| 限度額 | 1~800万円 | 1~500万円 | 1~800万円 |

| 申込条件 | 20~69歳 | 18〜74歳 | 20~72歳 |

| 詳細 | |||

| 申し込み |

※注釈

※1. お申込時間や審査によりご希望に添えない場合がございます。

※お申込の状況によってはご希望にそえない場合がございます。

※契約には所定の審査があります