審査がどこにも通らない場合にお金を貸してくれるローン会社、いわゆる「金融極甘審査ファイナンス」は基本的にありません。

なぜなら、銀行や消費者金融などは融資を行なう前に必ず審査を実施することが法律で義務付けられており、審査基準を満たしていなければ借入できないからです。

そのため、審査が極端に甘い会社や審査を実施しない会社は、違法業者(闇金)の可能性があります。

しかし、どこにも審査が通らないからといって、お金を得る手段がないわけではなく、あと払いアプリやスキマバイトアプリ、質屋などを利用して資金を調達することが可能です。

そこでこの記事では、どこにも審査が通らない理由や対処法について解説していきます。

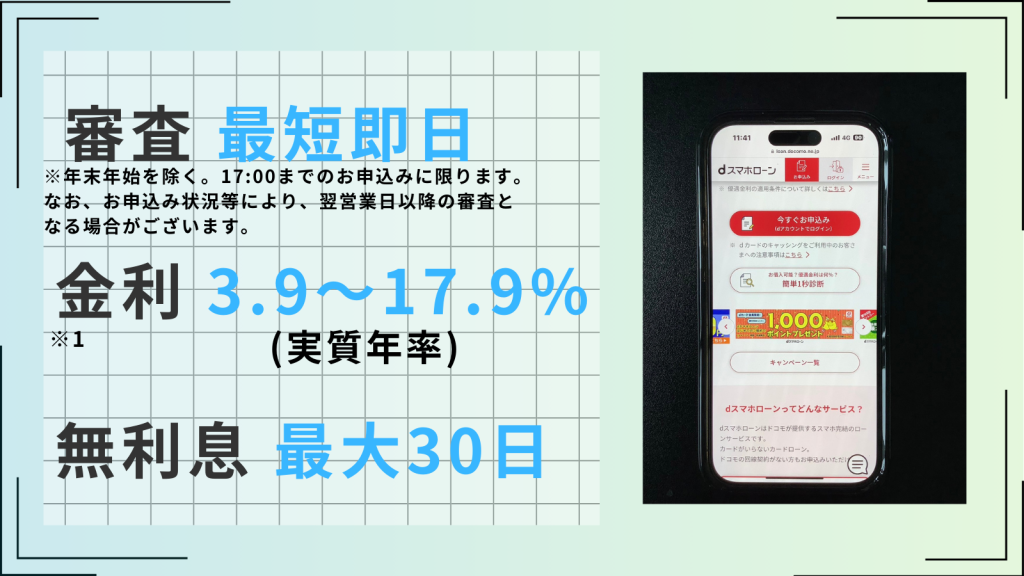

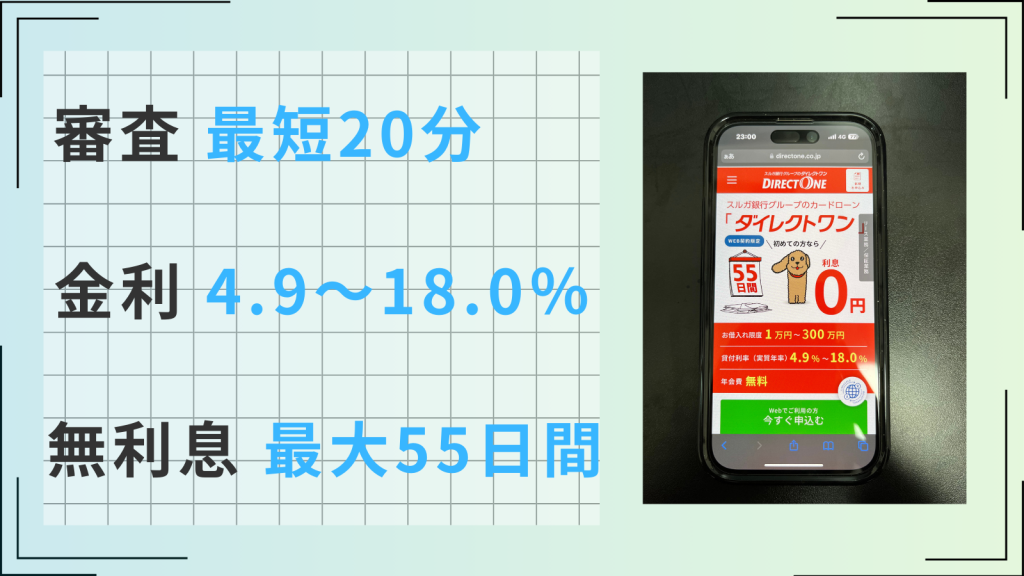

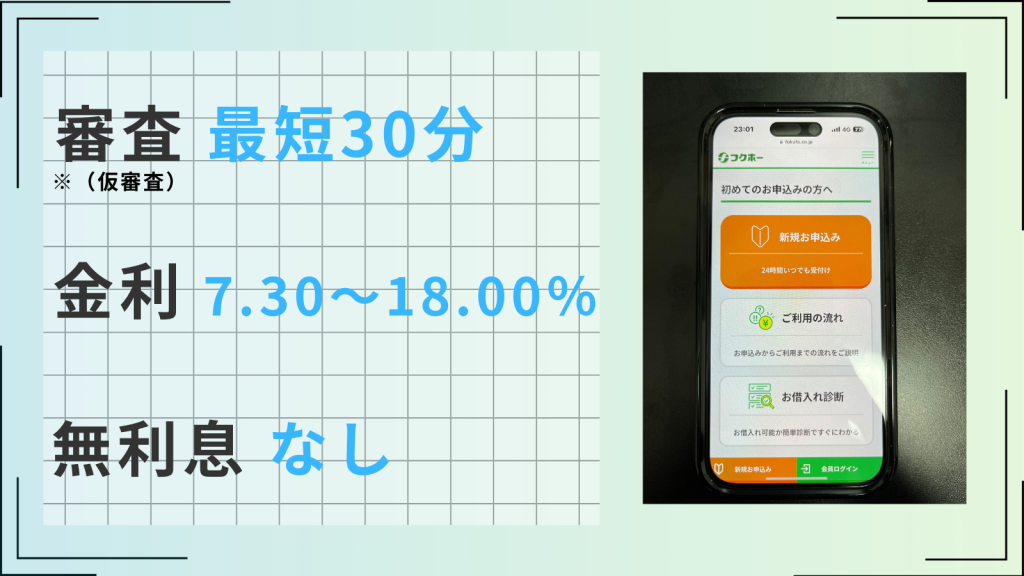

ダイレクトワンなら即日融資が可能!

| 審査時間 | 最短30分 | 融資時間 | 最短即日 |

| 無利息 | 55日間 | 実質年率 | 4.9~18.0% |

- 初回借入から55日間は金利0円で借入れできる(Web契約限定)

- 限度額は1~300万円で、少額から高額融資まで対応

- 最短当日融資に対応、全国から24時間365日いつでもWeb申込みが可能

- セブン-イレブンやファミリーマートなどのコンビニATMでの借入れ・返済に対応

- 中小消費者金融ならではの柔軟な審査

- 各種規約への同意

- メールアドレスの登録

- 個人情報や勤務先情報の入力・確認

- 確認資料のアップロード

- 審査結果を待ち、契約完了

審査がどこにも通らないが貸してくれるローン会社はある?【基本的にない】

審査がどこにも通らない場合に、お金を貸してくれるローン会社はありません。

なぜならローン会社は、貸金業法に則って必ず審査を行なったうえで融資を行なっているからです。

つまり、それぞれの金融機関が設ける審査基準に達しなければお金は貸してもらえません。

なお、債務整理の支払い中など金融事故を起こしている場合の借入は困難ですが、金融事故を起こしていない場合はどこにも審査が通らなくて、審査対策をすれば借入できる可能性があります。

絶対に貸してくれる金融極甘審査ファイナンスは存在する?

絶対にお金を貸してくれる金融極甘審査ファイナンスも同様に存在しません。

なぜなら、以下の貸金業法第16条によって、「絶対に貸します」や「誰でも貸せます」などの誇大広告は禁止されているからです。

(誇大広告の禁止等) 第十六条 貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

引用:貸金業法第16条

また、融資を行なう前には必ず返済能力の調査を実施することも、以下のように貸金業法13条にて定められています。

(返済能力の調査) 第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用:貸金業法第13条

そのため、上記の法律に反して極甘審査ファイナンスを謳う業者は、違法業者や闇金業者です。

債務整理の支払い中に審査がどこも通らないが貸してくれるローン会社はある?

債務整理の支払い中に、どこの審査にも通らないがお金を貸してくれるローン会社はありません。

債務整理とは、借金を減額したり支払期限に猶予を持たせたりして、借金の負担を軽減させるための手続きのことです。

債務整理を行なうと金融事故として信用情報機関に登録されるうえ、ブラックリストにも載ってしまうため、ローン会社から「返済能力が低い」や「信用力がない」などと判断されて審査に通りません。

ただし、債務整理をしたからといって一生ローン会社からお金を借りられないわけではなく、一定期間が経過することで借入できるようになる可能性があります。

個人でお金貸しますや絶対に貸してくれる金融は危ない?

「個人でお金貸します」や「絶対に貸します」と謳う金融業者は危険です。

なぜなら、貸金業法第3条により、貸金業を営む場合は国や都道府県に届け出て、登録する義務があるからです。個人間融資を勧めてくる業者は、無登録で営業しています。

また、「絶対に貸します」といった誇大広告も、先述のとおり貸金業法第16条によって禁止されているため違法です。

このように甘い言葉で誘惑してくる業者は、法外な金利での貸付や厳しい取り立てをしてくる危険性があるため、絶対に利用してはいけません。

もし、正規の貸金業者か判断に困る場合は、金融庁の「登録貸金業者情報検索入力ページ」で確認するのがおすすめです。

検索しても登録番号が出てこなかった場合は違法業者の可能性が高いため、関わらないようにしましょう。

金融事故がなければ、借入ができる可能性がある

金融事故を起こしたことがなければ、借入できる可能性があります。

なぜなら、ローン会社の審査で重視される信用情報に傷がなければ、ある程度信用性や返済能力が保たれるからです。

そのため、どこにも審査に通らないからといって借入を諦める必要はなく、金融事故がない場合は審査対策をすることで審査に通る可能性を高められます。

また、金融事故の有無や信用情報の登録内容を確認したい場合は、信用情報機関に情報開示請求をすると内容を開示してもらえます。

審査対策として自身の登録内容を確認しておきたい方は利用してみると良いでしょう。

なお、金融事故や信用情報機関については次項で詳しく解説しています。

金融事故とは?ブラックリストや信用情報について

金融事故とは、ローンや携帯電話料金の支払いを滞納したり、返済できずに債務整理を行なったりすることです。

金融事故を起こすと信用情報機関に登録され、ブラックリストとして5〜10年間保存されます。その間、新規でクレジットカードの発行やローンに申し込んでも審査に通るのは難しいです。

なお、信用情報機関はJICC・CIC・KSCの3つで、それぞれクレジットカードやローンなどの申込情報や契約内容、利用履歴などが登録されています。登録内容を知りたい場合は、情報開示請求をすることで確認することも可能です。

金融事故に登録されてしまう行為一覧

金融事故に登録されてしまう行為は、以下のとおりです。

- ローンの返済を2ヵ月以上滞納した

- ローンの返済ができず、保証会社が代わりに返済した

- ローンの返済ができず、連帯保証人が代わりに返済した

- 債務整理を行なった

- 携帯電話料金の支払いを滞納した

上記のような行為を一つでもしてしまうと金融事故としてブラックリストに載り、新規でクレジットカードの発行やローンに申し込んでも審査に通らなくなります。

一度登録されると信用情報機関によって5〜10年は情報が残ってしまうため、その間は申し込みを控えましょう。

なお、金融事故を起こして信用情報に登録されることを「ブラックリストに載る」と表現しているだけであり、「ブラックリスト」というリストが存在しているわけではありません。

信用情報機関の違い

信用情報機関は以下の3つあります。

以下はそれぞれの機関における登録内容と登録期間をまとめた表です。

| 登録内容 | 登録期間 |

|---|---|

| 氏名・生年月日・住所・勤務先など本人を特定するための情報 | 契約内容に関する情報が登録されている期間 |

| 契約の種類・契約日・貸付日・契約金額などの契約内容 | 契約終了後5年以内 |

| 入金日・残高金額・延滞などの返済状況 | |

| 債務整理・強制解約・破産申立などの取引事実 | |

| 本人を特定する情報・申込日・申し込んだ商品情報など申し込みに関する情報 | 照会日から6ヵ月以内 |

このように、信用情報機関によって取り扱っている情報や保存期間には若干の差異があります。

どの信用情報機関も情報開示請求をすることで登録内容を確認できるため、自分が知りたい情報がどの機関に登録されているのかをよく確認したうえで、問い合わせてみると良いでしょう。

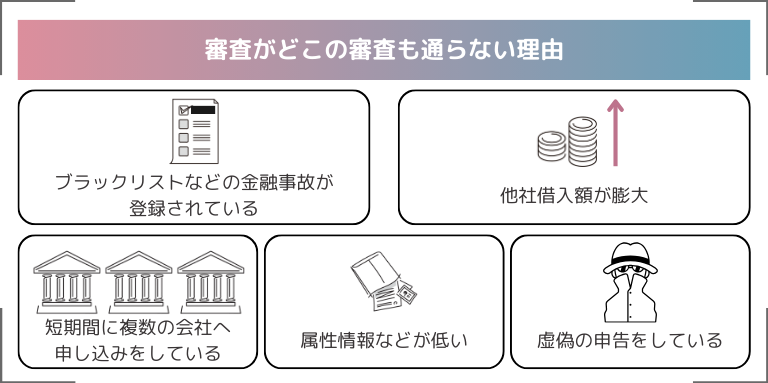

審査がどこの審査も通らない理由

審査がどこにも通らない理由として、ブラックリストなど金融事故が、信用情報機関に登録されていることが挙げられます。

また、膨大な他社借入額や短期間での複数社への申し込みは、総量規制に触れるリスクがあるうえ、経済的に困窮していると判断されかねないでしょう。

さらに、属性情報が低い場合や虚偽の申告をした場合も、返済能力の低さや信用の損失から審査に通過できなくなります。

ブラックリストなどの金融事故が登録されている

審査がどこにも通らない理由の一つは、ブラックリストなどの金融事故が信用情報機関に登録されていることです。

先述したように、クレジットカードやローンの契約内容、利用履歴や支払状況などは信用情報機関に登録されており、申込者の信用や返済能力を判断するために利用されています。

そのため、返済が滞ったときに登録されるブラックリストなどの金融事故の情報があると、申込者の信用度が大きく下がるため審査に通りません。

ブラックリストや金融事故の情報は5〜10年は保存され、信用情報機関内で相互共有されているため、情報があるうちは新規にローンを申し込んでも審査の通過は困難といえます。

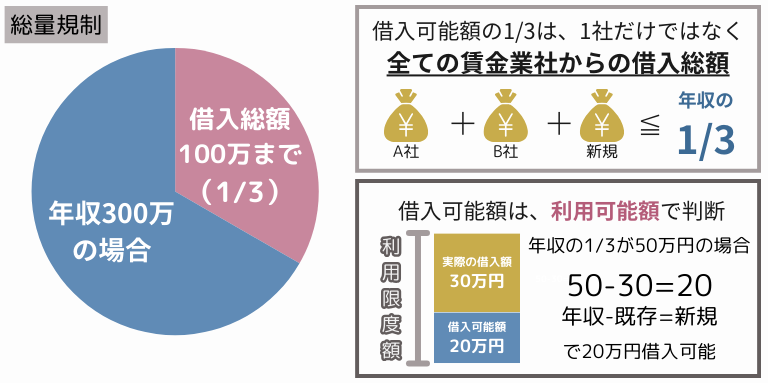

他社借入額が膨大

他社借入額が膨大な場合も、ローン会社の審査に通りにくくなる要因です。

なぜなら、貸金業者が融資できる金額は、貸金業法が定める総量規制により年収の3分の1までと規定されているからです。

また、銀行法に準じて運用されている銀行は総量規制の対象外ですが、同様に過剰な貸付を抑制する動きが高まっています。

そのため、他社借入額が膨大であるほど審査に通りにくくなります。

仮に審査に通過したいからと他社借入額を偽ったとしても、信用情報機関の情報から見破られてしまうため、さらに不利な状況となるでしょう。

また、他社借入額が多ければ経済的に困窮していると判断され、返済能力がないとみなされることも審査に通過できなくなる理由の一つです。

短期間に複数者へ申し込みをしている

審査がどこにも通らないのは、短期間に複数社へ申し込んでいることが原因とも考えられます。

なぜなら、金融機関側から「多重債務者ではないか」と判断されてしまう可能性があるためです。

ローン会社は審査の際に、他社への申込状況も確認します。そのため、万が一短期間に複数社申し込んでいることが判明した場合は、それだけ資金繰りに困っているのだと判断されてしまうでしょう。

融資をしても返済されないことが不安視されることで、審査に通過しにくくなります。

申込履歴は信用情報機関に6ヵ月間登録されることから、他社に申し込む際は少なくとも6ヵ月は期間を空けてから申し込むと良いでしょう。

属性情報などが低い

どこの審査にも通らない場合、属性情報が低いことが関係していることもあります。属性情報とは、申込者における以下のような情報のことです。

- 年齢

- 勤務先や雇用形態

- 勤続年数

- 年収

- 住居形態

- 居住年数

- 家族構成 など

前提として、ローン会社が定める申込条件に該当していない場合は有無をいわさず審査に通過できません。

一方で、申込条件に当てはまっていたとしても審査に通らない場合、属性が低いと判断された可能性があります。

例えば、20代と40代では、40代のほうが属性情報が高いと判断できます。また、雇用形態がアルバイトやパートよりは正社員のほうが良いでしょう。勤続年数や居住年数は、浅いよりは長いほうが評価は高くなります。

このように、少しでも金銭的な余裕があり返済能力が高いと判断される要素を持った方が審査に通りやすいため、属性情報が低いと不利な場合があります。

虚偽の申告をしている

虚偽の申告をしている場合は、どこの審査にも通りません。

なぜなら、嘘の申告はローン会社に必ず見破られ、信頼できないと判断されてしまうからです。

ローン会社は審査の際に、信用情報と申込情報を照らし合わせて相違がないかどうかを確認しています。

少しでも審査に有利になるようにと偽りの情報を記入してしまう申込者もいますが、虚偽の申告はローン会社にバレるだけでなく、最悪の場合、詐欺罪を問われる可能性もある危険な行為です。

たとえ故意でなかったとしても審査に不利に働いてしまうため、申し込み時の入力はミスがないよう正確に入力することを心がけましょう。

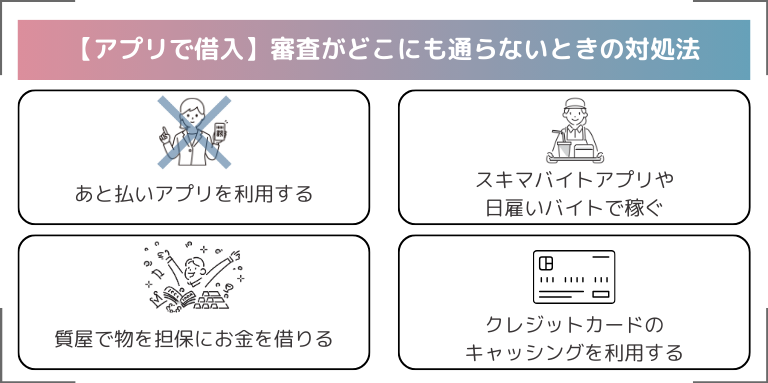

【アプリで借入】審査がどこにも通らないときの対処法

審査がどこにも通らないときの対処法として、アプリを利用するのがおすすめです。

借入とは異なりますが、例えばあと払いアプリなら、手元に現金がなくてもスマートフォンだけで買い物ができます。

また、スキマバイトアプリを利用して必要資金を稼いだり、質屋のアプリで品物の写真を送信したりするだけで査定額の借入ができたりします。

そのほかにも、クレジットカードのキャッシング枠を利用するのもおすすめです。

あと払いアプリを利用する

審査がどこにも通らない場合は、あと払いアプリの利用がおすすめです。

例えば、ペイディはVisaマークのあるインターネットショップならどこでも買い物ができるあと払いサービスで、メールアドレスと携帯電話番号の入力だけで、審査なしで登録手続きが完了します。

支払いは翌月10日まで延長され、期限内にコンビニや銀行振込などで決済する仕組みです。

このため、審査が通らずすぐに現金を用意できない場合でも、ほしい商品を我慢せずに購入できます。

ただし、ペイディは決済ごとに与信審査が行なわれるため、承認されなかった場合は取引できません。

スキマバイトアプリや日雇いバイトで稼ぐ

審査がどこも通らないときの対処法として、スキマバイトアプリの利用や日雇いバイトで稼ぐ方法もあります。

スキマバイトアプリとは、隙間時間でできる単発アルバイトを探せるアプリで、面接や履歴書の提出などの手順を踏まず、すぐに働けるのが魅力です。

代表的なスキマバイトアプリにタイミーやシェアフルがあります。

また、タウンワークやバイトルなどの求人サイトやアプリから、日雇いバイトを探して応募するのも、審査がどこにも通らなかった場合にお金を得る方法の一つです。

日雇いバイトは1日から1週間まで期間はさまざまで、隙間時間で働くスキマバイトアプリよりもまとまった金額を得やすいでしょう。

質屋で物を担保にお金を借りる

審査がどこにも通らないときは、質屋アプリを利用して物を担保にお金を借りる方法があります。

例えば、質屋アプリの一つであるCashは、利用者が所有する品物をスマートフォンで撮影して送ると査定額が表示され、同意することでその金額を借入できる仕組みです。

返済期間は借入から2ヵ月間で、それまでに返済できなかった場合は撮影した品物を郵送で送ります。

期間中に返済できなかった場合、質屋は届いた品物を売却することで利益を得るため、利用者側は所有物を手放すリスクがともなうものの、期間外の借入金額の返済義務は発生しません。

一方で、品物を手放したくない場合は返済しなければならず、その際は借入金額の15%を利子として上乗せした金額を支払います。

このように、質屋アプリはすぐに現金化できる便利なサービスですが、借入しすぎには注意が必要です。

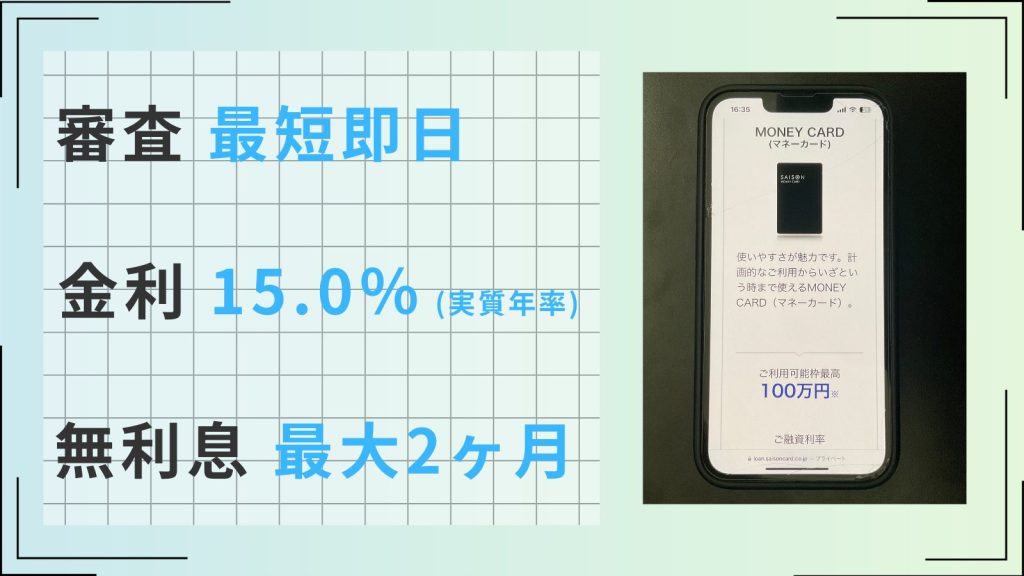

クレジットカードのキャッシングを利用する

審査がどこにも通らないときは、クレジットカードのキャッシングを利用するのも対処法の一つです。

すでに所有しているクレジットカードにキャッシング枠が設定されている場合は、WEBサイトや公式アプリから申し込むことで、審査なしで借入限度額までの金額を融資してもらえます。

しかし、キャッシング枠をあらかじめ設定していなかった場合は、新たに審査が行なわれるため、時間がかかるうえに必ずしも借入できるわけではありません。

また、キャッシング枠はショッピング枠の一部であり、ショッピング枠を限度額に近い金額まで利用していた場合は、たとえキャッシング枠が設定されていたとしても利用できない点には注意しましょう。

最短即日発行でキャッシングも利用できるクレジットカードは、ACマスターカードがおすすめです。

| 券面 |  |

|---|---|

| 年会費 | 永年無料 |

| 還元率 | 0.25% |

| ブランド | Mastercard |

| 総利用枠 | 300万※ショッピング枠利用時 |

| 条件 | 本人に安定した収入のある方(パート・アルバイトOK) |

| 発行日数 | 最短即日(20分) |

ACマスターカードは、年会費永年無料のカードローン機能つきクレジットカードです。利用金額の0.25%が自動的にキャッシュバックされる特典もあります。

申込後、最短20分で審査が完了し、自動契約機(むじんくん)でクレジットカードを受け取れます。

どこにも審査が通らないがもう一度審査に申し込んだほうがよい消費者金融

どこにも審査が通らなかった場合は、審査対策を行なったうえで、もう一度消費者金融に申し込んでみることがおすすめです。

なぜなら、消費者金融は審査通過率が公表されており、即日融資に対応しているため、銀行と比較すると借りやすい傾向にあるからです。

さらに、アコムやプロミスなどの大手消費者金融に対し、地域密着型の中小消費者金融は、専門スタッフが申込者の希望や背景に寄り添って柔軟に対応してくれるといったメリットもあります。

ただし、金融事故を5年〜10年以内に起こしている方は何度申し込んでも審査に通過することは厳しいです。

審査に通らなかった場合は、前述の「審査がどこにも通らないときの対処法」を試してみましょう。

| カードローン | アコム | プロミス | アイフル | SMBCモビット | レイク |

|---|---|---|---|---|---|

| ロゴ |  |  |  |  | |

| 審査時間 | 最短20分※ | 最短3分※ | 最短18分※ | 最短15分※ | 最短15秒 |

| 融資時間 | 最短20分※ | 最短3分※ | 最短18分※ | 最短15分 | 最短25分 |

| 審査通過率 | 40.6%※2 | 36.9% | 40.3% | 非公開 | 26.6% |

| アプリ対応 | ◯ | ◯ | ◯ | ◯ | ◯ |

| 在籍確認 | 原則なし | 原則電話の在籍確認なし | 原則なし | 原則電話連絡なし | 原則なし |

| 詳細 |

※注釈

※お申込時間や審査によりご希望に添えない場合がございます。

※お申込の状況によってはご希望にそえない場合がございます。

※契約には所定の審査があります

※アコムマンスリーレポート(2024年2月)

※アイフル月次データ(2023年12月)

※プロミス月次データ(2024年2月)

※SBI新生銀行 データブック(2023年6月)

アコム

| 審査時間 | 最短20分※1 | 融資時間 | 最短20分※1 |

| 無利息 | 最大30日 | 実質年率 | 3.0~18.0% |

| 在籍確認 | 原則なし | 限度額 | 1~800万円 |

- 初めての利用なら最大30日間利息0円

- 最短20分で審査が完了するスピード審査※1

- 年会費無料のクレカも作れる

- 郵送物は原則なし

- 原則、お勤め先へ在籍確認の電話なし

※1.お申込時間や審査によりご希望に添えない場合がございます。

アコムの2024年1月時点の審査通過率は、39.4%です。一般的に審査通過率が40%以上であれば高いと判断されるため、およそ40%のアコムも審査通過率が高いといえます。

アコムではインターネットから申し込むことで、最短20分で借入が可能です。

来店する手間を省けるうえに24時間365日いつでも申し込めるため、必要なタイミングですぐに借入できます。

また、アコムカードを発行したい場合は、店舗で申し込むことで、最短20分で発行してもらえます。

疑問や相談にもその場で丁寧に回答してもらえるため、どこにも審査が通らず困っている場合は相談してみると良いでしょう。

| 審査通過率 | 40.6%※1 | 担保・保証人 | なし |

| 審査時間 | 最短20分※2 | 申込受付時間 | 24時間対応 |

| 融資時間 | 最短20分※2 | 申込条件 | 20歳~72歳 |

| 金利 | 3.0~18.0% | Web完結 | ◯ |

| 無利息期間 | 最大30日間 | 原則郵送物なし | ◯ |

| 限度額 | 1万〜800万円 | 原則、在籍確認なし | ◯ |

※2お申込時間や審査によりご希望に添えない場合がございます。

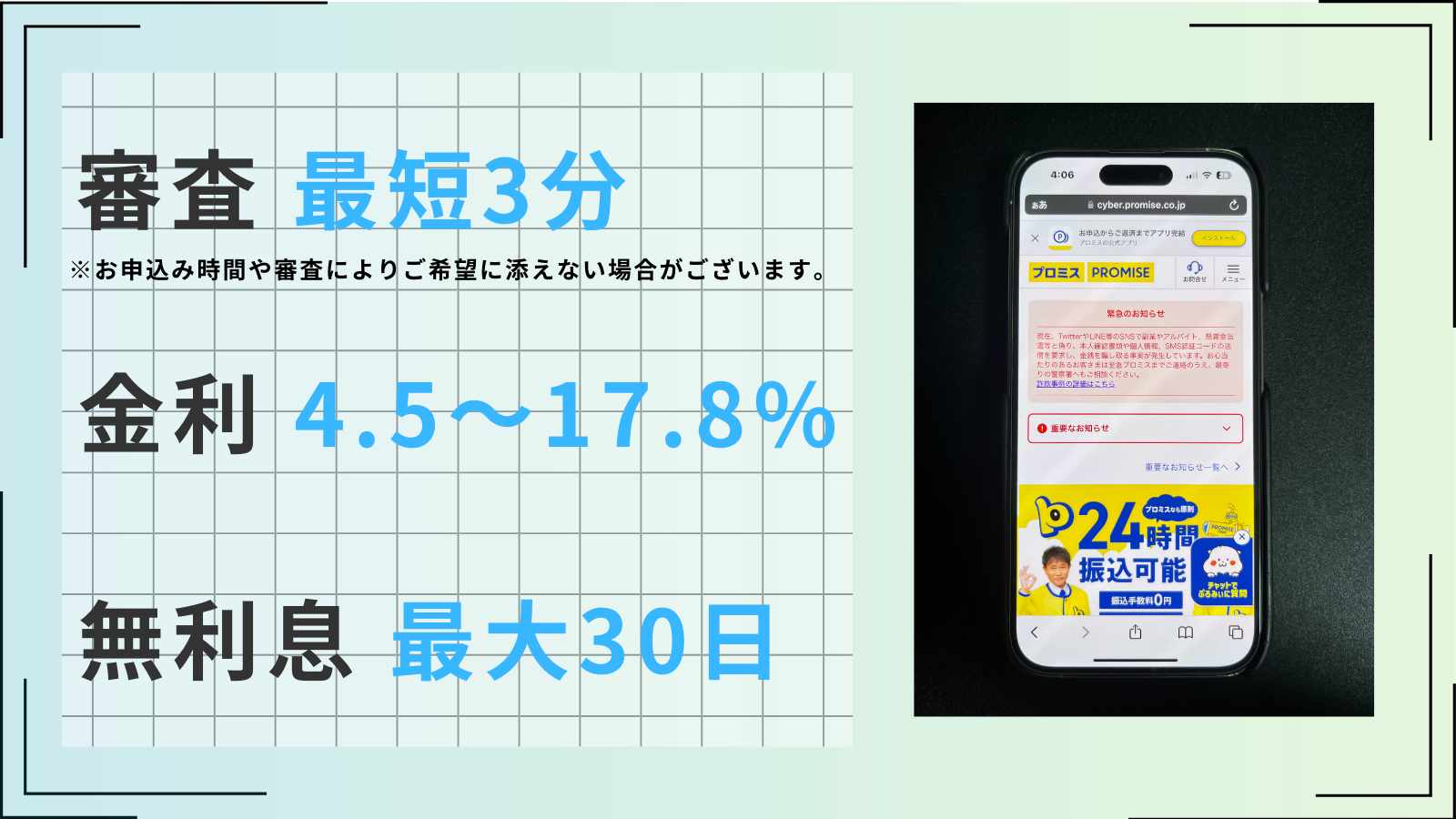

プロミス

| 審査時間 | 最短3分※ | 融資時間 | 最短3分※ |

| 無利息 | 最大30日 | 実質年率 | 4.5~17.8% |

| 在籍確認 | 原則電話 連絡なし | 限度額 | 1~500万円 |

- 審査~借入まで業界最速の最短3分で完了

- 初めての借入から最大30日間利息0円

- 上限金利が17.8%と大手他社よりも低い

- 原則電話による在籍確認なし、郵便物は一切なし

- 数少ない18歳から利用可能なカードローン

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスの2024年1月時点の審査通過率は、34.8%で、アコムの39.4%と比較するとやや低い数値といえます。

プロミスは、申し込み後最短3分で借入できるスピード審査が魅力の消費者金融です。

どこにも審査が通らず焦っている場合でも、即座に借入できると安心でしょう。

また、インターネット振込なら、原則24時間365日、土日祝日や夜間を問わず最短10秒で指定口座に借入金額が振り込まれます。

さらに、プロミスは大手消費者金融のなかでは珍しく18歳から申し込み可能です。

審査落ちで年齢がネックになっていると考えられる方は、少しでも若年齢から申し込めるプロミスで再挑戦してみると良いでしょう。

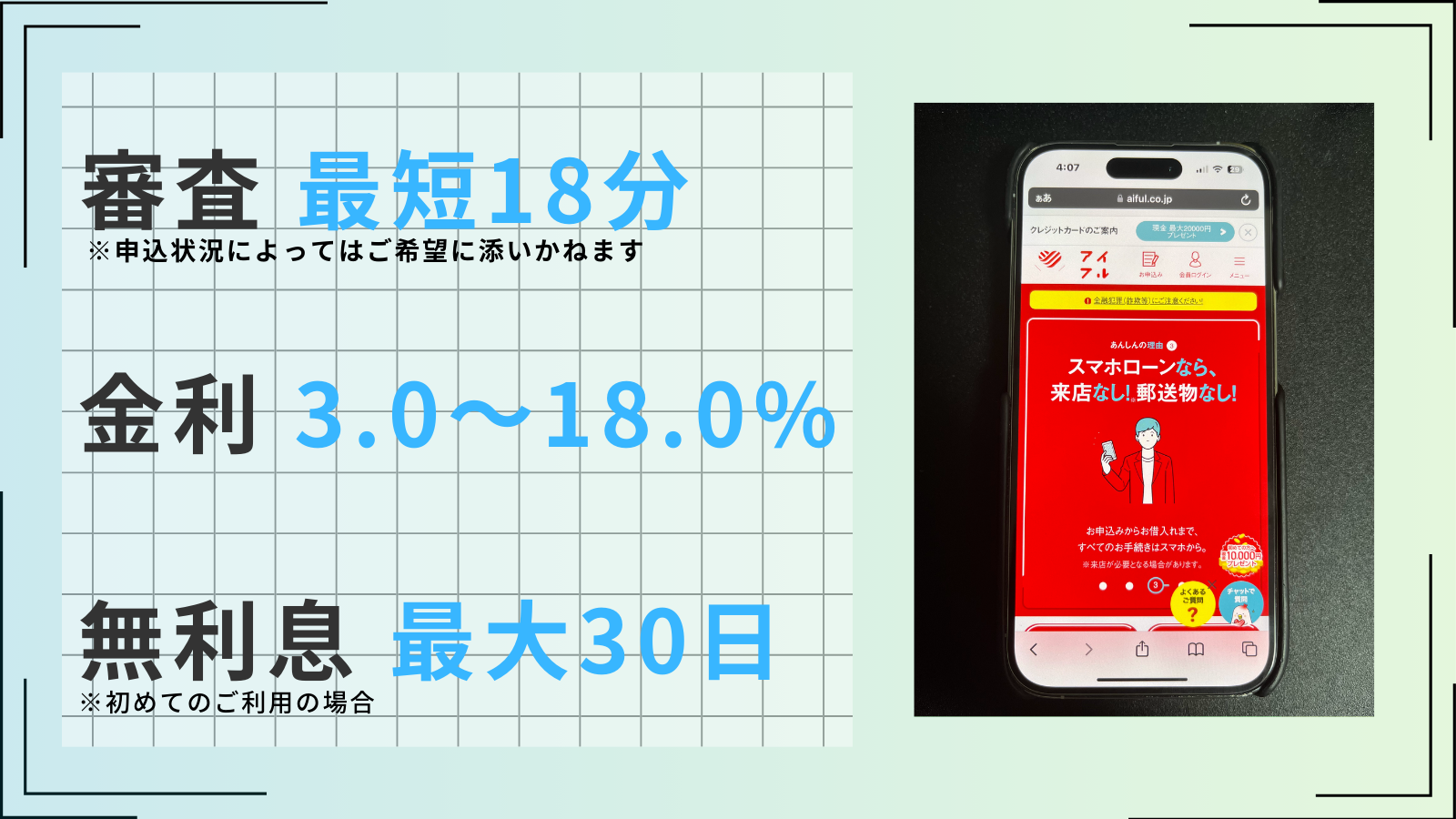

アイフル

| 審査時間 | 最短18分 | 融資時間 | 最短18分 |

| 無利息 | 最大30日 | 実質年率 | 3.0~18.0% |

| 在籍確認 | 原則なし | 限度額 | 1~800万円 |

- 大手唯一の銀行グループではない独立した消費者金融

- 初めての利用なら最大30日間利息0円

- 最短18分で審査が完了するスピード審査

- Web申込後に電話連絡で優先的に審査

- 在籍確認は原則なし、郵便物は一切なし

- 50万円までなら収入証明不要

※お申込の状況によってはご希望にそえない場合がございます

アイフルの2024年1月時点の審査通過率は37.2%となっており、比較的高い通過率といえます。

アイフルでは公式サイトにて、年齢・年収・他社借入額を入力すると1秒で借入可能かどうかの診断ができます。

どこにも審査が通らずに悩んでいる方は、審査に通るか事前に診断してみてから申し込むと良いでしょう。

また、アイフルは「初めてのカードローン」でオリコン顧客満足度No.1を獲得しており、なかでもアプリの評価は星4.5以上で利用しやすいことが客観的に証明されました。

アプリから手軽に借入したい方は、アイフルを検討してみてください。

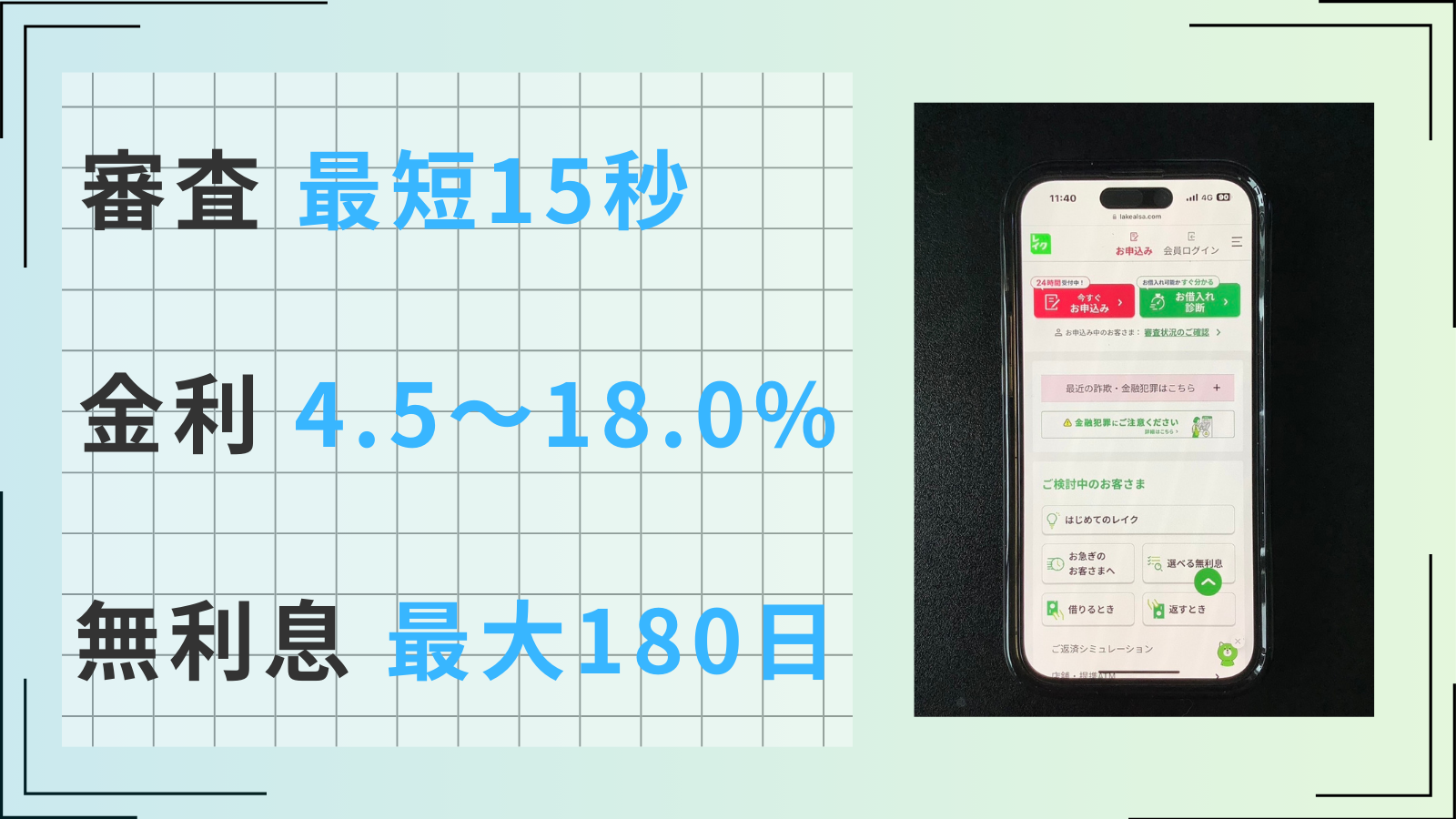

レイク

| 審査時間 | 最短15秒 | 融資時間 | 最短25分 |

| 無利息 | 最大180日 | 実質年率 | 4.5~18.0% |

- Web申込限定で無利息期間を60日と180日(5万円まで)から選べる

- 最短15秒で審査結果を通知、最短25分で融資可能

- 原則として在籍確認・郵送物なしで借入可能

- 20~70歳まで借入可能で対象年齢が広い

- Web・自動契約機・電話から申し込み可能

レイクの審査通過率は26.6%と、ほかの大手消費者金融と比較すると低い値に落ち着いています。

レイクは申し込み後、最短15秒で審査が完了するため、急いでいる方でも利用しやすい消費者金融です。

最短25分での融資が可能であり、21時までに契約を完了させることで即日融資を受けられます。

また、レイクの公式サイトでは年齢・年収・職業・他社借入額を入力することで、いくら借りられるかがわかる借入診断が受けられます。

さらに、レイクでは以下のように2つの無利息期間サービスが用意されており、希望契約額と返済回数から、どちらの無利息サービスがお得かを診断することも可能です。

- 60日間無利息(Web申し込み限定)

- 5万円まで180日間無利息

ダイレクトワン

- 55日間の無利息期間がある(初めての契約かつWeb契約限定)

- 最短30分でカードが発行され、即日融資にも対応している

- 女性のためのカードローン「Lady 1st」を完備している

スルガ銀行の傘下にある中小消費者金融のダイレクトワンは、審査通過率が公表されていません。

しかし、人の手で審査が行なわれる中小消費者金融の特性から、先述した大手消費者金融よりは審査に通りやすいといえるでしょう。

また、ダイレクトワンは初回借入日から55日間の無利息期間が設けられているため、少しでも利息負担を軽減したい方におすすめです。(Web契約限定)

さらに、店頭での申し込みで、最短30分でカードが発行され、最短即日で融資を受けられます。

そのほかにも、ダイレクトワンは女性のためのカードローン「Lady 1st」を完備しており、初めての借入での不安や悩みも女性スタッフが対応してくれます。

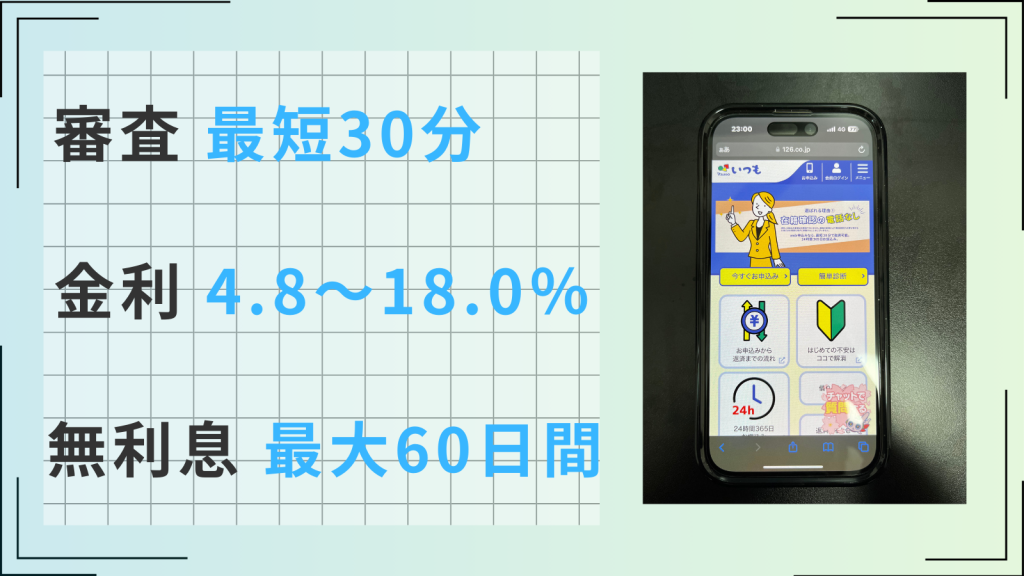

セントラル

- 24時間365日インターネットから申し込める

- 平日14時までの申し込みで即日融資が受けられる

- Cカードの利用で全国のセブン銀行ATMで取引できる

セントラルも審査通過率は公表されていませんが、ダイレクトワン同様に大手消費者金融よりは比較的審査に通りやすいといえるでしょう。

中小消費者金融の場合、対面での申し込みを主流とするケースもあるなか、セントラルは24時間365日インターネットから申し込みが可能です。

また、平日14時までに申し込むことで即日借入もでき、スピーディーに対応してもらえます。

さらに、セントラルが発行するCカードを利用することで、全国のセブン銀行ATMから借入・返済が可能です。

どこにも審査が通らず困っている方は、50周年の歴史を持つセントラルに相談してみるのも良いでしょう。

もうどこにもお金を借りる手段がない場合の対処法

もうどこにもお金を借りる手段がなく、借金返済に困っている場合は債務整理を検討するのがおすすめです。

債務整理とは、借金の元金や利息を減らすことで借金の負担軽減を図る手続きを指します。

また、少しでも月々の返済額を軽減したい場合は、既存の金利より低金利で返済できる可能性が高い、おまとめローンや借り換えローンに申し込むのも一つです。

ただし、おまとめローンも借り換えローンも事前に審査が行なわれるため、必ず利用できるわけではない点には注意しましょう。

債務整理をする

どこにもお金を借りる手段がなく、借金の返済に目処がたたない場合は、債務整理を検討するのも一つの方法です。

債務整理とは、借金の元金や利息を減らし返済の負担を軽減させる手続きのことで、債務状況によって以下のように4つの方法があります。

| 方法 | 特徴 | おすすめの人 |

|---|---|---|

| 任意整理 | 弁護士や司法書士が仲介に入り、返済条件を調整する | 継続した収入があり、比較的借金が少額で、元金を3〜5年で返済できる方 |

| 特定調停 | 裁判所が仲介し、返済条件を調整する | 継続した収入があり、借金の元金を3〜5年で返済できる方で費用をなるべく抑えたい方 |

| 個人再生 | 裁判手続きによって、借金の一部を免除してもらう | 定期的な収入があり、借金が多額だが住宅を手放したくない方 |

| 自己破産 | 裁判手続きによって、財産を処分し返済額をすべて免除してもらう | 返済の見込みがない方 |

どこにもお金が借りられず借金に困っている方は、債務整理を専門とする弁護士や司法書士に相談してみましょう。

おまとめローンもしくは借り換えローンを検討する

どこにもお金を借りる手段がない場合で、毎月の返済負担額を少しでも減らしたいという方は、おまとめローンや借り換えローンを検討することで対処できる可能性があります。

おまとめローンと借り換えローンには以下のような違いがあります。

| おまとめローン | 複数の借入先を1社に集約することで、返済額の負担軽減を図れるローン商品 |

| 借り換えローン | より金利の低いローンに借り換えることで、返済額の負担軽減を図る方法 |

おまとめローンも借り換えローンも、まとめることで既存の金利より低金利での返済が可能になるといったメリットがありますが、申し込み時にはいずれも審査があります。

そのため、申し込む前に自分が条件を満たしているか確認しておきましょう。

どこにもお金が借りられないときによくある質問

どこにもお金が借りられないときによく寄せられる質問について回答します。