結論、返済負担を軽減したい方には消費者金融系のおまとめローンがおすすめです。

貸金業法によると、おまとめローンは総量規制の例外貸付にあたります。

例外となる条件として「借入一本化前の返済負担を上回ってはいけない」と定められているため、必ず返済負担を軽減できるのです。

複数社から借入をしている方は、返済できない状態に陥る前におまとめローンの利用を検討し、返済負担を少しでも軽減しましょう。

\おまとめローンおすすめ比較ランキング一覧/

- 消費者金融のおまとめローンなら、確実に返済負担を軽減できる

- 「審査が甘くてゆるいおまとめローン」はヤミ金の可能性が高いため注意!

- おまとめローン利用時は、必ず総返済額を事前にチェックする

消費者金融系のおまとめローンと銀行系のおまとめローンの違いは?どちらの方がメリットが大きい?

消費者金融系のおまとめローンと銀行系のおまとめローンにはそれぞれメリット、デメリットがあります。

| 金融機関 | 消費者金融系 | 銀行系 |

|---|---|---|

| メリット | 必ず返済負担が減少する 融資に前向きな傾向がある | 金利が低い 返済負担を大幅に軽減できる可能性がある |

| デメリット | 大幅な返済負担の減額は期待できない | 必ず返済負担が減るとは限らない 審査が厳格 |

消費者金融系のおまとめローンは、貸金業法で総量規制の例外貸付に位置付けられており、必ず返済負担が減少するように金利を設定することが定められています。

一方で、銀行は金利が低めに設定されていますが、必ずしも金利が減少するとは限りません。

銀行の利率は低めに設定されているため、返済金額と月の支払額を減少させられるのは事実ですが、その分返済が長期化する傾向があります。

返済の長期化によって金利を払う回数も増えるため、総支払額が増える可能性もあるため、注意が必要です。

返済負担を確実に減らしたい方は、融資にも前向きな消費者金融系のおまとめローンを利用しましょう。

貸金業法の規定どおり、消費者金融のおまとめローンは「多重債務者の救済」を目的に設けられています。

そのため審査に対しては厳しくない傾向にあり、借り換えでも対応してくれる可能性が高いでしょう。

\おまとめローンと借り換えの違い/

| おまとめローン | 借り換え |

|---|---|

| 複数社からの借り入れを一つにまとめるためのローン | 現在借り入れている一社のローンから他社ローンに乗り換えること |

おまとめローンおすすめ比較ランキング!審査が不安なら消費者金融系・低金利なら銀行系

おまとめローンを利用したいと考えているが審査が不安という方は、審査に前向きな傾向にある消費者金融系のおまとめローンに申し込みましょう。

消費者金融系のおまとめローンなら返済負担が必ず小さくなるうえ、安心して審査に申し込めます。

現在、金利が高めの借入先が多く、おまとめローンで一気に返済負担を減らしたい方には、低金利が魅力の銀行系おまとめローンがおすすめです。

一本化する前の平均借入利率がおまとめローンの利率を上回っている場合、銀行系のおまとめローンで一気に返済負担が減少するでしょう。

\【種類別】おすすめおまとめローン/

| おまとめローン名 | おすすめポイント |

|---|---|

アイフルのおまとめMAX | 金利と月々の返済額が一本化前よりも必ず軽くなる 原則カードなし、原則郵送物なしで借入を一本化できる |

プロミスのおまとめローン | 他社解約不要で契約できるため、おまとめローンの欠点を解消できる 安定した収入があれば、主婦や学生でも利用可能 |

SMBCモビットのおまとめローン | 三井住友カード会員なら会員専用おまとめローンを利用可能 返済期間が長めであるため、自分のペースで返済しやすい |

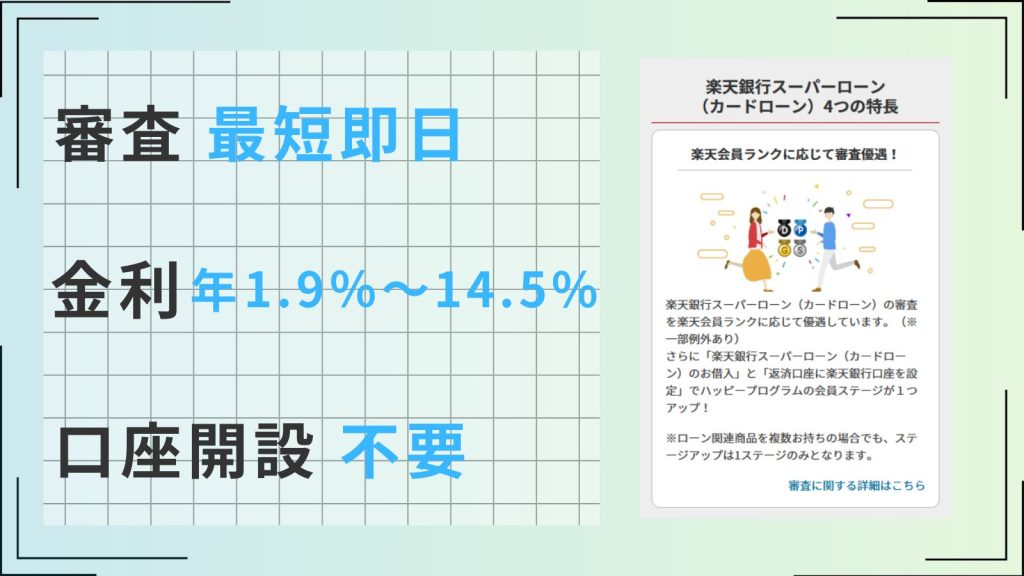

【銀行系】楽天銀行スーパーローン

| 審査時間 | 最短即日 | 融資時間 | 最短翌日 |

| 無利息 | ー | 実質年率 | 1.9~14.5% |

- 楽天会員ランクに応じて審査で優遇される※一部例外あり

- 入会することで楽天ポイント1,000ポイント付与される

- キャンペーン利用で楽天ポイントをもらいながら借り入れられる

- スマートフォンから24時間いつでも簡単に申し込み可能

- 融資限度額が最大800万円と高め

- 楽天会員ランクに応じて審査優遇がうけられる※一部例外あり

- 入会でもれなく楽天ポイント1,000ポイントプレゼント

楽天銀行スーパーローンでは楽天会員ランクに応じて審査優遇がうけられる、記事内のほかの銀行にないサービスを提供しています。

通常の審査では申込書に記載された属性情報と、信用情報機関に記録されている信用情報をもとに審査が行なわれますが、楽天銀行ではそれに加えて楽天会員ランクもチェックされます。

属性情報や信用情報を整理しておくだけでなく、楽天会員ランクも高めておくことで、審査に通過しやすくなるでしょう。

借入に際しては入会で1,000ポイントの楽天ポイントがプレゼントされます。

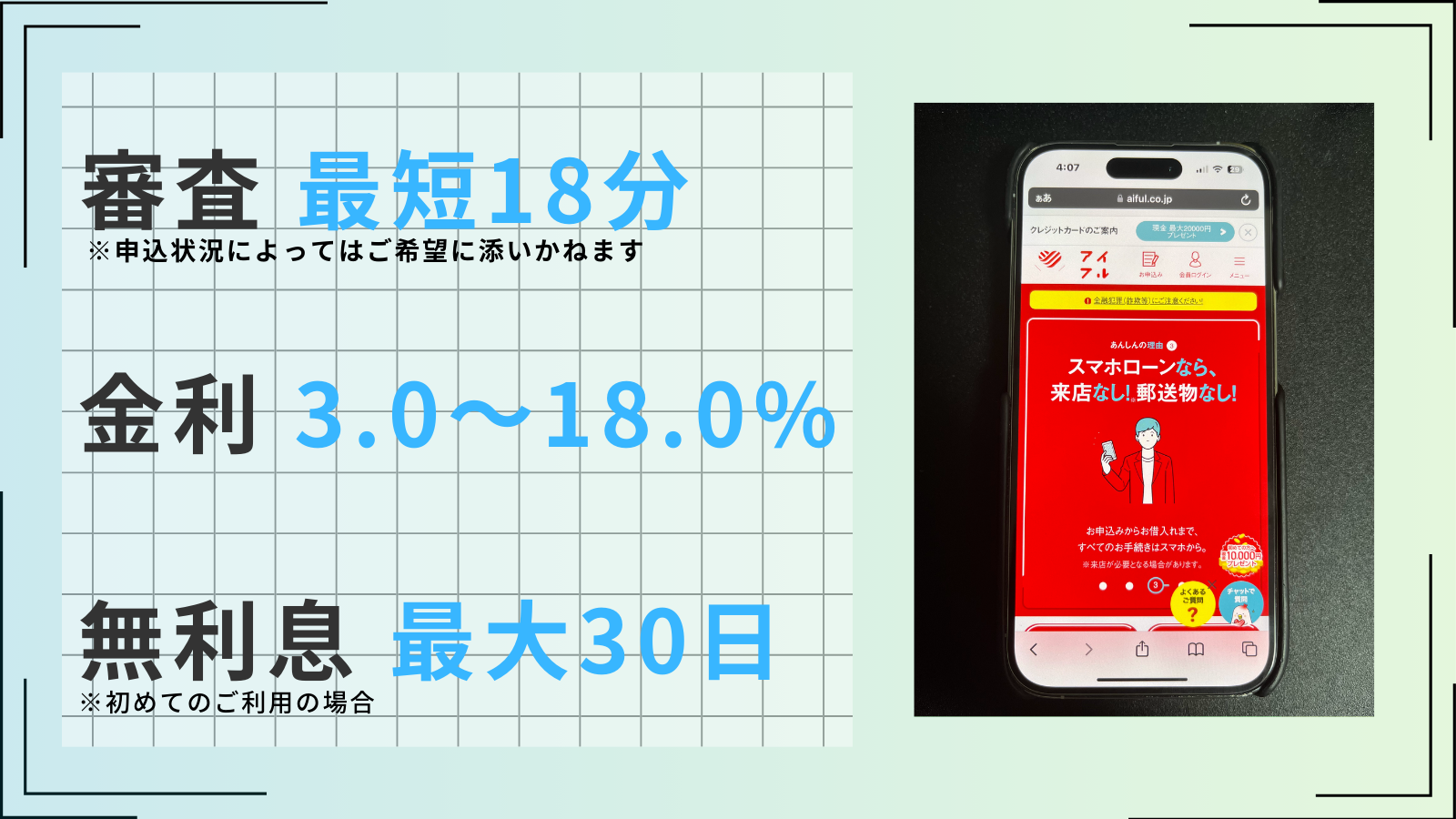

【消費者金融系】アイフルのおまとめMAX

| 審査時間 | 最短18分 | 融資時間 | 最短18分 |

| 無利息 | 最大30日 | 実質年率 | 3.0~18.0% |

| 在籍確認 | 原則なし | 限度額 | 1~800万円 |

- 大手唯一の銀行グループではない独立した消費者金融

- 初めての利用なら最大30日間利息0円

- 最短18分で審査が完了するスピード審査

- Web申込後に電話連絡で優先的に審査

- 在籍確認は原則なし、郵便物は一切なし

- 50万円までなら収入証明不要

※お申込の状況によってはご希望にそえない場合がございます

- 金利と月々の返済額が一本化前よりも必ず軽くなる

- 原則カードなし、原則郵送物なしで借入を一本化できる

- 20歳以上69歳未満と幅広い年代の方が申し込める

アイフルのおまとめMAXを利用すれば金利と月々の返済額が一本化前より必ず軽くなるため、返済負担を軽減したい方におすすめです。

例えば、以下の条件で借入の一本化を行なった場合、毎月50,000円の返済額が34,000円まで減少します。

| 借入先 | A社(年18.0%) | B社(年17.0%) | C社(年16.0%) |

|---|---|---|---|

| 借入額 | 30万円 | 60万円 | 90万円 |

| おまとめ前の月返済額 | 11,000円 | 16,000円 | 23,000円 |

| アイフルのおまとめMAX利用後の月返済額 | 34,000円(年15.0%) | ||

アイフルのおまとめMAXを利用することで、毎月の返済額と借入利率がおまとめ以前より低く抑えられています。

ただし、借入の一本化により返済期間が伸びる点には留意しましょう。

また、原則カードなし、原則郵送物なしで申し込めるため、家族にもバレずに借入を一本化したい方にもおすすめです。

※おまとめローンご希望の方は申込後、オペレーターさんにご相談ください

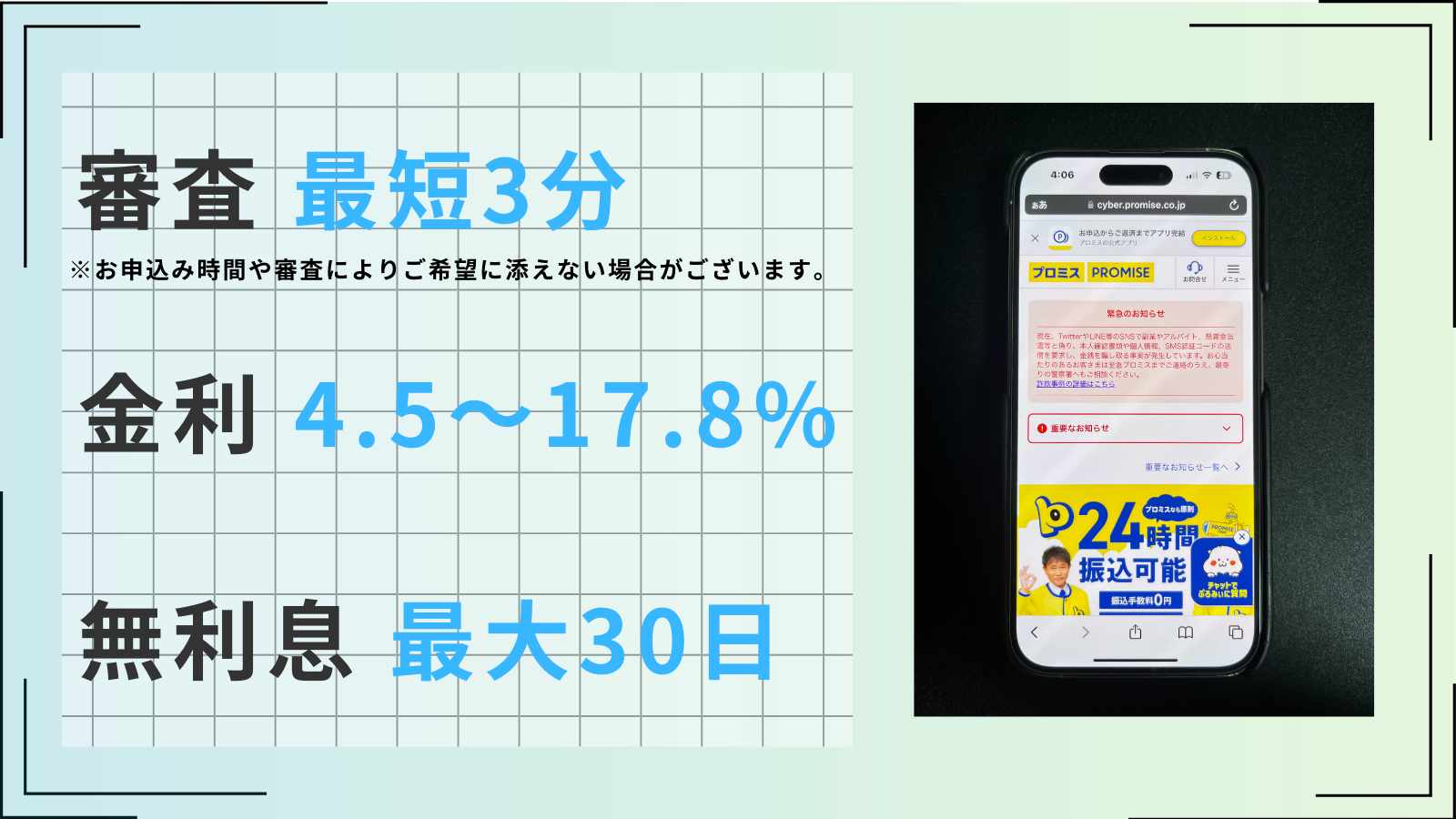

【消費者金融系】プロミスのおまとめローン

| 審査時間 | 最短3分※ | 融資時間 | 最短3分※ |

| 無利息 | 最大30日 | 実質年率 | 4.5~17.8% |

| 在籍確認 | 原則電話 連絡なし | 限度額 | 1~500万円 |

- 審査~借入まで業界最速の最短3分で完了

- 初めての借入から最大30日間利息0円

- 上限金利が17.8%と大手他社よりも低い

- 原則電話による在籍確認なし、郵便物は一切なし

- 数少ない18歳から利用可能なカードローン

※お申込み時間や審査によりご希望に添えない場合がございます。

- 他社解約が不要で契約できるため、おまとめローンの欠点を解消できる

- 安定した収入があれば、主婦や学生でも利用可能

- 返済は月一回のみで、返済の管理負担が大幅に軽減される

プロミスのおまとめローンの最大の魅力は、他社解約が不要で契約できる点です。

おまとめローンでは新規借入ができないため、通常新たに借り入れるためには、おまとめローンとは別の借入先へ再び申し込みを行なう必要があります。

しかし、プロミスなら、おまとめローン契約時にもともと借りていた借入先との解約が不要であるため、新たな借入先の審査をうけ直すことなく借入が可能です。

おまとめローンで返済負担を軽減しながら、同時に借入も行なえるため、おまとめローンの欠点を解消できます。

また、安定した収入があれば学生や主婦の方でも利用できるため、幅広い方が利用できるのも魅力です。

※リンク先はフリーキャッシング/レディースキャッシングの申込ページです

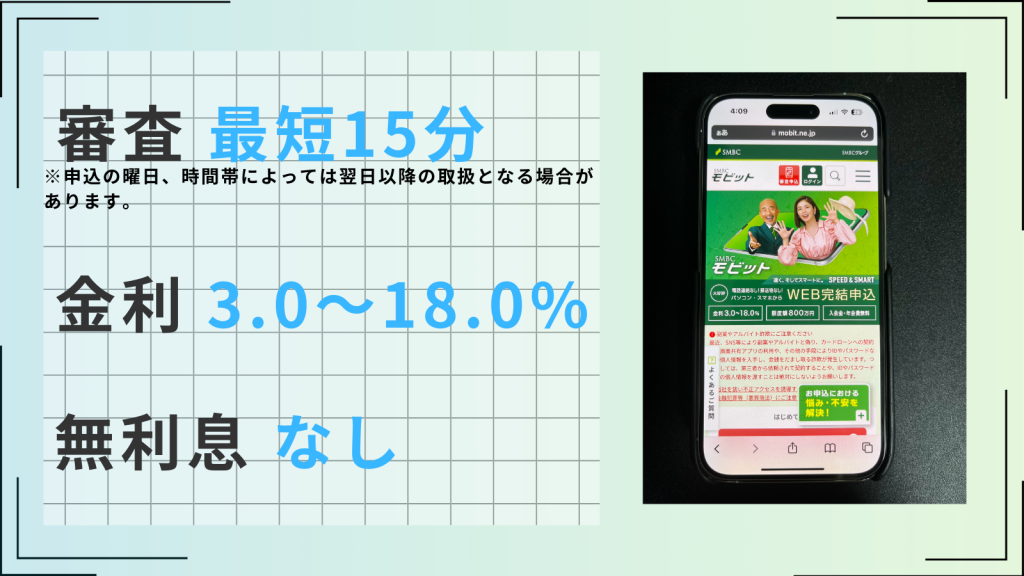

【消費者金融系】SMBCモビットのおまとめローン

| 審査時間 | 最短15分 | 融資時間 | 最短15分 |

| 無利息 | なし | 実質年率 | 3.0~18.0% |

| 在籍確認 | 原則電話 連絡なし | 限度額 | 1~800万円 |

- 申込みから借入まで最短15分

- 原則電話連絡なし、郵便物は一切なし

- 返済で200円ごとにVポイントが貯まる

- SMBCグループの安心感

- 来店不要、Web・アプリで借入まで完結

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

- 三井住友カード会員なら会員専用おまとめローンを利用可能

- 返済期間が長めであるため、自分のペースで返済しやすい

- 限度額が800万円で借入額の大きい方でも安心して利用できる

SMBCモビットのおまとめローンには以下の3種類があり、三井住友カード会員なら会員専用のお得な条件で借入を一本化できます。

| おまとめローン名 | 金利 | 限度額 | 条件 |

|---|---|---|---|

| SMBCモビット premium | 1.5~4.5% | 500~999万円 | 三井住友カードが発行する クレジットカードの保有が必須 |

| SMBCモビット plus | 4.5~14.5% | 500万円まで | |

| SMBCモビットのおまとめローン | 3%〜18% | 800万円 | なし |

三井住友カードが発行するクレジットカードを保有している方で、年齢が満20歳〜74歳の安定した収入のある方はSMBCモビット premium/plusに申し込めます。

ただし、SMBCモビット premiumは年収1,500万円以上の方を対象としている点に注意しましょう。

通常のSMBCモビットおまとめローンでは限度額が800万円と高く、返済期間が最長13年4ヵ月に設定されているため、自分のペースでコツコツ返済していきたい方にもおすすめです。

※おまとめローンご希望の方は申込後、オペレーターさんにご相談ください。

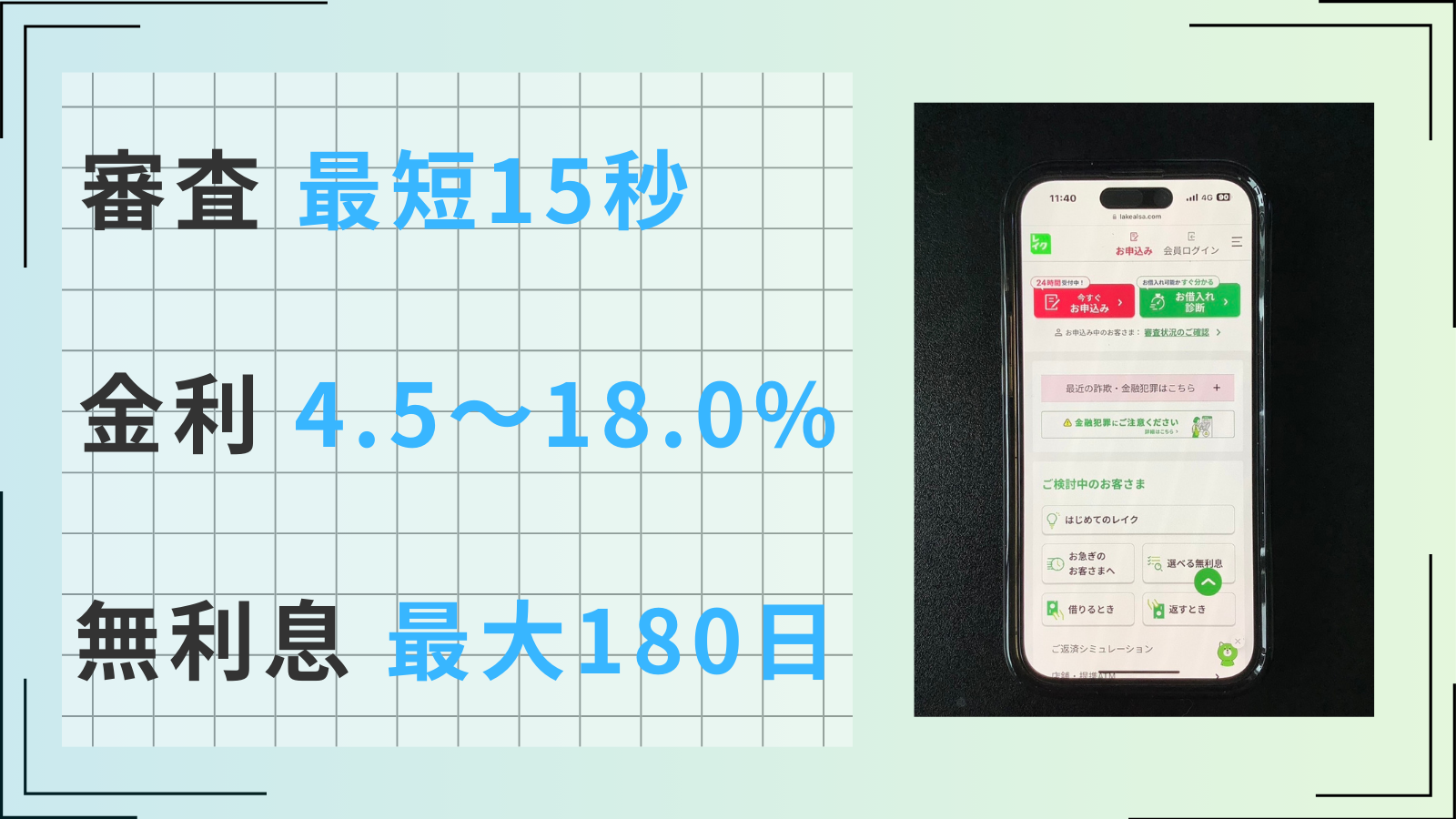

【消費者金融系】レイクのレイク de おまとめ

| 審査時間 | 最短15秒 | 融資時間 | 最短25分 |

| 無利息 | 最大180日 | 実質年率 | 4.5~18.0% |

- Web申込限定で無利息期間を60日と180日(5万円まで)から選べる

- 最短15秒で審査結果を通知、最短25分で融資可能

- 原則として在籍確認・郵送物なしで借入可能

- 20~70歳まで借入可能で対象年齢が広い

- Web・自動契約機・電話から申し込み可能

- おまとめローンの利用者を積極的に受け入れている

- 最短即日で審査結果がわかる

- 20歳以上70歳以下と幅広い年代の方が利用可能

レイクのレイク de おまとめは融資に前向きで、積極的にサービス提供を行なっているのが特徴です。

レイク de おまとめは、2021年12月に始まったばかりの比較的新しいサービスであり、積極的に新規顧客の獲得を行なっていると予想されます。

融資に前向きな印象がある分、ほかの金融機関に比べて安心して申し込みやすいでしょう。

また、Web申し込み後オペレーターへ急いでいる旨を伝えることで、最短即日で審査が完了するスピード感も大きな魅力です。

審査通過できたか不安な気持ちで待つ時間を最小限に抑えたい方にも向いています。

さらに、満20歳〜70歳までの方が利用できるため、年齢が理由で他社のおまとめローンに申し込めない方でも利用しやすいでしょう。

【消費者金融系】ダイレクトワンのお借り換えローン

- 最短30分で契約&カード発行を完了させられる

- 店頭契約なら相談しながら借り換えの申し込みをすすめられる

- 状況に合わせて3種類の返済方法を使い分けられる

ダイレクトワンのお借り換えローンは、来店契約なら最短30分で契約が完了し、カードを発行してもらえるスピード感が魅力です。

契約完了後はすぐにダイレクトワンから各貸金業者への手続きをすすめてくれます。

また、店頭契約ならスピード感だけでなく、店頭スタッフと相談しながら申し込み手続きを行なえる、というメリットもあります。

不安な点や悩みなどを解消しながら手続きをすすめられるため、安心感を重視する方にもおすすめです。

返済方法は以下の3つが用意されており、状況に合わせて最適な返済方法を選べる自由度の高さも兼ね備えています。

- 店頭窓口にてご返済

- 当社名義の金融機関口座に振込みにてご返済

- 提携ATMにてご返済

【消費者金融系】中央リテールのおまとめローン

- 国家資格保有者の窓口スタッフと相談しながら手続きをすすめられる

- 最短2時間で審査結果通知、最短翌日で融資可能なスピード感

- 不動産担保がある方は、融資限度額と借入利率が優遇される

中央リテールは、原則来店での契約が必須な消費者金融で、おまとめローンを専門で扱っているのが特徴です。

窓口のスタッフは全員が国家資格保有者と非常に頼れる人員で構成されており、プロに相談しながら契約をすすめられるのが大きな魅力です。

ご相談窓口の担当者は全員国家資格取得者だから安心

引用:中央リテール

※貸金業務取扱主任者

お客様の的確な良きアドバイザーとしてお気軽にご相談頂けるよう日々努力しております。

また、スピード感にも定評があり、最短2時間で審査結果通知、最短翌日で融資可能なスピード感で借入を一本化できます。

さらに、不動産担保がある場合、融資限度額と借入利率が大きく優遇されるため、不動産を担保に入れられる方は特におすすめです。

| 種類 | 担保なし | 不動産担保あり |

|---|---|---|

| 融資限度額 | 500万円まで | 3,000万円まで |

| 借入利率 | 10.95%〜13.0% | 8.2%〜9.8% |

【消費者金融系】ORIX MONEYのおまとめローン

- 申し込みから契約までスマートフォン一つで完結

- スマホATMやインターネット返済がアプリで完結

- 審査結果が最短翌営業日にわかる

ORIX MONEYのおまとめローンは申し込み〜返済までスマートフォン一つで完結させられる利便性が魅力です。

申し込みは24時間365日いつでも可能であるため、スムーズに手続きを進められます。

- 申し込みフォームに必要事項を記入し、送信

- 審査結果がEメールで送られてくる(最短翌日)

- 本人確認書類と年収がわかる書類を提出(Web提出)

- 契約内容の確認

- 他社借入を返済

他社借入の返済はORIX MONEY側に任せることも可能であるため、手間をかけずに借入を一本化することが可能です。

契約後、「ORIX MONEY」アプリを利用すれば、スマホATMやインターネット返済をアプリ上で完結させられます。

原則郵送物一切なしで借り入れられるため、利便性を追求しながら家族にもバレずに借入をまとめられるのも大きな魅力です。

【消費者金融系】ライフカードのサポートローン

- 借入だけでなく、クレジットカードのショッピング利用分も一本化できる可能性がある

- 来店不要で契約手続きが完結する

- 必ず返済負担を軽減できるため、安心して申し込みやすい

ライフカードのサポートローンは借入に加え、クレジットカード利用残高やリボ払い残高を一本化できる可能性があります。

ショッピング利用分も併せて月々の返済回数を1回にまとめられるため、月に複数回する支払いが面倒な方には特におすすめです。

ライフカードのサポートローンは貸金業者による貸付であるため、貸金業法に規定されている総量規制の例外貸付に該当します。

そのため借入を一本化した際、必ず返済負担が軽減されるように金利が決定されるのが特徴です。

リボ払い残高も含めて返済負担を軽減できる可能性があるため、複数のリボ払い残高がある方でも利用しやすいでしょう。

キャッシングご利用分だけでなくショッピングご利用分もおまとめ可能

引用:LIFE CARD

【消費者金融系】オリックス・クレジットのVIPローンカード

- 最短60分で審査完了、最短即日で借入可能のスピード感

- 24時間365日手数料無料で即時振り込み、即時返済可能

- 銀行やコンビニなど、全国約173,000台のATMを利用可能

オリックス・クレジットのVIPローンカードは、おまとめローンとしても利用できる消費者金融系のフリーローンです。

おまとめローンではないため、借入をまとめるだけでなく新たな借入も可能です。

オリックス・クレジットを利用すれば、最短即日で借入を一本化できます。

審査は最短60分で完了するため、審査通過可否を不安に待つ時間も最小限にとどめられるのも魅力的なポイントです。

少しでも早く借入を一本化することで金利負担額をより多く減らせるため、少しでも返済負担を軽くしたい方にもおすすめです。

オリックス・クレジットのVIPローンカードには、インターネットとATMの2種類の借入・返済方法があり、状況に合わせて最適な方法で借入・返済を行なえます。

24時間365日いつでも手数料無料で借入・返済できるため、無駄な出費を抑えられるのも魅力です。

【消費者金融系】キャッシングMOFF

- 独自の審査基準で柔軟な対応をしてくれる

- 借入利率が5.0%〜15.0%で返済負担を軽減しやすい

- 家族にも借入の事実を知られないように配慮してくれる

キャッシングMOFFは中小消費者金融と呼ばれる金融機関で、アイフルやSMBCモビットなどの大手と違って柔軟な融資を行なってくれるのが魅力です。

大手では属性情報や信用情報を機械でスコアリングするため、個人的な事情や現状などは考慮されません。

一方で、中小消費者金融ではスタッフが申込書に目を通しながら審査を行なうため、特別な事情に鑑みて審査をすすめてくれる可能性があります。

大手の審査に落ちた方や、審査が不安で銀行や大手の審査に申し込みづらい方には、キャッシングMOFFのおまとめローンがおすすめです。

また、借入利率は5.0%〜15.0%と銀行並みの水準で、返済負担を一気に軽減できる可能性もあります。

さらに、「秘密厳守」を約束しているため、安心して借り入れたい方にもおすすめです。

当社ではご融資の お申し込みにあたり、ご家族など周囲に知られないように配慮することをお約束いたします。

引用:キャッシングMOFF

【消費者金融系】いつものおまとめローン

- 原則カードなし、原則郵送物一切なしで借入を一本化できる

- 最短即日で融資をうけられる抜群のスピード感

- Webから24時間いつでも申し込み可能

いつものおまとめローンは原則カードなし、原則郵送物一切なしのプライバシーに配慮した借入が魅力です。

申し込みは、インターネット上の申し込みフォームを入力するだけで完了し、24時間365日いつでも受け付けています。

- インターネットから申し込み

- 審査&書類確認

- 契約書類の提出

- 借入

契約書類の提出はセブンイレブン内のマルチプリンタを利用して出力できます。

記入後はFAXもしくはEメールで書類を送信できるため、面倒な郵送作業は不要です。

中小消費者金融でありながら最短即日融資にも対応しています。

審査が不安だけど早く借入を一本化して負担を減らしたい、と考えている方は、いつものおまとめローンを利用することで柔軟な融資とスピード感の両方を叶えられるでしょう。

【消費者金融系】アコムの借換え専用ローン

- 原則在籍確認なしで借入を一本化することができる

- 毎月の金利、返済金額を確実に減らせる

- 都合がつかない場合、返済日の変更も可能

アコムの借換え専用ローンは原則在籍確認なしで利用できます。

万が一在籍確認の実施が必要な場合でも、申込者の同意を得ずに行なうことはないため会社にバレる心配がありません。

すでに在籍確認なしの借入を行なっている方で、おまとめローン利用時の在籍確認で会社にバレるのが不安、と考えている方は、アコムなら会社に秘密のまま借入を一本化できます。

貸金業法に定められているとおり、アコムなら借入の一本化を行なうことで確実に返済負担を軽減可能です。

例えば、以下のA〜C社での借入をすでにしていた場合、アコムの借換え専用ローンを利用することで金利と毎月の返済額が大きく減少します。

| 種類 | A社(利率16.0%) | B社(利率17.0%) | C社(利率18.0%) |

|---|---|---|---|

| 借入額 | 30万円 | 40万円 | 50万円 |

| 一本化前の月返済額 | 9,000円 | 12,000円 | 15,000円 |

| 一本化前の合計月返済額 | 36,000円 | ||

| アコム利用後の月返済額 | 24,000円(利率15.0%) | ||

【銀行系】ろうきんのおまとめローン「アシスト500」

- 借入利率が5.0%の固定金利で一気に返済負担を軽減できる

- 完済時の年齢が76歳までの方が借りられて、利用の自由度が高い

- 勤続年数、前年度収入の条件を比較的満たしやすい

ろうきんのおまとめローン「アシスト500」は、借入利率が固定金利で5.0%に設定されているのが大きな魅力です。

記事内のほかの金融機関に比べて借入利率が頭抜けて低いため、借入をまとめられれば返済負担が大きく減少します。

銀行のおまとめローンは必ずしも返済負担が軽減するわけではありません。

しかし、ろうきんのおまとめローン「アシスト500」なら、銀行から借り入れている方でも返済負担を減らせる可能性が高いでしょう。

申し込みは東北労働金庫の会員のみに限定されますが、それ以外の条件は比較的クリアしやすいといえます。

- 満20歳以上

- 完済時の年齢が満76歳未満

- 勤続年数が1年以上

- 安定継続した年収(前年税込年収)が150万円以上

- 東北ろうきんの審査基準を満たしている(基準は非公開)

完済時の年齢が76歳未満であれば借入を行なえるため、年齢のせいで他社から借り入れられなかった方でも審査通過できる可能性があります。

【銀行系】横浜銀行カードローンのおまとめローン

- 銀行系でありながら、最短即日で利用できるスピード感

- 横浜銀行ATMとコンビニATMをいつでも手数料無料で利用可能

- 余裕のある月は手数料無料で追加返済可能

横浜銀行カードローンのおまとめローンは、銀行系でありながら最短即日融資をうけられるスピード感が魅力です。

ローンカード発行前の初回借入時は希望する金額を振り込みでうけられるため、このスピード感が実現します。

来店不要で24時間いつでもインターネットから申し込めるため、思い立ったときにすぐ申し込めるのもポイントです。

横浜銀行で借入を行なっている方は、横浜銀行ATMと提携コンビニATMを手数料無料で利用できます。

- セブン銀行ATM

- ローソンATM

- E net(ファミリーマート)

- イオン銀行など

原則24時間いつでも手数料無料で利用できるため、日中忙しい方でも無駄な出費を減らせるでしょう。

返済に余裕のある月は手数料無料で追加返済も行なえるため、サクサク返済をすすめたい方にもおすすめです。

【銀行系】三菱UFJ銀行のカードローン「バンクイック」

- 三菱UFJ銀行の口座がなくても借入可能

- 三菱UFJ銀行ATMと提携コンビニATMなら手数料無料で借入や返済が可能

- 借入や返済はアプリ上でも完結させられる

三菱UFJ銀行のカードローン「バンクイック」のおまとめローンは、三菱UFJ銀行の口座がなくても借入可能な利便性の高さが特徴です。

銀行系のカードローンでは、当該銀行の口座がなければ申し込みができなかったり、カードローン申し込み時の口座開設が必須であったりすることが多くあります。

バンクイックなら現在利用している自身の口座に直接融資をうけられるため、口座管理の手間を増やすことなく借入を行なえます。

三菱UFJ銀行の普通預金口座がなくても、金利やご利用金額に影響なくお借入可能です

引用:三菱UFJ銀行のカードローン「バンクイック」

バンクイック利用者は、三菱UFJ銀行と提携コンビニATMを手数料無料で利用できます。

なお、借入や返済はバンクイック専用アプリ上でも行なえます。

申し込み〜返済までWeb完結させられるため、来店や郵送、ATM利用が手間に感じる方にもおすすめです。

【銀行系】千葉銀行のちばぎんフリーローン

- 返済期間が15年と長く、自分のペースでコツコツ返済が可能

- Web上で申込手続きが完結する

- 最短翌営業日に審査結果がわかる

千葉銀行のちばぎんフリーローンでのおまとめは返済期間が長めに設定されており、自分のペースでコツコツ返済しやすいのが特徴です。

返済期間は15年まで選択可能で、この記事で紹介しているほかの金融機関と比べて一段と長めに設定されています。

ただし、返済期間が長引くほど金利負担が増加する点には注意が必要です。

コツコツ返済したい方でも、返済に余裕があるときは繰り上げて返済し、返済負担を少しでも減らすことをおすすめします。

ちばぎんフリーローンはWeb上で申し込み手続きを完結させられるのも魅力です。

最短翌営業日に審査結果がわかるため、審査に不安なまま待つ時間を極力減らせます。

【銀行系】東京スター銀行のスターワン乗り換えローン

- 借入利率が明確に設定されており、安心して申し込みやすい

- 来店不要で申し込み〜契約までWeb完結

- 24時間365日いつでもWebから申し込み可能

東京スター銀行のスターワン乗り換えローンは、借入利率が年率9.8%・12.5%・14.6%のいずれかと決まっているため、借入前に返済負担を予測して申し込める点が魅力です。

事前に返済負担をチェックしたうえで申し込めるため、必ずしも返済負担が減るとは限らないという銀行系おまとめローンの欠点を補えます。

例えば、200万円の借入がある方が3社からの借入を東京スター銀行で一本化した場合、毎月42,000円だった支払額は一気に29,275円まで軽減されます。

| 種類 | 借入先A | 借入先B | 借入先C |

|---|---|---|---|

| 借入額 | 100万円 | 50万円 | 50万円 |

| 一本化前の月返済額 | 20,000円 | 10,000円 | 12,000円 |

| 東京スター銀行おまとめローン利用後の月返済額 | 29,275円 | ||

24時間365日いつでもWebから申し込み可能で、来店不要で契約までWeb上で完結させられるため、忙しい方でも利用しやすいでしょう。

【銀行系】三井住友銀行カードローンのおまとめローン

- 借入利率が1.5%〜14.5%で返済負担を軽減しやすい

- 三井住友銀行ATMと提携コンビニATMを手数料0円で利用可能

- 限度額が800万円で借入額の大きい方でも安心して利用できる

三井住友銀行カードローンは借入の一本化にも利用でき、借入利率1.5%〜14.5%で借入可能です。

消費者金融のおまとめローンに比べて借入利率が低いため、返済負担を軽減しやすいでしょう。

ただし、三井住友銀行は貸金業法の定める「貸金業者」ではないため、必ずしも返済負担が軽くなるとは限りません。

金利を下げられると、返済金額と月の支払額を減少させられるのは事実です。

ただし、毎月の返済金額を抑えるために返済回数を増やすと、返済の長期化によって金利を払う回数も増えるため、総支払額が増える可能性もあります。

申し込みを行なう際は、現状の予定負担総額と借入一本化後の予定負担総額をあらかじめチェックしておきましょう。

【銀行系】auじぶん銀行カードローン

- 最短1時間で審査結果通知、最短で即日融資が可能なスピード感

- 三菱UFJ銀行ATMと提携コンビニATMなら手数料無料で24時間利用可能

- au IDを持っている方は、借り換えコース利用で最大5.0%の金利優遇をうけられる

auじぶん銀行カードローンでのおまとめは、スピード感ある対応が魅力です。

申し込み後、最短1時間で審査結果が通知され、審査に通過すれば最短即日で融資をうけられます。

ローンカードが届くまでには1週間程度かかりますが、電話で急いでいる旨を伝えることでその日中の振り込み融資が可能です。

なお、お急ぎのお客さまには、ご契約手続き完了後、お客さまの口座に手数料無料でお振込みすることが可能です。ご希望の場合は、auじぶん銀行ローンセンターまでお電話ください。

引用:au じぶん銀行

また、auじぶん銀行カードローンでは、三菱UFJ銀行ATMとセブン銀行、ローソンATM、E netを手数料無料で利用することが可能です。

さらに、au IDを持っている方は借り換えコース利用で最大5.0%の金利優遇もうけられるため、返済負担をさらに抑えやすくなります。

| 通常時 | au IDを持っている場合 |

|---|---|

| 1.48%〜17.5% | 0.98%〜12.5% |

【銀行系】イオン銀行カードローン

- イオン銀行口座なしで融資をうけられる

- 借入利率が3.8%〜13.8%と低く、返済負担を軽減しやすい

- イオン銀行ATMとコンビニATMをいつでも手数料無料で利用可能

イオン銀行カードローンでのおまとめは、イオン銀行口座を持っていない方でも融資をうけられるのが魅力です。

銀行カードローンを利用する際は口座開設が必要なものが多く、手間がかかるうえに融資まで時間がかかる可能性があります。

イオン銀行なら口座開設をせずに借入手続きを行なえるため、スムーズに借入を行ないやすいでしょう。

申し込みもWeb上で完結するため、手軽に申し込み可能です。

- インターネットから申し込み

- 本人確認書類の提出

- 審査

- カード受け取り&借入

借入利率は3.8%〜13.8%と記事内の銀行カードローンのなかでも低めに設定されています。

イオン銀行ATMと提携コンビニATMを手数料無料で利用でき、金利の低さと併せて返済負担を軽減しやすいでしょう。

【銀行系】ソニー銀行カードローン

- 借入利率が2.5%〜13.8%と低く、返済負担を軽減しやすい

- 最短即日で仮審査結果が通知される

- 申し込み〜契約までWebで完結

ソニー銀行カードローンでのおまとめは、返済負担を一気に軽減できる可能性があります。

借入利率が2.5%〜13.8%と記事内の銀行系カードローンのなかでも借入利率が低めであるため、返済負担を軽減しやすいでしょう。

| 銀行カードローン名 | 借入利率 |

|---|---|

| 楽天銀行スーパーローン | 年1.9%〜14.5% |

| 横浜銀行カードローン | 年1.5%〜14.6% |

| ソニー銀行カードローン | 年2.5%〜13.8% |

最短即日で仮審査結果が通知されるため、安心して申し込みやすいのも特徴です。

仮審査とは本審査前の簡易審査で、基本情報や返済履歴、他社借入の状況などがチェックされます。

申し込みに虚偽や不備があった場合は、仮審査を通過したあとの本審査で落ちることもあり得るため、申し込み内容はしっかりチェックしましょう。

【銀行系】信用金庫のおまとめローン

- 来店契約が基本で、相談しながら借入をすすめられる

- 借入利率が低いものが多く、一気に負担を減らせる

- 最短翌日で審査結果がわかるところもある

借入を一本化する手続きを自分だけで行なうのが不安な方は、信用金庫のおまとめローンがおすすめです。

各信用金庫でのおまとめローン利用は来店契約の場合が多く、相談しながら借入手続きをすすめられます。

《よこしん》では、毎日の暮らしの中で困ったことや知りたいことなど、幅広いご相談を受付けております。

引用:横浜信用金庫

また、窓口では、ライフプランに応じた便利なシミュレーションツールを用意しています。お気軽にお問い合わせください。

信用金庫のおまとめローン内容は地域によって違いますが、なかには借入利率が低いものや最短翌日に審査結果がわかるものもあります。

- 多摩信用金庫:借入利率7.0%〜11.0%

- 京都中央信用金庫:最短翌日で審査回答

なお、信用金庫でおまとめするには、以下の3つのいずれかに該当する必要がある点に注意しましょう。

- 信用金庫の営業地域に居住している

- 信用金庫の営業地域に勤務している

- 信用金庫の営業地域で事業を行なっている

【銀行系】みずほ銀行カードローン

- みずほ銀行口座があれば、キャッシュカードで借入可能

- みずほ銀行の住宅ローンを利用している方には優遇金利が適用される

- インターネットからの申し込みなら、最短即日で審査結果を通知

みずほ銀行カードローンでのおまとめは、みずほ銀行口座を保有している方に特におすすめです。

みずほ銀行口座があれば契約完了とともにキャッシュカードに借入機能が付帯するため、ローンカード発行の手間なく借入が可能です。

また、みずほ銀行の住宅ローン契約中の方には以下の優遇金利が適用され、返済負担を抑えられる可能性がさらに高まります。

| 通常金利 | 優遇金利 |

|---|---|

| 2.0%〜14.0% | 1.5%〜13.5% |

借入利率は限度額に応じて決定されます。

さらに、インターネットから申し込み可能で、審査結果が最短即日にわかる点も大きな魅力です。

【銀行系】りそな銀行カードローンのフリーローン

- 来店不要で申し込みがWeb上で完結

- 返済日は契約時に自身で選択可能

- りそな銀行の住宅ローン利用者は0.5%の金利優遇をうけられる

りそな銀行カードローンのフリーローンでのおまとめなら来店不要で申し込めます。

24時間365日申し込めるため、日中忙しい方でも申し込みやすいでしょう。

- Webで仮申し込み

- 仮審査結果の連絡

- Webで本申し込み

- 本審査結果ご連絡

- 契約

ただし、条件によっては店頭や郵送が必要になる場合もある点には注意しましょう。

また、返済日は契約時に自身で選択できます。

給料日や支払いに猶予が生まれやすい日を自身で決められるため、返済の負担を軽減できるのも大きな魅力です。

さらに、りそな銀行の住宅ローン利用者は0.5%の金利優遇をうけられます。

通常1.7%〜14.0%のところ、1.2%〜13.5%で借り入れられるため、より返済負担を抑えて借入をまとめられる可能性が高まります。

審査がゆるくて甘いおまとめローンはある?審査に通りやすい銀行や消費者金融は?

結論、審査がゆるくて甘いおまとめローンはありません。

貸金業法という法律で貸付時の適切な審査実施が義務付けられているためです。

借入者の返済能力を確かめるために行なわれており、適切な審査を実施しなかった場合、貸し付ける側と借り入れる側の両方が損をします。

貸付業者側としては、適切な審査を実施しなかった場合、貸し付けたお金がしっかり返済される確証が持てないため、業務を継続するのが困難になるでしょう。

一方、借り入れる側も審査がないことで自分の返済能力を超えた過剰借入に陥りやすくなり、返済に困窮するリスクが急激に高まります。

そのため審査の実施は両者にとって非常に重要であり、反対に審査がゆるい、甘いと謳う金融業者からの借入は上記のリスクがあるということです。

実際に金融庁から、違法業者は「他店で断られた方でもOK」といった語り文句で誘い込んでくると注意喚起がなされています。

審査がゆるい、甘いと謳う業者からは絶対に借り入れないように注意しましょう。

審査が不安な方には融資に前向きな消費者金融系のおまとめローンがおすすめです。

審査が甘いおまとめローンはある?必ず借りられるおまとめローンにするための審査通過のコツ

結論、審査が甘いおまとめローンは存在しません。

おまとめローンで必ず借りたい方は、審査通過のコツを押さえてできるだけ審査通過の可能性を高めるようにしましょう。

事前にできる対策としては、「なるべく借入件数を少なくしておく」ことがおすすめです。

また、収入証明書も用意し、申し込み時に提出できるよう準備しておきましょう。

さらに、申し込み時には金融機関が指定する条件をしっかりと確認し、虚偽申告をせず正確な申告を行なうことが重要です。

同時に複数社のおまとめローンに申し込むと不審に思われる場合があるため、同時に申し込むことはやめましょう。

収入証明書を提出する

おまとめローンの審査時に、収入証明書を提出することで審査通過の可能性を高められます。

おまとめローンで審査通過するためには、自身に十分な返済能力があることを金融機関に示す必要があるためです。

審査では金融機関が貸し倒れのリスクを下げるため、申込者の返済能力が最重要項目の一つに設定されています。

スムーズに審査を行なうためにも、事前に収入証明書を用意して審査に臨みましょう。

また、収入証明書を提出することで自身の最新の返済能力を提示できるため、より現状に即した審査が行なわれやすくなります。

おまとめローンによっては収入証明書が不要な場合もありますが、その場合でも用意しておくのがおすすめです。

収入証明書を提出することで金融機関に最新の返済能力を提示できるため、自身の情報の信頼度がさらに増すでしょう。

同時に複数社のおまとめローンに申し込まない

おまとめローンの審査に申し込む時は、同時に複数社のおまとめローンに申し込まないように注意しましょう。

同時に申し込むことで申し込みブラックに陥り、自動的に審査落ちになるリスクがあります。

短期間に複数社へ申し込むことで陥る「審査に通りにくい状態」を指します。

通常のブラックとは違い、信用情報に「異動」と記載されることはありませんが、申込履歴が残っている間は審査通過が難しいため注意が必要です。

複数申し込みの具体的な数は明確ではありませんが、2社以上の申し込みで審査時に不審がられる可能性もあります。

申し込みブラック状態は約半年間継続し、その間おまとめローンの利用ができなくなる可能性が高まるため、複数社への同時申し込みは避けるのが無難です。

虚偽申告をせずに正確に申告をする

申し込み時の虚偽申告は、虚偽が判明した時点で強制的に審査が打ち切りとなるため絶対に行なってはいけません。

審査打ち切りとなった場合、おまとめローンを利用できないのはもちろん、その金融機関での取引が今後一切できなくなる場合もあるため注意が必要です。

また、たとえ虚偽がバレずに借り入れられたとしても、返済中に虚偽が発覚した場合、契約が無効となる場合や借り入れていたお金を一括請求される場合もあります。

もし、虚偽申告の事実が信用情報機関に伝われば、他の金融機関からの借入も不可能になるため、絶対に虚偽申告を行なってはいけません。

おまとめローンの申し込み時は正しい情報を正確に入力し、現状の自分に合った借入を心がけましょう。

なるべく借入件数を少なくしておく

なるべく借入件数を少なくしておくことで、おまとめローンの審査通過の可能性を高められるでしょう。

借入件数が多すぎると借入を一本化しても、貸し倒れリスクが高いと金融機関に判断されます。

反対に借入件数が多すぎなければ、しっかり返済してくれる可能性があると判断されるため、審査を前向きに行なってくれるでしょう。

また、借入金額をできるだけ減らしておくことも重要です。

借入金額が多すぎると、そこから貸し倒れリスクが高いと判断される場合もあるためです。

一時的にでもまとまった金額を用意できる方は、無理のない範囲で繰上げ返済を行ない、借入先や借入額をできるだけ減らしておきましょう。

借入件数はどれくらいまでにしておけば審査に通りやすい?

審査通過しやすい借入件数は明確に定まっていませんが、多くとも3件以内に絞っておきましょう。

4件以上の借入先がある方は、審査時にマイナス評価をされる可能性が高まります。

借入先を絞る際は、借入金額が少ないところから優先して返済するのがおすすめです。

どこか1社から追加借入できる場合は、追加で借り入れた分を2社以上の他社の返済に充てることで借入件数を減らす方法もあります。

おまとめローンを申し込みの際は3社以内、できれば2社に借入件数を絞っておきましょう。

金融機関ごとに定められている条件をきちんと確認してから申し込む

おまとめローンに申し込む際は、金融機関ごとに定められている条件をしっかり確認したうえで審査に臨みましょう。

例えば、東京スター銀行のおまとめローンには以下のような条件があります。

本商品は、自営業・主婦・パート・アルバイトの方はご利用いただけません。

引用:東京スター銀行

この場合、パート・アルバイトなどの方は条件を満たしていないため、審査に通過できる可能性は一切なく、無駄な審査落ちをかさねるだけです。

一定期間に複数審査落ちの事実がある場合、新たな審査の際に不審に思われる可能性が高まるため、審査で一気に不利となるでしょう。

必ず条件を確認し、無駄な審査落ちがないようにしておきましょう。

最低年収や勤続年数が指定される場合がある?

おまとめローンはすでに複数の債務を抱えている方向けの商品であり、貸し倒れリスクが高いのが特徴です。

金融機関ごとにそのリスクを排除する施策の一環として、最低年収や勤続年数などが定められている場合があります。

複数の条件がある場合、一つでも満たしていない方は審査に通過することが不可能であるため注意しましょう。

ろうきんのおまとめローン「アシスト500」では、「前年度の税込年収が150万円以上であること」が明記されています。

不安な方は、審査申し込み前に直接金融機関に問い合わせてみましょう。

最低年収以外にも審査時の条件を確認できる場合があります。

おまとめローンのどこにも通らない?審査落ちになる原因や理由から解決策まで

おまとめローンの審査に通過できないのには必ず理由があります。

おまとめローンの利用が初めてにも関わらず審査通過できない方は、現在の借入残高が多かったり、延滞や滞納があったりして審査落ちになっているかもしれません。

特に、延滞が過度にあったり、過去に金融事故を起こしていたりする方は信用情報に傷がついている可能性があります。

また、在籍確認が取れないことが理由で審査落ちになっている可能性もあります。

おまとめローンへの申し込みを検討している方は、これらの問題を解消してから審査に臨みましょう。

在籍確認が取れない状態にある

おまとめローンの審査時に、在籍確認がとれない状態にある方は審査に通過できない可能性があります。

在籍確認とは、「申込者が本当に申込書で申告した勤務先に在籍しているか」をチェックする手続きです。

在籍確認を行なうことで実際に申込者が該当企業に勤めていることが確かめられ、申告どおりの返済能力があると証明されます。

反対に在籍確認がとれない場合、申込者が虚偽申告している可能性や、申告どおりの返済能力を有していない可能性があると判断されるでしょう。

申し込みを行なう際は、必ず在籍確認が取れる状態にして審査に臨みましょう。

借入残高が多い

借入残高が多い場合、貸し倒れのリスクが高いと金融機関に判断され、審査に通過しづらくなります。

各金融機関は多重債務者救済のために積極的に融資を行なっているものの、それはあくまで貸し倒れのリスクがないという前提があるためです。

貸し倒れが起きると金融機関は貸し付けた融資金を回収できません。

貸し倒れが繰り返されると金融機関自体の事業継続が困難になるため、借入残高が多く、貸し倒れリスクの高い方への融資には消極的になります。

借入残高が多い方でも借入件数を減らすことで審査通過できる可能性があります。

借入残高の少ない金融機関から優先して返済したりして借入件数を減らし、もう一度審査に申し込んでみましょう。

異動情報にブラックリストとして載っている

信用情報に異動と記載されている場合、それが原因で審査通過できない可能性が高いでしょう。

異動と記載されている方はいわゆる「ブラックリスト」に登録されているため、ほとんどの金融機関で審査通過は困難です。

「異動」と信用情報に記載されている方は、独自の基準で柔軟な審査を行なってくれる中小消費者金融に申し込んでみましょう。

大手と違って各申込者の現状や特別な事情を加味して審査を行なってくれるため、大手の審査に落ちた方でも審査通過できる可能性があります。

ただし、中小消費者金融の審査も決して審査が甘いわけではない点には注意しましょう。

信用情報は、以下の信用情報機関に問い合わせることでチェックできます。

- JICC(日本信用情報機構)

- CIC(クレジット・インフォメーション・センター)

- KSC(全国銀行個人信用情報センター)

延滞や滞納をしている

延滞や滞納をしている場合、それが原因で審査に通過できない可能性があります。

延滞や滞納を行なっていること自体が、すでに借入額に対して返済能力が不足していることを示しているためです。

一社でも延滞や滞納がある方は審査に通過しづらくなります。

過度な延滞を行なっている方は信用情報に「異動」と記載されている可能性があり、その場合審査通過が困難になる場合もあります。

おまとめローンに申し込む際は、必ず延滞や滞納をなくしたうえで審査に申し込みましょう。

おまとめローンを利用するのが2回目

おまとめローンを利用するのが2回目以降の場合、初回よりも審査ハードルが高くなっていることが多いです。

2回目以降のおまとめローンで審査通過する際の基準には、以下のようなものがあります。

- 十分な返済能力がある

- 1回目のおまとめローンを完済している

- 信用情報に傷がない

- 現在、延滞や滞納がない

- 3社以上の借入がない

特に、1回目のおまとめローンを完済していない場合は、2回目以降のおまとめローンの利用は難しくなります。

また、金融事故の事実は5〜10年で信用情報機関から消去される一方、各金融機関のデータベースからは消えないことがほとんどです。

そもそもおまとめローンとは?

おまとめローンとは、おもに消費者金融と銀行が行なっている、複数の借入を一本化するためのローンです。

一社の借入をほかの金融機関に変更する借り換えとは違い、複数社の借入を一本化することをおまとめローンと呼びます。

おまとめローンは貸金業法によって総量規制の例外貸付に分類されているため、おまとめローンを利用すれば年収の1/3を超える借入が可能です。

なかにはカードローン以外の借入をまとめられるものやWebで契約まで完結させられるおまとめローンもあります。

また、原則在籍確認なし、原則郵送物なしで利用できる消費者金融があるのも特徴です。

ただし、限度額はそれぞれの金融機関で異なるため、事前に希望額の借入が可能かチェックしたうえで申し込みましょう。

主に消費者金融と銀行が行なっている

おまとめローンは、おもに消費者金融と銀行が取り扱っている商品です。

それぞれのおまとめローンには若干の違いがあり、互いに異なるメリット、デメリットがあります。

| 種類 | 消費者金融 | 銀行 |

|---|---|---|

| メリット | ・必ず返済負担が減少する ・融資に前向きな傾向がある | ・金利が低い ・返済負担を大幅に軽減できる可能性がある |

| デメリット | ・大幅な返済負担の減額は期待できない | ・必ず返済負担が減るとは限らない ・審査が厳格 |

なかでも、消費者金融のおまとめローンは総量規制の例外貸付にあたるため、借入前より返済負担が必ず減少するのが特徴です。

総量規制の「例外貸付」に分類される契約

引用:日本貸金業協会

①顧客に一方的に有利となる借換え

②借入残高を段階的に減少させるための借換え

銀行のおまとめローンでは借入利率自体は低いものの、借入期間や条件によっては返済負担が減らない可能性もあります。

返済負担を確実に減少させたい方には消費者金融のおまとめローンがおすすめです。

クレジットカード会社のおまとめローンがあるの?

おまとめローンのなかには、クレジットカード会社がサービスを提供しているおまとめローンも存在します。

例えば、ライフカードのおまとめローンはアイフルの子会社にあたるクレジットカード会社が提供しています。

クレジットカード会社のおまとめローンを利用することで、クレジットカード利用残高やリボ払い残高も借入として一本化できる場合があります。

ライフカードのおまとめローンでは、クレジットカードのキャッシング以外の借入を幅広くまとめられるのが特徴です。

貸金業者からの借入だけでなく、リボ払い残高やショッピング残高、銀行からの借入も一本化できるため、複数の種類の借入がある方はぜひ利用を検討しましょう。

おまとめローンは総量規制対象外

おまとめローンは貸金業法が規定する総量規制の対象外になります。

おまとめローンは、顧客が一方的に有利になり、借入残高を減らすことを目的とした借入で、総量規制の例外貸付に該当するためです。

例えば、以下の年収300万円の方を想定した場合、すでにあるA社〜C社からの借入を一本化することで年収の1/3を超える借入も可能になります。

| 年収 | 300万円 |

| 借入可能総額 (総量規制による) | 100万円 |

| 既存借入額 | ・A社:30万円 ・B社:20万円 ・C社:30万円 |

| おまとめローン利用後 | おまとめローンでの借入額は別に100万円 |

なお、おまとめローンは返済専用の商品のため、新たな借入はできません。

おまとめローンを利用して借入を一本化したあと、やむをえず再び借入が必要な場合は、新たに借入契約が必要です。

銀行は法規制の関係で総量規制対象外までのおまとめローンの審査は厳しい

銀行からの借入は総量規制の対象にならないため、年収の1/3を超える借入も可能です。

しかし、銀行は消費者金融に比べて法規制を受ける影響が強く、実際に借り入れるのは難しいでしょう。

実際に2018年の金融庁による融資審査の厳格化以降、即日融資が可能な銀行カードローンが大幅に減少したことからも、融資に対する慎重な姿勢が伺えます。

一本化したい借入額が大きく、銀行のおまとめローンで一気に返済負担を軽減したい方は、銀行が審査に消極的な場合もある点に注意しておきましょう。

確実に返済負担を軽減したいなら、貸金業法に返済負担が減少すると明記してある「消費者金融のおまとめローン」がおすすめです。

おまとめローンはカードローン以外にもおまとめできる場合がある

おまとめローンを利用することで以下の借入をまとめられます。

- カードローン

- クレジットカードのキャッシング

- リボ払い残高

カードローン以外にもキャッシングやリボ払い残高がある方は、まとめて返済負担を軽減できます。

また、月々の支払い日数をクレジットカードの返済額まで含めて一日に集約できるため、たくさん支払日があってお金の用意が大変な方でも安心して利用できます。

アイフルのおまとめMAXなどはリボ払いもまとめて一本化できます。

キャッシングやショッピングなどのクレジットカード利用残高までまとめて一本化したい場合は、ライフカードが提供するサポートローンがおすすめです。

おまとめローンの限度額はどれくらいなのか?

おまとめローンの限度額は各金融機関によって異なります。

記事内で紹介したおまとめローンは、300万円〜1,000万円までと大きな幅があります。

| おまとめローン名 | 融資限度額 |

|---|---|

ダイレクトワンお借換えローン | 1万〜300万円 |

レイク de おまとめ | 10万〜500万円 |

アイフルのおまとめMAX | 1万〜800万円 |

東京スター銀行 おまとめローン | 30万円〜1,000万円 |

借入額の大きい方は限度額の大きいおまとめローンを利用しましょう。

また、おまとめローンの限度額に悩んでいる方は、おまとめローンにも対応している銀行カードローンを利用するのもおすすめです。

横浜銀行カードローンやちばぎんフリーローンなどは限度額が800万円〜1,000万円と高めに設定されており、万が一の際は追加での借入にも対応しています。

原則在籍確認なし&原則郵送物なしで利用できる

おまとめローンには原則電話による在籍確認なし、原則郵送物なしで借入を一本化できるものもあります。

原則電話による在籍確認なしと原則郵送物なしで周囲にバレずに借り入れたい方は、以下のおまとめローンがおすすめです。

郵送物に関しては明細書、ローンカード、契約書類が発送される場合が多くあります。

そのため、Web明細サービスの利用やスマホATMの利用ができ、申し込み〜契約までWeb完結のおまとめローンを選ぶことで郵送物が届く可能性を減らせるでしょう。

電話による在籍確認に関しては、相談を受け付けている金融機関が多く、状況によっては在籍確認なしや書類による在籍確認にも対応してくれる場合があります。

不安な方は事前に問い合わせてみるのがおすすめです。

借り換えローンとの違いは?

おまとめローンと借り換えローンは、「申込者が該当ローンで何社の借入を借り換えたいのか」によって異なります。

| おまとめローン | 借り換えローン |

|---|---|

| 2社以上の借入を1社にまとめる | 1社の借入を他の借入先に変更する |

ただし、定義がやや曖昧な場合もあります。

実際、ダイレクトワンのお借り換えローンは「借り換え」と名前に入っていますが、複数社の借入をまとめられます。

お借り換えローン(おまとめローン)のメリット

引用:ダイレクトワン

3社それぞれにご返済手続きが必要だったものが1社への返済で済むため、返済手続きの手間が軽減されます。

混同される場合もあるものの、おまとめローンと借り換えローンはもともとの借入先の数で名称が異なっています。

おまとめローンと借り換えローンどちらが良いの?

おまとめローンと借り換えローンのどちらがいいかは、もともとの借入状況によって異なります。

すでに複数の借入を行なっており、返済負担を軽減したい方にはおまとめローンがおすすめです。

おまとめローンのメリットは、借入の一本化によって金利と月々の返済金額、返済回数を減らせる点にあります。

特に、消費者金融のおまとめローンなら返済負担が必ず減少するため、金利負担を確実に減らせるのです。

複数の借入がある方はおまとめローンを、1社からの借入をよりお得な借入に乗り換えたい方は借り換えローンを利用しましょう。

Web完結で行なえるおまとめローンが多い

おまとめローンにはWeb上で申し込み〜契約まで完結させられるものが多くあります。

実際、この記事で紹介したほとんどのおまとめローンはWeb申し込みに対応しています。

それらの金融機関では、申し込みは24時間365日対応している場合が多いため、忙しい方でも空いた時間や夜間に申し込み手続きだけ済ませておけるでしょう。

ただし、なかには来店契約が可能で窓口スタッフと相談しながら契約をすすめられる金融機関も存在します。

なかでも、中央リテールは窓口スタッフが全員国家資格取得者で構成されているため、初めての方でも安心して利用しやすいのが魅力です。

複数の借入で困っている方や、おまとめローンを利用したことがない方は来店契約も視野に入れておまとめローンを比較してみましょう。

【値段別】おまとめローンを成功させるコツ

おまとめローンを絶対に成功させたい方は、自分の申し込もうと考えている金額別の成功のコツをチェックしましょう。

200万円〜700万円のおまとめローンについて、100万円ごとにコツを紹介します。

おまとめローンを成功させるコツは、「いかに貸し倒れリスクがなく返済能力が十分な申込者であるか」をアピールすることです。

少しでも貸し倒れリスクがあると判断されると、審査通過に支障をきたす恐れがあります。

申し込みの際は事前に借入額を減らしておくことで審査通過の可能性をグンと高められます。

反対に借入額が多いと、返済能力が十分と判断されにくくなるため要注意です。

- 【200万】おまとめローンを成功させるコツ

- 【300万】おまとめローンを成功させるコツ

- 【400万】おまとめローンを成功させるコツ

- 【500万】おまとめローンを成功させるコツ

- 【600万】おまとめローンを成功させるコツ

- 【700万】おまとめローンを成功させるコツ

【200万】おまとめローンを成功させるコツ

200万円のおまとめローンを成功させたい方は、金融機関の申し込み条件をしっかり確認し、審査落ちになるリスクをなるべく減らすことが重要です。

カードローン同様おまとめローンにも審査があり、そこでは「貸し倒れリスクはないか」が重点的にチェックされています。

虚偽申告をしない、同時に複数のおまとめローンに申し込まないなど、審査落ちのリスクを最小限に抑える工夫を行ないましょう。

借入額と借入件数をなるべく減らしておくことで、貸し倒れリスクが高いと判断される可能性も低くなります。

200万円のおまとめローン成功例は以下のとおりです。

| 種類 | A社 | B社 | C社 |

|---|---|---|---|

| 借入額 (200万円の内訳) | 100万円 | 50万円 | 50万円 |

| 月返済額 | 20,000円 | 10,000円 | 12,000円 |

| おまとめ後の月返済額 (借入利率12.5%) | 29,275円 | ||

月々の支払額がおまとめローンの利用により、12,725円減少しています。

【300万】おまとめローンを成功させるコツ

300万円のおまとめローンでは、金融機関側の審査も慎重になります。

申し込み前にしっかりと対策を行ない、申し込みの際もミスがないよう注意しましょう。

申し込み前には以下の対策が有効です。

- 借入件数と借入額を最小限に減らしておく

- 収入証明書を用意しておく

- 在籍確認が取れる状況をつくっておく

また、申し込み時には少しのミスもないように申し込み内容を綿密にチェックしましょう。

なお、300万円のおまとめローンを成功させたい方は、融資限度額が500万円以上のおまとめローンに申し込むのがおすすめです。

融資限度額が300万円の金融機関に申し込むと、その業者にとって最大額での貸付となり、融資に消極的になる金融機関もあると予想されるためです。

成功確率を高めたい方には、レイクのレイク de おまとめなど、融資限度額が500万円以上のおまとめローンがおすすめです。

【400万】おまとめローンを成功させるコツ

400万円のおまとめローンを成功させるには、自身に十分な支払い能力があることを示す必要があります。

審査時にチェックされる属性情報や信用情報を事前に整理し、審査落ちのリスクを抑えながら、しっかりと返済できることをアピールするのが有効です。

申し込み前には、事前に当該金融機関が利用している信用情報機関に問い合わせ、自身の信用情報をチェックしておきましょう。

金融機関が審査の際に利用するおもな信用情報機関は以下の3つです。

- JICC(日本信用情報機構)

- CIC(クレジット・インフォメーション・センター)

- KSC(全国銀行個人信用情報センター)

信用情報機関には、クレジットやローンの申し込み履歴、契約者情報のほかにも借入の残高金額や延滞・滞納の状況などが記載されています。

申し込み履歴が短期間に集中していたり、延滞や滞納の事実があったりする場合は審査時のマイナスになるため、必ず事前に解消しておきましょう。

【500万】おまとめローンを成功させるコツ

500万円のおまとめローンを成功させるには、事前に借入件数と借入金額をできるだけ減らしておくことがおすすめです。

借入件数を減らすコツとしては、借入金額が少ない金融機関からお金を返していき、借入件数を3社以内にすることです。

なお、融資限度額が500万円のおまとめローンに申し込むと、その業者にとって最大額での貸付となります。

より慎重な審査となるため、避けるほうが無難です。

500万円のおまとめローンを成功させたい方は、600万円以上の融資限度額がある金融機関に申し込みましょう。

より審査が不安な方は、融資限度額がこの記事で1番最高額の横浜銀行カードローンや東京スター銀行のおまとめローンに申し込むのがおすすめです。

【600万】おまとめローンを成功させるコツ

600万円のおまとめローンを成功させるためには、まず600万円以上の融資が可能な金融機関を見つけることが先決です。

600万円を限度額としている金融機関でのおまとめは難易度が高くなるため、なるべく800万円〜1,000万円の融資限度額を設定している金融機関を選択しましょう。

この記事で紹介したおまとめローンでは以下の3つがおすすめです。

| おまとめローン名 | おすすめポイント |

|---|---|

アイフルのおまとめMAX | 融資限度額800万円で600万円の一本化にも対応可能 必ず返済負担を軽減できる |

横浜銀行カードローン | 融資限度額1,000万円と記事内で最高額の融資限度枠を誇る おまとめローン専用ではないため、緊急時には借入も可能 |

東京スター銀行のおまとめローン | 融資限度額1,000万円と記事内で最高額の融資限度枠を誇る 借入利率が明確に設定されており、安心して申し込みやすい |

【700万】おまとめローンを成功させるコツ

700万円のおまとめローンを成功させたい方は、800万円〜1,000万円の融資限度額を提供している金融機関に申し込んで借入できる可能性をなるべく高めましょう。

700万円のおまとめローンはかなり高額な部類に入るため、以下の4つをすべて高い水準で満たす必要があります。

- 収入の安定度

- 返済能力

- 勤続年数

- 信用情報(信用力)

700万円の借入は返済期間が長期化しやすいため、継続して安定した収入があることを示す必要があります。

しっかりと返済し切る姿勢を明示するためにも、安定した収入や勤続年数の長さをアピールすることが重要です。

ただし、過去に金融事故を起こしていたり、過度な延滞を行なったりして信用力が十分でない方は、今回も返済が滞るのではないか、と不審に思われ審査通過しづらい可能性があります。

700万円の借入を成功させたいなら属性情報だけでなく、信用情報も整理しておきましょう。

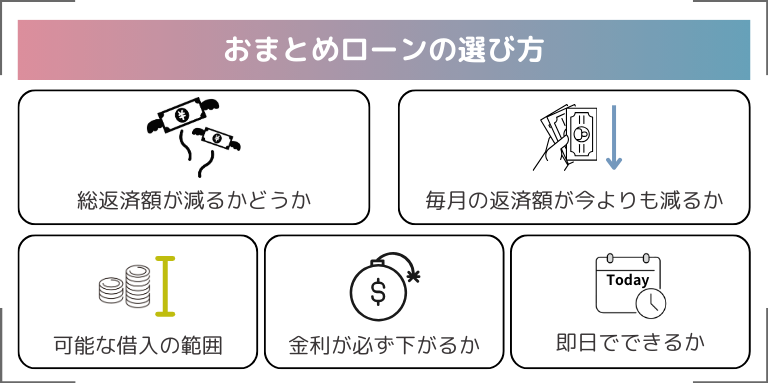

おまとめローンの選び方

おまとめローンを選ぶ際はまず月々の返済額が減るか、金利が下がるかを確認しましょう。

どちらも下がっていない場合、返済負担はむしろ増加するため注意が必要です。

また、併せて総返済額が減ることを必ず確認したうえで申し込みましょう。

月々の返済額と金利が下がることで負担が減ったように感じがちですが、返済期間の長期化によってむしろ総返済額が大きくなることもあるため、注意が必要です。

返済シミュレーターなどを利用して、総返済額が減るかを必ず事前にチェックしましょう。

また、おまとめローンにはカードローン以外にもキャッシング利用分やリボ払い残高までもがおまとめの対象となる商品もあります。

さらに、なるべく早く借入をまとめたい方には、即日で利用できるおまとめローンがおすすめです。

総返済額が減るかどうか確認する

おまとめローンを利用する際は、総返済額が減るかどうか事前に必ず確認しましょう。

おまとめローンを利用することで月々の返済額や金利は軽減できますが、その分返済期間が長期化します。

返済負担が長期化することで金利負担が積み重なり、最終的には総返済額が増加する場合もあるため、注意が必要です。

総返済額を計算する際には以下の返済シミュレーターを利用して、必ず事前に「総返済額」を計算しておきましょう。

また、おまとめローン利用時は、余裕のある月に繰上げ返済を行なうことで返済負担を効率よく軽減できます。

とにかく月々の返済負担を軽減したい方は、とり急ぎおまとめローンで借入を一本化し、余裕ができたタイミングで返済を早めていくのがおすすめです。

毎月の返済額が今よりも減って返済が楽になるかどうか確認する

おまとめローンを利用する前に、おまとめ後の毎月の返済負担が今よりも軽くなるかを確認しましょう。

毎月の返済額が減少することで返済の困窮を防ぎ、延滞や滞納のリスクを減らせます。

例えば、アイフルのおまとめMAXを利用した場合、3社の借入を一本化することで月々の返済負担が50,000円から34,000円まで減少します。

| 借入先 | A社(年18.0%) | B社(年17.0%) | C社(年16.0%) |

|---|---|---|---|

| 借入額 | 30万円 | 60万円 | 90万円 |

| おまとめ前の月返済額 | 11,000円 | 16,000円 | 23,000円 |

| アイフルのおまとめMAX利用後の月返済額 | 34,000円(年15.0%) | ||

なお、おまとめローンでは月々の支払が一日に集約されるため、返済負担が増えたように錯覚しがちです。

しかし、実際には月々の返済負担や実際の返済額は軽減されています。

おまとめが可能な借入の範囲を確認する

おまとめローンを利用する際は、おまとめが可能な範囲を事前に確認しておきましょう。

おまとめローンには貸金業者からの借入のほかに、以下の借入をまとめられるものがあります。

- 銀行からの借入

- クレジットカードのキャッシング利用分

- クレジットカードのショッピング利用分(リボ払い含む)

さまざまな種類の金融機関から借り入れており、返済の管理コストを下げたい方は、上記のおまとめにも対応している以下のおまとめローンがおすすめです。

それ以外にも利用使途が指定されていない銀行などのフリーローンを利用することで、リボ払いやキャッシング利用分をまとめられます。

ただし、銀行カードローンは必ずしも返済負担が軽減されるわけではないため、事前に軽減するか慎重に確認する必要があります。

おまとめローンでおまとめできる範囲はどこからどこ?

おまとめローンでおまとめできる範囲は、基本的に貸金業者(銀行・消費者金融)のカードローンからクレジットカードのショッピング・キャッシング利用分までです。

そのため、住宅ローンやマイカーローンなどの借入を一本化したい方は、住宅ローン向けのおまとめローンを利用する必要があります。

住宅ローンASUMO おまとめプランの特徴

引用:住宅ローンASUMO

金融機関でお借入れ中のローンを住宅ローンにおまとめOK!

新車購入資金等も住宅ローンにおまとめできます

また、住宅ローンや自動車ローンなどのおまとめローンは金額が大きいため、より難易度が高い点には注意しておきましょう。

金利が必ず下がるかチェックする

おまとめローンを利用する場合、借入前より金利が下がるかチェックしましょう。

そもそもおまとめローンとは返済負担の軽減を目的としたものであり、金利が下がらなければ借入を一本化する意味はほとんどありません。

また、総量規制の例外貸付として認められるため、必ず金利が下がる必要があります。

総量規制の「例外貸付」に分類される契約

引用:日本貸金業協会

①顧客に一方的に有利となる借換え

金利の下がらない消費者金融からの借入は総量規制の対象となるため注意しましょう。

銀行カードローンを利用する方も、自身で必ず金利をチェックする必要があります。

一度返済をまとめると一本化前の状態には戻せないため、必ず事前にチェックしたうえで申し込みを行ないましょう。

すぐにおまとめしたいなら即日でできるか確認する

なるべく早く借入をまとめ、借入負担を軽減したい方は即日で借入可能なおまとめローンに申し込みましょう。

最短即日で借入可能な金融機関は、以下のとおりです。

| 即日融資可能なおまとめローン | おすすめポイント |

|---|---|

アイフルのおまとめMAX | 最短即日で借入を一本化できる 24時間365日審査に申し込み可能 |

ダイレクトワンのお借り換えローン | 来店なら最短30分で契約&カード発行が可能 来店時はスタッフと相談しながら契約をすすめられる |

横浜銀行カードローン | 銀行でありながら即日融資に対応している おまとめローン専用でないため、緊急時の追加借入も可能 |

おまとめローンの利用や借入に不安がある方には、来店での対面契約が可能なダイレクトワンのお借り換えローンがおすすめです。

利便性や手軽さを重視する方はアイフルのおまとめMAXや横浜銀行カードローンを利用することで、来店不要で即日融資をうけられます。

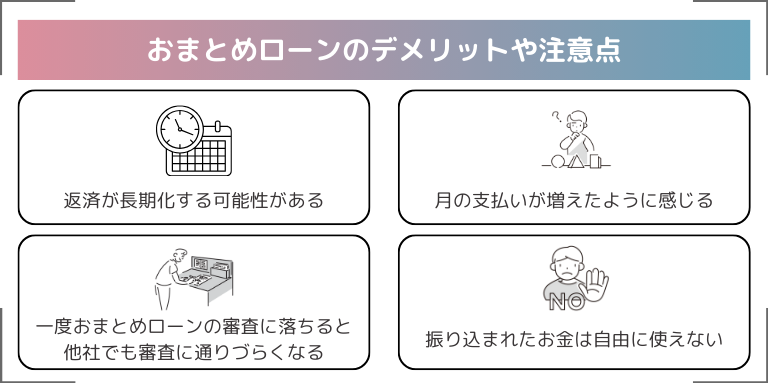

おまとめローンのデメリットや注意点

おまとめローンを利用する方は、あらかじめデメリットや注意点をチェックしておくことで安心しておまとめローンを利用できます。

おまとめローンでよくあるのは、返済が長期化して総返済額が一本化前より大きくなるというパターンです。

また、毎月複数回あった返済日が一日に集約されるため、返済負担が大きくなったように錯覚しがちな点にも注意が必要です。

さらに、おまとめローンの審査は一度落ちると他社のおまとめローン審査にも通りづらくなる点や、おまとめ用に振り込まれたお金は他の用途に利用できない点にも注意しましょう。

返済が長期化する可能性がある

おまとめローンの最大のデメリットは、返済が長期化する可能性がある点です。

おまとめローンでは、借入元金はそのままに月々の返済負担が減少するため、返済期間がおまとめ前より長期化します。

例えば、おまとめ前に100万円の借入に対して50,000円支払っていた場合、月々の返済額が25,000円に下がることで返済期間はもとの2倍以上必要です。

| 100万円の返済に対する 月々の支払額 | 月50,000円 | 月25,000円 |

|---|---|---|

| かかる期間 | 20〜30ヵ月程度 | 45〜70ヵ月程度 |

借入を続けている限り金利負担がかかり続けるため、返済期間が長期化するにつれて金利負担も増加し続けます。

結果、毎月の金利と月々の返済負担が下がったにも関わらず、返済長期化による金利負担の増加で総負担額がもとの借入を超える可能性があるのです。

おまとめローンを利用する際は、事前に総返済額を計算しておくことで、負担の増加を避けられます。

おまとめローンするとどれくらいで返済できる?

おまとめローンを利用した場合にかかる返済完了までの期間は、借入額や借入金利、金融機関によって異なります。

月々の支払額が減少するほど、金利負担の減少幅が小さいほど、返済期間が長期化しがちです。

| 金利負担の減少幅が大きい場合 | 金利負担の減少幅が小さい場合 | |

|---|---|---|

| 月々の支払額の減少が大きい場合 | 長期化しやすい | かなり長期化しやすい |

| 月々の支払額の減少が小さい場合 | 長期化しづらい | やや長期化しづらい |

おまとめローン利用時の返済期間は返済シミュレーターで計算できます。

借入額と借入利率、月々の返済額がわかっていれば返済期間を試算できるため、必ず事前に行なっておきましょう。

複数の借金をまとめるため月の支払いが増えたように感じる

おまとめローンでは月々の返済回数が集約されるため、月の支払額が増えたように錯覚する場合があります。

例えば、以下のように返済回数は月に三回、それぞれ20,000円、10,000円、12,000円を支払っていた状態から、月に一回29,275円の支払いになるため、返済負担が大きくなったように錯覚しがちです。

| 種類 | A社 | B社 | C社 |

|---|---|---|---|

| 借入額 (200万円の内訳) | 100万円 | 50万円 | 50万円 |

| 月返済額 | 20,000円 | 10,000円 | 12,000円 |

| おまとめ後の月返済額 (借入利率12.5%) | 29,275円 | ||

実際には月42,000円の支払いが29,275円に減少しています。

月に何度も支払いの準備をする手間を省けるのもおまとめローンを利用する大きなメリットです。

最初は負担が増えたように感じるかもしれませんが、慣れると非常に便利に感じるでしょう。

一度おまとめローンの審査に落ちると他社でも審査に通りづらくなる

おまとめローンの審査に一度でも落ちると、他社でも審査に通りづらくなります。

なぜなら、借入申し込みの事実は当該信用情報機関に6ヵ月間登録され、他社が審査を行なう際に審査落ちの事実が参照されるためです。

信用情報機関に審査落ちの事実が記載されていると、次に審査する金融機関は不審に思い、より慎重な審査を行なうでしょう。

その結果、他社の金融機関にも貸し倒れリスクがあり、経済的に困窮していると判断されやすくなり審査落ちの可能性が高まるのです。

おまとめローンの利用を検討している方はなるべく審査落ちにならないよう、最初の申し込みから徹底した対策を行なったうえで審査に申し込みましょう。

6ヵ月以内に審査落ちを繰り返すと「申し込みブラック」状態になり、審査通過がより困難になります。

もし審査に落ちてしまった場合、6ヵ月間待って申し込みの事実が消えてから再度他社の金融機関に申し込む方法も有効です。

おまとめローンで振り込まれたお金は自由に使うことはできない

おまとめローンの審査に通過すると、各借入先への返済資金が受け取れます。

ただし、その資金は使用用途が「既存借入への返済」に限定されており、自由に使える資金ではありません。

金融機関によっては、融資後一定期間内に返済証明書の提出を義務付けているところも存在します。

当社からお客さまご指定の口座へ借り換え資金をご融資する場合

引用:オリックス・クレジット

当社からのご融資後速やかに、お借り入れ先へご返済ください。

借り換え後、ご融資日から10日以内に、ご返済したことが確認できる書類をアップロードしてください。

他の用途に利用すると規約違反となり、契約破棄や借入金の一括返済を求められる場合もあるため注意しましょう。

他にも「おまとめローン契約にともなって他社の金融機関との借入は解約する」という規定が存在する場合もあります。

もともと借り入れていた金融機関を解約したくない方は、他社解約が不要なプロミスのおまとめローンを利用しましょう。

自分の口座と既存ローンの口座どちらに振り込まれるの?

おまとめローン契約時の返済資金がどこに振り込まれるかは金融機関によって異なります。

一般的には、おまとめローン契約先からもともと借り入れていた金融機関に直接振り込まれる方式です。

前述のオリックス・クレジットのように、指定口座に振り込みを行ない、申込者に直接返済してもらう形式をとっている金融機関も存在します。

どちらの場合でも、もともと借り入れていた金融機関への返済のための資金であるため、自由な用途には利用できません。

なお、おまとめローン専用ではない銀行カードローンの場合、契約時に登録した口座への振り込みとなるため、自身で既存の金融機関に返済する必要があります。

おまとめローンに関するよくある質問

おまとめローンを初めて利用する方は、おまとめローンの基本情報について把握しておくことで、スムーズに借入を一本化できます。

何も知らないまま申し込むと、審査に通過できず支払いに困窮したり、金利負担が増加したりする可能性があります。

事実、金融庁へ、おまとめローンによって多重債務の悪化や返済負担増加の可能性もある、という指摘が届いており、何も知らずに申し込むとより返済が難しい状況に追い込まれる場合もあります。

おまとめローンに申し込む際には必要な情報を事前にチェックして、借入を一本化することでうまく返済負担を軽減しましょう。