これから融資を受けようと考えている方は、総返済額を把握するためにも金利の計算方法を知りたいのではないでしょうか。金利と計算式を知ることで、支払う利息額がわかり、返済計画を立てやすくなります。

本記事では、金利が決まる仕組みや計算方法、返済方法による金利の違いについて解説しています。住宅ローンの「変動金利」と「固定金利」についても解説しているため、利用を検討している方は参考にしてください。

執筆者

執筆者三浦 雅也(CFP/1級FP技能士)

大学卒業後、難しい用語を使わずに分かりやすくお金の知識を伝えたいと考え、独立系のFP事務所、保険会社での勤務を経てファイナンシャル・プランナー/ライターとして独立。現在はクレジットカード、保険の記事を中心とした執筆活動を行っている。

▶プロフィールの続きと監修記事一覧

金利計算シミュレーション

そもそも金利とは?

金利は、お金を貸し借りした際の元金に対して発生した利息(賃借料)の割合です。お金を借りた(貸した)場合は、その対価として利息を支払います。この「一定期間の利息の割合」のことを金利といいます。

例えば銀行にお金を預けると、預金残高に応じた利子が受け取れます。これは、お金を貸している銀行から、賃借料をもらっているともいえます。

金利はパーセント(%)で表され、一般的に元金に対する1年間の利息(利子)の割合を示しています。

金利は「利率」や「利回り」などともいわれますが、どちらも基本的には同じ意味です。

また、一般的には、ローンなどの支払う金利を「利息」、銀行預金などの受け取る金利を「利子」と呼びます。

借入金額に応じた上限金利が法律によって決まっている

上限金利は、利息制限法と出資法の2つの法律により定められています。消費者にお金を貸付ける貸金業者は、利息制限法に基づいて年15〜20%の上限金利を守る必要があるのです。

上限金利を超えて貸付けを行なった場合は、超過部分が無効となり、貸金業法違反として行政処分の対象となります。また出資法では、上限金利を超えた金利は刑事罰の対象です。

利息制限法では、上限金利が以下のように定められています。

| 元本の金額 | 上限金利 |

|---|---|

| 10万円未満 | 年20% |

| 10万〜100万円未満 | 年18% |

| 100万円以上 | 年15% |

2010年6月の法改正以前は、上限金利と利息制限法の間の金利帯である「グレーゾーン金利」が一定の要件を満たす場合のみ認められていました。

しかし、利用者の金利負担軽減を図るためにグレーゾーン金利が撤廃され、出資法の上限金利が年29.2%から年20%に引き下げられたのです。なお返済が遅れてしまった場合の遅延損害金については、年20%が上限です。

参考:日本貸金業協会「上限金利について 5 お借入れの上限金利は、年15%~20%です」

実際の金利は会社によって異なる

実際の金利は原則として、資金の需要と供給(市場金利)によって決まります。金融機関や会社は市場金利をもとにして、費用や貸倒れリスクなどを考慮した異なる金利を定めます。

お金を貸すためには、なんらかのかたちで資金を調達する必要があります。銀行の場合は預金で調達していますが、その御礼として利子を支払っています。一方で消費者が銀行から融資を受ける場合は、費用や利益が上乗せされた金利でお金を借りることになります。

例えば、住宅ローンの金利は以下の流れによって決まります。

- 市場金利をもとにして、基準金利を決定する

- 審査時の資金計画や収入状況、返済比率などをもとにして、金利優遇幅を定める

- 基準金利から金利優遇幅を差し引いて、実際の適用金利を決定する

また住宅ローンでは、以下のような金利タイプがあります。

| 金利タイプ | 特徴 |

|---|---|

| 変動金利型 | 金利が半年ごとに見直し 毎月の返済額は5年ごとに見直し 見直し後の返済額は、1.25倍以内 |

| 固定金利選択型 | 選択した一定期間は金利が固定される(当初10年は○%など) 固定期間は2年、3年、5年、10年、15年などから選べる 固定期間が終了すると、あらためて金利タイプを選べる |

| 全期間固定金利型 | 借入期間中の金利が固定される 借入期間中の返済額も固定される |

変動金利の決まり方

住宅ローンの変動金利は、短期プライムレートで決まります。短期プライムレートとは、銀行が優良企業に対して短期(1年未満)で貸出す際の金利のことで、最も優遇された金利が適用されます。

短期プライムレートは政策金利の影響を受ける特徴があり、日本の景気・経済の動向によって金利が変動します。

変動金利の特徴やメリット・デメリットは、以下のとおりです。

| 特徴 | 金利が半年ごとに見直し 毎月の返済額は5年ごとに見直し 見直し後の返済額は、1.25倍以内 |

| メリット | 金利が低いと返済額を抑えられる 金利が下がると返済額も減少する |

| デメリット | 返済計画が立てにくい 金利が上がると返済額も増加する 未払い利息が発生する可能性がある |

変動金利は、金利が低いと返済額を抑えられる特徴があります。景気が悪いと政策金利も低くなる傾向にあるため、特に景気後退局面において有効です。

ただし返済計画が立てにくい点には、注意が必要です。景気上昇局面で変動金利を選択すると、金利や返済額見直しの段階で家計が苦しくなる可能性があります。長期的な返済計画を重視する場合は、固定金利の選択をおすすめします。

固定金利の決まり方

住宅ローンの固定金利は、10年国債利回りを基準に決められています。10年国債の利回りは、長期金利の代表的な指標で、銀行でも適用されています。

10年国債利回りは資金の長期的な需要で決まるため、金融政策や物価変動、投資家の将来予測に応じて変動します。

固定金利の特徴やメリット・デメリットは、以下のとおりです。

| 特徴 | 借入期間中の金利が固定される 借入期間中の返済額も固定される |

| メリット | 返済計画が立てやすい 金利が上昇しても返済額が増加しない |

| デメリット | 金利が低下しても返済額が減少しない 期間中は変動金利を選択できない |

毎月の返済額を一定に保ちたい場合は、固定金利を選ぶとよいでしょう。固定金利は返済開始から終了まで金利が固定され、金利や返済額が変動しません。一般的には、景気上昇局面において有効とされています。

ただし金利が下がったとしても、返済額が減少しない点には注意が必要です。景気後退局面で金利が下がっても、期間中は変動金利を選択できません。

全期間固定型を選択していて変動金利を選択したい場合は、住宅ローンを借り換える必要があります。その場合は諸費用などの負担が発生するため、慎重に検討するようにしましょう。

金利の計算方法

金利の計算方法を使った利息の求め方は以下のとおりです。

利息=借入残高×金利(借入利率)÷365日×利用日数

キャッシングやカードローンでは、上記の計算式を用いることで利息が求められます。借入利率は年率で表示されているため、借入利率を365(うるう年の場合は366)日で割った利率を借入残高に乗じて計算します。

金利の計算例

では実際に、カードローンを利用した場合の金利と総支払額を計算してみましょう。前提条件は以下のとおりです。

- 年利:18%

- 利用額:10万円

- 返済期間:半年(180日)

上記の条件をもとに金利を計算すると、利息は以下のように求められます。

10万円(借入残高)×18%(借入利率)÷365日×180日(利用日数)=8,876…円(利息)

※1円未満は切り捨てとします。

また総支払額は、借入残高と利息の合計金額です。上記より、年利18%で10万円を半年間借りた場合の総支払額は、10万8,876円となります。

利用日数を1週間(7日)や1ヵ月(30日)に変更すると、カードローンなどの金利が計算できます。住宅ローンや定期預金の利息を求めたい場合は、「金利計算シミュレーション」を利用しましょう。

借り入れの返済方法による利息の違い

住宅ローンを利用する場合は、借り入れの返済方法による利息額の違いを知っておく必要があります。住宅ローンの返済方法は「元利均等返済」と「元金均等返済」の2種類です。

どちらを選択するかで毎月の返済額や利息、総返済額が異なります。それぞれの特徴を理解したうえで、返済計画に合ったものを選択しましょう。

元利均等返済と元金均等返済の違いは以下のとおりです。

| 元利均等返済の特徴 | 元金均等返済の特徴 |

|---|---|

| 毎月の返済額が一定 利息と元金の割合が変化 総返済額は元金均等返済よりも多い | 毎月の返済額が少しずつ減少 当初の返済額は多め 総返済額は元利均等返済より少ない |

ここからはそれぞれの返済方法について、詳しく解説します。

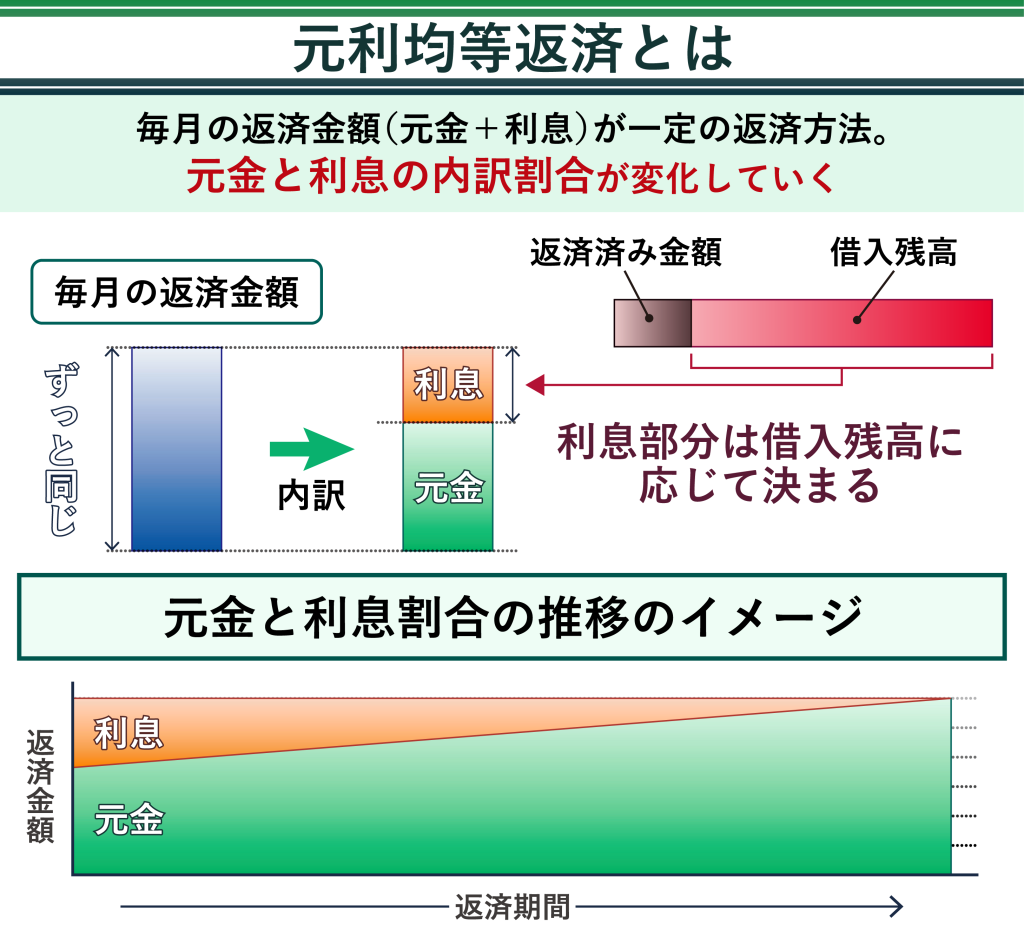

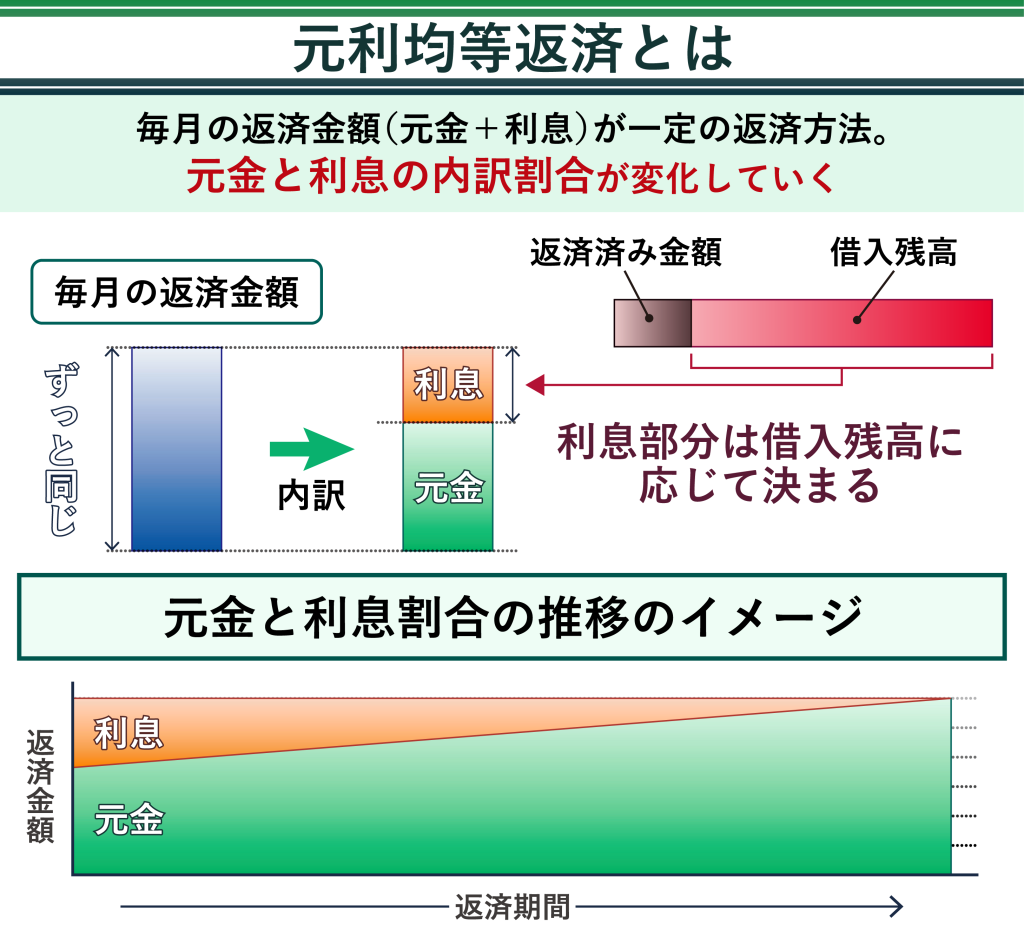

元利均等返済

元利均等返済(がんりきんとう)の特徴は以下のとおりです。

- 毎月の返済額が一定

- 利息と元金の割合が変化

- 総返済額は元金均等返済よりも多い

元利均等返済とは、毎月の返済額が一定の返済方法です。元金と利息を含めた一定額を毎月返済していくことから、資金計画を立てやすい特徴があります。

教育資金などを準備しながら住宅ローンを返済したい方は、元利均等返済を選ぶとよいでしょう。ただし、返済当初は利息部分を多めに支払うため、総返済額は元金均等返済よりも多くなります。

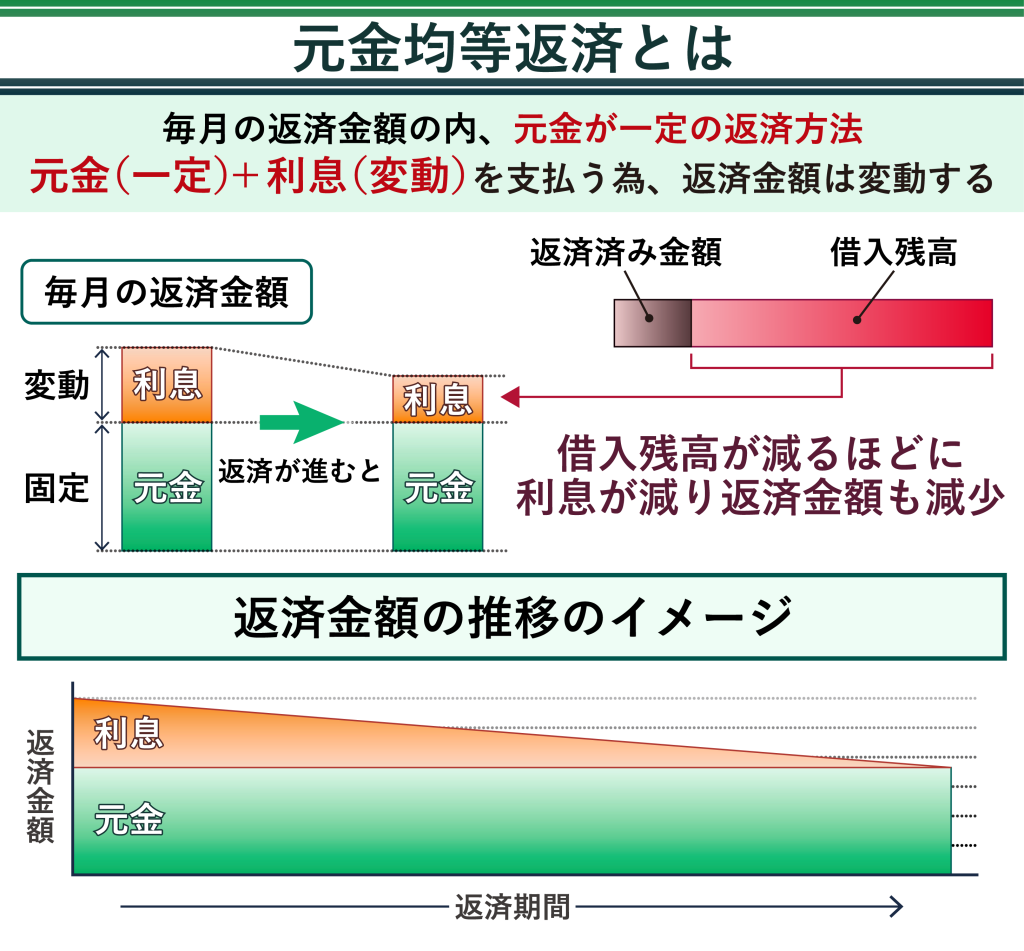

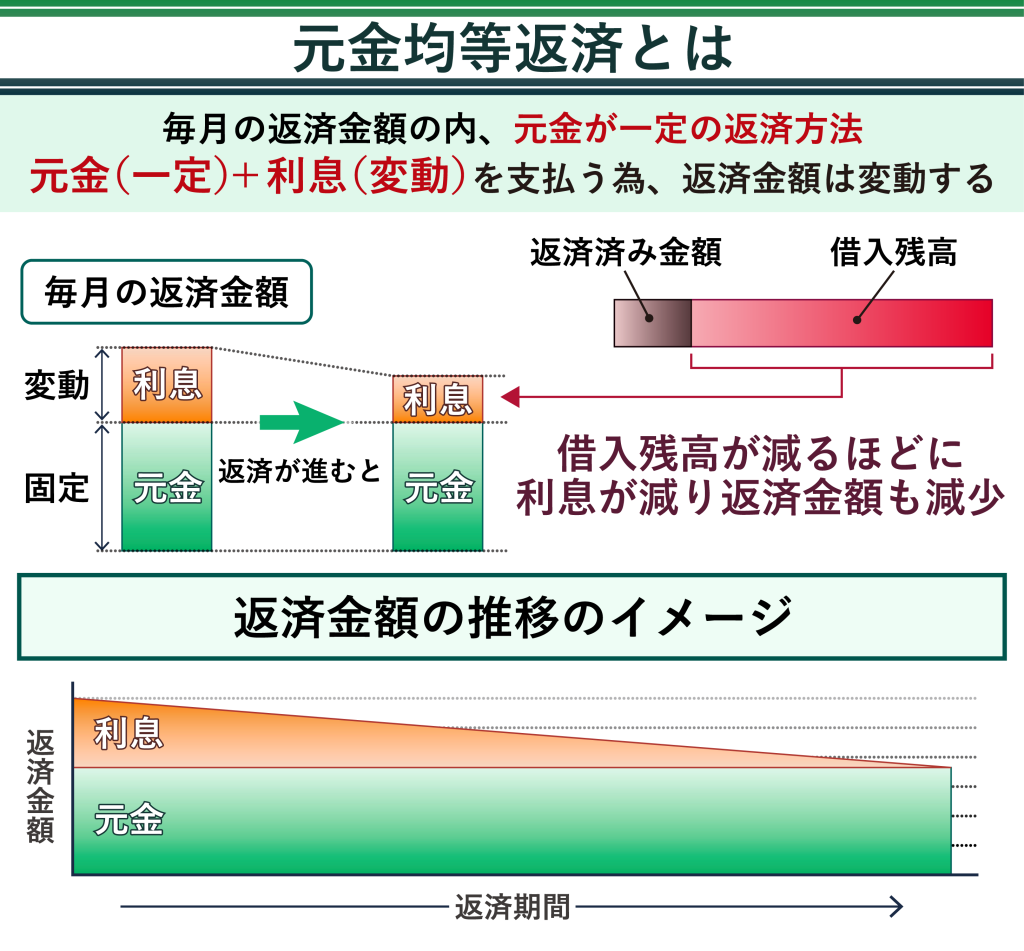

元金均等返済

元金均等返済(がんきんきんとう)の特徴は以下のとおりです。

- 毎月の返済額が少しずつ減少

- 当初の返済額は多め

- 総返済額は元利均等返済より少ない

元金均等返済とは、毎月一定の元金を返済していく方法です。一定の元金に加えて利息部分を返済していくため、当初の返済額は多めです。ですが、総返済額は元利均等返済よりも少なくなります。家計にゆとりのある方や早めに住宅ローンの返済を終えたい方は、元金均等返済を選ぶとよいでしょう。

上限金利を超える金融機関は違法業者なので絶対に借り入れしない

出資法では、上限金利を年20%に定めています。しかし、違法業者は「10日で4割(トヨン)=年1,460%」や「10日で5割(トゴ)=年1,825%」といった金利で違法な貸付けを行ないます。

もしヤミ金などの違法業者からお金を借りると、返済額があっという間に膨らみ、すぐに返済不可能な金額になってしまいます。

「他店で断られた方でもOK」「低金利で即日融資」といった甘い言葉の勧誘や、SNSで個人間融資を募集している業者は、違法業者の可能性が高いでしょう。怪しいと感じたら、財務局または都道府県の貸金業担当課に問い合わせて、登録を受けているか確認しましょう。

上限金利を超える金融機関は違法業者なので、絶対にお金を借りてはいけません。

まとめ

金利とは、お金を貸し借りした際の元金に対して発生した利息(賃借料)の割合です。

カードローンなどでは金利が高めに設定されています。また、住宅ローンなどでは低めの金利で融資が受けられます。

ただし、借入額が大きくなるため、融資を受ける際は毎月の返済額などを綿密に計画しておきましょう。融資を受ける際の金利を知りたい方は、本記事で紹介した「金利計算シミュレーション」や「金利の計算方法」を参考にしてください。

住宅ローンの融資を受ける際は、金利タイプや返済方法に注意しましょう。特に最近は金利上昇局面にあることから、変動金利と固定金利で悩まれる方が多い印象を受けます。金利の先行きは読めないため、毎月の返済額が増加すると困る方は、固定金利を選びましょう。

ただし、現在の収入や貯蓄によって最適な選択は異なります。判断しきれない場合は、中立的な立場で相談に乗ってくれるファイナンシャル・プランナーなどへの相談をおすすめします。