正社員やパート、アルバイトなどで働いている場合、毎月の給料の範囲内でやりくりするのが一般的です。

しかし、何かしらの理由でお金が足りなくなり、借りる必要があるタイミングもあるでしょう。

そこでこの記事では、お金を借りる理由をはじめ、お金の借り方や借りる際の注意点について解説していきます。

※本記事では、営業所に貸金業務取扱主任者を配置し、財務局や各都道府県知事の許可を得て法定利率および貸金業法を遵守し運営されている正規の貸金業者を紹介しています。これらの業者は金融庁のサイトで登録業者として検索することが可能です。当サイトでは、消費者金融利用者からのアンケート結果や各消費者金融の公式サイトの最新情報、さらには金利、発行スピード、口コミなどの情報を基に独自のランキングを作成し、おすすめランキング等を提供しています。当サイトは金融に関する広告ガイドラインに沿って、客観的な視点や基準に基づいて商品を紹介・評価しています。

金融庁・消費者庁から注意喚起

・お金を借りる方、借りている方へ

・金融庁からのお願い、注意喚起

・18、19歳のあなたに伝えたい!!〜成年年齢引き下げを踏まえて〜

・違法な金融業者にご注意!

・ファクタリングの利用に関する注意喚起

・SNS等を利用した「個人間融資」にご注意ください!

・「今すぐ現金」「手軽に現金」にご注意ください!~いわゆる 後払い(ツケ払い)現金化 に要注意~

・給与の買取りをうたった違法なヤミ金融にご注意ください!

・お金の管理(収支予算の算出、多重債務):消費者庁

アンケート結果から見るお金を借りる理由とは?

日本貸金業協会が2020年に行ったアンケート調査「資金需要者等の借入意識や借入行動に関する調査結果報告」をもとに、お金を借りる理由を見ていきます。

上記資料によると、借入申込の資金使途は1位が趣味/娯楽費、2位が食費、3位が外食等の遊興費、4位が衣料費、5位が家賃の支払いとなっています。それぞれ、以下で詳しく解説します。

参考:日本貸金業協会「資金需要者等の借入意識や借入行動に関する調査結果報告」

1位:趣味/娯楽費

趣味/娯楽費には、レジャーや旅行などの費用が含まれます。また、テレビ・パソコン・雑誌・楽器などに関わる費用も含むと考えられるでしょう。

趣味/娯楽費を使途とする借入申込を行った割合としては、男女別では男性が、年代別では20代や30代が多くなっています。

この結果から、趣味/娯楽費が1位となった背景には、新型コロナウイルス感染症の流行により遠方への旅行を控えた人が多く、近場でのドライブや宿泊などを楽しむ人は増えたことがあると推察されるでしょう。さらに、比較的高価なパソコンやゲーム機などを購入し、家庭での時間を充実させようとする傾向が高まったことも挙げられます。

外出にかかる交通費や宿泊費、高額な電子機器の購入費用となれば、ある程度まとまった金額が必要になるため、お金を借りる理由として上位になったと考えられます。

2位:食費

食費には、家庭で消費される食料品にかかる費用が含まれていると考えられるでしょう。

男女別では女性、年代別では20~40代の幅広い世代で、食費を理由にお金を借りる割合が多くなっています。

新型コロナウイルス感染症の流行により、外食よりも家庭で食事をする機会が増えたことが、食費の増大につながったのでしょう。また、命や健康に関わる食費は出費を抑えることが難しいため、やむを得ずお金を借りた人もいたのではないかと推察できます。

3位:外食等の遊興費

外食等の遊興費には、お店で飲食を楽しむための費用を含むと考えられます。外食等の遊興費を使途としてお金を借りる割合は、男女別では男性が、年代別では20~30代の若い世代が多くなっています。

新型コロナウイルス感染症の流行前と比べて少なくなったとはいえ、同僚や友人との食事や宴会など、労働者が外食する機会は多々あるでしょう。外食の機会が重なって手持ちのお金だけでは対応できなくなり、一時的に借りる人もいるのではないかと推察できます。

4位:衣料費

衣料費には、洋服や下着など、身に着けるものにかかる費用を含むと考えられます。男女別では女性が、年代別では20代の若者が、衣料費のためにお金を借りる割合が多くなっています。

普段着や仕事着など、季節や流行に合わせて新しい衣服を購入する人は少なくありません。なかには、衝動買いをしてしまう人もいるでしょう。その際に手持ちの現金がないからと、ついお金を借りてしまう場合もあると考えられます。

5位:家賃の支払い

賃貸物件に住んでいる人であれば、家賃の支払いが発生します。お金が足りないからと払わずにいると、最悪の場合、賃貸物件から退去しなければなりません。

実家などを頼れない人は、退去させられてしまうと住むところがなくなってしまいます。そのため、一時的にお金を借りて家賃を払っているのでしょう。

なお、男女別では女性が、年代別では20代の若い世代が、家賃の支払いを理由としてお金を借りる割合が多くなっています。

ここまで、お金を借りる理由の上位5つを見てきましたが、お金を借りる割合が特に多いのは20代の若い世代です。

国税庁の調査によると、20代の平均年収は20代前半で264万円、20代後半で369万円となり、若いうちは収入が少ない傾向にあります。

加えて、近年では新型コロナウイルス感染症の流行による不況や、物価上昇の影響を受けていることも推察されます。そのため、お金を借りて生活費をやりくりしている人も、一定数はいると考えられるでしょう。

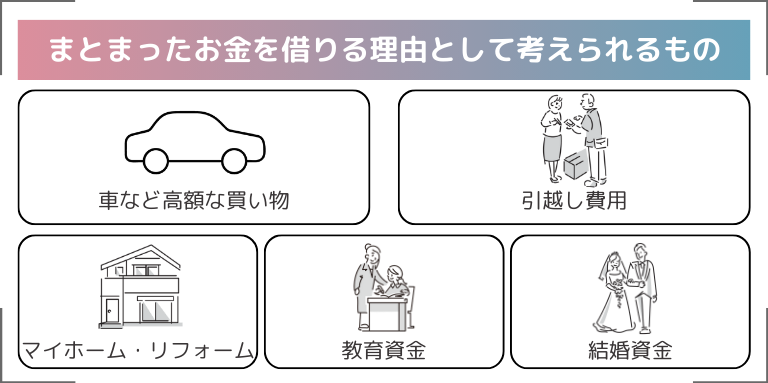

まとまったお金を借りる理由として考えられるもの

ここでは、前述の上位5つには入っていなかったものの、まとまったお金を借りる理由として考えられるものを見ていきます。

車など高額な買い物をしたい

車は、人生における大きな買い物の一つといえます。車種によって価格の相場は異なりますが、初めて車を購入する場合の一般的な平均予算は約170万円です。

| 車種 | 価格相場 |

|---|---|

| 軽自動車 | 約100万円~200万円 |

| セダン | 約200万円~500万円 |

| ミニバン | 約200万円~400万円 |

| コンパクトカー | 約130万円~250万円 |

| ワゴン | 約200万円~500万円 |

| SUV | 約200万円~500万円 |

| クーペ | 約300万円~1,500万円以上 |

車を購入する際は車両価格に加え、各種税金や納車整備費用、名義変更費用、手数料なども必要になります。このように大きな費用がかかることから、お金を借りて不足分を補う人が増えると推察できるでしょう。

引越し費用

引越しして新生活を始める際には、賃貸物件の敷金や礼金のほか、新しく購入する家具・家電の代金など、まとまったお金が必要になります。そのため、社会人として働き始めたばかりの人には支払いが難しいこともあるでしょう。

なお、引越し料金は時期や荷物の量、移動距離などによって変わります。例えば、単身者が3~4月の繁忙期に引越しをする場合は、約3万8,000円~約8万2,000円が相場です。

マイホーム購入・リフォーム資金

人生において、最も高額な買い物といえばマイホームでしょう。新築で購入するだけでなく、中古住宅を二世帯住宅などにリフォームする際も、まとまった資金が必要になります。

なお、マイホームを購入する際に気を付けなければいけないのは、物件価格のほかに諸費用が必要になる点です。マイホーム購入時にかかる諸費用は、新築物件で物件価格の3~7%、中古物件で6~10%程度が目安とされています。

| 項目 | 詳細 | 費用例 |

|---|---|---|

| 手付金 | 物件価格の5~10%程度 | 5,000万円の物件であれば250万円~500万円 |

| 仲介手数料 | 物件価格の3%+6万円(税別)が上限 | 5,000万円の物件であれば156万円(税別) |

| 登録免許税 | 売買による土地の所有権移転(不動産価格の20/1000) 所有権の保存(不動産価格の4/1000) | 5,000万円の物件であれば100万円+20万円の合計120万円 |

| 登記手数料 | 司法書士に支払う報酬手数料 | 相場は5万円~10万円 |

| 印紙税 | ローン契約書にかかる税金 | 借入額が1,000万円~5,000万円以下の場合は2万円 |

| 不動産取得税 | 土地や建物の評価額から算出 | |

| 固定資産税 | 固定資産の価格をもとに算出 | |

| 保証料・事務手数料・融資手数料 | 保証会社や金融機関に支払う 借入金額から算出 | |

| 火災保険料 | 物件にかかる保険料 |

物件価格そのものが高額のため、諸費用だけで数百万円になることもあります。そのため、貯金だけでは足りなくなるケースも珍しくはありません。

こうした背景から、頭金以外は住宅ローンなどでお金を借りる人が多くいます。

教育資金

子供を持つ親であれば、教育資金の不足は大きな悩みとなるでしょう。一般的にいわれている教育資金の目安は、子供一人につき1,000万円です。

ただし、これは幼稚園から大学まですべて国公立に進学した場合の目安であり、すべて私立を選択した場合は2,000万円以上にもなります。

子供が小さいうちは、「教育費が必要になるのはまだまだ先のこと」と思うかもしれません。しかし、実際に必要となる金額を知ると、その大きさに驚くのではないでしょうか。

計画的に貯金しておくことも大切ですが、進路の変更により、教育資金が不足することもあります。そうした場合に、お金を借りるという選択をする人もいるのでしょう。

結婚資金

株式会社リクルートの「ゼクシィ 結婚トレンド調査2022」によると、婚約から挙式・披露宴、新婚旅行までにかかった費用の総額は、全国平均で371万3,000円です。

※出典:株式会社リクルート「ゼクシィ 結婚トレンド調査2022調べ」

金額の大きさに驚いた人もいるかもしれませんが、一般的には親族や招待客からのご祝儀で、費用の3分の2程度はカバーできるといわれています。

とはいえ、まったく貯金のない状態で結婚式を挙げるケースは多くありません。同調査によると、8割以上のカップルが結婚に向けて毎月コツコツと貯蓄しており、その貯蓄額は全国平均で296万9,000円となっています。

不足分を借りるとしても、貯蓄が多ければ借入金額を減らせるため、2人の負担は軽減できます。ただし、結婚式場への支払いが式当日の前後どちらになるかは注意が必要です。

結婚式当日より前に支払いをする場合には、ご祝儀でカバーしようと思っていた分のお金を借りる必要があります。この点は、事前にしっかり確認しておくとよいでしょう。

お金を借りる方法5つ

ここでは、お金を借りる方法として代表的な、5つの方法について解説します。

カードローン

カードローンとは、金融機関や信販会社、消費者金融などが個人向けに提供している融資サービスのことです。現金の借り入れに特化したサービスのため、クレジットカードのようにショッピングには利用できませんが、ローン専用のカードでATMから現金を引き出したり、自分の口座へ振り込んだりできます。

クレジットカードのキャッシング機能に比べて融資限度額が大きく、サービスを提供する会社によっては一定期間利息が発生しない「無利息期間」が設けられているなどのメリットもあります。さらに、クレジットカードのキャッシング機能より金利が低いのも魅力です。

このように、クレジットカードのキャッシング機能とカードローンは特徴が異なります。そのため、急な出費に対応したい場合はクレジットカードのキャッシング機能、まとまった金額が必要なときはカードローンなど、目的に合わせて使い分けるのがおすすめです。

クレジットカードのキャッシング

クレジットカードには、買い物などの支払いで使える「ショッピング機能」と、現金を借り入れできる「キャッシング機能」があります。持っているクレジットカードにキャッシング機能が付いていれば、手持ちのお金が足りず今すぐにお金を借りたいときにも対応できます。

キャッシュディスペンサーやATMから借り入れができるため、手軽に利用できるのがメリットです。しかし、その一方で、利用限度額には注意しなければなりません。

ただし、機能ごとに利用限度額が設けられているため、キャッシング利用枠を超えて借り入れすることはできません。したがって、キャッシング機能を利用する際は、事前にキャッシング枠を確認することが重要です。

また、一括で返済する場合でも金利が発生します。

自動車ローン

自動車ローンとは、新車や中古車の購入資金として利用できるローンのことです。商品によっては、車検費用や運転免許取得費用、車庫建設費用など、車関連の費用に使えるものもあります。

自動車ローンは銀行や信用金庫などの金融機関のほか、自動車ディーラーでも取り扱われ、それぞれ特徴が異なります。

金融機関の自動車ローンはメガバンクや地方銀行のほか、信用金庫・信用組合・労働金庫・JAバンクなどで提供され、審査は厳しいものの、金利は1.5~4%ほどと低いのが特徴です。借入期間は最長10年程度と長めで、車両本体価格の20~30%程度の頭金を用意することが必須条件となっていることもあります。

一方、自動車ディーラーの自動車ローンは、ディーラーが信販会社を通じて提供しています。車の購入手続きと、自動車ローンの手続きを同時に行えるのが特徴です。審査は比較的通過しやすいものの、金融機関の自動車ローンより金利が高めに設定されていることが多く、借入期間は5~7年と短めの設定になっています。

教育ローン

教育ローンとは、子供の教育に関する支払いに利用できるローンのことで、国が提供するものと民間が提供するものの2種類があります。

国の教育ローンは、日本政策金融公庫より提供されています。申し込み条件に世帯年収の上限が設定され、その上限額は扶養している子供の人数で異なるなど、条件は少々複雑です。

一方、民間の教育ローンは金融機関が提供しています。一般的な借入額の上限は1,000万円~3,000万円程度に設定されているため、大学など高額な学費にも対応できるでしょう。借入金の受取方法は、教育資金として一括で受け取る、限度額の範囲内で必要なタイミングで受け取るなど、金融機関や商品によってさまざまです。

例えば、りそな銀行の教育ローンには、証書貸付タイプと当座貸越タイプがあります。いずれも入学前の借り入れが可能な点は同じですが、借入可能額や借入回数、団体信用生命保険への加入可否などは異なります。

このようにサービス内容はそれぞれ異なるため、民間の教育ローンを利用する際は複数の商品を比較し、納得できるものを選ぶとよいでしょう。

フリーローン

フリーローンとは、借りたお金の使い道が原則自由なローンのことです。そのため、旅行や結婚式、高額家電の購入など、さまざまな理由でまとまった資金が必要な人に適しています。ただし、金融機関のフリーローンでは事業資金への利用を禁止されていることが多いため、事前に確認が必要です。

なお、フリーローンは借入金を一括で受け取り、契約期間内に返済していく形になるため、借入金を追加したい場合はあらためて審査を受けなければなりません。

審査なしでは借入金の追加ができないのが、限度額の範囲内であれば何度でも借り入れできるカードローンとの違いです。

したがって、急な出費にも対応できる柔軟さが欲しい場合は、カードローンが適しているでしょう。一方のフリーローンは、希望の借入額と返済期間に応じて毎月の返済額が決まることから、計画的に利用したい場合に適しているといえます。

このように、お金を借りる方法は人によってさまざまです。お金を借りる目的や必要な借入額に合わせて、お金を借りる方法を選ぶとよいでしょう。

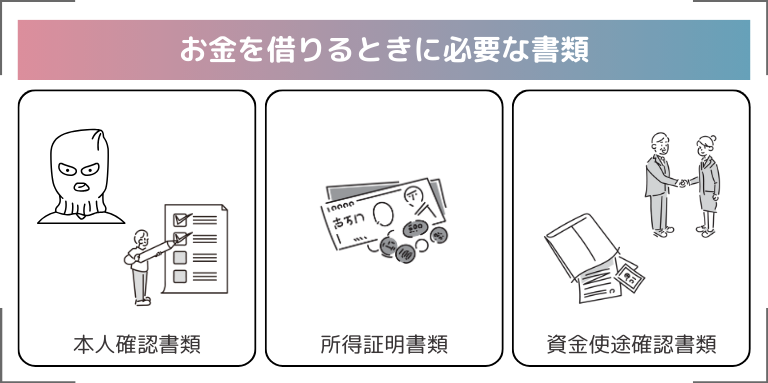

お金を借りるときに必要な書類

ここまで紹介してきたキャッシングやカードローンなどを利用する際は、借入先がどこであれ、必要になる書類があります。お金を借りる際には、どういった書類が必要になるのかを見ていきましょう。

本人確認書類

個人がローン商品を利用する際に必ず提出を求められるのが、本人確認書類です。これは、申込書に記載された氏名や住所などの連絡先が、本当のものか確かめるために必要になります。本人確認書類として一般的に利用できるのは、以下です。

- 運転免許証

- パスポート

- 住民票

- 外国籍の場合は「在留カード」もしくは「特別永住者証明書」

ただし、どの書類を本人確認書類とするかは借入先によって異なるため、事前に確認しましょう。

また、引越しなどで身分証明書に記載された住所が現住所と異なる場合は、以下書類のいずれかのコピーも必要になります。

- 納税証明書(国税・地方税の領収書)

- 社会保険料の領収書

- 公共料金の領収書(電気・水道・ガスなど)

- 住民票の写し

所得証明書類

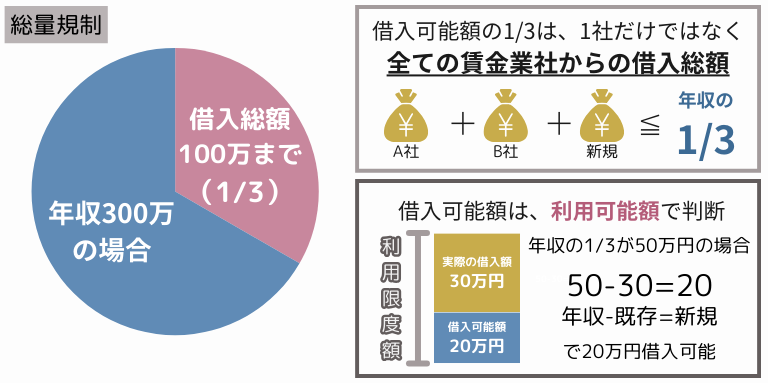

50万円超え、もしくは他社と合算して100万円超えのお金を借りる際に必要になるのが、所得証明書類です。

所得証明書類として一般的に利用できるものは、以下の書類です。

- 源泉徴収票(最新のもの)

- 給与明細書(直近2ヵ月分)

- 確定申告書(最新のもの)

- 納税通知書(最新のもの)

所得証明書類の提出は、総量規制に沿って決められています。総量規制とは、個人が貸金業者から借り入れできる上限を「年収の3分の1まで」と定めている法律のことで、多重債務の増加を防ぐ策として2010年に施行されました。

総量規制以上の貸し付けを行えば罰せられるため、消費者金融は慎重に審査を行うようになりました。

なお、複数の他社貸金業者からの借り入れを一本化する「おまとめローン」は、「顧客に一方的有利となる借り換え」として、総量規制の例外とされます。

資金使途確認書類

資金使途確認書類とは、借りたお金の使いみちを証明できる書類を指します。資金使途確認書類が必要になるのは、自動車ローン・教育ローン・住宅ローン・リフォームローンなど、資金の使途が限られた目的ローンを利用する場合です。

なお、資金使途確認書類として一般的に利用できるのは、以下の書類です。

- 請求書

- 契約書

- 注文書

目的ローンの金利は一般的に低く設定されているので、「本当にその目的でお金を借りるのか」を証明しなければなりません。そのため、資金使途確認書類の提出が求められています。

お金を借りる際に必要な書類として、ここでは3種類を紹介しました。ただし、借入先によって必要な書類は異なるため、借入前に公式サイトを見るなどして、十分に確認することをおすすめします。

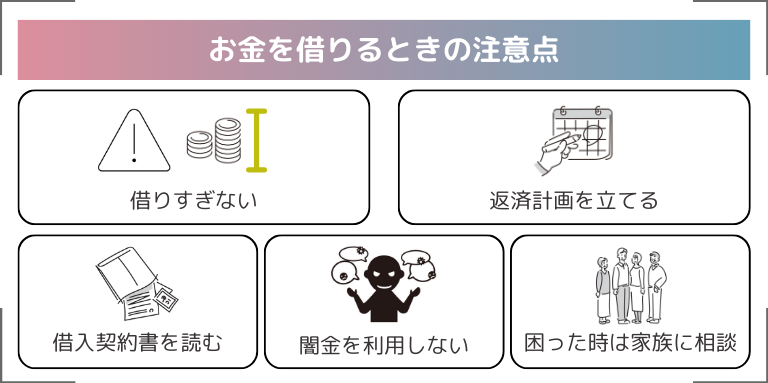

お金を借りるときの注意点

お金を借りるときの注意点は上記画像のとおりです。特に金融庁が注意喚起しているように闇金の利用は控えてください。

借りすぎない

お金を借りる際は、借りすぎないようにしましょう。

キャッシングやカードローンは、手持ちの現金が足りないときに必要な分をすぐ借りられる、便利なものです。そのため、利用者のなかには「お金が足りなくなったらキャッシングすればいい」「カードローンでお金を借りればいい」と、安易に考える人がいるかもしれません。

しかし、お金を借りると返済義務が発生します。一般的に、借りたお金には利息が加わるため、借りた金額より返す金額のほうが大きくなります。軽い気持ちでお金を借りた結果、借入金が増えすぎて返せなくなることにもなりかねないため、借りすぎないように注意が必要です。

お金の借りすぎを防ぐためには、借りる前に「お金を借りてまで買うべきものなのか」「借りたお金を返せるか」を考えるクセをつけるとよいでしょう。

返済計画を立てる

お金を借りる際は、返済計画をきちんと立てることが必要です。

返済計画を立てることで、借りすぎの防止や延滞、滞納の防止にもなります。

返済計画は返済シミュレーションができる以下のカードローン返済計画を使って行ないましょう。

計画的に借りないと、返済できない額まで借金が膨れ上がってしまい、自己破産や債務整理をする選択肢になる可能性もあるため、注意しましょう。

借入契約書をしっかり読む

必要に迫られてお金を借りた際は、借入契約書の最初から最後まで、しっかりと目を通しましょう。わからないことがあれば質問し、納得してから署名・押印することが重要です。

また、借入契約書は必ず受け取り、大切に保存してください。借入契約書は、万が一トラブルが発生した際に必要になります。

意味のわからない書類や白紙の委任状にサインを求められても、絶対に署名したり印鑑を押したりしないようにしましょう。トラブルに巻き込まれる可能性があります。

ヤミ金融を利用しない

お金を借りる際は、ヤミ金融の利用を避けましょう。なぜなら、ヤミ金融は「10日で1割」「10日で5割」など、出資法に違反した超高金利で貸し付けを行っているためです。

ヤミ金融といえば、貸金業として登録していない業者というイメージが強いかもしれませんが、なかには正式な登録を受けているところもあります。そのため、金利が出資法の範囲内かを必ず確認してください。

また、ヤミ金融は多重債務や自己破産の経験者にダイレクトメールを送り、融資の勧誘を行うこともあります。ヤミ金融からお金を借りると高い利子を要求されたり、過酷な取り立てにあったりして、自分の生活が破綻することになりかねません。

そうならないようにするためにも、絶対にヤミ金融を利用しないよう注意しましょう。

困ったときはすぐ相談する

「お金を借りたものの、返済するのが厳しくなってきた」「悪質な業者に引っかかってしまった」など、困ったことが起きた場合は一人で抱え込もうとせず、すぐに家族などに相談しましょう。

誰に相談すれば良いのかわからないという方は、以下の相談窓口に連絡してみることをおすすめします。

<貸金業者に関する相談や紛争解決など>

金融庁 金融サービス利用者相談室(平日10時00分~17時00分)(電話0570-016811)(IP電話03-5251-6811)(FAX03-3506-6699)

出典:金融庁「金融庁に設置されている各種窓口のご案内」

日本貸金業協会 貸金業相談・紛争解決センター(電話0570-051-051)(IP電話03-5739-3861)

出典:日本貸金業協会「相談窓口のご案内」

まとめ

近年は、パソコンやスマートフォンからでも、簡単にキャッシングやカードローンなどの申し込みが可能です。そのため、気軽にキャッシングやローンに申し込みをする方もいるかもしれません。

しかし、「お金は借りるときよりも返すときのほうが大変」ともいわれます。借りすぎてしまうと、返済が追いつかない状況に陥りかねないため、十分注意しなければなりません。

キャッシングやカードローンを利用する際は、無理なく返済できる分だけを借り、すぐに返済するのを意識しましょう。