給料ファクタリングは、自分の給与を債権として売却することで、給料日よりも前にお金を手に入れる方法です。

通常の法人や個人事業主が利用するファクタリングは、民法第466条の債権の売買契約にあたるため、違法ではありません。

ただし、給料ファクタリングは、貸金業法2条1項、出資の受入れ、預り金および金利などの取締りに関する法律5条3項の「貸付け」に該当すると、裁判所が判断しています。

参考:最高裁判所第三小法廷判例令和5年2月20日

そのため、財務局長や都道府県知事の登録を受けず、貸金業法を守っていない給料ファクタリング業者は違法業者です。

この記事では、給料ファクタリングの仕組みや問題点、広まった背景など給料ファクタリングについて詳しく解説します。

また、給料ファクタリングでトラブルになってしまった方や、知らずに違法業者を利用してしまっている方に向けて相談先も紹介しているため、併せてご確認ください。

- 給料ファクタリングそのものには違法性はない

- ただし、法律を守らず営業している業者が多くトラブルになりやすい

- 給料の前払いサービスなら安全に利用できる(個人での申込は不可)

- 利用してトラブルが起きたら警察や消費者生活センターに相談

- どうしてもお金に困ったら、カードローンやキャッシング、国や自治体の公的支援制度を利用する

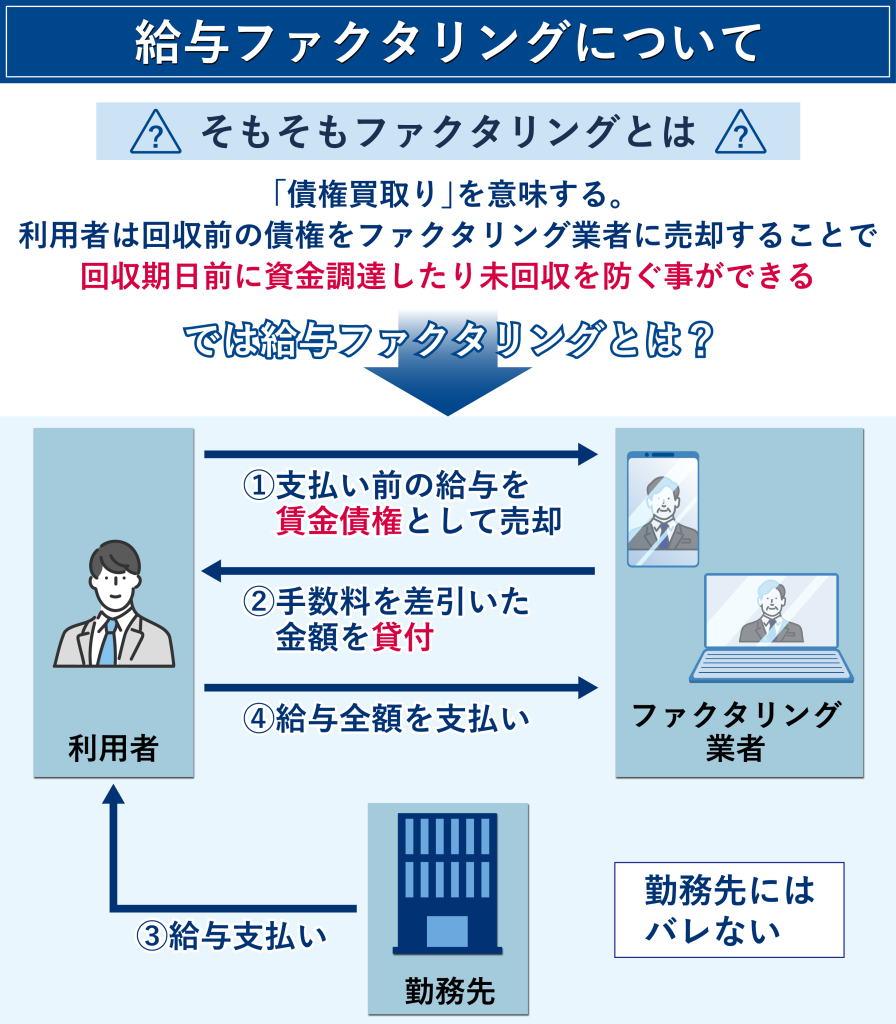

給料(給与)ファクタリングとは?

給料ファクタリングは前述したとおり、自分の給料を受け取る権利を債権として売却し、給料日前にお金を得る資金調達の方法です。

具体的には、給料を債権とみなして給料ファクタリング業者に買い取ってもらうことで、給料日前に資金を得ることができます。ただし買い取りの際には、手数料が必要です。

給料ファクタリングには、以下の特徴があります。

こうした特徴から手軽に利用できると利用者が増えました。

しかし、2024年6月現在、給料ファクタリングは貸金業にあたり、正規の登録を受けていないと違法業者とされます。現状では、給料ファクタリング業者の撤退が相次いでおり、正規の登録を受けて運営をしている業者はほとんどいません。

給料ファクタリングの流れ

給料ファクタリングは、給与を債権として扱い、業者に給与債権を買い取ってもらうことで資金を調達する方法です。給料日よりも前に大きな金額を手に入れることができ、急な出費にも対応することが可能です。

給与を債権として扱う給料ファクタリングの流れは、以下のとおりです。

- 給料ファクタリングを行なっている業者に申し込みをする

- 給料ファクタリング業者による審査

- 審査に通ったら契約をする

- 給与債権を買い取ってもらい手数料を引いた分の現金を受け取る

- 実際に給与が振り込まれたら給料ファクタリングに返済をする

ただし、給料ファクタリングには後述する問題点もあるため、利用する際は注意が必要です。

給料前払いサービスとの違いは?

給料の前払いサービスとは、従業員が給料日前に給与を受け取れるサービスです。福利厚生の一つとして取り入れている企業が増えています。

非常時における給料前払いは労働基準法で定められている制度であり、企業の義務となっているため、利用できる企業は多いでしょう。

ただし、給料の前払いサービスは働いた分の給料を給料日前に受け取れるサービスであり、まだ働いていない分の給料は受け取ることができません。

給料ファクタリングとの大きな違いは、手数料や利息が発生するかどうかという点です。

給料ファクタリングと給料の前払いサービスの大きな違い

| サービス | 手数料や利息 |

|---|---|

| 給料ファクタリング | 発生する |

| 給料の前払いサービス | 発生しない |

なお、代表的な給料の前払いサービスとしては下記が挙げられます。

なお、これらはあくまで企業が福利厚生のために活用するもので、従業員が個人で申し込むことはできません。

給料ファクタリングは違法性があってやばい?その問題点とは

給料ファクタリング自体に違法性があるとはされていません。給料ファクタリング業者の違法性が問題となるのは、そもそも給料ファクタリングが以下のように貸金業にあたるためです。

「給与ファクタリング」などと称して、業として、個人(労働者)が使用者に対して有する賃金債権を買い取って金銭を交付し、当該個人を通じて当該債権に係る資金の回収を行うことは、貸金業に該当します。

引用:金融庁

そのため、財務局長や都道府県知事の登録を受けることが必要であり、登録をしていない業者は違法業者です。

金融庁によると給料ファクタリングは貸金業とされる

前述したとおり、給料ファクタリングは貸金業にあたるため、カードローンなどと同じように以下のようなことを守る必要があります。

- 貸付業者は必ず審査を行なうこと

- 貸付業者は上限金利を守ること

- 貸付業者は信用情報機関へ個人情報を提供すること

- 貸金業者は総量規制以上に貸付を行なわないこと など

また、貸金業法では、取り立てに関する規制があります。過度な取り立ては厳しく制限されているため、違法な業者でない限り、安心して利用することができます。

こうした規制がある点で、給料ファクタリングはカードローンのように貸付している状態だということがわかります。

違法業者や闇金が紛れていることがある

民法第466条によって債権の譲渡が認められているため、ファクタリング自体は違法ではありません。

第四百六十六条 債権は、譲り渡すことができる。

引用:eーGOV法令検索

ただし、給料ファクタリングは、前述のとおり貸金業であるため、財務局長や各都道府県知事の登録を受ける必要があります。

しかし、貸金業法を無視して、無登録で給料ファクタリングを行なっている違法業者もいます。

そのような違法業者は闇金の可能性があるため、注意しましょう。闇金は違法な高金利で給料ファクタリングを行なうため、いくら返済しても完済しない恐れがあります。

また、取り立ても強引で、自分だけでなく、家族にまで悪影響がおよぶ危険性も考えられます。

相談事例では、生活の困窮を背景として、「借金ではない」「ブラックOK」などという宣伝につられて給与ファクタリングを利用し、高額な手数料を請求されたケースや、強引な取り立てを受けたケースもみられます。

引用:独立行政法人国民生活センター

そのため、違法業者(闇金)は絶対に利用しないでください。

なお、財務局長や各都道府県知事の登録を受けている正規の業者かは、「登録貸金業者情報検索サービス」を利用することでわかります。

- LINE完結の給料ファクタリングも違法性が高い?

-

貸金業法を守らず、財務局長や各都道府県知事の登録を受けていない業者は違法性が高い給料ファクタリングの業者です。 LINE完結であるかないかは関係ありません。

し、闇金の連絡手段として、LINEやメールが使われることが多い点には注意が必要です。LINEを使用して、闇金の営業を行なうLINE闇金も増えています。

犯行グループはインターネットで集客し、10万円未満の少額融資を中心としていた。連絡手段はLINE(ライン)かメール。返済が滞ると、暴力的な取り立てをするのではなく、ペナルティーを科した上でさらに融資し、顧客をつなぎとめていた。

引用:長崎新聞LINE完結だから便利と安易に手を出すのではなく、正規の業者か確認してから利用するようにしてください。

過去に給料ファクタリングを行なっていた七福神は違法

過去に無登録で、給料ファクタリングを行なっていた違法業者として、七福神は逮捕されました。

「ZERUTA(ゼルタ)」(東京都新宿区)の社長、足立慎吾容疑者(34)=東京都新宿区四谷4丁目=ら男女7人を貸金業法違反(無登録営業)と出資法違反(超高金利)の容疑で逮捕し、14日発表した。同庁によると、給料ファクタリングを手がける業者の摘発は全国で2例目という。

引用:朝日新聞デジタル

※ZERUTA=七福神

七福神は高額な手数料をとっていたため、被害者から訴えられて逮捕にいたったといいます。

具体的には、貸金業法で定められている法定金利(20%)の約14〜31倍もの利息を受け取っていました。

さらに、七福神の逮捕をきっかけに、ほかの業者も摘発や撤退を余儀なくされています。

手数料が高く多重債務になりやすい

給料ファクタリングは貸金業であるため、通常は15%〜20%の上限金利を守る必要があります。

◯元本の金額が10万円未満のときの上限金利 → 年20%

引用:日本貸金業協会

◯元本の金額が10万円以上から100万円未満のとき上限金利 → 年18%

◯元本の金額が100万円以上のときの上限金利 → 年15%

しかし、給料ファクタリングには、財務局長や都道府県知事の登録を受けていない業者や登録をしているが上限金利を守らない業者が多々います。

そのような違法業者は、上限金利を超える法外な利息を設定してきます。

法外な利息が設定されてしまうと、利息を返済することすら大変になり、多重債務者に陥る可能性があります。

給料ファクタリング自体に依存をしてしまう

給料ファクタリングは簡単に利用できることから、給料ファクタリング自体に依存してしまう可能性もあります。

一度利用してしまうと給料ファクタリングのハードルが下がり、安易に再び利用してしまうのです。

一度依存してしまったら簡単には抜け出せなくなるため、給料ファクタリングを利用する前に必ず計画を立てるようにしましょう。

また、給料ファクタリングに依存すると、借金やギャンブルと同様、以下のような悪い結果が起こってしまう恐れもあります。

Q.依存症って何が問題なの?

引用:厚生労働省

A.依存対象のことを大事にしすぎることで、自分や家族の生活に不都合が生じます。

返済に困り、かえって生活に悪影響を与える

給料ファクタリングは、給与の前借りのように借入することができるため、給料日よりも前に給料を手に入れることができます。

しかし、給料日よりも前に大きな金額を手に入れてしまうと、必要な金額以上にお金を使ってしまうでしょう。

その結果、翌月の返済に困り、給料ファクタリングを利用したことでかえって生活に悪影響を与える可能性があります。

そのため、無駄使いしそうで心配な方は、必要な金額だけ借入可能なカードローンがおすすめです。

アイフルやアコム、プロミスなどの大手消費者金融カードローンには、最大30日間の無利息期間がついています。次の給料日までに返済すれば、給料ファクタリングのように手数料(利息)がかかることはありません。

そのほかにも以下のような方法でしたら、必要な分だけ借入することができます。

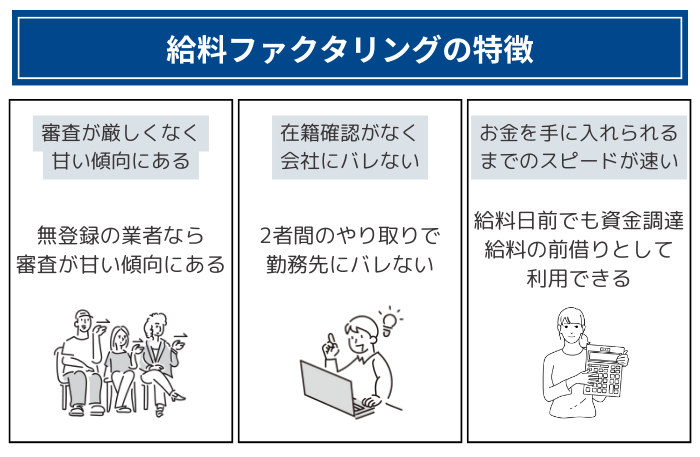

給料ファクタリングが広まった背景は特徴にある

給料(給与)ファクタリングが広まった背景には、以下のように給料(給与)ファクタリング自体の特徴にあります。

なお、前述したとおり、給料(給与)ファクタリングは貸金業者でありながら、違法業者や闇金がいる可能性があります。このため、給料(給与)ファクタリングを利用するよりも、カードローンを利用したほうがよいでしょう。

カードローンの審査は甘くありませんが、審査通過率を公開しています。また、原則として勤務先への在籍確認をしないところが多く、最短3分〜20分でお金を借りることもできます。

審査が厳しくなく甘い傾向にある

給料ファクタリングも貸金業にあたるため、毎回貸付の際には適切な審査を行なうことが義務付けられています。

しかし、無登録で給料ファクタリングを行なっている業者では、審査が甘い傾向にあるといえます。

国や都道府県に登録をしないで、違法に給料ファクタリングを行なっている業者は絶対に利用してはいけません。

金融庁も「給与ファクタリングは利用しないでください!」というタイトルで、以下のように給料ファクタリングの注意喚起を行なっています。

貸金業登録を受けていないヤミ金融業者により、年率換算すると数百~千数百%になる手数料を支払わされたり、大声での恫喝や勤務先への連絡といった私生活の平穏を害するような悪質な取立ての被害を受けたりする危険性があります。

引用:金融庁

なお、給料ファクタリングではなく、カードローンでもお金をすぐに手に入れることができます。

審査は甘くありませんが、アイフル・アコム・プロミスなどの消費者金融は審査通過率を公開しているため、審査の際にある程度目安となります。

在籍確認がなく会社にバレない

給料ファクタリングは、3者間ではなく、2者間で行なわれるため、勤務先にバレずに利用することができます。

- 2者間:ファクタリング業者と利用者の間で行なわれる

- 3者間:ファクタリング業者と利用者と勤務先の間で行なわれる

一般的に3者間の場合は、勤務先の同意が得られないと給料ファクタリングはできません。労働基準法24条により、ファクタリング業者が直接勤務先から給与を回収することはできないため、ほとんど利用されることはありません。

そのため、給料ファクタリングは通常2者間で行なわれます。

なお、給料ファクタリングを利用するよりも、原則在籍確認なしで利用できるカードローンのほうがより安全でしょう。

お金を手に入れられるまでのスピードが速い

給料ファクタリングには、給料日よりも前にお金を手に入れられるという特徴があります。

そのため、給料日前に急な出費や資金繰りが必要なときに、給料の前借りのように利用している人がいます。

そのうえ、審査が厳しくなく、勤務先にもバレないとなれば、利用者の目には魅力的に映るでしょう。

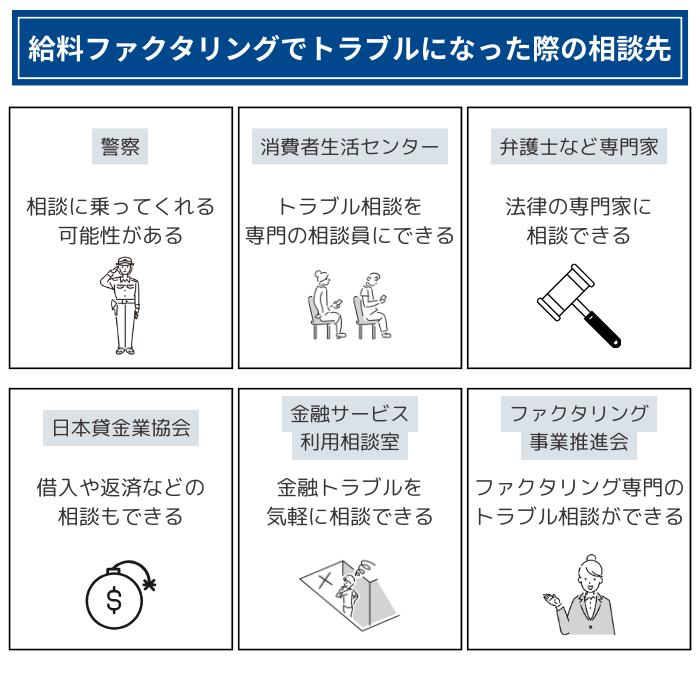

【一覧】給料ファクタリングでトラブルになった際の相談先

給料ファクタリングを利用していて、トラブルになった際は以下の相談先を利用してください。

- 警察に相談をする

- 消費者生活センターへ相談をする

- 弁護士や司法書士など専門家に相談をする

- 日本貸金業協会に相談をする

- 金融庁に設置されている金融サービス利用者相談室を利用する

- 一般社団法人ファクタリング事業推進会に相談をする

前述したとおり、給料ファクタリングは貸金業であるため、貸金業者に登録されていないと違法な業者となります。

そのため、トラブルになっていない場合でも、正規の貸金業者か判断ができる登録貸金業者情報検索サービスで調べましょう。

正規の貸金業者ではない場合、トラブルになる前に上記の相談先に相談をしてください。

警察に相談をする

給料ファクタリングでトラブルになった際や違法業者を利用していたと判明した場合は、警察に相談しましょう。

警視庁は違法な給料ファクタリングの注意喚起をしているため、親身に相談に乗ってくれる可能性が高いです。

また、強引な取り立ては、恐喝罪や脅迫罪が成立する可能性があるだけでなく、貸金業法によっても禁止されています。

なお、最寄りの警察署は警視庁のこちらのページから探せます。出向いて相談するか、もしくは以下の相談ホットラインに相談してみてください。

通常の通話料金がかかるため、トラブルの概要などをある程度メモしてから電話をかけるとよいでしょう。

消費者生活センターへ相談をする

給料ファクタリングでトラブルが起きた際や、トラブルが起きる前に違法業者だとわかった場合は、消費者生活センターに相談するのも一つの方法です。

消費者生活センターでは、商品やサービスなど消費者生活全般の苦情や問い合わせを受け付けています。給料ファクタリングのトラブルの相談についても、専門の相談員が行なってくれます。

相談の仕方としては、まずは以下の消費者ホットラインに電話をかけましょう。

電話をすると、お近くの消費者生活相談窓口を案内してくれるので、相談してください。

ただし、土日祝日で最寄りの消費者生活センターなどが開所していない場合は、以下の国民生活センターに電話がつながります。

弁護士や司法書士など専門家に相談をする

給料ファクタリングでトラブルが起きた場合や起きる前に違法業者だとわかった場合は、弁護士や司法書士など専門家に相談をするのも一つの方法です。

特に、給料ファクタリングのトラブルに関して警察に相談するのが不安な方は、弁護士や司法書士などの専門家に相談することをおすすめします。

弁護士費用や司法書士費用が不安だという方は、国が運営している法テラス(日本司法支援センター)を利用してみてください。

法テラスは、同一問題に対して、3回まで無料の相談を受け付けています。また、弁護士費用を立て替えてもらえる制度もあります。

法テラスを利用して相談をする流れは、以下のとおりです。

- お近くの法テラスをこちらから見つける

- 見つけた事務所に電話もしくはWeb上で相談の予約をする

- 事前に相談したい内容をまとめておく

- 相談をする

日本貸金業協会に相談をする

給料ファクタリングでトラブルが起きた場合や起きる前に違法業者だとわかった場合は、日本貸金業協会に相談するのも一つの方法です。

日本貸金業協会の貸金業相談・紛争解決センターでは、給料ファクタリングに関して、注意喚起を行なっています。給料ファクタリングのトラブルに親身に対応してくれるでしょう。

個人の給与を買い取って金銭を交付し、個人を通じて資金を回収する「給与ファクタリング」を営む場合は、貸金業登録が必要です。無登録業者による違法な貸付けの被害に遭うことのないよう、十分にご注意ください。

引用:日本貸金業協会

貸金業相談・紛争解決センターは、借入や返済などの相談、貸金業者の業務に対する苦情や紛争解決窓口として運用されています。

相談をするには、まず受付をする必要があります。

受付方法は、電話やファックス、郵送、貸金業相談・紛争解決センター・各支部への来訪、Web相談受などです。電話での受付もしくはWeb相談受付を利用するのが便利でしょう。

- 電話での受付:0570-051-051 または 03-5739-3861

- Web相談受付:Web相談受付はこちら

受付をしたら、指示に従って、相談まで行ないましょう。

金融庁に設置されている金融サービス利用者相談室を利用する

給料ファクタリングでトラブルが起きた場合や起きる前に違法業者だとわかった場合は、金融庁に設置されている金融サービス利用者相談室を利用するのも有効です。

金融サービス利用者相談室では、金融行政やサービスに関する質問や相談を受け付けており、相談員が電話で答えてくれます。

相談は電話やWebサイト、郵送、ファックスで受け付けています。電話での受付やWebサイトでの受付を利用すれば、手軽かつ素早く相談することができるでしょう。

- 電話での受付:0570-051-051 または 03-5739-3861

- Web相談受付:Web相談受付はこちら

Webサイトでの受付は24時間行なっていますが、電話での受付は平日10時〜17時までしか受け付けていないため、注意してください。

一般社団法人ファクタリング事業推進会に相談をする

給料ファクタリングでトラブルが起きた場合や起きる前に違法業者だとわかった場合は、一般社団法人ファクタリング事業推進協会に相談するのも有効な手段です。

一般社団法人ファクタリング事情推進協会は、ファクタリング業者に対して、啓蒙や指導、事業適正化などを行なっており、ファクタリングに関する被害の相談を受け付けています。

そのため、給料ファクタリングのトラブルにも対応してくれるでしょう。相談は電話やメール、LINEにて受け付けています。

- 電話:0120-123-022

- メール:メールでの問い合わせフォーム

- LINE:LINEのQRコード&リンク

電話での相談は平日9時から18時の間でしか受け付けていないため、利用時は注意してください。

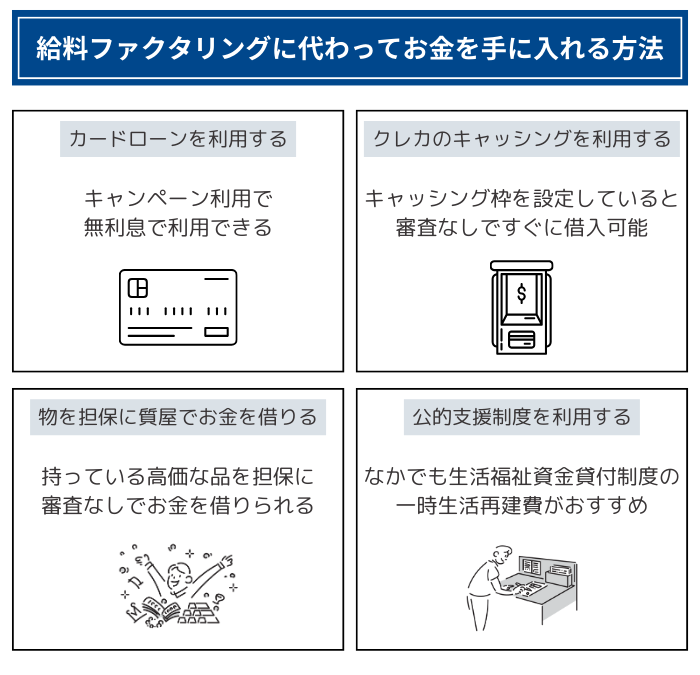

給料ファクタリングに代わって個人がお金を手に入れる方法

給料ファクタリング以外で、個人がお金を手に入れる方法は、カードローンが1番おすすめです。

前述したとおり、給料ファクタリングは貸金業にあたるため、カードローンなどと同様に、貸金業法で定められている上限金利に従う必要があります。

◯元本の金額が10万円未満のときの上限金利 → 年20%

引用:日本貸金業協会

◯元本の金額が10万円以上から100万円未満のとき上限金利 → 年18%

◯元本の金額が100万円以上のときの上限金利 → 年15%

貸金業であるという点ではカードローンと同様であるため、違法業者の多い給料ファクタリングよりも、カードローンのほうが安全性や審査面、使いやすさでもメリットが多いでしょう。

カードローンを利用する

給料ファクタリング以外に個人がお金を借りる方法としては、カードローンの利用がおすすめです。

アイフルやアコム、プロミスといった大手カードローンなら最短3〜20分で借入することができます。

また、上記のカードローンは、最大30日間の無利息期間が設けられているため、次の給料日までに借りたお金を返せば、利息0円で利用することができます。

なお、給料ファクタリングは、大きなお金をすぐに借りられるから利用したいという人もいるかもしれません。

しかし、カードローンも審査によりますが、借入できるのは最大で年収の3分の1までと総量規制で定められています。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

引用:日本貸金業協会

そのため、カードローンでも給料ファクタリングのように大きなお金をすぐに借入することができます。

クレジットカードのキャッシングを利用する

クレジットカードのキャッシングを利用するのも、給料ファクタリング以外に個人がお金を手に入れる方法です。

クレジットカードのキャッシングとは、クレジットカードに付帯しているキャッシング機能のことで、ATMなどからお金を引き出すことができます。

すでにキャッシング枠が設定されている方は、審査なしですぐに借入可能です。

ただし、クレジットカードのキャッシング枠の限度額はショッピング枠と共有です。ショッピング枠ですでに限度額を使い切っている場合、キャッシング枠は利用できません。

そのため、上記のような方は新たにクレジットカードを発行する必要があります。また、以下に当てはまる方も、新たにクレジットカードを発行してキャッシング機能を利用するとよいでしょう。

- キャッシング機能が利用できないクレジットカードを持っている方

- すでに持っているクレジットカードのキャッシング枠の審査に通らない方

なお、キャッシング機能を利用するために新たにクレジットカードを発行するなら、ACマスターカードがおすすめです。

物を担保に質屋でお金を借りる

給料ファクタリング以外で個人がお金を手に入れることができる方法として、質屋で物を担保にお金を借りる方法があります。

質屋にブランド品やアクセサリーなど高級な物を持っていけば、その物を担保として、お金を借りることが可能です。

借入限度額は査定額の7〜8割となりますが、以下のようなメリットがあります。

- 審査なしで利用できる

- 無職や専業主婦でも利用できる

- 最短即日で利用できる

- 返済期間中にお金を返せば預けた物は戻ってくる

ただし、カードローンよりも利息が高く、物によりますが借りられる金額も少なくなる傾向があります。

なお、質屋で物を担保にお金を借りる流れは、以下のとおりです。

- 身分証を提示する

- 物の査定を受ける

- 査定に納得したら物を預ける

- 物を預けたら現金と質札を受け取る

公的支援制度を利用する

国や自治体の公的支援制度を利用するのも、給料ファクタリング以外で個人がお金を手に入れる方法になります。

具体的な公的支援制度には、以下のようなものがあります。

上記のなかでも、生活福祉資金貸付制度の一時生活再建費を利用するのがおすすめです。

一時生活再建費なら、滞納をしている支払いや家賃などの日常費用に、カードローン同様ある程度自由に利用することができます。(申し込みはお住まいの各自治体で可能です。)

ただし、借入までは最短2週間かかるため、すぐにお金が必要な方には向いていません。

ファクタリングとは?違法性やトラブル時の相談先を紹介.png)