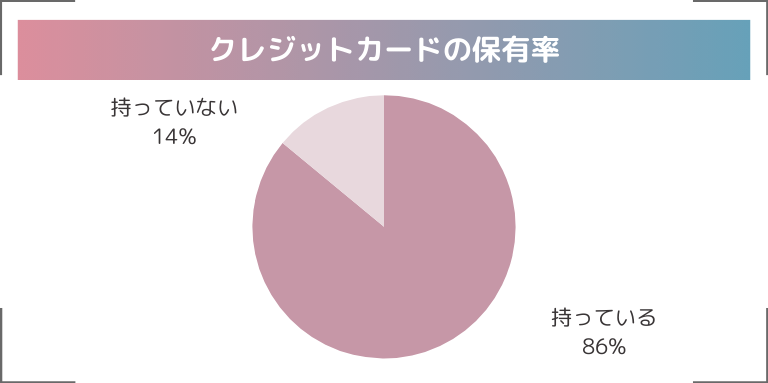

クレジットカードの保有率は86%で14%は「いらない派」がいる?

クレジットカード発行会社大手の株式会社ジェーシービー(JCB)が2021年に実施した「クレジットカードに関する総合調査」では、クレジットカードの保有率は86%という結果が出ています。

つまり、100人中86人はクレジットカードを保有しており、残りの14人はクレジットカードを保有していないのです。この保有率についてどう感じるかどうかは人によって異なりますが、9割近い方がクレジットカードを所有しているため、1枚も持っていないのは少数派といえます。

さらに、同じ調査のなかで「1年前と比較し、キャッシュレスの利用が増えた」と回答した人の割合は57.7%でした。つまり、これまで現金派だった方も、キャッシュレス決済を使い始めていることがわかるでしょう。

クレジットカードはいらない派に聞いた現金のみを使い続ける理由

先ほどの調査結果から、現在では、クレジットカードを持つことが当たり前になりつつあるといえるでしょう。とはいえ、「クレジットカードはいらない」と考え、現金のみの支払いにこだわる方がいるのも事実です。

ここでは、クレジットカードはいらない派が、現金を使い続けるおもな理由を紹介します。

現金に慣れている・管理しやすいから

クレジットカードは、手元に現金がなくてもモノやサービスを後払いで購入でき、利用限度額の範囲内であれば、いつでもどこでも自由に決済が可能です。また、支払い方法として、一括払いや分割払い、ボーナス払いなどが選べます。

これらはメリットではありますが、「これまでにいくら使ったのか」「あとどのくらい使えるのか」がわかりにくくなり、人によっては自分のキャパシティーを超えるお買い物をしてしまうリスクもあるでしょう。

さらに、クレジットカードの引き落とし日までに口座にお金を用意できず、長期にわたって滞納すると信用情報に傷がついてしまいます。一度信用情報に傷がつくと、情報が消えるまでの約5年間は住宅ローンや車のローンが組めない、新たなクレジットカードが作れないといった事態に陥ることがあるのです。

一方、現金払いの場合、手元にお金がなければ支払いはできません。口座から引き出すことも可能ですが、持っているお金を超える金額のお買い物をする心配は無用で、使い慣れた安心感もあります。また、実際のお金を使って支払いをするため、「いくら使ったのか」という感覚をつかみやすく、無駄使いも防止できるでしょう。

つまり、現金には、使い慣れていて管理しやすいというメリットがあるのです。

どのお店でも使える

クレジットカードは、カード1枚でいつでもどこでも支払いができ、現金が必要ないため荷物をスマートにできます。

しかし、すべてのお店がクレジットカード決済に対応しているわけではないため、支払いのメインをクレジットカードにしていても、現金も持ち歩いている方が大半ではないでしょうか。

特に、小さな商店や食券スタイルの飲食店では、クレジットカードを使えないケースが多いでしょう。

一方、現金さえ持ち歩いていれば、使えないシーンはほとんどありません。最近ではキャッシュレス決済のみの店舗も増えてきましたが、まだまだ現金のほうが使えるシーンは多いでしょう。

ただし、近年はクレジットカードを含むキャッシュレスしか使えないお店も出てきています(例:東京ドームなど)。また、代引きやコンビニ払いなどに対応していないネットショップもあります。

セキュリティが心配

「クレジットカードを紛失して不正利用された」「フィッシング詐欺に遭った」などのニュースを耳にして、クレジットカードのセキュリティに対して不安を感じている方も多い傾向にあります。

一方、現金は個人情報の漏えいによる被害とはあまり関係がないため、「現金なら安心」と感じている方が多いのでしょう。

しかし、クレジットカードは、紛失してもすぐに利用停止手続きをすれば不正利用されないうえ、セキュリティ対策が充実してきており、安全性が高くなってきています。さらに、もし不正利用されても被害額をクレジットカード会社が補償してくれる仕組みもあるため、現金よりも高セキュアといえるでしょう。

また、海外では大量の現金を持ち歩いていると、スリやひったくりに遭うケースも珍しくないため、クレジットカードを持ち歩くほうが安心だと考えられています。

とはいえ、クレジットカードはいらない派のなかには、現金のほうが安心と考えている方も一定数いるのが現状です。

各種キャッシュレス決済のメリット・デメリットは?本当にクレジットカードはいらない?

キャッシュレス決済にはさまざまな種類があり、クレジットカードのほか、デビットカードやQR・バーコード決済、電子マネーなど、それぞれに特徴が異なります。

ここでは、キャッシュレス決済の種類ごとの特徴を解説したうえで、メリットとデメリットを見ていきましょう。

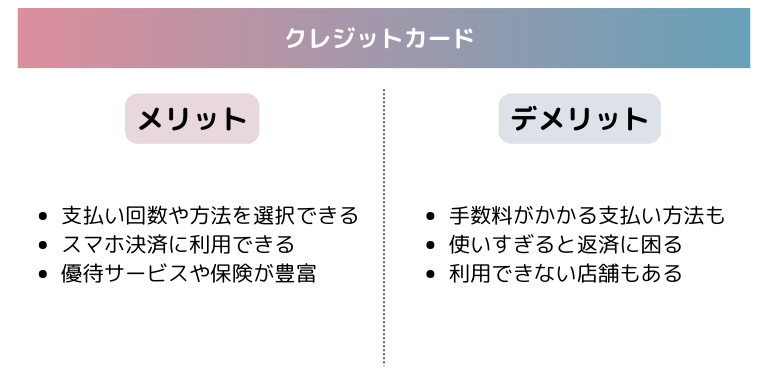

クレジットカード

先ほど解説したように、クレジットカードの保有率は86%で、最も身近なキャッシュレス決済の手段となっています。

クレジットカードは、利用者の信用情報をもとに発行されることが特徴で、モノやサービスを後払いで購入できる利便性の高い決済手段です。ほかにも、旅行保険や優待・特典などの充実したサービスが付帯します。

また、クレジットカードを利用したお買い物では、一括払いや分割払い、ボーナス払いなどの支払い方法が選択できます。ただし、一括払い以外は手数料がかかるケースが一般的で、分割払いやリボ払いなどは利用金額が管理しにくくなるため注意しましょう。

さらに、QR・バーコード決済や電子マネーのチャージにクレジットカードが使えたり、一部ではクレジットカードが必須のケースもあったりするため、持っておくべき決済手段といえます。

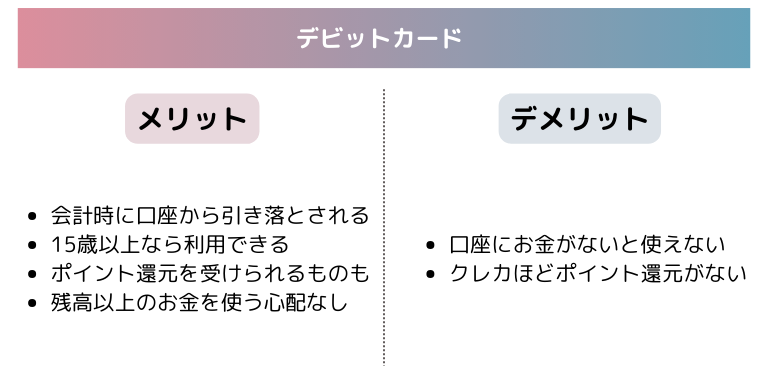

デビットカード

クレジットカードは翌月以降の後払いが基本ですが、デビットカードの場合は、使ったらすぐに利用金額が口座から引き落としされます。現金を使っているのと同じように、持っているお金を超えるお買い物はできないのが安心できるポイントです。

そのため、クレジットカードは原則18歳以上を対象としているところが多いですが、デビットカードの場合は原則15歳以上から申し込み可能です。

なお、デビットカードはクレジットカードほど高還元ではないものの、利用金額に応じてポイント還元を受けられるものもあります。

預金残高以上のお金を使う心配がないため、現金に近い感覚でキャッシュレス決済を取り入れたい方に適しているでしょう。

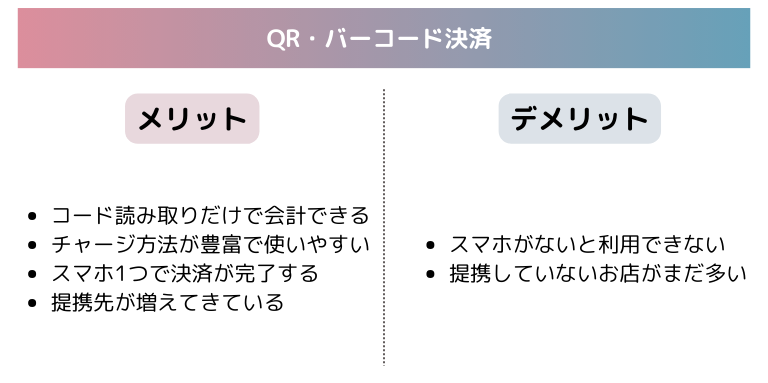

QR・バーコード決済

QR・バーコード決済は2002年からサービスが開始された、比較的新しいキャッシュレス決済の手段です。

PayPayやLINE Pay、d払いなどのサービスが有名で、支払い方法はアプリに表示されるコードを店側にスキャンしてもらう「ストアスキャン方式」と、店頭に設置されているコードを購入者がスキャンする「ユーザースキャン方式」という2つのパターンがあります。

アプリに事前チャージしたり、クレジットカードと連携したり、さらには銀行口座を連携したりすることで、決済が可能です。

QR・バーコード決済は、ポイントが貯まったり、非接触で決済できたりすることがメリットです。ただし、スマートフォンを使って決済することを前提としているため、万が一スマートフォンが故障したり、家に忘れてしまったりすると利用できません。

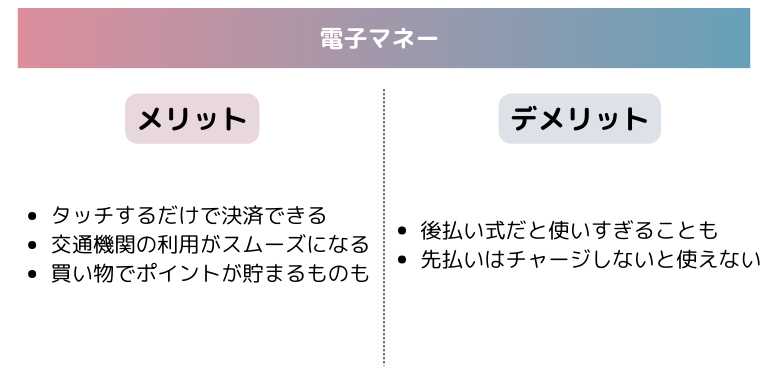

電子マネー

電子マネーは1996年にサービスが開始されており、クレジットカードに次ぐ保有率の高さとなっています。

電子マネーは「交通系電子マネー」と「流通系電子マネー」の2種類があり、交通系電子マネーはSuicaやICOCA、PiTaPaなどが代表的です。各鉄道会社が発行しており、交通機関の利用をスムーズにすることを目的として提供されています。

一方、流通系電子マネーは各企業が発行しており、iDや楽天Edy、nanacoなどが有名です。お買い物の際に利用されるケースが一般的で、プリペイド(先払い)式や、ポストペイ(後払い)式などがあります。ポストペイ式のものはクレジットカード同様、使いすぎに注意する必要があるでしょう。

クレジットカードはいらない派でも持っていて損はないおすすめのクレジットカード

クレジットカードはいらない派の方も、クレジットカードが便利であることは十分に理解しているはずです。しかし、クレジットカードの利便性やポイントが貯まるといったメリットよりも、セキュリティ面や使いすぎの不安などが上回っており、いらないと判断しているのでしょう。

ただ、クレジットカードを持っていないことでデメリットもあります。最大のデメリットは、信用情報が構築されないことです。

信用情報とは、クレジットカードやローンの利用履歴のことで、信用情報機関に保有されています。カード会社や金融機関が、利用者の返済能力を判断するために必要な情報ですが、現金だけで支払いを行っていると、信用情報が構築されません。そのため、将来、住宅ローンや車のローンを契約するときに、信用できないと判断され、ローンの審査に通らない可能性があるのです。

ほかにも、世の中のキャッシュレス化の流れについていけなくなることも、デメリットといえるでしょう。さらに、海外は日本よりもキャッシュレス化が進んでいる国が多いため、クレジットカードがないと不便に感じることもあります。

そのため、たとえクレジットカードはいらないと思っていても、1枚は持っておいたほうが安心です。そこで、クレジットカードはいらない派でも、持っていて損はないおすすめのクレジットカードを4つ紹介します。

| カード | 三井住友カード(NL) | JCBカード W | エポスカード | 三菱UFJカード VIASOカード |

|---|---|---|---|---|

| 券面 | .png) |  |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 0.5~12.0% | 1.0~10.5% | 0.5~1.5% | 0.5~1.0% |

| 年会費(税込) | 永年無料 | 永年無料 | 永年無料 | 永年無料 |

| 国際ブランド | Visa Mastercard® | JCB | Visa | Mastercard |

| 申込条件 | 満18歳以上 ※高校生を除く | 18歳~39歳 | 18歳以上 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) |

| 発行時間 | 最短10秒※ | 最短5分 | 最短即日 | 最短翌営業日 |

| 申し込み |

| カード | 三井住友カード(NL) | JCBカード W | エポスカード | 三菱UFJカード VIASOカード |

|---|---|---|---|---|

| 券面 | .png) |  |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 0.5~12.0% | 1.0~10.5% | 0.5~1.5% | 0.5~1.0% |

| 年会費(税込) | 永年無料 | 永年無料 | 永年無料 | 永年無料 |

| 国際ブランド | Visa Mastercard® | JCB | Visa | Mastercard |

| 申込条件 | 満18歳以上 ※高校生を除く | 18歳~39歳 | 18歳以上 | 18歳以上 |

| 発行時間 | 最短10秒※ | 最短5分 | 最短即日 | 最短翌営業日 |

| 申し込み |

三井住友カード(NL)

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

- 年会費永年無料

- 最短10秒でアプリにカード番号を発行※2

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※3

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント最大0.5%付与※4

- 還元率アップの学生優待あり※5

- USJでもタッチ決済で最大7%還元

※注釈

※1.

A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.即時発行できない場合があります

※3.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※4.特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※5.特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

三井住友カード(NL)は、クレジットカードにカード番号が記載されないナンバーレスデザインを採用しているため、カード番号を盗み見られることがありません。カードの情報は専用アプリ内に集約されており、安全性の高いクレジットカードといえるでしょう。

そして、三井住友カード(NL)最大の魅力は、以下の対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント還元率が最大7%となること。

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、ケンタッキーフライドチキン、吉野家、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司

※注意事項

※対象のすかいらーくグループ飲食店

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※通常のポイントを含みます。

さらに、申し込み完了から最短10秒で審査が完了し、専用のアプリをダウンロードすればカード番号が確認できます。そのため、カードの到着を待たずに利用を開始できるスピーディーさも特徴です。

※即時発行ができない場合があります

JCBカード W

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | JCB |

| 還元率 | 1~10.5% ※最大還元率はJCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上39歳以下 | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | JCB |

| 還元率 | 1~10.5% ※最大還元率はJCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 39歳以下 | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 年会費が永年無料

- 基本還元率が1%で他のJCBカードの2倍

- Amazonやセブン-イレブンがポイント優待店で、最大10.5%還元

- 最短5分でアプリにカード番号を発行

- ポイント優待サイト経由で還元率が最大20倍

- 海外での旅行傷害保険(利用付帯)・ショッピング保険(利用付帯)が付帯する

JCBカード Wは、18〜39歳の方限定のクレジットカードです。39歳までに入会すると、40歳以降も年会費が発生しません。家族カードやETCカードの追加も無料となっています。

さらに、基本のポイント還元率が1%と高く、現金で支払うよりもお得です。貯まったポイントはキャッシュバックしたり、WAONポイントやANAマイルに交換したりと、使い道が豊富なのも魅力でしょう。

・Amazon.co.jpの利用で最大12,000円キャッシュバック

・Apple Pay・Google Pay・MyJCBPayご利用で最大3,000円キャッシュバック

・家族追加で最大4,000円キャッシュバック

期間:2024年10月1日(火)〜2025年3月31日(月)

エポスカード

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

- 最短で当日中にカード本体を受取可能(デジタルカードではない)

- マルイで還元率アップや割引などの優待を受けられる

- 海外旅行保険の補償内容が充実(利用付帯)

- エポスゴールドカードの年会費無料インビテーション(招待)を受けられる

- 縦型・表面ナンバーレス・エンボスレスのスタイリッシュな券面デザイン

利用者の口コミ

| エポスのポイントUPサイトを経由してネットショッピングすると、ポイントが2〜30倍になります。楽天市場やQoo10など日常的に利用するサイトが対象なのでポイ活できるのが嬉しいです。また、エポスカードを利用すると請求確定前でも明細がアプリ上にすぐ反映されるので助かっています。 | |

| アプリの読み込みが遅いところは改善してほしいです。また、新アプリになってから使いたい機能にたどり着きにくくなってしまったのも少し不便に感じます。ホーム画面に全てのメニューが一覧表示されるデザインだと、より使いやすくなると思います。 | |

| 縦型のデザインとなっているので、店舗の端末にカードを差し込んで決済するときに分かりやすいです。公式アプリも、使い勝手が良いと思います。ニコニコしているエポッケに癒されますし、毎日トランプゲームで遊ぶのが日課になっています。希望額を設定するだけで後払い決済ができるバーチャルカードも、便利です。 | |

| ゴールド以上のランクでないと、ポイントの有効期限があるのがデメリットです。たくさん決済した場合でも、ボーナスポイントがもらえないのが残念。あと、このカードを作成してしばらくしたら、エポス系の保険会社から営業電話が何度か掛かってきました。 | |

エポスカードは基本のポイント還元率が0.5%となっていますが、ポイントアップサイト経由でオンラインショッピングをすると、ポイントが最大30倍になります。普段からインターネットでよくお買い物をする方は、ざくざくポイントを貯められるでしょう。

また、貯まったポイントはマルイでのお買い物に利用できたり、VJAギフトカードやQUOカード、Amazonギフト券などに交換したりできます。さらに、他社ポイントやグッズとの交換もできるため、ポイントの使い道は見つけやすいでしょう。

○新規入会で2000ポイントプレゼント

実施期間:常時実施

\年会費無料!店舗受取りなら即日発行も!/

三菱UFJカード VIASOカード

| デザイン |   | ||

| 年会費 | 無料 | 国際ブランド | Mastercard |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | なし |

| スマホ決済 | Suica/楽天Edy QUICPay/Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) | 発行日数 | 最短翌営業日 |

| デザイン |   | ||

| 年会費 | 無料 | 国際 ブランド | Mastercard |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | なし |

| スマホ決済 | Suica/楽天Edy QUICPay/Apple Pay※ | タッチ決済 | 対応 |

| 申込条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) | 発行日数 | 最短翌営業日 |

- 年会費は無料

- 1ポイント1円として自動的にキャッシュバック

- ETC・携帯電話・インタネットの利用代金は還元率が2倍

- 海外旅行傷害保険が付帯する(利用付帯)

※注釈

※1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル) 注:ご利用内容によっては、一部対象外となる場合があります。

※2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net) 注:ご契約内容によっては、一部対象外となる場合があります。

※3 ETCマークのある全国の高速道路、一般有料道路の通行料金

三菱UFJカード VIASOカードの最大の特徴は、入会月から1年間で貯まったポイントを、1ポイント1円として自動キャッシュバックしてくれる点です。カードの請求があれば自動で請求額に充当され、請求額を超えたポイントについては、登録口座にポイント分の現金が入金されます。

貯まったポイントの使い道を考えるのが面倒な方や、ポイントの有効期限を切らしてしまったことがある方におすすめです。

○会員専用WEBサービスのIDを登録・15万円以上のショッピング利用で8000円をキャッシュバック

実施期間:常時実施

○(上記をクリアの方)楽Payの登録で2,000円をキャッシュバック

実施期間:常時実施

※注釈

※1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル) 注:ご利用内容によっては、一部対象外となる場合があります。

※2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net) 注:ご契約内容によっては、一部対象外となる場合があります。

※3 ETCマークのある全国の高速道路、一般有料道路の通行料金

まとめ

今回は、クレジットカードがいらないと考えている方の、クレジットカードを保有しない理由について解説しました。「いらない派」の理由としては、セキュリティ面が不安であることや、お金の管理がしにくくなるといったことなどが、おもな理由として挙げられるようです。

しかし、現在クレジットカードの保有率は86%となっており、クレジットカードを持つことが当たり前の時代になっています。今後さらにキャッシュレス化が進むと考えられるため、少なくとも1枚は持っておくと安心でしょう。

また、クレジットカードを持たないことによるデメリットも存在します。信用情報が構築されない、キャッシュレス化についていけなくなるなどの問題が発生することも考えられるため、自分の将来やライフスタイルに合うか比べてみて、本当に不要かどうか考えてみましょう。