| デザイン |   ※3 ※3 | ||

| 年会費(税込) | 33,000円 | 国際ブランド | Visa |

| 還元率 | 1~10% ※プリファードストア(特約店)利用で通常還元率+1~9% | 価値 | 1ポイント1円分※4 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 利用付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | ~500万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 | 発行日数 | 最短10秒※1 |

| デザイン |   ※3 ※3 | ||

| 年会費(税込) | 33,000円 | 国際 ブランド | Visa |

| 還元率 | 1~10% ※プリファードストア(特約店)利用で通常還元率+1~9% | 価値 | 1ポイント 1円分※4 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 利用付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | ~500万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 | 発行日数 | 最短10秒※1 |

- 基本ポイント還元率が1%と高還元

- 入会から3ヶ月後末までに40万円(税込み)利用で4万ポイントプレゼント

- 年間100万円以上利用ごとに1万ポイント、最大4万ポイントをプレゼント

- SBI証券のクレカ積立でポイント最大3.0%付与※2

- 特約店(プリファードストア)の利用で最大9%還元

- コンシェルジュサービスが付帯

- 最短10秒でアプリにカード番号を発行※1

- 海外利用(外貨ショッピング)はご利用金額100円(税込)ごとにプラス2ポイントをプレゼント

※注釈

※1.即時発行できない場合があります。

※2 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※3.ナンバーレスカード(カード券面に会員番号の記載がなく、Vpassアプリ上で確認するタイプ)、またはスタンダードカード(カード裏面に会員番号が記載あるタイプ)のいずれかをご選択いただけます。

※4.ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分相当にならない場合があります。

三井住友カード プラチナプリファードは、「ポイント還元特化プラチナカード」と公式サイトで紹介されているように、使えば使うほどお得になるクレジットカードです。

33,000円(税込)の年会費は、クレジットカード全体で見ると高額ではあるものの、プラチナカードのなかでは比較的コストを抑えています。

基本ポイント還元率は1%で、対象のコンビニや飲食店では7%還元、宿泊予約サイトでは最大9%還元されるなど、ポイントがアップする特約店が多くあります。

また、SBI証券のクレカ積立の対象カードでもあり、積立金額の最大3.0%(2024年11月~)が付与されるため、投資用のクレジットカードとしても最適な1枚です。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

ポイント還元特化ということで、他の人気のプラチナカードと比べるとステータスや付帯サービスは少し見劣りしますが、LINEで連絡できるコンシェルジュや空港ラウンジの利用無料といったサービスは付帯しています。

| 会社名 | 三井住友カード株式会社 |

|---|---|

| 設立 | 1967年12月26日 |

| 本社所在地 | 【東京本社】 東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル 【大阪本社】 大阪府大阪市中央区今橋4-5-15 |

| 公式URL | https://www.smbc-card.com/company/index.jsp |

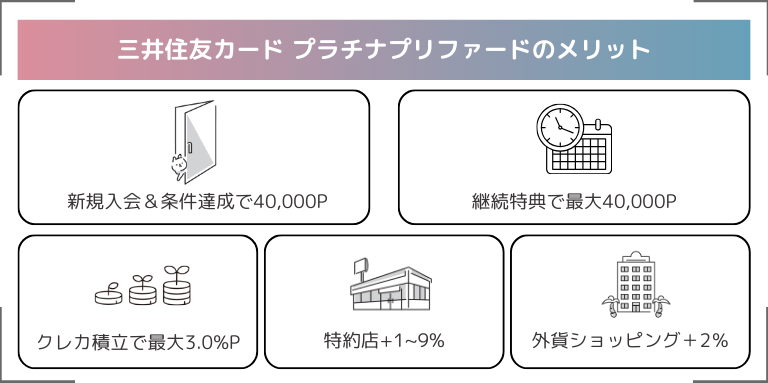

三井住友カード プラチナプリファードのメリット

三井住友カード プラチナプリファードの主なメリットには、以下の5つが挙げられます。

- 新規入会&条件達成で40,000ポイント付与

- 継続特典として最大40,000ポイント付与

- SBI証券のクレカ積立で最大3.0%のポイント付与

- 特約店での利用で+1〜9%付与

- 外貨ショッピングでの利用で+2%付与

これらのメリットについて、詳しく紹介します。

新規入会&条件達成で40,000ポイント付与

三井住友カード プラチナプリファードの新規入会から3か月後末までに、税込み40万円を利用すると40,000ポイントがプレゼントされます。

そのため、初年度は40万円利用をクリアできれば、年会費位以上のポイントを確実に獲得できます。

ただし、以下の利用に関しては利用金額の集計対象にならないため注意しましょう。

- キャッシングリボ

- 海外キャッシュサービス

- その他ローンの返済金

- リボ払い/分割払い手数料

- 交通系電子マネーへのチャージ(モバイルPASMOなど)

- 電子マネーへのチャージ(WAON)

- 三井住友カード株式会社発行プリペイドカードへのチャージ

- スマートフォンアプリ「Vポイント」へのチャージ

- 三井住友カードつみたて投資(SBI証券)

- 国民年金保険料

- 一部の保険料

利用先に困った場合は、Amazonギフト券の購入がおすすめです。必要なタイミングで使えるAmazonポイントに交換しておけば、無理に買い物をせずとも40万円利用をクリアできます。

継続特典として最大40,000ポイント付与

また、2年目以降も年間利用金額に応じてボーナスポイントがプレゼントされます。

税込み100万円利用ごとに10,000ポイント、最大で40,000ポイントが毎年プレゼントされるため、使えば使うほどお得です。

なお、通常ポイント還元+ボーナスポイントのみで計算すると、損益分岐点は200万円になります。しかし、このあと紹介するポイント特典や特約店を利用することにより、損益分岐点は100万円以下になるケースもあります。

クレジットカードにおける損益分岐点とは、「獲得ポイントが年会費を上回る利用金額」のことを指します。

三井住友カード プラチナプリファードの損益分岐点は、以下の計算機で簡単にシミュレーションできます。

クレカ積立のポイント付与率は、その他の年間利用額に応じて1.0~3.0%で自動的に計算されます。

年間獲得ポイント: 0ポイント

SBI証券のクレカ積立で最大3.0%のポイント付与

三井住友カード プラチナプリファードでは、「三井住友カードつみたて投資」で最大3.0%のポイントを獲得できます。

同社が発行するクレジットカードを使って、SBI証券の投信積立サービスの支払いが行なえるサービスのこと。投信積立ができる銘柄を対象に、毎月100円(最大10万円)から積み立てられ、複数の銘柄の取引ができます。一度カードを登録しておけば毎月自動で取引を行なえるため、都度口座に入金する手間もかかりません。

これまでクレカ積立の上限額は月5万円とされていましたが、2024年3月8日(金)に金融商品取引業等に関する内閣府令が改正されたことで、月10万円までクレカ積立が可能 となりました。

ポイント付与率は、カードの年間利用額に応じて次のとおり異なります。

| 2024年10月まで | 2024年11月から | |

| 前年利用金額 | ポイント付与率 | |

| 5.0%付与 | 500万円~ | 3.0% |

| 300~499万円 | 2.0% | |

| ~299万円 | 1.0% | |

例えば、毎月10万円のクレカ積立を行い、年間500万円以上のカード利用でポイント付与を3.0%にできれば、それだけで3万6,000ポイントと年会費(3万3,000円) 以上のお得が手に入ります。

他の対象カードのポイント付与率は0~1%、また年会費5万5,000円の三井住友カード プラチナ でも最高2%のため、三井住友カード プラチナプリファードはSBI証券のクレカ積立と最も相性の良いカードといえます。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

特約店での利用で+1〜9%付与

三井住友カード プラチナプリファードを特約店で利用すると、利用金額100円(税込)ごとに+1〜9%のポイント付与を受けられます。

特約店のジャンルには、大きく分けて以下の10種類があります。

- 宿泊予約サイト

- ふるさと納税サイト

- 交通

- 百貨店

- ライフスタイル/レジャー

- コンビニエンスストア

- カフェ/ファストフード

- ファミリーレストラン

- スーパーマーケット

- ドラッグストア

幅広いジャンルの特約店があるため、日常生活のなかでも利用する機会が多く、どんどんポイントを貯められるでしょう。

プリファードストアの一部をピックアップしたものが以下になります。

| ジャンル | プリファードストア | ポイント還元率(合計) |

|---|---|---|

| 宿泊予約 | Expedia | +9%(10%) |

| Hotels.com | +9%(10%) | |

| ふるさと納税 | さとふる | +4%(5%) |

| ふるなび | ||

| 交通 | タクシーアプリ「GO」 | +4%(5%) |

| コンビニ カフェ ファストフード ファミレス | セイコーマート セブン‐イレブン ポプラ ミニストップ ローソン マクドナルド モスバーガー ケンタッキーフライドチキン 吉野家 サイゼリヤ ガスト バーミヤン しゃぶ葉 ジョナサン 夢庵 その他すかいらーくグループ飲食店 ドトールコーヒーショップ エクセルシオール カフェ かっぱ寿司 | +6%(7%) |

※注意事項

※対象のすかいらーくグループ飲食店

ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、三〇三なども対象

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

貯まったポイントはキャッシュバックのほか、オンラインギフトカードや各種景品、マイレージ、他社ポイントに交換することもできます。

メリット⑤外貨ショッピングでの利用で+2%付与

外貨ショッピング利用特典として、日本円に換算後の利用金額100円(税込)ごとに+2ポイントが付与されます。利用した加盟店からの売上票に記載されている利用金額が、外貨のものが対象です。

海外の加盟店によっては、現地通貨と日本円のどちらで決済するかを選べるところがありますが、日本円を選択するとポイント付与の対象にならないため注意しましょう。また、国内の加盟店で外貨決済した取引に関しても、ポイント付与の対象にはなりません。

ポイント付与時期に関しては、毎月の支払日(10日・26日)に関係なく、対象店舗でカードを利用した月の翌月15日頃です。しかし、利用した加盟店からの売上票の到着が遅れて利用月以降に届いた場合は、カード利用月の翌々月の付与となります。

例えば、2023年2月28日にカードを使い、その売上票の到着日が2023年3月3日の場合、ポイント付与日は2023年4月15日頃です。

海外旅行や海外出張に頻繁に行き、現地でカード決済する機会が多い方にはうれしいメリットといえるでしょう。

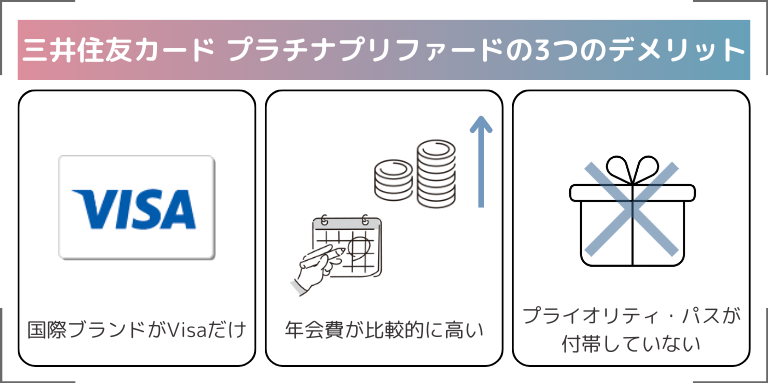

三井住友カード プラチナプリファードの3つのデメリット

三井住友カード プラチナプリファードにはメリットだけではなく、以下のようなデメリットがあります。

では、それぞれのデメリットについて詳しく見ていきましょう。

国際ブランドがVisaのみ

三井住友カード プラチナプリファードで選択できる国際ブランドは、Visaのみです。他の三井住友カード(NL)や三井住友カード ゴールド(NL)、三井住友カード プラチナなどは、VisaとMastercardから選択可能です。

すでに持っているクレジットカードがMastercardなど別の国際ブランドなら、三井住友カード プラチナプリファードを持つことで、カード決済を利用できるエリア・店舗が広がります。

しかし、すでにVisaのクレジットカードを持っている場合は、別の国際ブランドのクレジットカード利用を検討する必要があるでしょう。

年会費が比較的高い

三井住友カード プラチナプリファードの年会費は33,000円(税込)と、他のクレジットカードと比較すると高めに設定されています。普段からあまりカード決済しない方は、年会費のもとを取ることが難しいかもしれません。

三井住友カード プラチナプリファードの特典などを確認して、条件を達成できそうであれば申し込むのが得策です。また、加盟している特約店も確認して、普段利用する店舗があるかどうかを調べておくとよいでしょう。

プライオリティ・パスが付帯していない

プライオリティ・パスとは、世界148の国やエリアにある1,300ヵ所以上の空港ラウンジを利用できる会員制サービスのことです。日本国内では、成田国際空港や関西国際空港、中部国際空港などの空港ラウンジが利用できます。

空港ラウンジでは食事やドリンクが楽しめるほか、無料Wi-Fiなどが使用できるので、忙しいビジネスマンにはうれしいサービスといえるでしょう。

しかし、三井住友カード プラチナプリファードにはプライオリティ・パスが付帯していないため、旅行や出張で空港の利用が多い方は、少し不便に感じてしまうかもしれません。なお、国内にある主要空港のラウンジサービスは無料で利用可能です。

三井住友カード プラチナプリファードの特約店やポイント還元率について

| ポイント還元率(常時) | 1.0%〜 |

|---|---|

| 最大ポイント還元率 | 20.0% |

| 付与レート | ご利用金額100円(税込)につき1ポイント |

| 交換レート | 1ポイント1円相当 |

| 有効期限 | ポイントの最終変動日から1年間(自動延長) |

三井住友カード プラチナプリファードのポイント還元率は通常1.0%となっており、利用金額100円(税込)につき1ポイントが付与されます。貯まったポイントは1ポイントあたり1円相当として、キャッシュバッグや景品、他社ポイントに移行可能です。

先述したとおり利用特典や継続特典のほか、特約店での利用でお得にポイントを貯められます。なお、獲得したポイントの有効期限は、ポイントの最終変動日から1年間(自動延長)です。

また、三井住友カード プラチナプリファードとあわせて同社が発行するOliveフレキシブルペイを持っていると、最大で20%まで還元率がアップします。年会費無料の一般ランクでも十分にメリットがあるため、2枚セットでの保有がおすすめです。

| 対象サービス | 還元率 | 達成条件 |

|---|---|---|

| 選べる特典 | +1~2% | Oliveアカウントの選べる特典※で「Vポイントアッププログラム+1%」を選択 ※Oliveアカウントランクがプラチナプリファード場合は+2%還元 |

| アプリログイン | +1% | Olive契約の上、三井住友銀行アプリもしくはVpassアプリへ月1回以上ログイン |

| 住宅ローンの契約 | +1% | Oliveアカウントにご契約の上、住宅ローンのご契約があること |

| SBI証券※3 | +0.5% | 当月末のNISA口座における投資信託の保有資産評価額が200万円以上 |

| +0.5% | 当月末のNISA口座における投資信託の保有資産評価額が100万円以上 | |

| +1% | 当月のVポイント投資で合計10,000ポイント以上利用 | |

| 住友生命 | 最大+2% | Vitalityスマート for Vポイントに加入、プログラムを実施のうえ、ステータスに応じてポイントアップ |

| 外貨預金 | 最大+2% | 三井住友銀行で外貨の取引を実施 |

| SMBCモビット | 最大+1% | OliveアカウントおよびSMBCモビットを契約のうえ、Olive契約口座をお支払い方法に登録し利用 |

※注釈

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※3 毎月の積立額の上限は10万円です。

ポイント特約店

三井住友カード プラチナプリファードを対象の特約店で利用すると、通常のポイント還元率1.0%に加えて、特約店に応じて利用金額の1.0%〜9.0%のポイントが付与されます。

以下は、特約店のなかから一部抜粋した店舗です。

| 特約店 | ポイント還元率 |

|---|---|

| Expedia | +9% |

| さとふる | +4% |

| ANA | +1% |

| 阪急百貨店 | +2% |

| セブン‐イレブン | +6% |

特約店ごとにポイント付与条件が設けられているため、カードを利用する前に確認しておくようにしましょう。

三井住友カード プラチナプリファードが一番お得になるお店・サービス

| 特約店のカテゴリ | ポイント還元率 |

|---|---|

| 宿泊予約サイト | +9% |

| ふるさと納税サイト | +4% |

| 交通 | +1〜4% |

| 百貨店 | +2% |

| ライフスタイル・レジャー | +2% |

| コンビニエンスストア | +1〜6% |

| カフェ・ファストフード | +1〜6% |

| ファミリーレストラン | +6% |

| スーパーマーケット | +1% |

| ドラッグストア | +1% |

上表を参考にすると、三井住友カード プラチナプリファードが一番お得になるお店・サービスは、ポイントが+9%付与される宿泊予約サイトです。特にExpediaは、最大の9%が付与されます。

宿泊施設の予約と一緒に、ANAの航空券(+1%)を三井住友カード プラチナプリファードで購入すれば、さらにお得に利用できるでしょう。

また、セブン‐イレブンやローソンなど全国展開しているコンビニエンスストアでも、ポイントが+6%付与されます。日頃からよく利用する方は、効率良くポイントを貯めることが可能です。

さらに、過去にはAmazonで三井住友カード プラチナプリファードを利用すると、ポイントが10%還元されるキャンペーンも期間限定で実施されていました。今後、期間限定で何らかのキャンペーンが実施される可能性があるため、キャンペーン情報のチェックも欠かさず行なっておくことをおすすめします。

三井住友カード プラチナプリファードはこんな人におすすめのクレジットカード!

三井住友カード プラチナプリファードは、利用特典と継続特典で最大80,000ポイント付与されることや、豊富な特約店がそろっていることがメリットです。

特約店には、セブン‐イレブンやローソンをはじめ、マクドナルドやドトールコーヒーショップなど身近にある店舗も含まれているため、普段使いもしやすくなっています。

そのため、ポイントをたくさん貯めていきたい方や、普段からカード決済を利用する機会が多い方におすすめのプラチナカードといえるでしょう。

家族カードに申し込む場合、年会費は無料のため、本会員と同じ充実したサービスを利用できます。また、「家族ポイント」サービスに登録すれば、利用金額200円(税込)につき、家族1人あたり1%(最大+5%)のポイントが付与されます。

「年会費無料で家族カードを作りたい」「家族と一緒にポイントを貯めたい」という方にも、ぴったりのプラチナカードです。

カード決済や頻繁に海外出張・国内旅行をする人は別のカードも要検討

上記のとおり、さまざまなお店・サービスでの利用で効率良くポイントを貯められるのが、三井住友カード プラチナプリファードのメリットです。

ただし、普段からカード決済を利用する機会が少ない方はなかなかポイントが貯まらず、年会費33,000円(税込)のもとを取るのが難しいかもしれません。

また、三井住友カード プラチナプリファードには、プライオリティ・パスが付帯していないため、海外への出張・旅行を頻繁にする方は別のカードが適しているでしょう。

三井住友カード プラチナプリファードを下位カードや人気のクレジットカードと比較

三井住友カードは、プラチナプリファード以外にも多くのクレジットカードを提供しています。また、三井住友カード以外にもクレジットカードは非常に多くあるため、いくつか比較したうえで最適なクレジットカードを選ぶとよいでしょう。

三井住友カード(NL)

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

- 年会費永年無料

- 最短10秒でアプリにカード番号を発行※2

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※3

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント最大0.5%付与※4

- 還元率アップの学生優待あり※5

- USJでもタッチ決済で最大7%還元

※注釈

※1.

A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.即時発行できない場合があります

※3.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※4.特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※5.特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

三井住友カード(NL)は、年会費が永年無料の一般カードです。年会費33,000円(税込)が毎年かかる三井住友カード プラチナプリファードとは異なり、カードを使っても使わなくてもコストが掛かることはありません。

以下の対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元されるため、三井住友カード(NL)でも効率よくポイントは貯められます。

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、ケンタッキーフライドチキン、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司、𠮷野家

※注意事項

※対象のすかいらーくグループ飲食店

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※通常のポイントを含みます。

利用金額に応じたボーナスポイントなどはありませんが、年会費無料のため使えば使うほどポイントは貯まっていきま。

三井住友カード ゴールド(NL)

| デザイン |  2.png) | ||

| 年会費(税込) | 5,500円※2 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5~7%※1 | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 利用付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | ~200万円 |

| スマホ決済 | iD(専用)・PiTaPa WAON・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 発行日数 | 最短10秒※3 |

| デザイン |  2.png) | ||

| 年会費 (税込) | 5,500円※2 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5~7%※1 | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 利用付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | ~200万円 |

| スマホ決済 | iD(専用)・PiTaPa WAON・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 発行日数 | 最短10秒 ※3 |

- 年間100万円以上利用で5,500円(税込)の年会費が翌年以降永年無料※2

- 年間100万円以上利用で最大10,000円相当のポイントを翌年プレゼント※2

- 最短10秒でアプリにカード番号を発行※3

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※4

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント最大1.0%付与※5

※注釈

※1.ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1.A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3.即時発行できない場合があります

※4.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※通常のポイントを含みます。

※5.特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

三井住友カード ゴールド(NL)は、三井住友カード プラチナプリファードと同様に100万円決済で1万ポイントのボーナスが付与されます。

ただし、三井住友カード プラチナプリファードは上限4万ポイントまで付与されますが、三井住友カード ゴールド(NL)は1万ポイントまでです。

5,500円(税込)の年会費がかかりますが、年間100万円以上の決済を1度でも達成すると、翌年以降は永年無料に切り替わります。

そのため、年間利用金額に応じて以下のカードを使うと、効率的にポイントが貯められます。

- 年間100万円以下しか使わない人:三井住友カード(NL)

- 100万円以上利用する人:三井住友カード ゴールド(NL)

- 200万円以上利用する人:三井住友カード プラチナプリファード

三井住友カード プラチナ

| デザイン |  .png) | ||

| 年会費(税込) | 55,000円 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5%~7%※ | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 自動付帯 | 国内旅行傷害保険 | 自動付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | 原則300万円~ |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 原則として、満30歳以上で、 ご本人に安定継続収入のある方 | 発行日数 | 最短3営業日 |

| デザイン |  .png) | ||

| 年会費 (税込) | 55,000円 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5%~7%※ | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 自動付帯 | 国内旅行 傷害保険 | 自動付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | 原則300万円~ |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 原則として、満30歳以上で、 ご本人に安定継続収入のある方 | 発行日数 | 最短3営業日 |

※注釈

※1.A+B+C=の合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- 最高1億円まで補償の海外・国内旅行傷害保険が自動付帯

- 高品質なコンシェルジュサービスが付帯

- 通常469米ドルのプライオリティパスが無料付帯

- グルメや旅行に関する優待が多数付帯

- 6ヶ月間で50万円以上利用すると0.5%(最高3万円)分のギフトカードをプレゼント

- VisaとMastercardで2枚持ちが可能+どちらの特典も利用可能

ここまで紹介した3種類の三井住友カードとは異なり、付帯サービスが非常に充実しているのが三井住友カード プラチナです。

会員制サービスのプライオリティ・パスが付帯されており、24時間365日サポートしてくれるコンシェルジュサービスを利用できます。

さらに、国内の約50のホテル・旅館を優待料金で利用できたり、国内外の空港1,300ヵ所以上の空港ラウンジを無料で利用可能といった特典もあります。

旅行やイベントなどをお得に楽しみたい方、ワンランク上のサービスを受けたい方におすすめのプラチナカードです。

JCBプラチナ

| デザイン |  | ||

| 年会費(税込) | 27,500円 | 国際ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| その他保険 | ショッピング保険 JCBスマートフォン保険利用付帯 JCB トッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方(学生不可) | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 (税込) | 27,500円 | 国際 ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピング保険 JCBスマートフォン保険利用付帯 JCB トッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方(学生不可) | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 通常469米ドルのプライオリティパスが無料付帯

- 24時間365日使えるコンシェルジュサービスが付帯

- 国内人気レストランを2人以上で予約すると1人無料になる「グルメ・ベネフィット」が付帯

- 国内人気ホテルが優待価格で利用できる「JCBプレミアムステイプラン」が付帯

- プラチナカードのなかでは年会費が安い

- 最高ランク「JCB THE CLASS」の招待を受けられる

JCBプラチナは、特に旅行やグルメのサービス特典が充実したプラチナカードです。

プラチナカード会員は、24時間365日いつでもプラチナ・コンシェルジュデスクを利用できます。プラチナ・コンシェルジュデスクでは、宿泊施設や飛行機など旅行の手配・予約に加えて、ゴルフ場やレストランの案内などを行なってくれます。

世界中の空港ラウンジを無料で利用できるプライオリティ・パスも付いているほか、最高1億円補償の国内外旅行傷害保険が付帯しているのも魅力の一つです。

また、対象のレストランを2名以上で予約した場合には有名レストランのコースメニューが1名分無料になるなど、プラチナならではのサービスを利用したい方におすすめのカードです。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

| デザイン |  | ||

| 年会費(税込) | 22,000円 | 国際ブランド | American Express® |

| 還元率 | 0.5~15.0%※ | 価値 | 1ポイント4~5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯+利用付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Suica・楽天Edy | タッチ決済 | 対応 |

| 申込条件 | 20歳以上のご本人に安定した収入のある方 | 発行日数 | 最短3営業日 |

※最大15%ポイント還元には上限など各種条件がございます。

| デザイン |  | ||

| 年会費 (税込) | 22,000円 | 国際 ブランド | American Express® |

| 還元率 | 0.5~15.0%※ | 価値 | 1ポイント 4~5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯+利用付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Suica・楽天Edy | タッチ決済 | 対応 |

| 申込条件 | 20歳以上のご本人に安定した収入のある方 | 発行日数 | 最短3営業日 |

※最大15%ポイント還元には上限など各種条件がございます。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは三菱UFJカードの基本機能以外に、質の高いさまざまな優待サービスを利用できます。代表的な優待サービスは、プラチナ・コンシェルジュサービスやプライオリティ・パス、名門ゴルフ場予約代行サービスなどです。

さらにプラチナ会員限定で、国内ホテルのルームアップグレードや対象レストランのコースメニューを2名以上で利用すると1名分無料になる優待なども受けられます。

セブン‐イレブンやローソンなどのコンビニエンスストアで利用すれば、最大15%のポイント還元を受けられます。海外での買い物はもちろん、コンビニなどの身近なところでも利用する機会が多い方におすすめのカードです。

UCプラチナカード

| デザイン |  | ||

| 年会費(税込) | 16,500円 | 国際ブランド | Visa |

| 還元率 | 1.0~1.2% | 価値 | 1ポイント5~6円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く) | 発行日数 | 最短5日 |

| デザイン |  | ||

| 年会費 (税込) | 16,500円 | 国際 ブランド | Visa |

| 還元率 | 1.0~1.2% | 価値 | 1ポイント 5~6円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く) | 発行日数 | 最短5日 |

UCプラチナカードは「Visaプラチナコンシェルジュ・センター」や空港ラウンジサービスといった、手厚い特典を利用できるカードです。

さらに、UCプラチナ会員はグルメ・ダイニング、トラベル、ライフスタイルなどのカテゴリに分類された優待を受けられます。最高1億円の海外旅行傷害保険や最高5,000万円の国内旅行傷害死亡・後遺障害補償を付帯していながら、年会費が1万円台というところも魅力的です。

また、カードの利用合計金額1,000円ごとに2ポイントが貯まり、条件を満たせばボーナスポイントももらえるなど、ポイントを貯めたい方にもおすすめのカードです。

TRUST CLUB プラチナマスターカード

| デザイン |  | ||

| 年会費(税込) | 3,300円 | 国際ブランド | Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント0.25円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 最短7営業日 |

| デザイン |  | ||

| 年会費 (税込) | 3,300円 | 国際ブランド | Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント 0.25円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 最短7営業日 |

TRUST CLUB プラチナマスターカードは、年会費3,300円(税込)と比較的リーズナブルでありながら、充実した優待特典を受けられます。

例えば、対象レストランを2名以上で予約すると有名レストランの食事が1名分無料になる「ダイニング by 招待日和」や、国内空港ラウンジサービス・トラベルサービスの無料利用などです。

TRUST CLUB プラチナマスターカードの特徴には、通常100円ごとに2ポイント、リボ払いの場合は100円につき3ポイントを貯められる点も挙げられます。貯まったポイントは、ギフト券や豪華賞品と交換できるうえに有効期限がないため、焦らず貯められるでしょう。

家族カードを申し込めば家族会員分の年会費は無料になるので、家族と一緒にクレジットカードを使いたいという方は、検討してみてはいかがでしょうか。

\ 年会費3300円で持てるプラチナカード /

アメリカン・エキスプレス・プラチナ・カード

| デザイン |  | ||

| 年会費(税込) | 165,000円 | 国際ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

| デザイン |  | ||

| 年会費 (税込) | 165,000円 | 国際ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

アメリカン・エキスプレス・プラチナ・カードは、年会費143,000円(税込)と他のカードと比べると高いものの、一日あたりで換算するとおよそ392円です。

カード会員はプラチナ・コンシェルジェ・デスクを利用でき、無条件で高級ホテルのアップグレードが受けられます。具体的には、ザ・リッツ・カールトンなどの部屋のアップグレードなどです。また、アマンやヒルトンといった、高級ホテルのアーリーチェックイン・レイトチェックアウトや朝食サービスなども利用できます。

最高1億円の旅行傷害保険付帯、カード更新時にはホテルの無料宿泊券(1泊2名分)がもらえるなどの優待特典も付き、上級会員と遜色ないサービスを利用できます。

AmazonやYahoo!ショッピングをはじめ、海外利用でポイント3倍になるため、海外によく行く方やお得にポイントを貯めたい方にもおすすめのカードです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

| デザイン |  | ||

| 年会費(税込) | 22,000円 ※初年度無料 | 国際ブランド | AMEX |

| 還元率 | 0.5~1.125%※ | 価値 | 1ポイント5円相当※ |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上の法人の代表者または個人事業主 | 発行日数 | 最短3営業日 |

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

| デザイン |  | ||

| 年会費 (税込) | 22,000円 ※初年度無料 | 国際 ブランド | AMEX |

| 還元率 | 0.5~1.125% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上の法人の代表者または個人事業主 | 発行日数 | 最短3営業日 |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、年会費22,000円(初年度無料)のプラチナビジネスカードです。

事務用品の購入やレンタカーの利用といった、ビジネスに必要なサービスをいつでも優待価格で利用できる「Business advantage(R)」という優待プログラムを利用できます。

このほか、空港ラウンジを利用できる「プライオリティ・パス」を無料利用や、最高1億円補償の海外旅行傷害保険などが付帯している点も魅力の一つです。

最高5,000万円補償の国内旅行傷害保険も付帯し、普段から国内外への出張が多いビジネスマンにおすすめのカードといえるでしょう。

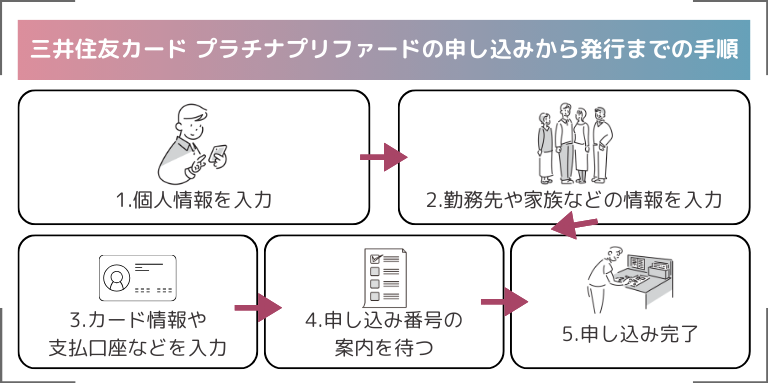

三井住友カード プラチナプリファードの申し込みから発行までの手順

ここからは、三井住友カード プラチナプリファードの申し込みから発行までの手順について解説していきます。

全体の流れは、以下を参考にしてください。

- 会員規約・特約などの確認後に個人情報を入力

- 勤務先や家族に関する情報を入力

- 申し込むカード情報や支払口座などを入力

- 入力内容を確認して申し込み番号の案内を待つ

- 申し込み完了

三井住友カード プラチナプリファードの特典を受けるには、一定の条件をクリアしなくてはなりません。各特典の注意事項をしっかりと確認してから、申し込みの手続きに進みましょう。

三井住友カード プラチナプリファードの申し込みページに進むと、「通常発行でお申し込み」と「即時発行でお申し込み」というボタンが表示されます。

発行までの期間

三井住友カード プラチナプリファードは、最短10秒の即時発行に対応しており、スムーズに審査を通過すれば数分後にはカードを利用できます。

※即時発行ができない場合があります。

カード本体は約1週間後に自宅に郵送されますが、審査通過後から専用アプリの「Vpass」にてカード番号等は表示されているため、インターネット決済が可能です。

また、アプリからApple PayやGoogle Payの設定も可能なため、タッチ決済やiD決済に対応している店舗であれば、スマホ決済でも支払いができます。

申込時の注意点

三井住友カード プラチナプリファードに申し込みする際、誤った情報を記入してしまうと、虚偽申告とみなされて審査に落ちる場合があります。

三井住友カード プラチナプリファード以外に、同時期に複数のクレジットカードに申し込んだ場合も、いわゆる「申し込みブラック」と判断され審査落ちするリスクが高まるので注意しましょう。

また、カード入会時にリボ払い(「マイ・ペイすリボ」)を設定していると、買い物時に1回払いを選択してもリボ払いが適用されます。支払い方法の設定は、しっかりと確認しましょう。「マイ・ペイすリボ」はカード入会時に申し込みするか、入会後に電話・Webサービス「Vpass」から申し込んだ場合に適用されます。

三井住友カード プラチナプリファードに関するよくある質問

三井住友カード プラチナプリファードを申し込み・利用するにあたり、よくある質問をいくつかピックアップしてまとめました。

以下のよくある質問のほかに疑問点などがある場合は、三井住友カード公式サイトの「よくあるご質問」のページを確認しましょう。

ページ内検索にて、「プラチナプリファード」と入力して検索すれば、関連のよくある質問が表示されて探しやすくなります。

Q1.三井住友カード プラチナプリファードの申し込み対象が知りたい

A.三井住友カード プラチナプリファードの申し込み対象は、原則として満20歳以上であり、本人に安定して継続的な収入がある方です。

上記に該当しない方は申し込みできないため、注意しましょう。なお、三井住友カード プラチナプリファードには、独自の審査基準があります。

Q2.すでに三井住友カードを持っている場合でも追加で申し込み可能?

A.すでに三井住友カードを持っている場合でも、三井住友カード プラチナプリファードを追加で申し込むことは可能です。

ただし、三井住友カード プラチナプリファードのプラスチックカードとナンバーレスカードを2枚同時に持つことはできません(プラスチックカードの三井住友カード プラチナプリファードからナンバーレスカードへの切り替えは可能)。

Q3.三井住友カード プラチナプリファードの入会特典には何がある?

- 三井住友カード プラチナプリファードの入会特典の内容は、新規申し込みした月の3ヵ月後末までに40万円(税込)以上の利用で40,000ポイントもらえるというものです。

条件をクリアすると、入会月の4ヵ月後の15日頃にポイントが付与されます。ポイントの付与は、Webサービス「Vpass」のVポイント残高で確認可能です。

Q4.三井住友カード プラチナプリファードのリワード(特典)を教えてほしい

A. 三井住友カード プラチナプリファードの特典には、おもに以下の5つが挙げられます。

- ポイント還元率1%

- 新規入会&利用特典で40,000ポイント付与

- 継続特典最大40,000ポイント付与

- 外貨ショッピング利用特典 ※海外での利用のみ対象

- 特約店の利用で+1〜9%のポイント付与

Q5.三井住友カード プラチナプリファードに追加できるカード・電子マネーは?

A. 三井住友カード プラチナプリファードに追加できるカード・電子マネーは、以下のとおりです。

- 家族カード

- ETCカード

- iD(専用カード)

- PiTaPa

- WAON

- バーチャルカード

- JR東海エクスプレス予約サービス(プラスEX会員)

なお、「iD(一体型)」と「iD(携帯型)」に関しては、追加することができません。

三井住友カード プラチナプリファードの特徴まとめ

三井住友カード プラチナプリファードは、豊富な特典やプリファードストア(特約店)がある、ポイントを貯めたい方に適したプラチナカードです。

三井住友カード プラチナプリファードが持つメリット・デメリットについては、以下にまとめたので参考にしてください。

| メリット | デメリット |

|---|---|

| 新規入会&条件達成40,000ポイント 継続特典最大40,000ポイント 外貨ショッピング利用特典+2% 特約店での利用で+1〜9% 三井住友カードつみたて投資で最大3.0%のポイント付与 | 国際ブランドがVisaのみ 年会費が比較的高い プライオリティ・パスが付帯していない |

普段からカード決済を利用する機会が多い方は、ポイントを貯めやすくお得に利用できるでしょう。

一方で、普段あまりカード決済を利用しない方は、年会費のもとを取るのが難しいといえます。また、プライオリティ・パスが付帯していないため、海外に行く機会が多い方は他のカードを選んだほうが多くの特典を受けられます。

また、同じプラチナカードでも、カードの種類によって年会費やサービスなどに違いがあります。今回紹介した三井住友カード プラチナプリファード以外のカードも比較しながら、自分にとって最適なカードを探してみてください。

三井住友カード プラチナプリファード関連記事