高ランクのクレジットカードには、コンシェルジュサービスが付帯しており、宿泊やレストランの予約手配、旅先での優れたサービスなどを受けられるため、人気があります。

ただ、高い年会費がかかるため、利用経験がない場合は、高ランクカードに入会するべきかどうか迷うこともあるでしょう。

この記事では、コンシェルジュサービスで提供される実際のサービスや、必要な方について説明し、コンシェルジュサービスが付帯しているおすすめのクレジットカードを紹介します。

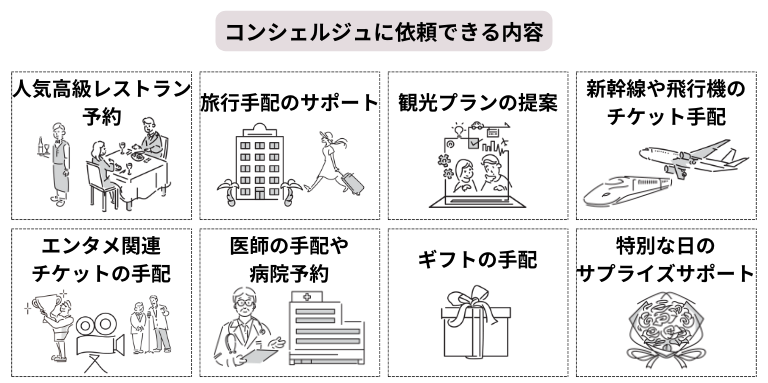

クレジットカードのコンシェルジュサービスでできること

ここでは、コンシェルジュサービスを利用して依頼できることや、依頼方法について解説します。

コンシェルジュに依頼できる内容

クレジットカードのコンシェルジュサービスでは、幅広い依頼内容への対応が可能です。具体的に依頼できる内容は、おもに下記のようなものがあります。

コンシェルジュサービスを通さなくても飲食店やホテルの予約はできますが、コンシェルジュサービスを通して予約することで享受できるメリットがあります。

例えば、なかなか予約の取れない飲食店が簡単に予約できたり、カード会社と提携しているホテルの場合は、満室でも優先的に予約ができたりします。24時間365日対応してもらえることがほとんどで、日常や旅先でのトラブル対応をしてもらえる場合も多くあるため安心です。

ただし、依頼できる内容はクレジットカードによってそれぞれ異なります。自分が優先したいサービスが受けられるかを、カード作成時に確認しておきましょう。

コンシェルジュの依頼方法は電話かメール

コンシェルジュサービスでの依頼方法は、電話が一般的です。カードの裏面や公式サイトに表示されている番号に連絡をすれば、24時間365日対応してもらえます。

最近では、チャットやメールでもコンシェルジュとやりとりができるサービスもあるため、電話以外を希望する方は申し込み時に確認しましょう。

また、基本的にはカード名義の本人のみがサービスの対象ですが、家族もコンシェルジュへの依頼が可能な場合があります。

コンシェルジュサービスの付くクレジットカード11選

コンシェルジュサービスが付くクレジットカードのおすすめ11選を紹介します。ぜひ自分に合った1枚を見つけてみてください。

| カード | UCプラチナカード | 三井住友カード プラチナ | JCBプラチナ | 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード | アメリカン・エキスプレス・プラチナ・カード | Orico Card THE PLATINUM | TRUST CLUB プラチナ Visaカード | ラグジュアリーカード Mastercard Black Card | エポスプラチナカード | セゾンプラチナ・アメリカン・エキスプレス・カード | セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 券面 |  |  |  |  |  |  |  | .png) |  |  |  |

| 還元率 | 1.0% | 0.5% | 0.5% | 0.5% | 1.0% | 1.0% | 1.0% | 1.25% | 0.5% | 0.5% | 0.5% |

| 年会費(税込) | 16,500円 | 55,000円 | 27,500円 | 22,000円 | 143,000円 | 20,370円 | 38,500円 | 110,000円 | 30,000円 | 22,000円 | 22,000円 |

| 国際ブランド | Visa | Visa,Mastercard® | JCB | American Express® | American Express® | Mastercard | Visa | Mastercard® | Visa | American Express® | American Express® |

| 申込条件 | 20歳以上 | 原則として、満30歳以上で、ご本人に安定継続収入のある方 | 25歳以上 | 20歳以上でご本人に安定した収入のある方(学生を除く) | 20歳以上 | 18歳以上 | 25歳以上 | 20歳以上 | 18歳以上 | 20歳以上 | 20歳以上 |

| 発行時間 | 最短5営業日 | 最短3営業日 | 最短5分 | 最短3営業日 | 約3週間 | 最短8営業日 | 最短7営業日 | 約1週間 | 約1週間 | 最短3営業日 | 最短3営業日 |

| ETC | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| 家族カード | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ | ○ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

注釈

■セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

UCプラチナカード

| デザイン |  | ||

| 年会費(税込) | 16,500円 | 国際ブランド | Visa |

| 還元率 | 1.0~1.2% | 価値 | 1ポイント5~6円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く) | 発行日数 | 最短5日 |

| デザイン |  | ||

| 年会費 (税込) | 16,500円 | 国際 ブランド | Visa |

| 還元率 | 1.0~1.2% | 価値 | 1ポイント 5~6円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く) | 発行日数 | 最短5日 |

リーズナブルな年会費で、充実したコンシェルジュサービスと豪華な特典を利用したいというコスパ重視の方は、UCプラチナカードがおすすめです。

コンシェルジュサービスの特筆すべき点は、電話以外の方法でも問い合わせができることです。ライブチャットのほか、メールやLINEアプリを通して、24時間いつでも利用できます。

公共交通機関での移動中など電話がしづらいときでも、スキマ時間を使って旅行やレストランの手配などを相談できるため、忙しい人でも時間を無駄にすることなく活用できるでしょう。

コンシェルジュサービス以外にも、豪華な特典が用意されています。

- 旅行傷害保険、ショッピング保険、端末補償保険

- 国内空港ラウンジ無料サービスや年6回まで無料のプライオリティパス

- 1名分の料理が無料になるグルメクーポン など

タイムパフォーマンスを上げてくれるコンシェルジュサービスと、豪華な特典が1万円台の年会費で利用できる貴重なクレジットカードです。

高い年会費は払いたくないけれど、コンシェルジュサービスが充実したプラチナカードが欲しい人へおすすめします。

なし

三井住友カード プラチナ

| デザイン |  .png) | ||

| 年会費(税込) | 55,000円 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5%~7%※ | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 自動付帯 | 国内旅行傷害保険 | 自動付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | 原則300万円~ |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 原則として、満30歳以上で、 ご本人に安定継続収入のある方 | 発行日数 | 最短3営業日 |

| デザイン |  .png) | ||

| 年会費 (税込) | 55,000円 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5%~7%※ | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 自動付帯 | 国内旅行 傷害保険 | 自動付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | 原則300万円~ |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 原則として、満30歳以上で、 ご本人に安定継続収入のある方 | 発行日数 | 最短3営業日 |

※注釈

※1.A+B+C=の合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- 最高1億円まで補償の海外・国内旅行傷害保険が自動付帯

- 高品質なコンシェルジュサービスが付帯

- 通常469米ドルのプライオリティパスが無料付帯

- グルメや旅行に関する優待が多数付帯

- 6ヶ月間で50万円以上利用すると0.5%(最高3万円)分のギフトカードをプレゼント

- VisaとMastercardで2枚持ちが可能+どちらの特典も利用可能

三井住友カード プラチナのコンシェルジュサービスは、大切な日や旅行の際のサポートをしてもらえるのが特徴です。

例えば、東京や大阪を中心とした約180店舗の人気レストランを、コンシェルジュ経由で予約すると、1名分のコース料金が無料になります。また、宝塚歌劇や歌舞伎の鑑賞、プロゴルフ観戦などのチケット手配、有名ソムリエが選んだワインの手配などが受けられるのも魅力です。

さらに、ユニバーサル・スタジオ・ジャパンを利用する際に、ラウンジが利用できたり、待ち時間が短くなるエクスプレス・パスを受け取れたりする特典もあります。家族や恋人など、大切な人に喜んでもらう特別な日の演出に、コンシェルジュサービスを利用したいという方にもぴったりでしょう。

旅行関連のサポートも充実しており、国内約10の有名なホテルでは、スイートルームを50%オフで利用可能なのもうれしいポイントです。自動付帯の旅行傷害保険はもちろん、高級車を含めたレンタカーの予約や空港送迎サービス、荷物宅配サービスなど、便利で細やかなサービスも利用できます。

ー

JCBプラチナ

| デザイン |  | ||

| 年会費(税込) | 27,500円 | 国際ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| その他保険 | ショッピング保険 JCBスマートフォン保険利用付帯 JCB トッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方(学生不可) | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 (税込) | 27,500円 | 国際 ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピング保険 JCBスマートフォン保険利用付帯 JCB トッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方(学生不可) | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 通常469米ドルのプライオリティパスが無料付帯

- 24時間365日使えるコンシェルジュサービスが付帯

- 国内人気レストランを2人以上で予約すると1人無料になる「グルメ・ベネフィット」が付帯

- 国内人気ホテルが優待価格で利用できる「JCBプレミアムステイプラン」が付帯

- プラチナカードのなかでは年会費が安い

- 最高ランク「JCB THE CLASS」の招待を受けられる

JCBプラチナは、日本発で唯一の国際ブランドであるJCBが発行する、上位ランクのクレジットカードです。コンシェルジュサービスは24時間365日電話で利用できます。

旅行やレストランの予約はもちろん、ゴルフ場や各種エンターテインメントのチケット手配にも幅広く対応可能で、家族カードの発行が1枚無料でできる点もうれしいポイントです。

また、旅行関連のサポートが手厚く、コンシェルジュ経由でJCB提携のホテルを予約すると、お得に宿泊できるうえにさまざまな特典を受けられます。さらに、アマン東京や帝国ホテル 東京などの高級宿泊施設にお得に泊まれる「JCBプレミアムステイプラン」が利用可能なのも特徴です。自動付帯の旅行傷害保険では、国内外問わず最高1億円の補償が受けられます。

年会費2万円台で利用できるため、コンシェルジュサービスを初めて利用するという方も、ぜひ検討してみてください。

最大114,500円分プレゼント

2024年10月1日(火)~2025年3月31日(月)

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

| デザイン |  | ||

| 年会費(税込) | 22,000円 | 国際ブランド | American Express® |

| 還元率 | 0.5~15.0%※ | 価値 | 1ポイント4~5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯+利用付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Suica・楽天Edy | タッチ決済 | 対応 |

| 申込条件 | 20歳以上のご本人に安定した収入のある方 | 発行日数 | 最短3営業日 |

※最大15%ポイント還元には上限など各種条件がございます。

| デザイン |  | ||

| 年会費 (税込) | 22,000円 | 国際 ブランド | American Express® |

| 還元率 | 0.5~15.0%※ | 価値 | 1ポイント 4~5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯+利用付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Suica・楽天Edy | タッチ決済 | 対応 |

| 申込条件 | 20歳以上のご本人に安定した収入のある方 | 発行日数 | 最短3営業日 |

※最大15%ポイント還元には上限など各種条件がございます。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、年会費22,000円(税込)で保有できる、コンシェルジュサービス付帯のプラチナカードです。メガバンクである三菱UFJ銀行が発行しているため安心して入会できます。年会費が比較的安いうえ、申し込み資格も20歳以上のため、若い方でも申し込みしやすいでしょう。

海外ミュージカルのチケット手配や、旅行先でのお買い物のサポートのほか、通訳や遺失物の探索、法律上のトラブルなど、海外での緊急サポートにも強みがあります。もちろん、海外旅行傷害保険も自動付帯です。

さらに、世界140ヵ国、1,300ヵ所以上の空港ラウンジを利用可能な「プライオリティ・パス」にも無料で申し込めます。海外旅行を頻繁にする方には、特におすすめのクレジットカードです。

アメリカン・エキスプレス・プラチナ・カード

| デザイン |  | ||

| 年会費(税込) | 165,000円 | 国際ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

| デザイン |  | ||

| 年会費 (税込) | 165,000円 | 国際ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

アメリカン・エキスプレス・プラチナ・カードは、アメリカン・エキスプレスで最高ランクのクレジットカードです。プラチナカードの保有者は「プラチナ・コンシェルジェ・デスク」を利用できます。24時間365日の電話対応で、航空券や新幹線の手配、旅先の人気レストランの予約など、細やかなサポートをしてもらえるのが特徴です。

また、カード更新のたびにホテルの無料ペア宿泊券がもらえる「フリー・ステイ・ギフト」制度や、国内外1,200ヵ所以上の空港ラウンジ無料利用などで、贅沢な時間が過ごせます。クレジットカードと提携しているホテルで宿泊予約をすると、朝食サービスやアーリーチェックイン、レイトチェックアウトなどの特典が受けられるのも魅力です。

さらに、医療サポートや会員制スポーツクラブへのアクセスなど、日常的に使える特典も充実しています。年会費は14万3,000円(税込)と高額ですが、インビテーションなしで申し込み可能なため、旅先でワンランク上のサービスを受けたい方には特におすすめです。

Orico Card THE PLATINUM

| デザイン |  | ||

| 年会費(税込) | 20,370円 | 国際ブランド | Mastercard |

| 還元率 | 1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短8営業日 |

| デザイン |  | ||

| 年会費 (税込) | 20,370円 | 国際 ブランド | Mastercard |

| 還元率 | 1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短8営業日 |

申し込み条件が18歳以上で、年会費が2万370円(税込)と、プラチナカードのなかでは比較的申し込みしやすいクレジットカードです。

旅行や特別な日のレストラン予約、ギフト手配などの基本的なサポートはもちろん、ゴルフ場の予約やエンターテインメント関連のチケット手配もしてもらえます。水漏れや鍵の紛失など、日常の困りごとに対応してもらえるのも特徴です。

また、ポイント還元率が高いうえにポイント加算特典も多く、誕生月には還元率が2%になります。クレジットカードのコンシェルジュサービスを、気軽に利用してみたい方におすすめです。

TRUST CLUB プラチナ Visaカード

| デザイン |  | ||

| 年会費(税込) | 38,500円 | 国際ブランド | Visa |

| 還元率 | 1.0% | 価値 | 1ポイント0.3円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 25歳以上 | 発行日数 | 最短7営業日 |

| デザイン |  | ||

| 年会費 (税込) | 38,500円 | 国際 ブランド | Visa |

| 還元率 | 1.0% | 価値 | 1ポイント 0.3円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 25歳以上 | 発行日数 | 最短7営業日 |

TRUST CLUB プラチナ Visaカード会員専用のコンシェルジュサービスは、24時間年中無休で利用できるうえ、依頼方法として電話のほかにLINEが利用できる点が特徴です。

また、旅行のサポートも充実しており、空港ラウンジが利用可能な「プライオリティ・パス」の年会費が無料のほか、国内外の旅行傷害保険や、入院・通院でレストラン、航空券などのキャンセルが発生した際に料金を補償してもらえる「キャンセルプロテクション」が付帯しています。国内外でのショッピングトラブルの補償もあるため安心です。

さらに、ポイントの有効期限がありません。常にボーナスポイントも加算されるため、ポイント還元率の高さが魅力です。海外旅行時のトラブルサポートや、ポイント還元率を重視する方におすすめできます。

ラグジュアリーカード(Mastercard Black Card)

| デザイン |  | ||

| 年会費(税込) | 110,000円 ※初年度55,000円 | 国際ブランド | Mastercard |

| 還元率 | 1.25% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

| デザイン |  | ||

| 年会費 (税込) | 110,000円 初年度半額 | 国際 ブランド | Mastercard |

| 還元率 | 1.25% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

画像引用:公式サイトより

ラグジュアリーカードには4種類のランクがあり、どのランクでもコンシェルジュサービスが利用可能です。「Mastercard Black Card」では、コンシェルジュへの依頼方法として、電話、メール、チャット機能が利用できます。

年会費は高めですが、VIP待遇でのサービスが受けられるのが特徴です。例えば、会員制のレストラン予約や一般非公開の優待特典、コース料理のアップグレードなどが受けられます。さらには、リムジンハイヤー送迎の手配もしてもらえるため、大切な日の演出をするのに最適です。

ほかにも、提携ホテルや航空会社の特典を受けられたり、世界的に有名な国内外のホテル3,000軒以上で優待が受けられたりするなど、旅行の際にも贅沢な体験ができるでしょう。ほかのクレジットカードでは受けられない、上質なサービスを受けたいという方におすすめです。

エポス プラチナカード

| デザイン |  | ||

| 年会費(税込) | 30,000円 | 国際ブランド | Visa |

| 還元率 | 0.5~2.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 約1週間 |

| デザイン |  | ||

| 年会費 (税込) | 30,000円 | 国際 ブランド | Visa |

| 還元率 | 0.5~2.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 約1週間 |

エポス プラチナカードでは、利用額に応じて年間ボーナスポイントが獲得できるのが特徴です。年間100万円以上クレジットカードを利用すると、最大10万ポイントもらえるため、年会費分は十分にカバーできるでしょう。

また、プラチナ会員になると、会員の家族がゴールドカードを年会費無料で作成できるのも特徴です。家族内でポイントのシェアもできるため、家族でエポスカードを利用すると大きなメリットが受けられます。

コンシェルジュサービスでは、24時間年中無休で、旅行やレストラン予約の手配が可能です。ほかにも、海外旅行時に、日本語での案内を受けられる現地デスク利用サービスや、空港ラウンジを利用できる「プライオリティ・パス」の年会費無料特典なども受けられます。

年会費をポイント還元でなるべく抑えたい方や、家族でのクレジットカード利用を考えている方におすすめです。

セゾンプラチナ・アメリカン・エキスプレス・カード

| デザイン |  | ||

| 年会費(税込) | 22,000円 | 国際ブランド | AMEX |

| 還元率 | 0.75%~1.0% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短3営業日 |

| デザイン |  | ||

| 年会費 (税込) | 22,000円 | 国際ブランド | AMEX |

| 還元率 | 0.75%~1.0% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短3営業日 |

種類が豊富なセゾンカードのなかでも最上位とされるのが、セゾンプラチナ・アメリカン・エキスプレス・カードです。プラチナ会員限定で利用できるコンシェルジュサービスでは、24時間365日対応してもらえます。

特に、旅行関連のサポートが充実しており、例えば、ミシュランお墨付きホテルでの客室アップグレードや、無料朝食サービスなどの優待が特徴です。ほかにも、レストランやエンターテインメント関連の手配を、会員特典付きで利用できます。

さらに、日常で使える家事代行サービスや、クリーニングの優待特典、スポーツ・ヘルスケア関連の割引特典など、比較的割安な年会費でありながら、充実したサービスが受けられるおすすめのプラチナカードです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

| デザイン |  | ||

| 年会費(税込) | 22,000円 ※初年度無料 | 国際ブランド | AMEX |

| 還元率 | 0.5~1.125%※ | 価値 | 1ポイント5円相当※ |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上の法人の代表者または個人事業主 | 発行日数 | 最短3営業日 |

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

| デザイン |  | ||

| 年会費 (税込) | 22,000円 ※初年度無料 | 国際 ブランド | AMEX |

| 還元率 | 0.5~1.125% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上の法人の代表者または個人事業主 | 発行日数 | 最短3営業日 |

先述のセゾンプラチナ・アメリカン・エキスプレス・カードのビジネス特化型が、こちらのクレジットカードです。コンシェルジュサービスが付いているため、会食時のレストランやお土産の手配、海外出張時のサポートなどに利用できます。

一般的に、法人カードは申し込み時に会社の登記簿や決算書が必要となりますが、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの場合は、登記簿や決算書が不要で、個人でも申し込めるのが特徴です。個人事業主や副業で、経費などの支払いにビジネスカードを利用できるのはメリットといえます。

さらに、クラウド会計サービスの無料利用特典や、貸し会議室、ビジネス雑誌、法人向けモバイルWi-Fiの割引特典なども、経営者にうれしいポイントです。個人で利用できるビジネスカードを探している方におすすめできます。

クレジットカードのコンシェルジュを必要とするのはこんな人

クレジットカードのコンシェルジュサービスを利用することで、大きなメリットが受けられるのは、以下のような人です。

- 出張が多い人

- 旅行をよくする人

- ビジネス上でレストランやお土産の手配が必要な人

- ホテルや飲食店で優遇サービスを受けたい人

- 舞台鑑賞やスポーツ観戦をよくする人

- 時間を節約したい人

コンシェルジュサービスが付帯しているクレジットカードは、基本的にプラチナカード以上のランクです。上記に該当しない人は、不必要に年会費が高くなってしまうため、ゴールドカードなど下位ランクのカードを検討しましょう。

また、カード会社によっては、ゴールドランク以下でも付帯サービスが充実していたり、コンシェルジュサービスの利用ができたりします。年会費を少しでも抑えたい方には、ゴールドカードがおすすめです。

まとめ

クレジットカードのコンシェルジュサービスでは、旅行やレストラン予約、エンターテインメントのチケットやギフトの手配など、幅広い依頼に対応してもらえます。カード会社やクレジットカードの種類によって、得意とする分野が変わってくるため、自分が何を一番優先するのかによって選択しましょう。

また、コンシェルジュサービスは、プラチナ以上のカードに付帯していることがほとんどです。高額な年会費を無駄にしないためにも、コンシェルジュサービスを利用する必要があるかを考慮してから入会しましょう。