法人のプラチナカードは、充実した優待サービスや特典、付帯保険などがついている非常に高性能な法人カードです。ただし、それぞれのプラチナカードによって、特徴が異なるため、選ぶ際に迷ってしまう方が多いでしょう。

この記事では、目的別のおすすめポイントを示して、法人のプラチナカードを紹介します。また、この記事を通して、プラチナカードのデメリットが大きいなと感じ、ゴールドカードのほうが良いと思った方に向けて、法人のゴールドカードも紹介します。

- おすすめの法人プラチナカードは「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」

- 法人のプラチナカードはゴールドカードと比べて優待サービスや特典、旅行傷害保険などが手厚い

- 法人のプラチナカードはゴールドカードよりも年会費が高く、審査難易度が高いのがデメリット

法人のプラチナカードおすすめランキング8選!目的別でも選べる!

こちらでは、法人のプラチナカードを8枚紹介します。どのカードがするか迷ってしまう場合は、以下の目的別のおすすめポイントから選ぶのがおすすめです。

- 【JALマイル還元率重視】セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

- 【空港ラウンジ】apollostation PLATINUM BUSINESS

- 【最短5分で使える】JCB CARD Biz プラチナ

- 【コンシェルジュ】三井住友ビジネスプラチナカード for Owners

- 【充実したグルメ優待】ダイナースクラブ ビジネスカード

- 【ステータス重視】アメリカン・エキスプレス・ビジネス・プラチナ・カード

- 【充実した保険】三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス・カード

- 【限度額重視】JCBプラチナ法人カード

| カード | セゾンプラチナ・ビジネス・アメックス | apollostation PLATINUM BUSINESS | JCB CARD Biz プラチナ | 三井住友ビジネスプラチナカード for Owners | ダイナースクラブ ビジネスカード | アメックス・ビジネス・プラチナ | 三菱UFJカード・プラチナ・ビジネス・アメックス | JCBプラチナ法人カード |

|---|---|---|---|---|---|---|---|---|

| 券面 |  |  |  |  |  |  |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 0.5~1.125% | 0.8~1.0% | 0.5% | 0.5% | 0.4% | 1.0%~3.0% | 0.8%~1.0% | 0.5% |

| 年会費(税込) | 33,000円 | 22,000円 | 33,000円 | 55,000円 | 27,500円 | 143,000円 | 22,000円 | 33,000円 |

| 国際ブランド | AMEX | Visa・AMEX | JCB | Visa,Mastercard® | Diners Club | AMEX | AMEX | JCB |

| 申込条件 | 20歳以上 | 18歳以上 | 20歳以上 | 満30歳以上の法人代表者、個人事業主の方 | 27歳以上 | 20歳以上 | 営業年数3年以上の法人代表者・個人事業主 | 18歳以上 |

| 発行時間 | 最短3営業日 | 最短3営業日 | 最短即日 | 通常3~4週間 | 約2~3週間 | 約5週間 | 通常2~3週間 | 約2~4週間 |

| 申し込み | 公式サイト | 公式サイト | 公式サイト |

注釈

■セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

【JALマイル還元率重視】セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

| デザイン |  | ||

| 年会費(税込) | 33,000円 ※初年度無料 | 国際ブランド | AMEX |

| 還元率 | 0.5~1.125%※ | 価値 | 1ポイント5円相当※ |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上の法人の代表者または個人事業主 | 発行日数 | 最短3営業日 |

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

| デザイン |  | ||

| 年会費 (税込) | 33,000円 ※初年度無料 | 国際 ブランド | AMEX |

| 還元率 | 0.5~1.125% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上の法人の代表者または個人事業主 | 発行日数 | 最短3営業日 |

- プラチナ会員専用のコンシェルジュサービスがある

- 登記簿謄本がなくても本人確認書類のみで審査ができる

- JALマイル還元率が最大で1.125%と高還元

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、SAISON MILE CLUB(セゾンマイルクラブ)に登録すると、お得にJALマイルと永久不滅ポイントを貯めることができます。JALマイル還元率は最大1.125%の還元率を誇り、毎回の会計時に1,000円につき10マイルが貯まります。

また、永久不滅ポイントは海外での利用で2倍になるため、頻繁に海外へ出張に行く人には特におすすめな法人カードです。さらに、今なら初年度年会費無料でカードを発行でき、追加カードは最大9枚まで作れます。

旅行傷害保険も、国内で最高5,000万円、海外で最高1億円と、かなり充実した補償があるのも特徴です。

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

- ポイントやマイルをお得に貯めたい人

- 安定した収入がある人

- 優待特典や付帯サービスを重視したい人

【空港ラウンジ】apollostation PLATINUM BUSINESS

| デザイン |  | ||

| 年会費(税込) | 22,000円 ※年間300万以上の利用で翌年度の年会費無料 | 国際ブランド | Visa・AMEX |

| 還元率 | 0.8~1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| その他保険 | ショッピングガード保険 | 利用可能枠 | 希望に合わせて設定※ |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短3営業日 |

| デザイン |  | ||

| 年会費 (税込) | 22,000円 ※年間300万以上の利用で翌年度の年会費永年無料 | 国際 ブランド | Visa AMEX |

| 還元率 | 0.8~1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピングガード保険 | 利用可能枠 | 希望に合わせて設定※ |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短3営業日 |

- 広告費や税金の支払いなどビジネスに合わせて利用可能枠が設定可

- 469ドルのプライオリティ・パス「プレステージ」に無料で登録可能

- コンシェルジュサービスで予約や手配が依頼できる

- 法人カードではトップクラスのポイント還元率

- 年間300万円利用で翌年の年会費が無料!

- 事業上のリスクに備えられる「サイバー保険」が付帯

- いつでもポイント付与率が0.8%の業界トップクラス

- プライオリティ・パスで国内外の空港ラウンジを利用できる

- 社用車の利用分もポイントの対象になる

apollostation PLATINUM BUSINESSは、プライオリティ・パスによって、ほぼすべての空港ラウンジで飲み物や新聞の無料サービス、インターネットサービスを利用できます。145ヵ国、650を超える都市にある1,400ヶ所以上の空港ラウンジが利用できるため、旅行や出張が多い人は重宝するでしょう。

また、ビジネス規模に合わせてカードの利用可能枠を設定できるため、税金の支払いやインターネット広告の掲載費などのまとまった費用もapollostation PLATINUM BUSINESSで支払えます。

さらに、従業員の経費を一括管理できるため、経費精算の効率化をすることも可能でしょう。

- ビジネスに役立つサービスや優待を求めている人

- 空港ラウンジを利用したい人

- 国内・海外への出張や旅行が多い人

【コンシェルジュ】三井住友ビジネスプラチナカード for Owners

| デザイン |  | ||

| 年会費(税込) | 55,000円 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 最高1億円(自動付帯) | 国内旅行保険 | 最高1億円(自動付帯) |

| スマホ決済 | ー | タッチ決済 | あり(スマホのタッチ決済) |

| 申込条件 | 満30歳以上の法人代表者、個人事業主の方 | 発行日数 | 最短3営業日 |

| デザイン |  | ||

| 年会費 (税込) | 55,000円 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 最高1億円 (自動付帯) | 国内旅行 傷害保険 | 最高1億円 (自動付帯) |

| スマホ決済 | ー | タッチ決済 | あり (スマホのタッチ決済) |

| 申込条件 | 満30歳以上の法人代表者、 個人事業主の方 | 発行日数 | 最短3営業日 |

- 24時間年中無休で対応してくれるコンシェルジュサービスが付帯

- 「プライオリティ・パス」が無料で利用できる

- 国内・海外旅行傷害保険ともに最高1億円の補償がついている

三井住友ビジネスプラチナカード for Ownersは、中小規模企業の代表者や、個人事業主向けの法人カードで、プラチナならではのコンシェルジュサービスが付帯しています。ポイント還元率は基本的に0.5%ですが、前年度の利用額が大きいとボーナスポイントがもらえます。

また、審査に登記簿謄本や決算書は基本的に不要で、代表者本人の確認書類があれば申し込むことができます。

さらに、三井住友ビジネスプラチナカード for Ownersを経費の支払いに利用すれば、管理も効率化し、請求や振込などの事務処理にかかる工数も減るでしょう。

- 国内旅行保険は最高1億円の補償がほしい人

- プライオリティ・パスを利用したい人

- コンシェルジュサービスを利用したい人

【充実したグルメ優待】ダイナースクラブ ビジネスカード

| デザイン |  | ||

| 年会費(税込) | 27,500円 | 国際ブランド | Diners Club |

| 還元率 | 0.4% | 価値 | 1ポイント0.4円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 当社所定の基準を満たす方 | 発行日数 | 約2~3週間 |

| デザイン |  | ||

| 年会費 (税込) | 27,500円 | 国際 ブランド | Diners Club |

| 還元率 | 0.4% | 価値 | 1ポイント 0.4円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 当社所定の基準を満たす方 | 発行日数 | 約2~3週間 |

- 限度額に一律の制限がない

- グルメ優待が充実している

- 保険も広範囲でカバーされている

ダイナースクラブ ビジネスカードは、厳密にはプラチナカードではありませんが、プラチナカードに引けを取らない豪華な特典やサービスが利用できる法人カードです。限度額に一律の制限がないため、高額な取引や急な出費が重なる月でも安心です。

また、対象レストランで2名以上の予約をすると1名分無料になる「エグゼクティブ ダイニング」や、通常予約が困難な高級料亭を代わりに予約してくれる「料亭プラン」が利用できるため、特に会食や接待が多い方におすすめです。

さらに、旅行傷害保険は国内・海外ともに最高1億円まで補償。カードで購入した商品の破損や盗難を年間500万円まで補償する「ショッピング・リカバリー」が付帯するなど、保険も充実しています。

- 会食や接待の機会が多くお店選びに困っている人

- 柔軟な限度額の法人カードを探している人

- 保険も充実させたい人

【最短5分で使える】JCB CARD Biz プラチナ

| デザイン |  | ||

| 年会費(税込) | 33,000円 | 国際ブランド | JCB |

| 還元率 | 0.5% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 25歳以上の法人代表者・個人事業主 | 発行日数 | 最短即日 |

| デザイン |  | ||

| 年会費(税込) | 33,000円 | 国際 ブランド | JCB |

| 還元率 | 0.5% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 25歳以上の法人代表者・個人事業主 | 発行日数 | 最短即日 |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 請求書カード払いを使えばカード払いに対応していない取引先でもカード払いが可能になる

- サイバーリスク総合支援サービス・保険付帯が充実している

- モバ即を利用するなら最短5分でカード番号が発行される

JCB CARD Biz プラチナは、法人代表者と個人事業主に特化したカードです。法人の本人確認書類は不要で、個人の本人確認書類のみで申し込みができます。個人カード感覚で利用できるため、使い勝手も良いでしょう。

また、モバ即を利用するなら最短5分でカード番号が発行できるという脅威の早さで、審査完了後はすぐにカードを使ってさまざまな決済が可能です。

さらに、プラチナカードならではの特別なサービスも豪華で、プラチナ・コンシェルジュデスクやプライオリティ・パス、空港ラウンジサービス、ゴルフエントリーサービスなどが無料で利用できます。

- すぐにカードを利用したい人

- 特別なメンバーシップサービスを求める人

- 福利厚生にも力を入れたい人

【ステータス重視】アメリカン・エキスプレス・ビジネス・プラチナ・カード

| デザイン |  | ||

| 年会費(税込) | 165,000円 | 国際ブランド | AMEX |

| 還元率 | 0.5% | 価値 | 1ポイント0.5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の法人代表者・個人事業主 | 発行日数 | 約5週間 |

| デザイン |  | ||

| 年会費 (税込) | 165,000円 | 国際 ブランド | AMEX |

| 還元率 | 0.5% | 価値 | 1ポイント 0.5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の法人代表者・個人事業主 | 発行日数 | 約5週間 |

- 最大185,000ポイントの入会特典がもらえる

- 法人名義・法人口座からの引き落としで経理がラク

- 24時間365日対応のプラチナサポート

アメリカン・エキスプレス・ビジネス・プラチナ・カードは、ステータスを重視したい人におすすめです。会員専用のラウンジやホテルメンバーシップを無料で活用でき、快適かつゆとりのある出張ができます。

また、出張や接待に役立つ秘書のような専用デスクが24時間サポートしてくれるため、さまざまな場面で多くの恩恵を受けられるでしょう。

さらに、出先でも落ち着いて仕事ができるOFFICE PASSや、名刺管理アプリ「Eight」、福利厚生プログラム「クラブオフ」などを利用できるというメリットもあります。

- 会計処理を楽にしたい人

- クレジットカードにステータスを求めている人

- 年会費が高くてもサービスの質や優待を優先したい人

【充実した保険】三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス・カード

| デザイン |  | ||

| 年会費(税込) | 22,000円 | 国際ブランド | AMEX |

| 還元率 | 0.8~1.0% | 価値 | 1ポイント4~5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | ー | タッチ決済 | 対応 |

| 申込条件 | 営業年数3年以上の法人代表者・個人事業主 | 発行日数 | 約2~3週間 |

| デザイン |  | ||

| 年会費 (税込) | 22,000円 | 国際 ブランド | AMEX |

| 還元率 | 0.8~1.0% | 価値 | 1ポイント 4~5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | ー | タッチ決済 | 対応 |

| 申込条件 | 営業年数3年以上の法人代表者・個人事業主 | 発行日数 | 約2~3週間 |

- 最高300万円のショッピング保険などさまざまな充実した保険が付帯

- プラチナ・コンシェルジュサービスが無料

- タッチ決済で支払いがスムーズになる

三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス・カードは、以下のようなさまざまな付帯保険を用意しています。

・海外旅行傷害保険

・国内旅行傷害保険

・ショッピング保険

・国内・海外渡航便遅延保険

・犯罪被害傷害保険

また、カード番号や有効期限は裏面にあり、表面はシンプルでカッコイイデザインとなっています。入会特典として、初年度は国内で1.5倍、海外で2倍のポイントが還元されるなど、使えば使うほどポイントも貯まってお得です。

さらに、プラチナ・コンシェルジュでは、24時間365日、国際便の照会・予約・変更や、ご出張先での病気やけがなど緊急時の支援まで多くのサポートを受けられます。

- 充実した保険がほしい人

- プラチナ・コンシェルジュサービスを利用したい人

- 出張や旅行で海外へよく行く人

【限度額重視】JCBプラチナ法人カード

| デザイン |  | ||

| 年会費(税込) | 33,000円 | 国際ブランド | JCB |

| 還元率 | 0.5% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上の法人代表者・個人事業主 | 発行日数 | 通常3~4週間 |

| デザイン |  | ||

| 年会費 (税込) | 33,000円 | 国際 ブランド | JCB |

| 還元率 | 0.5% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上の法人代表者・個人事業主 | 発行日数 | 通常3~4週間 |

- ビジネスに役立つサービスが充実

- 限度額が150万円〜となっている

- 海外での利用でポイント2倍

JCBプラチナ法人カードは、限度額を重視して選びたい人におすすめです。JCBプラチナ法人カードの限度額は、150万円~となっています。最低でも150万円の限度額が設けられるため、限度額の心配をする必要はないでしょう。

また、JCBプラチナ法人カードは「プラチナ・コンシェルジュデスク」や、「プライオリティ・パス」など、プラチナならではの特別なサービスも充実しています。

さらに、従業員カードの付帯やETCカードの複数枚発行や請求書カード払いサービス、空港ラウンジサービスなどのビジネスで役立つサービスもあります。

- 特典や優待を重視している人

- 法人プラチナカードが欲しいけど年会費で躊躇している人

- 海外によく行く人

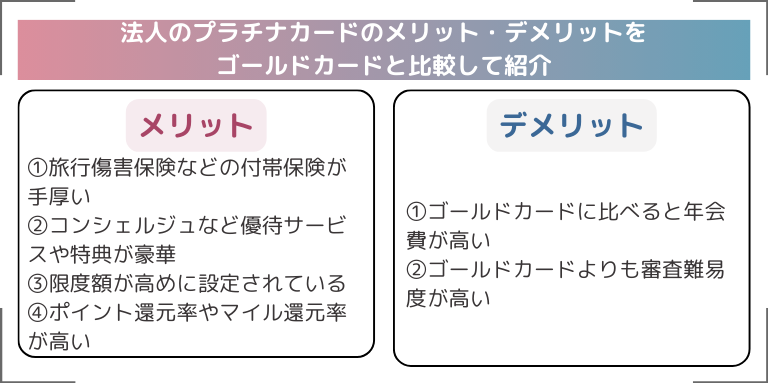

法人のプラチナカードのメリット・デメリットをゴールドカードと比較して紹介

法人のプラチナカードは、ゴールドカードや他の法人カードと比べて、旅行傷害保険などの付帯保険が手厚いというメリットがあります。また、プラチナ会員限定のコンシェルジュサービスや優待サービスが充実しているため、年会費以上の特典を受けられます。

さらに、限度額も高めに設定されているため、法人経費をカード1枚に集約することも可能です。ポイント還元率もと高めに設定されていることが多く、使えば使うほどお得にポイントを貯められます。

ただし、ゴールドカードと比べて年会費が高いというデメリットや審査難易度が高く、審査に通過しにくいというデメリットも存在します。

メリット①旅行傷害保険などの付帯保険が手厚い

法人のプラチナカードは、法人のゴールドカードと比べて、旅行傷害保険などの付帯保険が手厚いです。例えば、旅行傷害保険では、海外・国内ともに最高1億円の保険が付帯しているカードも存在します。

また、法人のプラチナカードには「盗難・紛失保険」や「ショッピング保険」などさまざまな保険が付帯しており、補償内容や補償金額も法人のゴールドカードより断然手厚いです。そのため、普段から国内・海外出張によく行く人には、大きなメリットとなるでしょう。

旅行傷害保険や各種保険の内容や補償金額を手厚くしたいなら、法人のプラチナカードは1枚を持っておくべきといえるでしょう。

メリット②コンシェルジュなど優待サービスや特典が豪華

法人のプラチナカードは、法人のゴールドカードと比較するとコンシェルジュなどの優待サービスや特典が豪華なこともメリットです。具体的には、ホテルやグルメ、トラベル、ゴルフ、エンタメ、ビジネスなどのさまざまな豪華特典を利用できます。

具体的な特典や優待はカードの種類によって異なりますが、どのプラチナカードもプラチナならではの優待サービスや特典がついています。例えば、有名ホテルの優待や空港ラウンジサービス、プライオリティ・パス、コース料理1名分が無料などは、プラチナカード定番の優待サービスです。

これらのサービスが無料で利用できるのは、法人のプラチナカードを持つ大きなメリットだといえるでしょう。ちなみに、プラチナコンシェルジュは、ゴールドカード会員では利用できません。

メリット③限度額が高めに設定されている

法人のプラチナカードは、法人のゴールドカードと比べて限度額が高めに設定されています。利用限度額が大きいということは、それだけ高額な経費や設備投資にカードを利用できるということです。

特に法人の場合、取引先への支払いや諸経費の支払い、税金の支払いなどで多額な支払いをしなければいけないときがあるため、限度額が高めに設定されている法人のプラチナカードは非常に役に立ちます。

もしも事業の支払いで限度額に達してしまうとほかのカードを用意しなくてはいけなくなり、手間がかかり面倒です。そのため、限度額が高めに設定されている法人のプラチナカードを持っておくと便利でしょう。

メリット④ポイント還元率やマイル還元率が高い

法人のプラチナカードは、法人のゴールドカードと比べてポイントやマイルの還元率が高めに設定されている場合があります。

また、ポイントやマイルの還元率が高めに設定されているだけでなく、海外での利用でポイント2倍、所定のお店で利用するとポイント還元率が10倍以上になるところもあります。さらに、ポイントだけでなくJALマイルを高還元率で決済のたびに貯められるカードも存在します。

そのため、普段からマイルを貯めている人にとっても、法人のプラチナカードを持つメリットは大きいです。ポイントやマイルの貯まりやすさを重視するなら法人のゴールドカードではなく法人のプラチナカードを選ぶのがおすすめです。

デメリット①ゴールドカードに比べると年会費が高い

法人のプラチナカードは、法人のゴールドカードと比べると年会費が高いのがデメリットです。ゴールドカードよりもランクの高いカードで、特典や優待がその分豪華になっているため年会費が高いのは妥当といえます。

ただし、なかには「年会費をできるだけかけたくない」という方もいるでしょう。そんな方にとっては、プラチナカードの高額な年会費は懸念点になってしまいます。

しかし、法人のプラチナカードは使えば使うほど年会費以上のメリットが受けられます。例えば、コンシェルジュサービスなどサービス内容も補償内容もゴールドカードより手厚くなります。さらに、年会費を経費計上することも可能なため、そこまで年会費を気にすることはないでしょう。

デメリット②ゴールドカードよりも審査難易度が高い

法人のプラチナカードは、法人のゴールドカードよりもランクが高いということもあり、審査難易度が高めです。各クレジットカード会社の審査基準は公開されていませんが、クレジットカードは一般的にランクが高くなるほどより審査が厳格になります。

また、限度額も高くなるため、審査難易度が高くなるのは当然といえるでしょう。そのため、法人のプラチナカードは、法人のゴールドカードと比較しても審査難易度が高く、誰でも持てるカードではないことを理解する必要があります。

誰でも持てるカードではないからこそ、プラチナカードの価値は高いです。ステータス性が高い法人カードを持ちたい方には、法人のプラチナカードはとてもおすすめです。

プラチナの法人カードの審査難易度は?高めに設定されている?

プラチナの法人カードの審査難易度は高めです。先述したとおり、限度額が高めに設定されていることもあり、法人のゴールドカードの審査よりも厳格な審査が行なわれています。

明確な審査内容はどのクレジットカード会社でも公開されていませんが、審査難易度が高めに設定されていることは事実です。プラチナカードの審査では、会社の信用と個人の信用情報が重要視されます。

会社としての信頼度が高くても、個人の信用が悪いと判断されるとプラチナカードを持つことはできません。また、個人の信用が高くても、会社の信用が低いと審査に落ちる可能性があります。そのため、プラチナカードの審査では、会社の信用と個人の信用の両方を高く保ちましょう。

審査に通過できるか不安な方は、プラチナカードに申し込みをする前に、ゴールドカードで利用実績を積み、ある程度期間が経ったらプラチナカードへ申し込みをしてみるのがよいでしょう。一般ランクの法人カードしか持っていないのに、いきなりプラチナランクの法人カードを持てる可能性は低いです。

法人のプラチナカードとゴールドカードどちらが良いの?自分に向いているのは?

先述の「法人のプラチナカードのメリット・デメリットをゴールドカードと比較して紹介」のとおり、年会費が高いことや審査に通りづらいという法人のプラチナカードのデメリットが気になる方は、迷わず法人のゴールドカードに申し込みましょう。

デメリットと感じるプラチナカードの年会費は、それぞれのプラチナカードの優待サービスや特典がうまく使えるようになるとデメリットと感じることがなくなるでしょう。そのため、優待サービスや特典がうまく使えるようになってから、申し込むのがおすすめです。

また、ゴールドカードをまず利用して実績を積んでからプラチナカードの審査に申し込むことで、審査の通りづらさも解消できるでしょう。

上記のどちらにもデメリットと感じず、プラチナカードのメリットに魅力を感じた方は法人のプラチナカードを発行して、優待サービスや特典、付帯保険をうまく使いつつ、ポイントやマイルもお得に貯めましょう。

また、設備投資や大きな金額を事業で使いたい方は法人のプラチナカードに申し込むことがおすすめです。

【ゴールドカードが向いていると判断された方へ】法人のゴールドカードおすすめ3選

前述の「法人のプラチナカードとゴールドカードどちらが良いの?自分に向いているのは?」で、法人のゴールドカードのほうが自分に向いていると判断された方におすすめのカードを3枚紹介します。比較する際は、以下のポイントをチェックしてカードを選ぶのがおすすめです。

- 還元率

- 優待サービスや特典

- 付帯保険やサービス

- 限度額

- 追加カードの有無や枚数

- ETCカードの有無や枚数

| カード | 三井住友カード ビジネスオーナーズ ゴールド | JCB CARD Biz ゴールド | アメックス・ビジネス・ゴールド |

|---|---|---|---|

| 券面 |  |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 0.5~1.5%※1 | 0.5% | 0.3〜1.0% |

| 年会費(税込) | 5,500円※2 | 11,000円 初年度無料 | 36,300円 |

| 国際ブランド | Visa,Mastercard® | JCB | AMEX |

| 申込条件 | 満18歳以上の会社経営者(中小企業代表者もしくは個人事業主)の方 | 20歳以上 | 20歳以上 |

| 発行時間 | 約1週間 | 最短即日 | 約5週間 |

| 申し込み | 公式サイト | 公式サイト | 公式サイト |

※2 年間100万円のご利用で翌年以降の年会費永年無料

※2 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カード ビジネスオーナーズ ゴールド

| デザイン |  | ||

| 年会費(税込) | 5,500円※ | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) | 国内旅行傷害保険 | 最高2,000万円(利用付帯) |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上の会社経営者(中小企業代表者もしくは個人事業主)の方 | 発行日数 | 約1週間 |

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

| デザイン |  | ||

| 年会費 (税込) | 5,500円※ | 国際 ブランド | Visa・Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 最高2,000万円 (利用付帯) | 国内旅行 傷害保険 | 最高2,000万円 (利用付帯) |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上の会社経営者(中小企業代表者もしくは個人事業主)の方 | 発行日数 | 約1週間 |

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- 新規入会&利用で最大10,000円相当のVポイントがもらえる

- ポイント還元率が最大で1.5%とお得に利用できる

- 国内空港ラウンジサービスが無料で利用できる

三井住友カード ビジネスオーナーズ ゴールドは、利用可能枠が最大500万円で、急な設備投資や大量の仕入れにも対応できます。ただし、最大500万円の利用可能枠にするためには、所定の審査があります。

三井住友カード ビジネスオーナーズ ゴールドと対象の三井住友カードの2枚を持っていると、ビジネスオーナーズの対象となる利用のポイント還元率が最大1.5%になり、ご利用金額200円につき3ポイント還元されます。また、年間100万円以上の利用で翌年以降の年会費が永年無料になるため、年会費の負担を抑えたい人にもおすすめです。

さらに、国内空港ラウンジサービスが無料で使えて、海外・国内で最高2,000万円の旅行傷害保険が付帯されているため、出張が多い方には便利なカードといえます。

- 年会費が無料で持てる法人のゴールドカードを探している人

- 初めてゴールドカードを持ちたい人

- ビジネスで利用できる特典を重視したい人

JCB CARD Biz ゴールド

| デザイン |  | ||

| 年会費(税込) | 11,000円 ※初年度無料 | 国際ブランド | JCB |

| 還元率 | 0.5% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の法人代表者・個人事業主 | 発行日数 | 最短即日 |

| デザイン |  | ||

| 年会費 (税込) | 11,000円 ※初年度無料 | 国際 ブランド | JCB |

| 還元率 | 0.5% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の法人代表者・個人事業主 | 発行日数 | 最短即日 |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- ポイント優待店での利用で高還元率になり、お得に利用できる

- 多彩なビジネスサポートサービスがある

- 旅行傷害保険は最高1億円と手厚い

JCB CARD Biz ゴールドは、JCBが発行するゴールドランクの法人カードです。Amazonや成城石井などのポイント優待店で利用すると、利用店舗に応じて還元率がアップします。

また、ご利用金額に応じて翌年のポイント倍率がアップするため、お得にポイントを貯められます。JCB CARD Biz 一般カードとは違い、ゴールドカードには、空港ラウンジサービスを無料で利用や海外旅行傷害保険が最高1億円付帯するなど、豪華な特典や優待があるのも特徴です。

さらに、モバ即を利用するなら最短5分でカード番号が発行できるため、すぐにカードを発行したい人にもおすすめです。

- 開業して間もない経営者や個人事業主

- 一般カードよりも補償や特典が充実した法人カードを求めている人

- 使い勝手の良い法人のゴールドカードを探している人

アメリカン・エキスプレス・ビジネス・ゴールド・カード

| デザイン |  | ||

| 年会費(税込) | 36,300円 | 国際ブランド | AMEX |

| 還元率 | 0.5% | 価値 | 1ポイント0.3円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の法人の代表者または個人事業主 | 発行日数 | 通常1~3週間 |

| デザイン |  | ||

| 年会費 (税込) | 36,300円 | 国際 ブランド | AMEX |

| 還元率 | 0.5% | 価値 | 1ポイント0.3円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の法人の代表者または個人事業主 | 発行日数 | 通常1~3週間 |

- 仕入れの決済や経費の支払いでポイントをお得に貯められる

- 海外旅行は最高1億円まで補償と手厚い

- ETCカードの年会費が無料とコストがかからない

アメリカン・エキスプレス・ビジネス・ゴールド・カードは、メタル製のカードで見た目もスタイリッシュなステータス性がある法人カードです。他社と比べても高級感があり、付帯する特典や優待もかなり質の良いものをそろえています。

優待サービスのクラブオフではVIP会員として優待サービスを受けられ、宿泊では最大80%OFFで利用できます。また、空港ラウンジが本人と同伴者1名まで無料や最高1億円の海外旅行傷害保険など、充実した優待サービスや特典があります。

さらに、弥生やfreee会計などの大手会計ソフトと連携ができるため、経費の手間を削減することも可能です。

- 豪華な優待サービスや特典を利用したい人

- ステータス性があるカードを持ちたい人

- 海外へ研修・出張をする機会が多い人

プラチナランクの法人カードに関してよくある質問

- 法人のプラチナカードを持つには年収はいくら必要?

-

各クレジットカード会社の法人のプラチナカードを持つために必要な年収は、明らかにされていません。そのため、年収がいくら必要という明確な基準はありません。

ただし、プラチナランクの法人カードを申し込むとなると、個人や代表者の信用情報が高いとともに会社の業績が良く、信用も高くないと審査に通りづらいでしょう。そのため、法人のプラチナカードの審査は、個人や代表者の年収や信用情報だけでなく、会社の情報も重要となる点を理解しておきましょう。

- 法人のプラチナカードの年会費はどれくらい?

-

法人のプラチナカードの年会費は、各カードによって異なります。この記事で紹介した法人のプラチナカードは以下のとおりです。年会費が22,000円と価格が低めに設定されているものから165,000円と高額に設定されているものまで幅広く存在します。

カード名 年会費(税込) セゾンプラチナ・ビジネス・アメックス 33,000円 apollostation PLATINUM BUSINESS 22,000円 JCB CARD Biz プラチナ 33,000円 三井住友ビジネスプラチナカード for Owners 55,000円 ダイナースクラブ ビジネスカード 27,500円 アメリカン・エキスプレス・ビジネス・プラチナ・カード 165,000円 三菱UFJカード・プラチナ・ビジネス・アメックス 22,000円 JCBプラチナ法人カード 33,000円 - 法人カードでブラックカードはある?

-

法人カードのブラックカードは、ごく一部のカード会社にて発行されています。そのため、基本的に法人カードにはブラックカードがないと理解しておきましょう。

法人カードでもブラックカードを発行したい方は、「法人決済用ラグジュアリーカードMastercard Black Card」がおすすめです。年会費は110,000円と高額ですが、ポイント還元率が1.25%と高還元なため、お得にポイントを貯めることができます。