クレジットカードには、一般・ゴールド・プラチナ・ブラックという4つのランクがあり、ゴールドカード以上はステータスカードと呼ばれます。

「かっこいいクレジットカードを持ちたい!」という方は、ステータスカードを持つのがおすすめです。

ただし、ステータスカードは年会費がかかるため、コストを払いたくはないという方は、カードの券面デザインを重視して選ぶのがいいでしょう。

本記事では以下の3つにかっこいいクレジットカードを分けて、計16枚のカードを紹介しています。

年会費が安くてステータスのあるかっこいいクレジットカード4選

クレジットカードのかっこよさの条件である「ステータスの高さ」と、年会費の安さを併せ持ったコスパのいいかっこいいクレジットカードを4種類ご紹介します。

| カード | JCB GOLD EXTAGE | 三井住友カード ゴールド(NL) | TRUST CLUB プラチナマスターカード | 三菱UFJカード ゴールドプレステージ |

|---|---|---|---|---|

| 券面 |  | .png) |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 0.75~10.25% | 0.5~12.0% | 0.5% | 0.5~15.0% |

| 年会費(税込) | 3,300円 | 5,500円※1 | 3,300円 | 11,000円※2 |

| 国際ブランド | JCB | Visa,Mastercard® | Mastercard | Visa,JCB,Mastercard, American Express® |

| 申込条件 | 20歳~29歳 | 満18歳以上で本人に安定継続収入のある方(高校生は除く) | 所定の基準を満たす方 | 20歳以上でご本人または配偶者に安定した収入のある方(学生を除く) |

| 発行時間 | 最短3営業日 | 最短10秒※ | 最短7営業日 | 最短翌営業日 |

| 申し込み |

※注釈

※1 年間100万円のご利用で翌年以降の年会費永年無料。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※即時発行できない場合があります。

※2 1ポイント5円相当の商品に交換した場合。

※ポイント還元には上限など各種条件がございます 。

JCB GOLD EXTAGEは存在感のあるゴールドカラーで高級感を演出してくれるカード!

| デザイン |  | ||

| 年会費(税込) | 3,300円 ※初年度無料 | 国際ブランド | JCB |

| 還元率 | 0.75~10.25% ※最大還元率はJCB PREMOに交換した場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上29歳以下 | 発行日数 | 最短3営業日 |

| デザイン |  | ||

| 年会費 (税込) | 3,300円 ※初年度無料 | 国際 ブランド | JCB |

| 還元率 | 0.75~10.25% ※最大還元率はJCB PREMOに交換した場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | QUICPay Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 29歳以下 | 発行日数 | 最短3営業日 |

JCB GOLD EXTAGEは、申込み対象が20歳~29歳(学生不可)に限られている、若者向けのゴールドカードです。

以下の充実したゴールドカードならではの特典を利用できるにも関わらず、年会費が3,300円(税込)と格安です。

- 空港ラウンジの利用無料

- レストラン予約等を代行してもらえるJCBプラザコールセンター

- 最高5,000万円まで補償の海外・国内旅行傷害保険

そして、存在感のあるゴールドカラーと直線・曲線が組み合わされた券面もかっこよく、JCBのゴールドカードというステータスとデザイン性の良さを併せ持ったクレジットカードです。

カードの初回更新時(5年後)にはJCBゴールドへ自動切り換えになるため、ほぼ確実にJCBゴールドを手にすることができる点も見逃せません。

ポイント還元については、通常のJCBカードの1.5倍の0.75%となっており、入会後3ヶ月間は1.5%還元の特典もついています。

・年会費3,300円(税込)かつ初年度無料で持てるゴールドカード

・JCB発行で十分なステータスあり

・シックでおしゃれなゴールドの券面

・空港ラウンジやゴールド会員専用デスクなどのゴールド特典もあり

三井住友カード ゴールド(NL)はステータス性が高くデザインも高級感があるカード!

| デザイン |  2.png) | ||

| 年会費(税込) | 5,500円※2 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5~7%※1 | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 利用付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | ~200万円 |

| スマホ決済 | iD(専用)・PiTaPa WAON・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 発行日数 | 最短10秒※3 |

| デザイン |  2.png) | ||

| 年会費 (税込) | 5,500円※2 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5~7%※1 | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 利用付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | ~200万円 |

| スマホ決済 | iD(専用)・PiTaPa WAON・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 発行日数 | 最短10秒 ※3 |

- 年間100万円以上利用で5,500円(税込)の年会費が翌年以降永年無料※2

- 年間100万円以上利用で最大10,000円相当のポイントを翌年プレゼント※2

- 最短10秒でアプリにカード番号を発行※3

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※4

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント最大1.0%付与※5

※注釈

※1.ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1.A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3.即時発行できない場合があります

※4.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※通常のポイントを含みます。

※5.特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カードが満18歳以上で、ご本人に安定継続収入のある方(高校生は除く)を対象として発行しているのが、三井住友カード ゴールド(NL)です。

三井住友カード ゴールド(NL)は年会費が5,500円(税込)なので、他のプレミアム系のカードに比べてリーズナブルに保有できるのが魅力です。

さらに、利用額が年間100万円以上を一度でも達成すると年会費が永年無料になり、年間100万円以上を達成した翌年には、10,000円分のポイント付与を受けられます。

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

そのため、年間100万円以上を決済する方には、コストパフォーマンスの良さとステータス性の両方を感じられるカードといえるでしょう。

また、基本のポイント還元率は0.5%ですが、以下の対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済で決済をすると、最大7%のポイント還元を受けられます。

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、ケンタッキーフライドチキン、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司、𠮷野家

※注意事項

※対象のすかいらーくグループ飲食店

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※通常のポイントを含みます。

国内・海外旅行傷害保険が最高2,000万円(利用付帯)、、さらに国内の主要空港ラウンジが無料で利用できるなどの付帯サービスが充実しているのも特徴です。

・ナンバーレスのスタイリッシュなカード

・タッチ決済対応でスマートな会計

・銀行系クレジットカードなので、人前で出しても恥ずかしくない

TRUST CLUB プラチナマスターカードは中央のplatinumの文字と地球がオシャレでスタイリッシュなデザイン!

| デザイン |  | ||

| 年会費(税込) | 3,300円 | 国際ブランド | Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント0.25円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 最短7営業日 |

| デザイン |  | ||

| 年会費 (税込) | 3,300円 | 国際ブランド | Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント 0.25円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 最短7営業日 |

TRUST CLUB プラチナマスターカードは、ダイナースカードで有名な三井住友トラストクラブ株式会社が発行しています。

TRUST CLUB プラチナマスターカードはプラチナカードでありながら、年会費3,300円とリーズナブルに設定されています。

また、TRUST CLUB プラチナマスターカードには「Taste of Premium®」というサービスが付帯しています。全国約250店の有名レストランを2名以上で利用すると1名分の料金が無料になったり、国際線の手荷物を無料で宅配してくれたりと、プラチナカードらしい充実したサービスを受けられるのです。

年会費は3,300円とリーズナブルですが、プラチナカードらしいサービスも受けられるコストパフォーマンスの高いカードだといえるでしょう。

・ナンバーレスのスタイリッシュなカード

・タッチ決済対応でスマートな会計

・銀行系クレジットカードなので、人前で出しても恥ずかしくない

\ 年会費3300円で持てるプラチナカード /

三菱UFJカード ゴールドプレステージは銀行系カードで信用性が高く見た目もゴールドカラーで高級感があるカード!

| デザイン |  | ||

| 年会費(税込) | 11,000円(税込) ※Webで入会された方は初年度無料 | 国際ブランド | Visa,JCB,Mastercard, American Express® |

| 還元率 | 0.5~15.0%※ | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Suica/楽天Edy QUICPay/Apple Pay※ | タッチ決済 | 対応 |

| 申込条件 | 20歳以上でご本人または配偶者に安定した収入のある方(学生を除く) | 発行日数 | 最短翌営業日 ※Mastercard®とVisaのみ |

※最大15%ポイント還元には上限など各種条件がございます。

| デザイン |  | ||

| 年会費 (税込) | 11,000円(税込) ※Webで入会された方は初年度無料 | 国際 ブランド | Visa,JCB,Mastercard, American Express® |

| 還元率 | 0.5~15.0%※ | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Suica/楽天Edy QUICPay/Apple Pay※ | タッチ決済 | 対応 |

| 申込条件 | 20歳以上でご本人または配偶者に安定した収入のある方(学生を除く) | 発行日数 | 最短翌営業日 ※Mastercard®とVisaのみ |

※最大15%ポイント還元には上限など各種条件がございます。

- セブン‐イレブンやローソン、ピザハットオンラインなどで最大15%ポイント還元

- 高級レストランの所定コースが2人以上の予約で1名分無料(年会費約1万円のカードでは希少)

- 空港ラウンジの利用が無料

- 海外旅行傷害保険がカードを持っているだけで付帯(自動付帯)

- 初年度は年会費無料で利用可能

- 家族カード年会費は無料

- 国際ブランドがVisa・JCB・Mastercard・American Express®の4種類から選べる

※注釈

※最大15%とは、いつものお店(対象店舗)でポイント優遇分<5.5%>+条件達成特典分<9.5%>を合算した還元率です。条件達成特典分は各ご利用期間中29,000円が上限です。

※ご利用期間は①2024年8月1日(木)~10月31日(木)と②2024年11月1日(金)~2025年1月31日(金)の2回に分かれます。

※2025年2月以降も内容を変更してポイント還元を継続予定です。

※還元するポイントは、1ヶ月のご利用金額合計1,000円ごとに算出します。(期間中のご利用金額合計が1,000円未満の対象店舗のご利用分は、15%ポイント還元の対象外となります。)

※各社のご利用金額の合算、集計は行いません。各社単位でのご利用金額に応じてポイントを付与いたします。

※Apple PayはQUICPay(クイックペイ)でのご利用が対象となります。

※Apple Pay、QUICPayはMastercard®とVisaのみでご利用可能となります。

三菱UFJカード ゴールドプレステージは、三菱UFJニコス株式会社が発行する銀行系のゴールドカードです。

三菱UFJニコス株式会社は「三菱UFJフィナンシャル・グループ」の中核企業であり、こちらのカードは大手メガバンク系のゴールドカードにあたるので、ステータス性が十分にあるといえるでしょう。

ただ、ステータス性があるとはいえ、年会費11,000円(税込み)がネックになっている方も多いのではないでしょうか。

しかし、三菱UFJカード ゴールドプレステージはWeb入会限定で、初年度の年会費を無料としています。さらに、年間100万円以上の利用で毎年11,000円相当のポイントがもらえるので、実質、年会費無料で持てるゴールドカードなのです。

また、三菱UFJカード ゴールドプレステージは、毎月の利用実績に応じてポイントが貯まりやすくなるのも特徴の一つです。基本のポイント還元率は0.5%ですが、月間利用額が3万円を超えると基本ポイントの20.0%が加算され、月額利用額が10万円以上になると基本ポイントの50.0%も加算されます。

基本還元率は0.5%と高くはありませんが、セブン-イレブンやローソン、ピザハットオンラインなどで最大15%ポイント還元までアップします(対象期間:2024年2月1日~2025年1月31日)。

セブン‐イレブン、ローソン、コカ・コーラ自販機(タッチ決済、QUICPay、Coke ON)、ピザハットオンライン、松屋、松のや、マイカリー食堂、くら寿司、スシロー、オーケー、オオゼキ、三和、フードワン、スーパー魚長、生鮮げんき市場、生鮮乃木市場、東武ストア、ドミー、肉のハナマサ、ジャパンミート、ヤマナカ、フランテ、フランテロゼ

※American Express®ブランドのポイント優遇は、上記追加対象店舗のうち、スシロー、東武ストア、ヤマナカ、フランテ、フランテロゼとなります。

| 加算される還元率 | 還元率アップの条件 |

|---|---|

| 0.5% | 基本還元率 |

| +5.0% | 特約店での利用 |

| +0.5% | ★「MUFGカードアプリ」へのログイン |

| +5.0% | ★楽Pay付着または分割払いorリボ払いで1万円以上の利用 |

| +0.5% | ★スマート決済(Apple Pay・Google Pay・QUICPay) |

| +0.5% | ★携帯電話料金・電気料金の支払い(※) |

| +0.5% | 1月あたりの利用金額が3万円以上 |

| +0.5% | 1月あたりの利用金額が5万円以上 |

| +0.5% | ★1月あたりの利用金額が10万円以上 |

| +1.5% | 星(赤の塗りつぶし)の条件を4つ以上達成 |

※対象の携帯電話会社・電気会社、注釈

■携帯:NTTドコモ(ahamo含む)、au(povo含む)、ソフトバンク(LINEMO含む)、ワイモバイル

■電気:北海道電力、東北電力、北陸電力、東京電力、中部電力ミライズ、関西電力、中国電力、四国電力、九州電力、沖縄電力、グローバルポイントでんき、auでんき(およびauでんきが運営する電力量料金)

※ クレジットカード、タッチ決済、Apple Pay(QUICPayで支払いの場合)でのご利用が対象となります。

※ 全国の店舗が利用対象となります。ただし、一部本サービス対象外の店舗があります。

※ ローソンは、ナチュラルローソンやローソンストア100も対象です。

※ 1ポイント=5円相当の商品と交換をした場合(1ポイントの交換比率は交換する商品によって異なる)。

※ 法人カード会員はサービスの対象外。

※ フランチャイジー各社が発行するMUFGカードは、サービスの対象外。

・ナンバーレスのスタイリッシュなカード

・タッチ決済対応でスマートな会計

・銀行系クレジットカードなので、人前で出しても恥ずかしくない

※1ポイント5円相当の商品に交換した場合

※特典には条件があります

デザインがかっこいいクレジットカード(一般カード)5選

まずは、「デザイン面でのかっこよさ」に着目した5枚のクレジットカードをご紹介します。 いずれも「一般カード」に分類されるもので、手軽に入手することができるでしょう。

JCB カード Wは深みのあるブルーでスタイリッシュな男性を演出できる!

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | JCB |

| 還元率 | 1~10.5% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上39歳以下 | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | JCB |

| 還元率 | 1~10.5% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 39歳以下 | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 年会費が永年無料

- 基本還元率が1%で他のJCBカードの2倍

- Amazonやセブン-イレブンがポイント優待店で、最大10.5%還元

- 最短5分でアプリにカード番号を発行

- ポイント優待サイト経由で還元率が最大20倍

- 海外での旅行傷害保険(利用付帯)・ショッピング保険(利用付帯)が付帯する

JCBカード WはJCB一般カードと同じく、世界5大国際ブランドであるJCBが発行するクレジットカードです。

2021年にデザインが一新され、さらにタッチ決済が対応となっています。シンプルで無駄のないナンバーレスデザインを採用しており、スタイリッシュなデザインです。

ただ、JCBカード WはJCBのプロパーカードであるものの、エントリーモデルという位置づけとなっています。そのため、18歳〜39歳の方だけが入会可能であり、ステータス性だけを比較すると、JCBカード WはJCB一般カードよりも劣ってしまうでしょう。

しかし、JCBカード Wは年会費がずっと無料であり、なおかつ基本のポイント還元率は1.0%とJCB一般カードの2倍の還元率を誇ります。

Amazonやスターバックス、セブン-イレブンなど対象店舗でカードを利用するとさらに高還元となるので、ザクザクポイントを貯めてお得に買い物ができます。メインカードとして利用するのにもおすすめのクレジットカードです。

・ナンバーレスのスタイリッシュなカード

・タッチ決済対応でスマートな会計

・プロパーカードなので、人前で出しても恥ずかしくない

エポスカードは色が統一されてシンプルなデザイン!縦型のナンバーレスで財布にしまいやすい

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

- 最短で当日中にカード本体を受取可能(デジタルカードではない)

- マルイで還元率アップや割引などの優待を受けられる

- 海外旅行保険の補償内容が充実(利用付帯)

- エポスゴールドカードの年会費無料インビテーション(招待)を受けられる

- 縦型・表面ナンバーレス・エンボスレスのスタイリッシュな券面デザイン

利用者の口コミ

| エポスのポイントUPサイトを経由してネットショッピングすると、ポイントが2〜30倍になります。楽天市場やQoo10など日常的に利用するサイトが対象なのでポイ活できるのが嬉しいです。また、エポスカードを利用すると請求確定前でも明細がアプリ上にすぐ反映されるので助かっています。 | |

| アプリの読み込みが遅いところは改善してほしいです。また、新アプリになってから使いたい機能にたどり着きにくくなってしまったのも少し不便に感じます。ホーム画面に全てのメニューが一覧表示されるデザインだと、より使いやすくなると思います。 | |

| 縦型のデザインとなっているので、店舗の端末にカードを差し込んで決済するときに分かりやすいです。公式アプリも、使い勝手が良いと思います。ニコニコしているエポッケに癒されますし、毎日トランプゲームで遊ぶのが日課になっています。希望額を設定するだけで後払い決済ができるバーチャルカードも、便利です。 | |

| ゴールド以上のランクでないと、ポイントの有効期限があるのがデメリットです。たくさん決済した場合でも、ボーナスポイントがもらえないのが残念。あと、このカードを作成してしばらくしたら、エポス系の保険会社から営業電話が何度か掛かってきました。 | |

丸井グループの株式会社エポスカードが発行する一般グレードのクレジットカードがエポスカードです。

エポスカードは2021年にデザインがリニューアルされ、縦型のナンバーレスカードになりました。

現在は凹凸のないエンボスレスの仕立てで、数少ない縦型のデザインが採用されています。カードの券面はエポスカードのロゴとVisaのタッチ決済が可能なことを示すリップルマーク、さらにVisaのロゴマークしかデザインされていません。そのため、シンプルでスタイリッシュな印象があります。

なお、カード番号や氏名、有効期限などの情報はすべてカードの裏面に記載されています。

レストランやカフェ、カラオケ、美容院など全国10,000店以上の施設やサービスを優待価格で利用できる特典もあるので、付帯サービスも充実したカードだといえるでしょう。

・ナンバーレスのスタイリッシュなカード

・タッチ決済対応でスマートな会計

\年会費無料!店舗受取りなら即日発行も!/

三井住友カード(NL)はステータス性が高くスタイリッシュなデザインのカード!

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

- 年会費永年無料

- 最短10秒でアプリにカード番号を発行※2

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※3

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント最大0.5%付与※4

- 還元率アップの学生優待あり※5

- USJでもタッチ決済で最大7%還元

※注釈

※1.

A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.即時発行できない場合があります

※3.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※4.特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※5.特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

三井住友カード株式会社が発行する三井住友カード(NL)は、銀行系クレジットカードの代表格といえる存在です。当サイトでは、究極の1枚のクレジットカード候補としてもご紹介しています。

三井住友カードの信頼性の高さや充実したサービスから、累計発行枚数が100万枚を突破しており、さらに価格.com クレジットカードカテゴリの2022年上半期人気ランキングにおいて、一般カード部門で第1位を獲得しています。

銀行系カードであることのステータス性や信頼度の高さ、さらに充実したサービスがあるからこそ、多くの人に選ばれているクレジットカードだといえるでしょう。

また、三井住友カード(NL)は2020年に30年ぶりとなるカードデザインのリニューアルが行われました。これまで三井住友カードの象徴であったパルテノン神殿の絵柄をなくし、幾何学模様のナンバーレスデザインが採用されています。

シンプルでカッコいいデザインなので、財布に入れているだけで存在感があるでしょう。

また、三井住友カード(NL)は基本のポイント還元率が0.5%ですが、対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済で最大7%ポイント還元を受けられるのも大きな特徴です。

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、ケンタッキーフライドチキン、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司、𠮷野家

※注意事項

※対象のすかいらーくグループ飲食店

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※通常のポイントを含みます。

発行会社の三井住友カード株式会社は、日本のカード会社のなかで最も伝統のある会社の一つで、カードそのものの信用度も高いといえます。

・ナンバーレスのスタイリッシュなカード

・タッチ決済対応でスマートな会計

・銀行系クレジットカードなので、人前で出しても恥ずかしくない

リクルートカードは還元率が高く見た目が高見えするカード!

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・JCB・Mastercard |

| 還元率 | 1.2~3.2% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1週間 ※JCBのみ最短5分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・JCB Mastercard |

| 還元率 | 1.2~3.2% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1週間 ※JCBのみ 最短5分 |

- 年会費が永年無料

- 基本還元率が1.2%とトップクラスの高水準

- ポイントの交換先が豊富で使いやすい

- 旅行傷害保険が海外・国内ともに付帯(利用付帯)

- リクルート関連サービスでは還元率アップ

- 電子マネーへのチャージでもポイントが貯まる

リクルートカードの最大の特徴は、基本のポイント還元率が1.2%であることです。

年会費無料のクレジットカードのなかで、基本のポイント還元率1.2%は高水準であり、ポイントを貯めやすいカードとなっています。

さらに、HOT PEPPER BeautyやHOT PEPPER グルメ、じゃらんなど、リクルート系列のサービスを利用すると最大4.2%のポイント還元を受けられます。

貯まったポイントは1ポイント1円として楽天ポイントやPontaポイントに交換できるので、使い先に悩むこともありません。

また、リクルートカードは券面の色がシルバーとなっています。プラチナカードなどのプレミアム系のクレジットカードはシルバーの券面を採用しているケースが多いので、一見するとステータスの高いカードに見えます。お会計をするときにサッと出すと、カッコいい印象を持たれるでしょう。

なお、国際ブランドはVisa、Mastercard、JCBの3種類から自由に選択でき、家族カードやETCカードも無料で作れます。最高2,000万円の海外旅行保険と、最高1,000万円の国内旅行保険、さらに最高200万円のショッピング保険も付いているので、付帯サービスも充実しているカードです。

・シルバーのスタイリッシュな見た目のカード

・ポイント還元率が高い

\最大6000円相当のポイントプレゼント!/

Orico Card THE POINTは黒で統一されていてブラックカードにも見えるデザイン!

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | JCB・Mastercard |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 無し | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短8営業日 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | JCB Mastercard |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 無し | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短8営業日 |

Orico Card THE POINTは、数あるカードのなかでもポイントの貯めやすさに特化したカードです。

Orico Card THE POINTの基本のポイント還元率は1.0%ですが、入会後半年は+ 1.0%(合計2.0%)のポイント還元を受けられます。そのため、通常時は1.0%、最初の半年は常に2.0%のポイント還元を受けられる、業界屈指の高還元率カードなのです。

さらに、店頭での買い物だけでなく、インターネットショッピングでもポイントをザクザク貯められます。会員限定のポイントアップサイト「オリコモール」を経由してインターネットショッピングをすると+ 0.5%、ショップによっては特別加算としてさらに+ 0.5%のポイント還元を受けられるのです。

提携サイトはAmazonやYahoo!ショッピング、楽天市場、さとふるなどがあり、幅広いショップで効率よくポイントを貯めながら買い物を楽しめます。貯まったポイントはAmazonギフトやnanacoギフト、WAONポイントほか、JALやANAのマイルなどに交換できるため、使い先に困ることがありません。

そして、Orico Card THE POINTはカード全体が黒で統一されており、無駄な装飾のないシンプルな見た目が特徴です。カードの券面はOrico Cardのロゴとタッチ決済が可能なことを示すリップルマーク、さらに国際ブランドのロゴマークの3つしかデザインされておらず、シンプルでスタイリッシュな印象があります。券面が黒で統一されているので、一見するとブラックカードのように見えます。

・ブラックのスタイリッシュな見た目のカード

・ポイント還元率が高い

高ステータスでかっこいいクレジットカード7選

ここからは、「高ステータス」のかっこよさに着目した7種類のクレジットカードをご紹介します。 ステータス面でのかっこよさがポイントとはいえ、こうしたカードはデザイン面でもシャープでスタイリッシュなものが多くあります。

これらのカードは、クレジットカードに詳しい人が見ても「おっ」っとなるようなかっこいいカードと言えます。

| カード | カード | リンク | 特徴 | 年会費 | 還元率 | 最大還元率 | 国際ブランド | 申込条件 | 発行時間 | ETC | 家族カード | 入会特典 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| JCBゴールド | JCBが発行している サービス充実のゴールドカード! | 初年度無料 11,000円 | 0.5% | 5.5% スターバックス | JCB | 20歳以上 | 最短5分 | ○ | ○ | |||

| JCBプラチナ | JCBのハイステータスカード! | 11,000円 (税込み) | 0.5% | 5.5% スターバックス | JCB | 25歳以上 | 最短5分 | ○ | ○ | |||

| ダイナースクラブカード | 歴史ある日本初のクレジットカード! | 24,200円 (税込み) | 0.4% | 1.0% ANAマイル交換 | Diners | 所定の基準を満たす方 | 約2~3週間 | ○ | ○ | |||

| 三井住友カード プラチナ | 三井住友カードのハイステータスカード! | 55,000円 (税込み) | 0.5% | 7% | Visa,Mastercard | 原則として、満30歳以上で、 ご本人に安定継続収入のある方 | 最短3営業日 | ○ | ○ | |||

| セゾンプラチナアメックス | 公式サイト | セゾンアメックスの最上位カード! | 22,000円 (税込み) | 0.5% | 1.0% 海外利用 | AMEX | 20歳以上 | 最短3営業日 | ○ | ○ | ||

| ラグジュアリーカード Titanium Card | 公式サイト | かっこいいカードの象徴である “メタルカード”の希少なカード! | 55,000円 (税込み) | 1.0% | 1.0% | Mastercard | 20歳以上 | 約1週間 | ○ | ○ | ||

| ラグジュアリーカード Black Card | 公式サイト | 最高ランクのハイステータスカード! | 110,000円 (税込み) | 1.25% | 1.25% | Mastercard | 20歳以上 | 約1週間 | ○ | ○ |

JCBゴールドはゴールドカードの中でも高ステータスでデザイン性も秀逸の信用が高いカード!

| デザイン |  | ||

| 年会費(税込) | 11,000円 ※オンラインで入会申し込みの場合は初年度年会費無料 | 国際ブランド | JCB |

| 還元率 | 0.5~10.0% ※最大還元率はJCB PREMOに交換した場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方(学生不可) | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 (税込) | 11,000円 ※オンラインで入会申し込みの場合は初年度年会費無料 | 国際 ブランド | JCB |

| 還元率 | 0.5~10.0% ※最大還元率はJCB PREMOに交換した場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 最高1億円 | 国内旅行 保険 | 利用付帯 最高5,000万円 |

| スマホ決済 | QUICPay Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方(学生不可) | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 空港ラウンジが無料で利用できる

- 最高1億円の海外旅行傷害保険が利用付帯

- 画面の割れなどが補償されるスマートフォン保険が利用付帯

- 上位カード「JCB ゴールド ザ・プレミア」のインビテーションが受けられる

- 最短5分でカード番号を発行

JCBゴールドはJCB一般カードよりもワンランク上のゴールドカードです。

JCBが発行するプロパーのクレジットカードであり、なおかつゴールドカードなのでステータスは十分だといえるでしょう。

JCBゴールドは2021年にデザインがリニューアルされており、現在は券面にカード情報を記載しないナンバーレスデザインが採用されています。無駄のないシンプルなデザインと中心部に入った直線ラインが印象的であり、さらにマットな質感のゴールドのカラーが高級感を演出しています。

その他、「GOLD Basic Service」というサービスが付いていることも魅力です。全国約250店の有名レストランを特別価格で利用できたり、名門コースをはじめとする全国1,200ヶ所のゴルフ場を手配してくれたりと、ゴールドカードらしい充実したサービスを受けられます。

・ナンバーレスのスタイリッシュなゴールドカード

・タッチ決済対応でスマートな会計

・銀行系クレジットカードかつ信用度が高い

JCBプラチナは黒基調でシックなデザイン!見た目から分かるプラチナ感が特徴的なカード!

| デザイン |  | ||

| 年会費(税込) | 27,500円 | 国際ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| その他保険 | ショッピング保険 JCBスマートフォン保険利用付帯 JCB トッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方(学生不可) | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 (税込) | 27,500円 | 国際 ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピング保険 JCBスマートフォン保険利用付帯 JCB トッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方(学生不可) | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 通常469米ドルのプライオリティパスが無料付帯

- 24時間365日使えるコンシェルジュサービスが付帯

- 国内人気レストランを2人以上で予約すると1人無料になる「グルメ・ベネフィット」が付帯

- 国内人気ホテルが優待価格で利用できる「JCBプレミアムステイプラン」が付帯

- プラチナカードのなかでは年会費が安い

- 最高ランク「JCB THE CLASS」の招待を受けられる

JCBプラチナは、JCBゴールドよりもさらにランクの高いカードです。

JCBのプロパーカードであり、他のプラチナカードと比較しても審査難易度が高いため、希少価値のある高ステータスカードだといえます。

プラチナカードは通常、3万円以上の年会費がかかることが多いですが、こちらのJCBプラチナは年会費が27,500円(税込)と比較的リーズナブルに設定されています。

ただ、プラチナカードのなかでは年会費が安いとはいえ、高額な年会費がかかることは変わりません。しかし、審査が厳しく簡単には保有できない希少性の高さや、プラチナカードならではのサービスが充実しており、高額な年会費を払うだけの価値があるカードだといえます。

例えば、JCBプラチナ会員限定のコンシェルジュサービスを利用できることや、JCBのプロパーカードのなかで最上位ランクの「JCB THE CLASS」のインビテーションをもらえる可能性があることが挙げられるでしょう。さらに、国内・海外旅行傷害保険最高1億円、年間最高500万円までのショッピング補償があるなど、ハイクオリティな特典やサービスが充実しています。

なお、JCBプラチナは2021年にデザインがリニューアルされており、ブラックを貴重とするナンバーレスのシンプルな券面に変更されています。カードの中央には「PLATINUM」と印字されているので、パッと見てJCBプラチナだとわかります。

・ナンバーレスのスタイリッシュなプラチナカード

・タッチ決済対応でスマートな会計

・銀行系クレジットカードかつステータスがかなり高い

ダイナースクラブカードは中央の地球が存在感のあるスタイリッシュなカード!

| デザイン |  | ||

| 年会費(税込) | 24,200円 ※初年度無料 | 国際ブランド | Diners Club |

| 還元率 | 0.4~1.0% | 価値 | 1ポイント0.3円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | 一律の利用制限なし |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 約2~3週間 |

| デザイン |  | ||

| 年会費 (税込) | 24,200円 ※初年度無料 | 国際 ブランド | Diners Club |

| 還元率 | 0.4~1.0% | 価値 | 1ポイント0.3円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | 一律の利用制限なし |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 約2~3週間 |

- 初年度は無料で利用可能

- グルメや旅行に関する優待が豊富

- 利用可能枠に一律の制限なし

- Mastercardのコンパニオンカード(サブカード)を発行可能

- 最高1億円の海外・国内旅行傷害保険が付帯

- ポイントは有効期限なし

三井住友トラストクラブが発行するダイナースクラブブランドのクレジットカードです。

ダイナースクラブカードは、利用可能枠に一律の制限がないことが特徴として挙げられます。

通常、クレジットカードは「利用可能枠〇万円」と決められているケースがほとんどです。しかし、ダイナースクラブカードは会員一人ひとりの利用状況や支払い実績に応じて、個別に利用可能枠が設定されています。

利用上限がないわけではありませんが、高額な決済を予定しているときは、事前に連絡しておけばスムーズに決済可能です。

さらに、ダイナースクラブが厳選したレストランや国内ホテル・旅館を優待価格で利用できたり、国内・海外の約1,600ヶ所の空港ラウンジを無料で利用できたりと、ハイクラスなサービスを受けられます。

また、ダイナースクラブカードは日本で最初に発行されたクレジットカードとして、長い歴史と実績、信頼があります。クレジットカードの元祖ともいえる特別な存在となっており、審査基準も厳しいため、十分なステータスがあるでしょう。

なお、ダイナースクラブカードは60周年の節目となった2020年にデザインがリニューアルされています。ナンバーレスのフラットな券面が特徴のスタイリッシュなデザインに変更されており、ダイナースクラブカードのモチーフである地球儀が際立つデザインとなっています。

・ナンバーレスのスタイリッシュなカード

・タッチ決済対応でスマートな会計

・歴史あるカードでステータス性が高い

\ 初年度年会費無料のキャンペーン中/

三井住友カード プラチナは黒基調でシックなデザイン!見た目がシンプルでオシャレ!

| デザイン |  .png) | ||

| 年会費(税込) | 55,000円 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5%~7%※ | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 自動付帯 | 国内旅行傷害保険 | 自動付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | 原則300万円~ |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 原則として、満30歳以上で、 ご本人に安定継続収入のある方 | 発行日数 | 最短3営業日 |

| デザイン |  .png) | ||

| 年会費 (税込) | 55,000円 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5%~7%※ | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 自動付帯 | 国内旅行 傷害保険 | 自動付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | 原則300万円~ |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 原則として、満30歳以上で、 ご本人に安定継続収入のある方 | 発行日数 | 最短3営業日 |

※注釈

※1.A+B+C=の合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- 最高1億円まで補償の海外・国内旅行傷害保険が自動付帯

- 高品質なコンシェルジュサービスが付帯

- 通常469米ドルのプライオリティパスが無料付帯

- グルメや旅行に関する優待が多数付帯

- 6ヶ月間で50万円以上利用すると0.5%(最高3万円)分のギフトカードをプレゼント

- VisaとMastercardで2枚持ちが可能+どちらの特典も利用可能

三井住友カード プラチナは総利用枠が原則300万円~となっているのが特徴だといえます。利用可能枠の上限ではなく、審査に通れば最初から総利用枠が原則300万円~となっているのです。これだけの与信枠があることからわかるように、審査に通過するにはそれ相応の収入や所得、属性が必要になるため、持っているだけでステータスを感じられるでしょう。

なお、三井住友カード プラチナの年会費は55,000円(税込)となっており、他のプラチナカードと比較するとやや高めに設定されています。ただし、旅行や食事、ゴルフなど、日常のさまざまなシーンで上質なサービスを受けられるため、一概に年会費が高いとは言い切れません。

例えば、名門ゴルフ場の割引クーポンをもらえたり、24時間365日対応のコンシェルジュデスクにレストランや航空券の予約を依頼できたりします。また、6ヶ月のカード利用額が50万円以上だと0.5%相当のギフトカードがもらえます。そのため、50万円で2,500円、100万円で5,000円のギフトカードが受け取れるのです。

このように、プラチナカードならではの特典・サービスが充実しており、なおかつステータス性も併せ持つカードなのです。

さらに、カードの券面はブラックを貴重とするナンバーレスデザインが採用されており、すっきりとした印象があります。ただし、中央に「PLATINUM」と印字されているので、すぐにプラチナカードだとわかるデザインとなっています。

・ナンバーレスのスタイリッシュなプラチナカード

・タッチ決済対応でスマートな会計

・銀行系クレジットカードかつステータスがかなり高い

セゾンプラチナ・アメリカン・エキスプレス・カード(セゾンプラチナアメックス)はかっこいいの代名詞「アメックス」をアピールできるカード!

| デザイン |  | ||

| 年会費(税込) | 22,000円 | 国際ブランド | AMEX |

| 還元率 | 0.75%~1.0% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短3営業日 |

| デザイン |  | ||

| 年会費 (税込) | 22,000円 | 国際ブランド | AMEX |

| 還元率 | 0.75%~1.0% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短3営業日 |

セゾンとアメリカン・エキスプレスが提携して発行しているクレジットカードを「セゾンアメックス」といい、個人カードは5種類発行されています。そのなかで最上位グレードにあたるのがこちらの「セゾンプラチナ・アメリカン・エキスプレス・カード」です。

カッコいいクレジットカードの代名詞である「アメリカン・エキスプレス」の最上位の提携カードであるため、十分なステータスがあるといえるでしょう。券面はシルバーにほどよいラメが入り、さらにアメリカン・エキスプレスの代名詞ともいえるセンチュリオンが用いられているので、一目見てアメックスだとわかります。

セゾンプラチナ・アメリカン・エキスプレス・カードの年会費は22,000円となっており、他のプラチナカードと比較してリーズナブルですが、特典やサービスが充実しています。

例えば、通常約45,000円の年会費が必要なプライオリティ・パスに無料で入会できることが特徴です。プライオリティ・パスがあれば、国内・海外の1,300ヵ所以上の空港ラウンジが無料で利用可能となります。

さらにプラチナ会員限定の特典として、入会金220,000円、年会費198,000円かかる「セゾンプレミアムセレクション」が入会金・年会費無料で利用可能です。セゾンプレミアムセレクションとは「ニッポンの贅と美」をテーマとした多彩なサービスを受けられるものであり、高級料亭の予約や名店からの料理人派遣、スイスへの留学サポート、投資用物件の不動産案内などを行っています。

・「かっこいいクレジットカード」の代名詞であるアメックスの提携カード

ラグジュアリーカード Mastercard Titanium Cardは無駄を最大限に省いたシンプルなデザイン!

| デザイン |  | ||

| 年会費(税込) | 55,000円 初年度半額 | 国際ブランド | Mastercard |

| 還元率 | 1.0% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

| デザイン |  | ||

| 年会費 (税込) | 55,000円 初年度半額 | 国際ブランド | Mastercard |

| 還元率 | 1.0% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

ラグジュアリーカード Mastercard Titanium Cardは、国際ブランドであるMastercardの最上位グレード「ワールドエリート」に認定されている、最高峰の富裕層向けカードです。

Mastercardには6つのグレードがあり、「スタンダード→ゴールド→チタン→プラチナ→ワールド→ワールドエリート」の順にグレードが高くなります。つまり、ラグジュアリーカード Mastercard Titanium Cardは、一般的なクレジットカードでいうブラックカードのグレードにあたるのです。

ただ、ラグジュアリーカードには4種類あり、「チタン→ブラック→ゴールド→ブラックダイヤモンド」の順にグレードが高くなります。つまり、こちらのラグジュアリーカード Mastercard Titanium Cardは、ラグジュアリーカードのなかではエントリーモデルに該当します。

エントリーモデルとはいえ、カードのグレードが高いのはもちろん、株式会社アプラスが発行する銀行系カードにあたるので、審査難易度がかなり高いのがポイントです。その分、カードの希少価値も高くなっており、持っているだけで富裕層の証となるでしょう。

また、ラグジュアリーカードは一般的なクレジットカードに見られるプラスチック素材ではなく、表面にはステンレス、裏面にはカーボン素材を施しているのが特徴です。券面のロゴも印刷ではなく、レーザーの刻印によって作成されているので、パッと見ただけで高級感が伝わります。

ラグジュアリーカード Mastercard Titanium Cardの年会費は55,000円と決して安くありませんが、充実したコンシェルジュサービスやイベントの観覧優待、世界1,300ヵ所以上の空港ラウンジを利用できるプライオリティ・パスが無料で付いているなど、ハイクラスなサービスが充実しています。

ラグジュアリーカード Mastercard Titanium Cardのかっこいいポイント

・数少ないメタルカード

・ナンバーレスのスタイリッシュなカード

ラグジュアリーカード Mastercard Black Cardは黒基調でチタンよりもシックに決められる高級感のあるカード!

| デザイン |  | ||

| 年会費(税込) | 110,000円 ※初年度55,000円 | 国際ブランド | Mastercard |

| 還元率 | 1.25% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

| デザイン |  | ||

| 年会費 (税込) | 110,000円 初年度半額 | 国際 ブランド | Mastercard |

| 還元率 | 1.25% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

ラグジュアリーカード Mastercard Black Cardは、先ほど紹介したラグジュアリーカード Mastercard Titanium Cardよりもワンランク上のグレードとなります。

年会費が110,000円なので、金銭的に余裕がないと保有できないカードだといえるでしょう。年会費の高さからも想像できるように、審査基準が非常に高くなっています。申し込み資格は「20歳以上で安定した収入のある人」と幅広く設定しているものの、決して簡単に発行できるわけではありません。

ただ、レストランにリムジンで送迎してもらえたり、ハワイアン航空の上級会員の資格が取得できたりと、ラグジュアリーカード Mastercard Titanium Cardでは受けられない特典もあります。そのため、年会費を払ってでも特別な体験をしたい方にはラグジュアリーカード Mastercard Black Cardがおすすめです。

また、ラグジュアリーカード Mastercard Black CardもMastercardの最上位グレード「ワールドエリート」に認定されているため、自宅から空港までの送迎や空港内の案内、ホテルの優先予約やグレードアップといったサービスを受けられます。

なお、ラグジュアリーカード Mastercard Black Cardは、表面にはステンレス、裏面にはカーボン素材が使用されている点はチタンカードと同じですが、気品あふれるマットブラックを採用しているのが特徴です。重厚感と気品あふれるマットブラック、レーザーによってロゴが刻印されているので、他のカードとは一線を画す高級感を漂わせています。

・数少ないメタルカード

・ナンバーレスのスタイリッシュなブラックカード

クレジットカードにおける「かっこいい」には2種類ある

クレジットカードの「かっこよさ」の種類は、2つに大別することができます。1つは「見た目のかっこよさ」、もう1つはカードの「ステータスの種類によるかっこよさ」です。

高ステータスなクレジットカードとは?

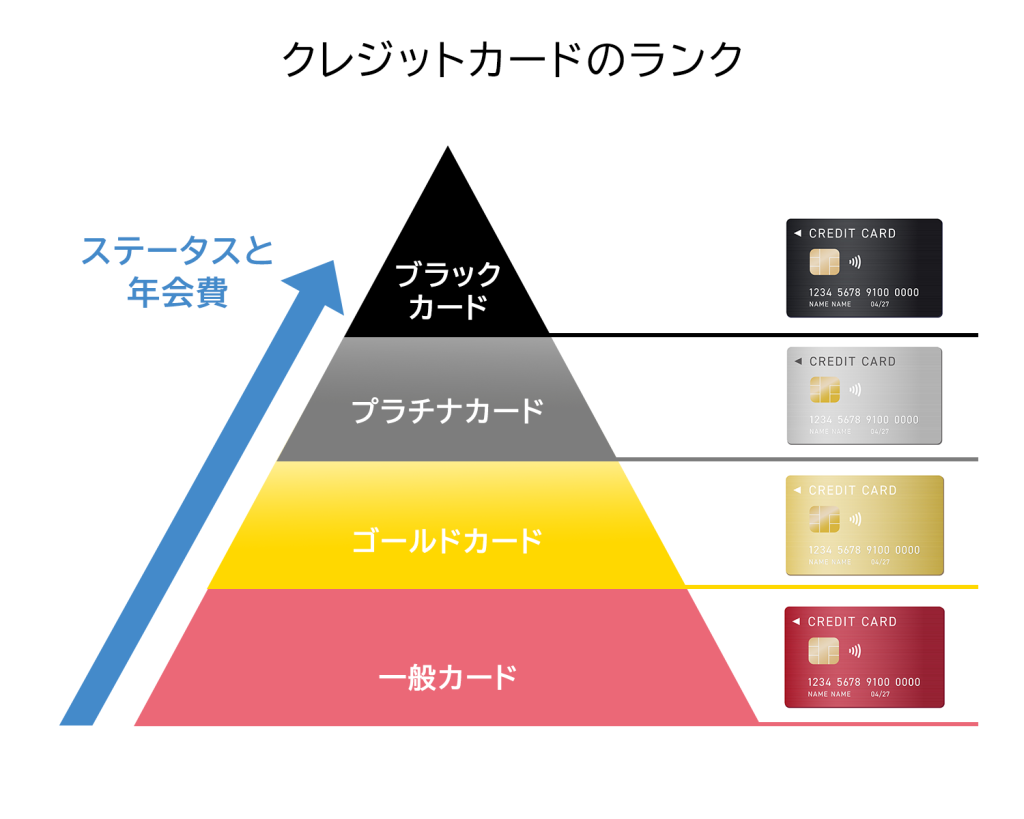

クレジットカードには「ランク」が設定されています。

まず代表的なのは、簡単に審査が通り、誰でも入りやすい「一般カード」です。次に、ある程度の年収や信用が必要な「ゴールドカード」があります。

「ゴールドカード」の上は「プラチナカード」、さらに上は「ブラックカード」と呼ばれる最上級のカードです。

そしてクレジットカードには、これらのランクに応じたさまざまなステータスがあります。 高ステータスなクレジットカードの場合、年会費の支払いが必要となり、金額はカードによってさまざまです。

高ステータスなクレジットカードは、年会費が必要となる分、充実した内容の海外旅行傷害保険が付帯していたり、国内外の空港におけるVIPラウンジが利用できたりといったメリットがあります。

また、プラチナカードやブラックカードといった最高クラスのクレジットカードになると、金属(メタル)製のカードで発行されていることもあり、より一層かっこよさが増します。

かっこいいクレジットカードは時代遅れ?くだらない?

「クレジットカードでカッコよさやステータスを気にするのは時代遅れ」「ステータスカードなんてくだらない」「ただの見栄っ張り」という考え方もあるかもしれません。

では、実際に支払いでカードを定員に渡す際、同席している人はどのくらい相手のクレジットカードを気にしているのでしょうか。

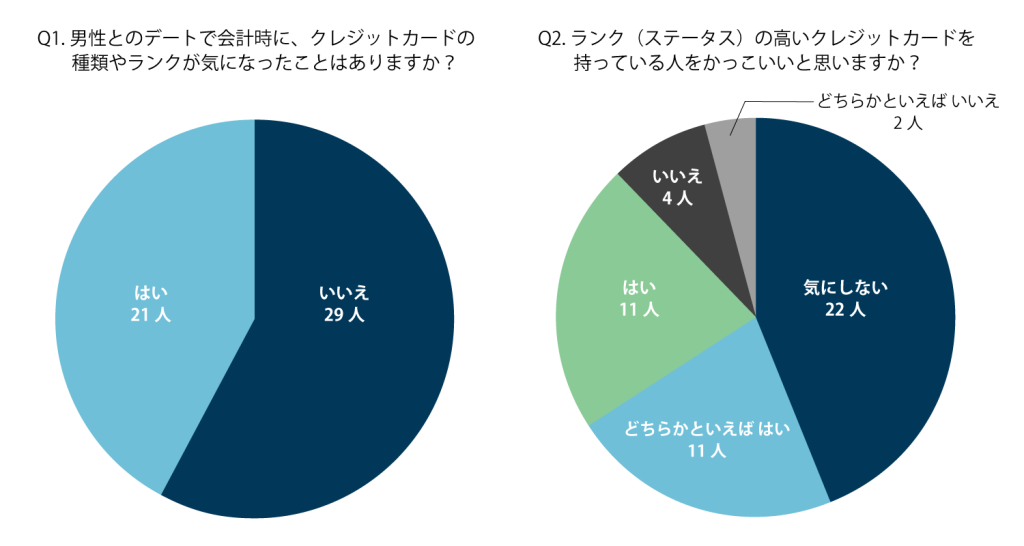

当サイトが50人の女性に対して独自アンケートを行った結果では、約半数の女性が「デート相手のクレジットカードの種類やランクを気にしたことがある」と回答しています。

また、同じく約半数の女性が、高いランクのクレジットカードを持っていると「かっこいい」と思うようです。

持っているクレジットカードを気にするかどうかは、人によって個人差がありますが、クレジットカードのランクを気にする方や、高ステータスのカードに対して「かっこいい」と感じる方も多くいるといえるでしょう。

それでも、ステータスカードはくだらないという場合は、実用性の高い究極の1枚をクレジットカードを持つようにしましょう。

究極の1枚のクレジットカードはこれ!1枚に絞るコツと重視ポイント別おすすめカード

そもそもクレジットカードのランク・ステータスとは?

クレジットカードにはランクがあり、一般的には下から一般カード、ゴールドカード、プラチナカード、ブラックカードという名称でランクづけされています。

一般カード

一般カードは18歳以上、もしくは20歳以上であればほとんどの場合入会することができます。ただし学生は除外されているケースがあるので注意が必要です。

一般カードでも家族カードやETCカードは取得できますが、付帯保険の補償額は低くなっていたり、そもそも付帯していないこともあります。

一般カードの年会費は、無料であることも多くあります。特に流通系のカードはカードを発行することで顧客の囲い込みを期待できることから、年会費無料というケースが多くあります。

なお、ポイントを重視するのであれば、年会費も重視するとよいでしょう。年会費次第では、貯めたポイント分が年会費で相殺されてしまい、結果的にお得になっていないこともあるためです。

ゴールドカード

ゴールドカードは一般カードの1つ上のランクのカードです。ショッピングで利用することによって、使用限度額が大幅にアップするのが特徴です。これは、その人の支払い能力が十分にあるとカード会社に認定されているためです。

なお、以前はゴールドカードのメンバーになるにはかなり厳しい条件がありましたが、現在はかなり入りやすくなっています。 年会費は数千円のものもあれば、数万円と比較的高めのものもありますが、高いものはその分優待制度が充実しています。

また、海外旅行や国内旅行の付帯保険の補償金額が充実している点も特長です。空港でのラウンジの利用が可能になるなどの利点もあり、ステータスの高さを実感しやすいでしょう。

プラチナカード

プラチナカードを持つと、非常に優遇された海外旅行傷害保険や国内旅行傷害保険が付帯保険として提供されることが多いです。プラチナカードは、以前はカード会社からの招待がないと入会できませんでしたが、今では一定条件が整えば入会可能なカードもあります。

発行会社によって内容は異なりますが、多くのものは優待サービスが充実しており、ステータスが上がったことを実感できるはずです。例えば、空港のVIPラウンジの使用や高級レストランなどでの優待、サービスの行き届いたコンシェルジュサービスなど、サービスは多岐にわたります。

ポイント還元を求めるよりも、限定されたサービスを利用することに焦点をおいたカードです。

ブラックカード

ブラックカードは、基本的にはカード会社からの招待がないとメンバーになれず、自分では申し込みができない最上級のクレジットカードです。

年会費は10万円前後から40万円くらいまでと幅がありますが、いずれにしても高額な年会費が必要になります。

ブラックカードは、カードの年間使用金額の実績が毎年、数百万程度ないと招待が届かないといわれています。もちろん、それなりの年収も必要です。

一方、受けられるサービスは格別です。専用のコンシェルジュデスクがあり、個人ではなかなか予約できないようなホテルやレストランなどの高級な場所を、コンシェルジュを通して予約してもらえます。 ブラックカードの比率はカード全体の1%強しかないというデータもあり、非常に稀なカードといえるでしょう。

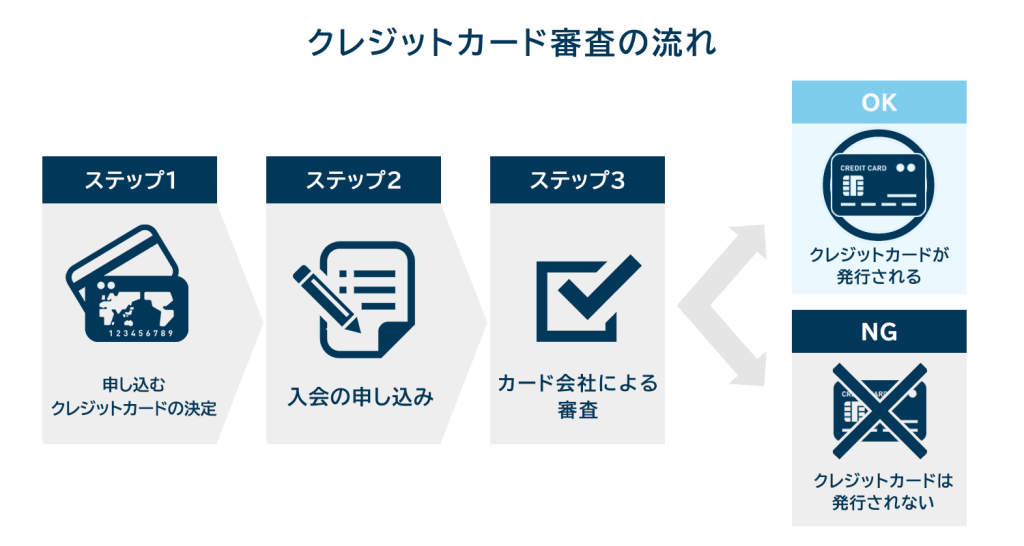

ステータスの高いクレジットカードの審査基準

クレジットカードの審査基準は、どのクレジットカードの場合においても、安定した収入があることが入会の前提条件です。

学生が除外されているケースが多いのも、安定した収入が必要であるためといえるでしょう。 ただし、安定した収入があってもステータスの高いクレジットカードの場合は、入会できないことがあります。

例えば、クレヒス(クレジットヒストリー)と呼ばれる個人の信用情報に不適切な情報が残っていると、審査に通らない場合があります。

また、収入は銀行ローンを組む際にも影響します。例えば、クレジットカードや銀行ローンの支払い遅延があった場合、その情報はクレヒスに蓄積されてしまいます。

クレジットカードの発行履歴も残るため、あまりにも短期に多くのカードを発行すると要注意ということになります。安易に多くのクレジットカードを取得するのは避けましょう。

かっこよさ以外にも押さえておきたいクレジットカードの選び方

クレジットカードはかっこいいものを使いたいものですが、かっこいいだけではなく実利も含めて比較検討しましょう。

年会費、ポイントの還元率、付帯保険の充実度、優待サービスの内容が比較ポイントです。 年会費無料のクレジットカードで還元率が高いものにするのか、年会費が高くても優待サービスの内容が良いものにするのかなど、自分にとってより良い内容のものを選びましょう。

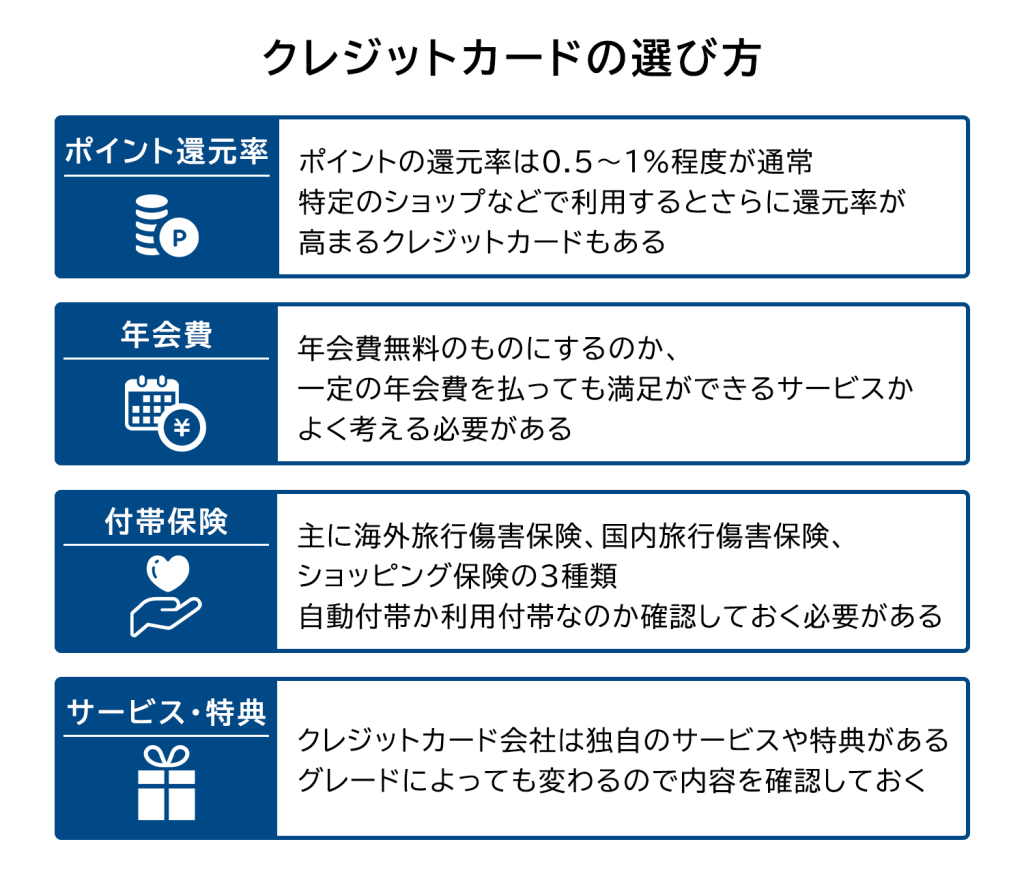

ポイント還元率

クレジットカードのポイント還元率とは、ショッピングなどでの利用金額に対してポイントが還元される割合のことです。

1ポイント=1円の前提でポイント還元率1%であれば、100円の利用につき1ポイント還元されることになります。これが0.5%のポイント還元率の場合は、200円で1ポイント還元です。 ポイントの還元率は0.5%から1%程度が通常です。

ただし、特定のショップなどで利用するとさらに還元率が高まるシステムを採用しているクレジットカードもあります。 例えば0.5%アップの外食チェーンで指定クレジットカードを使用して代金を支払った場合、通常が1%還元なら本来は10ポイントが得られますが、1.5%となるため15ポイント得られます。

お得に支払いをしたい方は、ポイント還元率が高いクレジットカードに申し込みましょう。

年会費

年会費は無料のものから10万円以上のものまでさまざまです。

クレジットカードの手数料で運営されている場合は年会費が必要になりますが、流通系のクレジットカードのようにクレジットカードを発行することで顧客の囲い込みを目的としたものは、年会費無料としているケースが多いようです。

また、年会費が無料のカードは一般カードが中心で、グレードの高いカードは付帯保険や優遇制度が充実しているため、年会費がかかる場合がほとんどです。年会費の金額はクレジットカード会社によっても異なるほか、グレードと優待サービスの内容によっても異なりますが、若者に特化したカードの場合は、安い傾向があります。

なお、年会費は年に一度、クレジットカードから自動的に徴収されます。

付帯保険

付帯保険とはクレジットカードの所有者が何らかのトラブルにあった際に補償をするものです。多くの場合、海外旅行傷害保険、国内旅行傷害保険、ショッピング保険の3種類となっています。

海外旅行傷害保険とは、海外でケガや病気で病院に行ったときの費用を補償するものです。海外で病院に行くと思った以上に費用がかかります。日本の場合は全員が健康保険に加入しているので交通事故以外は比較的安い金額で済みますが、海外の場合は多額な治療費を支払うことになりがちです。

こうした面をカバーし、安心して海外旅行ができるように準備されているのが付帯保険です。補償範囲は死亡、後遺障害、治療費、さらには賠償責任もカバーしている場合もあります。

注意すべきはカードを所有しているだけで適用される自動付帯なのか、旅行代金を該当クレジットカードで支払った場合に適用される利用付帯なのかで違いがあることです。カードを選ぶ際に、把握しておきましょう。

ショッピング保険は、クレジットカードを利用して購入したものが不注意により破損した場合、その分を補償してくれる保険です。

サービス・特典

各クレジットカード会社は独自のサービスや特典を用意しています。

例えばテーマパークと提携することで、優待料金で入場できたり、ネットショッピング会社と提携しポイントが増加したりと、独自の特典やサービスがあります。

クレジットカードは、グレードが高くなるにつれ独自のサービスが増加する傾向があります。高級レストランやホテルでの優待サービス、海外旅行の際に空港でラウンジが利用可能になるなど、グルメや旅行に関するサービスが充実しています。海外旅行やグルメ巡りが多い人にはうれしいサービスといえます。

さらに高いグレードになると専門コンシェルジュサービスが利用できます。例えば、個人ではなかなか予約ができない高級なレストランやゴルフ場の予約ができるなど、プレミアムなサービスが魅力です。

かっこいいクレジットカードを持つメリット

以下では、かっこいいクレジットカードを持つメリットを紹介します。

周りの目を気にせず堂々とカードを出せる

ゴールドカードやプラチナカードは支払い能力が高いことを示すので、周りや店員の目線を気にせずに出すことができます。

また、100万円の買物をする場合、現金では大量の紙幣で支払うことになりますが、ステータスの高いクレジットカードを持っていれば、カードを1枚出すだけで支払うことができ、見た目にもスマートに映るでしょう。

付帯保険やサービスが充実している

ランクが高くかっこいいカードは、ステータス付帯保険や優待サービスが充実している傾向があります。

海外旅行においてケガや病気によってかかる費用は非常に不安な要素の一つです。付帯保険が充実しているカードであれば、ある程度安心して旅行ができるでしょう。

また、サービスが充実しているカードは、持っているだけで特別感があります。積極的に利用することでより満足感を高めることができるでしょう。

持っていることが信頼につながる

ステータスの高いクレジットカードを持っているという情報は、銀行でも共有されているのでクレヒス面で信用があり、一定の収入を得ていることがわかります。

つまり、ステータスの高いクレジットカードを持つことによって、所有者の信用情報がしっかりしていることが証明できるのです。

例えば、高級なブランドショップに立ち寄って、ステータスの高いクレジットカードで支払えば、ブランドショップに信頼感を与えることができます。

かっこいいクレジットカードに関するよくある質問

最後に、「かっこいいクレジットカード」についてよくある疑問・質問とその回答を紹介します。気になることがあればよく確認した上でカードを使うようにしましょう。

Q.かっこいいクレジットカードを持っていればモテますか?

当サイトで独自に行ったアンケートにおいて、50人中約半数の女性がデート時にクレジットカードの種類やランクが気になったことがあり、高ランクのクレジットカードを持っていると「かっこいい」と思うと回答しています。

そのため、かっこいいクレジットカードを使ってさりげなく支払いをすれば、好印象が与えられるケースや、モテるチャンスは増加するといえるかもしれません。

Q.クレジットカードにおける「かっこいい」の定義はなんですか?

クレジットカードにおいて、ゴールドカード、プラチナカード、ブラックカードといったランクはステータスにつながるのでやはり「かっこいい」ということができます。

カードのデザインはシックで高級感のあるものやスタイリッシュなものなど、カード会社によって異なりますから、自分の好みに合ったものを選んでみるとよいでしょう。

Q.一番かっこいいクレジットカードはどれですか?

ステータス性が最も高いブラックカードが一番「かっこいい」クレジットカードといってよいでしょう。

そのなかでも最高クラスと言われているのが、「アメックスセンチュリオンカード」や「JCBザ・クラス」などのブラックカードです。

かっこいいクレジットカードまとめ

ひと口にクレジットカードの「かっこよさ」といっても、さまざまな種類とランクがあります。 「かっこよさ」を基準にしてクレジットカードを選ぶ際は、デザインとステータスどちらを重視するのかを決め、この記事でご紹介したようなかっこいいクレジットカードに申し込んでみてください。 意外と見られているクレジットカード、ぜひスマートに使いこなしてキャッシュレス生活を送りましょう。