キャッシュレス決済をスムーズに行うために、多くの人がクレジットカードを作りたいと考えています。しかし、数多くのクレジットカードがあるため、どのカードを選べばいいか迷うこともあるかもしれません。

この記事では、クレジットカードを選ぶ際に重視すべきポイントを5つに分けて解説し、それぞれおすすめのクレジットカードも紹介しています。カード選びで悩んでいる方は、ぜひ参考にしてください。

万人に共通の最適なクレジットカードの選び方はない!

現在、あらゆる種類のクレジットカードが発行されていますが、人によってクレジットカードを選ぶポイントは異なるため、万人に共通するクレジットカードの選び方はありません。

クレジットカードを作るときには、自分自身がどのようなポイントを重視したいかを明確にしたうえで、希望に合ったカードを選ぶことが重要です。

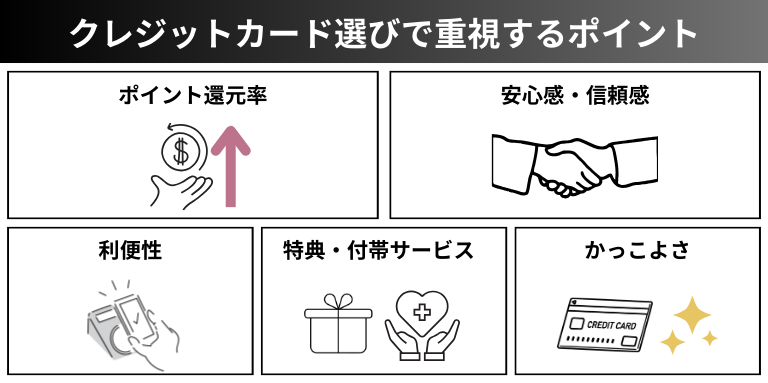

クレジットカード選びで重視するポイント

クレジットカードを選ぶうえで重視されるポイントは、おもに以下の5つです。

- ポイント還元率

- 安心感・信頼感

- 利便性

- 特典・付帯サービス

- かっこよさ

ここでは、それぞれの概要を解説します。

ポイント還元率

クレジットカードを選ぶ際、ポイント還元率を重視する方は多いでしょう。ポイント還元率は一般的に0.5%程度であることが多く、1%を超えると高還元率といわれます。

カード会社によっては、クレジットカードのランクの高さに応じて、ポイント還元率が高くなるカードがありますが、ランクが高くなれば年会費も高くなります。そのため、ポイント還元率が高くても、年会費のコストで損をしてしまうこともあるかもしれません。

ポイント還元率でクレジットカードを選ぶ際は、自分が年間どのくらいの金額を使うかを把握したうえで、ポイント還元率と年会費のバランスを考慮しましょう。

安心感・信頼感

現在、あらゆるカード会社がクレジットカードを多数発行しており、以前に比べてクレジットカードの種類は増えています。また、クレジットカードを利用するにあたって、個人情報の管理や不正利用などセキュリティ面での不安はつきものです。

企業としての信頼性が高く、セキュリティ面での対策を徹底しているカード会社なら、利用の際も安心感があります。本人認証サービスや利用通知サービスのほか、ナンバーレスカードへの対応、不正利用が行われた際の対応などをチェックすることも重要です。

カード会社に対して、どこまでの安心や信頼を求めるか考えながら選ぶとよいでしょう。

利便性

利便性も、クレジットカードを選ぶうえで大切なポイントです。クレジットカードの種類によって、使える場所が限られている場合や、利用時にエラーが起きやすい場合も少なくありません。

クレジットカードを複数枚持っていれば、ほかのクレジットカードで決済できるかもしれませんが、1枚しか持っていない場合は、現金などほかの決済方法になってしまいます。

クレジットカード会社や国際ブランドの種類によって、国内外など利用できる範囲が異なるため、ご自身がよく利用する店舗やサービスで、問題なく決済できるクレジットカードを選びましょう。

また、タッチ決済が利用できるクレジットカードなら、決済時にサインや暗証番号の入力が不要のため、通常のクレジットカードよりスムーズなお買い物が可能です。利便性を重視する場合は、タッチ決済の有無も確認するとよいでしょう。

特典・付帯サービス

特典や付帯サービスは、クレジットカード会社やカードの種類によりさまざまです。

例えば、クレジットカード会社が提携しているブランドやメーカーでお得にお買い物ができる、ポイントの還元率が高くなる、商業施設や宿泊施設などを優待価格で利用できるなどの特典があります。ほかにも、旅行保険やショッピング保険などの付帯サービスもあるため、クレジットカードを作る前に、自分が受けたい特典や付帯サービスがあるか、必ずチェックしましょう。

ステータス・かっこよさ

クレジットカードは普段から持ち歩くアイテムのため、ステータスの高さやデザインを重視したい方も多いでしょう。

ステータスの高さは、利用限度額や年会費、ランクによって決まることが多いです。クレジットカードのデザインは、好きな絵柄を選べたり、ランクによって色や柄が変わったりすることが多く、手数料を支払うことで別のデザインを選べる場合もあります。最近では、クレジットカード番号が券面に刻印されていないカードも登場しているため、よりスマートなデザインを選びたい方は事前にチェックしましょう。

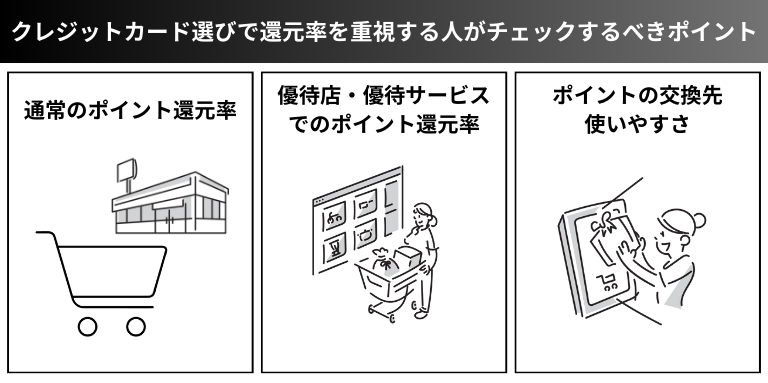

クレジットカード選びで還元率を重視する人がチェックするべきポイント

ここからは、クレジットカードを選ぶときに還元率を重視する方向けに、具体的にどのような点をチェックすれば良いかを解説し、おすすめのクレジットカードを紹介します。

通常のポイント還元率

クレジットカードで決済を行う店舗によって、ポイント還元率が異なる場合があります。まずは、通常時にどのくらいのポイント還元率になるかを必ず確認しましょう。

優待店・優待サービスでポイント還元率が高くても、通常時の還元率が低い場合もあるため、その差がどのくらいあるかも調べておくことをおすすめします。

優待店・優待サービスでのポイント還元率

クレジットカードによっては、優待店・優待サービスが設定されていることがあり、通常時よりも還元率が高くなる場合があります。ご自身の普段よく利用する店・サービスが、優待店・優待サービスの対象かどうか、調べておくとよいでしょう。

ポイントの交換先・使いやすさ

同じクレジットカード会社でも、カードの種類やポイントの種類、提携しているブランド、メーカーによって、ポイントの交換先や利用方法は異なります。

クレジットカード作成後、自分の想定していたポイントの交換先がなかったなどの事態を防ぐためにも、ポイント交換先を事前に調べておきましょう。

ポイント還元率重視の人におすすめなのは「JCBカード W」

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | JCB |

| 還元率 | 1~10.5% ※最大還元率はJCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上39歳以下 | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | JCB |

| 還元率 | 1~10.5% ※最大還元率はJCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 39歳以下 | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 年会費が永年無料

- 基本還元率が1%で他のJCBカードの2倍

- Amazonやセブン-イレブンがポイント優待店で、最大10.5%還元

- 最短5分でアプリにカード番号を発行

- ポイント優待サイト経由で還元率が最大20倍

- 海外での旅行傷害保険(利用付帯)・ショッピング保険(利用付帯)が付帯する

ポイント還元率重視の方におすすめのクレジットカードは、JCBカード Wです。JCBカード Wは、18歳~39歳の方限定のクレジットカードですが、39歳までにカードを作成した方は40歳以降も引き続き利用できます。

JCBカード Wはポイント還元率が高く、最大11倍になる優待サービスもあるため、よりお得にポイントを貯めたい方におすすめです。

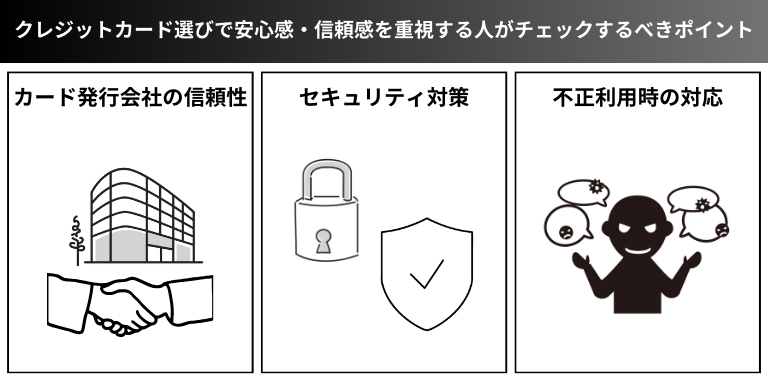

クレジットカード選びで安心感・信頼感を重視する人がチェックするべきポイント

ここでは、クレジットカードを発行する会社の信頼性やセキュリティ面、不正利用時の対応などを重視する方がチェックすべきポイントを解説し、おすすめのクレジットカードをご紹介します。

カード発行会社の信頼性

クレジットカードの発行会社には、銀行系・交通系・信販系・流通系・消費者金融系があります。

信頼性が高いのは銀行系で、業歴が長く安心感があることや、付帯保険などのサポートが充実している点が特徴です。

安心感・信頼感を重視する場合は、カード発行会社がどの系統の会社なのかを調べておくとよいでしょう。

セキュリティ対策

近年、個人情報の流出などがニュースになっていることから、セキュリティ面での対策を重視する方も多いでしょう。

クレジットカードにおけるセキュリティ対策としては、本人認証サービスや利用通知サービス、カード利用状況のモニタリング、ICチップ搭載など多岐にわたります。ほかにも、カード番号を盗み見されるリスクを排除したナンバーレスのカードなど、カード会社によってさまざまな対策が行われているため、不安に感じる部分については、カードを作成する前に確認しましょう。

不正利用時の対応

クレジットカードを不正利用された場合のカード会社の対応についても、視野に入れておくべき点です。

クレジットカード決済後、利用明細に反映されるスピードが速かったり、即時通知が届いたりするサービスであれば、不正利用に素早く気付けるため、その後の対処もスムーズにできるでしょう。

また、利用者が不正利用に気付かない場合でも、クレジットカード会社が不正利用と判断できる仕組みがある場合は、クレジットカードの利用を止めてくれたり、利用者に連絡をくれたりすることもあります。

反対に、対応に時間がかかる会社もあるため、カード作成前に、公式ホームページなどで不正利用時の対応についてチェックするとよいでしょう。

安心感・信頼感重視の人におすすめなのは「三井住友カード(NL)」

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

- 年会費永年無料

- 最短10秒でアプリにカード番号を発行※2

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※3

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント最大0.5%付与※4

- 還元率アップの学生優待あり※5

- USJでもタッチ決済で最大7%還元

※注釈

※1.

A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.即時発行できない場合があります

※3.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※4.特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※5.特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

※注意事項

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

安心感・信頼感重視の方におすすめのクレジットカードは、「三井住友カード(NL)」です。

三井住友カード(NL)は、カード券面にクレジットカード番号が記載されていないため、ショッピング利用時などに盗み見されるリスクがありません。また、クレジットカード番号はスマートフォンのアプリで管理するため、オンラインストアなどで決済したい場合でもすぐに確認が可能です。

発行手続きは最短10秒でできるため、すぐにクレジットカードが欲しい方にもおすすめできます。

※即時発行ができない場合があります

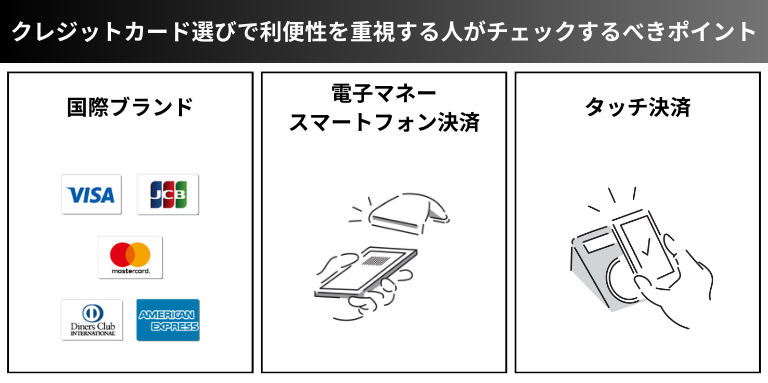

クレジットカード選びで利便性を重視する人がチェックするべきポイント

クレジットカードを選ぶときに利便性を重視する方に向けて、具体的にどのような点をチェックしたら良いかを解説し、おすすめのカードを紹介します。

国際ブランド

クレジットカードは国際ブランドによって利便性が異なります。例えば、VisaやMastercard®は、世界的に知名度のある国際ブランドで、あらゆる国や地域で決済しやすいのが特徴です。JCBは日本国内での決済に強いほか、ハワイなどの一部地域でも優待サービスが受けられますが、海外で利用できる店舗は限られます。

このように、世界中で決済しやすいブランド、一部の地域で決済しやすいブランドなど特色があるため、ご自身がどの地域でクレジットカードをよく利用するかによって、国際ブランドを選ぶ必要があるのです。

電子マネー・スマートフォン決済

最近ではキャッシュレス決済の手段として、電子マネーやスマートフォン決済が浸透しつつあり、それらを利用することで、割引やサービスが受けられることも増えてきました。また、電子マネーやスマートフォン決済なら、サインや暗証番号を入力する必要がないため、利便性が高い点がメリットです。

電子マネーは、Suica、PASMO、nanaco、iD、QUICPayなどの電子決済手段のことで、事前に現金をチャージするタイプや、後払いするタイプがあります。スマートフォン決済は、スマートフォンに追加したアプリで支払いを行う決済手段です。

電子マネーやスマートフォン決済では、クレジットカードによるチャージや登録が必要な場合もあるため、電子マネーやスマートフォン決済を利用したい場合は、対応しているクレジットカードを選びましょう。

また、一定の金額を下回ると自動的にチャージされる「オートチャージ機能」のついたクレジットカードを利用すれば、利便性がさらに高くなります。

タッチ決済

クレジットカードにタッチ決済の機能がついているものを選べば、電子マネーやスマートフォン決済と同じように、サインや暗証番号の入力なしでスムーズな決済が可能です。また、カードを店舗のスタッフに渡す必要がないため、セキュリティ面でのリスクも抑えられるでしょう。

タッチ決済は、国際ブランドがVisaの場合は「Visaのタッチ決済」、Mastercardの場合は「Mastercard®タッチ決済」、JCBの場合は「JCBのタッチ決済」と呼ばれています。

通常のクレジットカード決済よりも利便性を高めたい方は、タッチ決済の有無もチェックしましょう。

利便性重視の人におすすめなのは「楽天カード」

楽天カードは、選べる国際ブランドが多く、ご自身の用途に合ったブランドを選べるほか、各種キャッシュレス決済にも対応しています。Visa・Mastercardのタッチ決済が利用でき、楽天Edy機能がついた楽天カードにすると、オートチャージも利用可能です。

入会キャンペーンなどを定期的に行っているだけでなく、通常のお買い物でポイントが貯まりやすい点や、貯まったポイントをクレジットカードの支払いに充当できる点も、メリットとしておすすめできます。

クレジットカード選びで特典・付帯サービスを重視する人がチェックするべきポイント

ここでは、クレジットカード選びで特典や付帯サービスを重視する方向けに、チェックすべきポイントを解説し、クレジットカード会社独自の保険やキャンペーンなどを紹介します。

付帯サービス

付帯サービスとは、クレジットカード会員限定で利用できるサービスのことです。

具体的には、商業施設や宿泊施設などでカードを提示、もしくは決済することで優待価格になるサービスや、空港ラウンジを無料で利用できるサービス、会員の代わりに店舗の予約などを行ってくれるコンシェルジュサービス、搭乗距離や利用額に応じて貯まるマイレージサービスなど、あらゆるサービスが展開されています。

クレジットカード会員としてお得なサービスを受けたい方は、どのような付帯サービスが用意されているかを事前にチェックするとよいでしょう。

付帯保険

付帯保険は、クレジットカード会員のみに適用される保険で、海外旅行保険や国内旅行保険、ショッピング保険が一般的です。カードの契約者である本会員のみ適用される保険もあれば、本会員の家族も対象となる保険もあるほか、ランクによって適用される保険が異なる場合もあります。

年齢や保険プランによっては、一般的な保険会社より安く契約できる場合もあるため、保険を見直し中で、クレジットカードの付帯保険に希望する内容に合うものがあれば、早めに申し込みを行いましょう。

入会キャンペーン

クレジットカードの種類によっては、入会キャンペーンを不定期で行っている場合があるため、こまめに公式サイトをチェックするとよいでしょう。

入会キャンペーンでは、期間限定で通常よりもポイント還元率が高くなったり、決められた期間内に一定額以上利用した場合にポイントが付与されたりするなど、非常にお得な内容が魅力です。

クレジットカードの申し込みの前に、入会キャンペーンを見逃していないか必ずチェックしましょう。

特典・付帯サービス重視の人におすすめなのは「エポスカード」

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

- 最短で当日中にカード本体を受取可能(デジタルカードではない)

- マルイで還元率アップや割引などの優待を受けられる

- 海外旅行保険の補償内容が充実(利用付帯)

- エポスゴールドカードの年会費無料インビテーション(招待)を受けられる

- 縦型・表面ナンバーレス・エンボスレスのスタイリッシュな券面デザイン

利用者の口コミ

| エポスのポイントUPサイトを経由してネットショッピングすると、ポイントが2〜30倍になります。楽天市場やQoo10など日常的に利用するサイトが対象なのでポイ活できるのが嬉しいです。また、エポスカードを利用すると請求確定前でも明細がアプリ上にすぐ反映されるので助かっています。 | |

| アプリの読み込みが遅いところは改善してほしいです。また、新アプリになってから使いたい機能にたどり着きにくくなってしまったのも少し不便に感じます。ホーム画面に全てのメニューが一覧表示されるデザインだと、より使いやすくなると思います。 | |

| 縦型のデザインとなっているので、店舗の端末にカードを差し込んで決済するときに分かりやすいです。公式アプリも、使い勝手が良いと思います。ニコニコしているエポッケに癒されますし、毎日トランプゲームで遊ぶのが日課になっています。希望額を設定するだけで後払い決済ができるバーチャルカードも、便利です。 | |

| ゴールド以上のランクでないと、ポイントの有効期限があるのがデメリットです。たくさん決済した場合でも、ボーナスポイントがもらえないのが残念。あと、このカードを作成してしばらくしたら、エポス系の保険会社から営業電話が何度か掛かってきました。 | |

エポスカードは、特典・付帯サービスが充実しています。特に、海外旅行保険が自動付帯になるため、海外旅行の機会が多い方におすすめのクレジットカードです。また、オプションとしてショッピング保険も付帯できるため、安心してお買い物ができるでしょう。

ほかにも、エポスカードを提示することで、全国約7,000店舗のレストランやアミューズメント施設で優待サービスが受けられます。

\年会費無料!店舗受取りなら即日発行も!/

クレジットカード選びでステータスやかっこよさを重視する人がチェックするべきポイント

ここでは、クレジットカードのかっこよさを重視する方がチェックすべきポイントを解説し、おすすめのクレジットカードを紹介します。

ステータス性

クレジットカードでかっこよさを重視する場合、ステータス性で選ぶのも一つの方法です。 ステータス性は、利用限度額の高さや年会費の高さなどによって左右され、ゴールド・プラチナ・ブラックなどのランクが高くなるほどステータス性も高くなります。ステータスが高いクレジットカードは、会員の信頼性も問われるため、入会審査が厳しいのが基本です。また、プラチナやブラックなどのランクに上がるためには、カード会社からの招待(インビテーション)を受けなければならない場合もあります。

ステータス性が高いカードを希望する場合は、将来的にランクを上げることを見据えて、クレジットカードの支払いで滞納などの事故を起こさないことを意識し、クリーンな利用実績を積むことが重要です。

年会費

クレジットカードは年会費無料のものが人気ですが、年会費が高ければ、それに応じて付帯するサービスも充実するため、ワンランク上の体験ができるのが魅力です。

年会費の額は幅広く設定されていますが、ステータス性が高いクレジットカードは数万円以上が多い傾向にあります。かっこよさを重視する方は、年会費に着目してみるのもよいでしょう。

デザイン

かっこよさを重視するなら、クレジットカードのデザインも見逃せないポイントです。スタイリッシュなデザインのカードや、豊富な選択肢から好みのものを選べるカードなど、以前と比べてデザイン面で選びやすくなりました。

最近では、クレジットカード番号などが記載されていないカードも増えています。セキュリティ面での安心感もありながら、シンプルなデザインでおしゃれに持ち歩けるカードは、かっこよさを重視する方におすすめです。

かっこよさ重視の人におすすめなのは「アメリカン・エキスプレス・ゴールドカード」

かっこよさを重視する方におすすめのクレジットカードは、アメリカン・エキスプレス・ゴールドカードです。

アメリカン・エキスプレス・ゴールドカードは、年会費3万1,900円(税込)と高額ですが、海外旅行保険で最高1億円まで補償が受けられるほか、お買い物でのトラブル発生時も補償が手厚くなっています。カードのデザインも高級感があり、世界的にステータス性の高いカードとして有名です。

また、空港ラウンジが利用できる「プライオリティ・パス」の年会費が無料になるなど、旅行などでもワンランク上の気分を味わえます。

まとめ

クレジットカードを選ぶとき、「ポイント還元率」「安心感・信頼感」「利便性」「特典・付帯サービス」「かっこよさ」のいずれかを重視する方が多い傾向にあります。最適なクレジットカードを選ぶには、本記事の内容を参考に、ご自身がどの部分を重視したいのかを明確にしたうえで検討してみてください。