キャッシュレス決済が広まる中で、クレジットカードは高い人気を誇っています。クレジットカードを便利かつ効果的に使うためには、クレジットカードの利点と欠点を理解することが大切です。

この記事では、クレジットカードの長所と短所、クレジットカードの所持が適している人とそうでない人の特徴を説明し、5つのおすすめクレジットカードを紹介します。

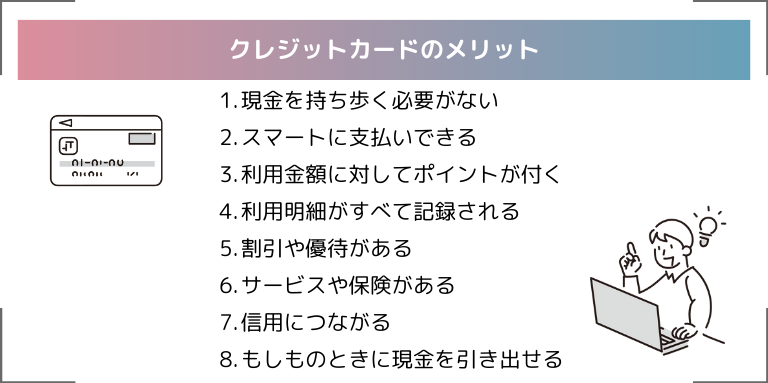

クレジットカードのメリット

クレジットカードを利用することで、上記の画像のようなメリットがあります。

各メリットについて、詳しく解説します。

現金を持ち歩く必要がない

キャッシュレス決済が普及する以前は、現金で払うしか方法がありませんでした。現金での支払いだと、財布が小銭で圧迫されたり、重量も重くなったりしてしまいます。また、大きなお買い物をする際に多額の現金を持ち歩くのは、紛失や盗難のリスクもあるでしょう。

クレジットカードであれば、現金を持ち歩く必要がありません。現金を入れておく大きな財布も不要になり、小型の財布やスマートフォンカバーだけで済ませられます。さらに、クレジットカードとスマートフォン決済を紐付ければ、物理カードを持ち歩く必要もなくなるのがメリットです。

スマートに支払いできる

現金払いの場合、お店のレジで財布から必要な分の現金を取り出し、スタッフに現金を渡し、おつりを受け取るという一連の流れが必要です。

その点、クレジットカードなら、カードを提示するだけで決済ができます。特に、一部の百貨店やスーパー、コンビニエンスストア、ショッピングモールなどでの少額の決済では、サインや暗証番号の入力が不要のため、多くの決済がスマートに完了できるのです。最近ではタッチ決済に対応したクレジットカードも増えており、カードリーダーにタッチするだけで決済が完了します。

利用金額に対してポイントが付く

現金払いの場合、お店のポイントカードなどを除くと、基本的に利用金額に対する特典はありません。

クレジットカードなら、お買い物はもちろん、電気・ガス・水道などの公共サービスの利用金額に対しても、クレジットカード会社独自のポイントが付与されることがほとんどです。ポイント還元率は0.5%程度が多いですが、なかには1%を超える高還元率でお得なクレジットカードも多く見られます。

クレジットカードを利用するだけでポイントが貯められるのは大きなメリットのため、ポイント目当てでクレジットカード決済を利用される方も多いのです。支払いをお得にしたい方は、ポイント還元率が高いクレジットカードを選ぶと良いでしょう。

利用明細がすべて記録される

家計管理をする場合、現金払いが中心だと、決済時に発行されるレシートや領収書を保管しておき、1枚ずつチェックして家計簿などに記入しなければなりません。頻繁にお買い物する方だと、毎回レシートの金額を家計簿に記入するのはとても大変です。

一方、クレジットカードなら、利用明細がすべて電子記録として残っており、クレジットカード会社のサービスに登録すればいつでも閲覧可能です。また、家計管理ソフトの種類によっては、明細データを自動でインポートできる機能もあるため、家計簿に入力する手間が省けます。

特に、確定申告が必要な方の場合は、利用明細がデータ化されている点は大きなメリットとなるでしょう。

割引や優待がある

クレジットカードの種類によっては、各種割引や優待を受けられる点も大きなメリットです。

流通系のクレジットカードの場合、カード会社が提携している宿泊施設やアミューズメント施設、レストランなどをカード会員が利用するときに、常時割引があったり、優先予約ができたりするなどの特典が受けられます。

さらに、特定の店舗でポイントが倍増するなどの優待もあり、有効活用すれば多くの恩恵を受けられる点が魅力です。

サービスや保険がある

クレジットカードでは、各種付帯サービスが提供されています。

代表的なものとしては、空港ラウンジの無料利用サービスです。ゴールドカードなどのステータスが高いクレジットカードの場合、日本国内だけでなく、世界各国の空港ラウンジを無料で利用できます。搭乗前の待ち時間を空港ラウンジでリラックスして過ごせるため、旅行や出張の多い方には大きなメリットです。

ほかにも、クレジットカードの多くが旅行傷害保険に対応しています。特に海外旅行の場合、ケガや病気で入院すると日本の健康保険が適用されないため、高い治療費を負担しなければなりません。クレジットカードの旅行傷害保険があれば、もしものときに治療費などを補償してもらえるのがメリットです。

なお、クレジットカードの旅行傷害保険には、カードを保有しているだけで適用されるタイプと、カード決済することで適用されるタイプがあります。

信用につながる

クレジットカードは、誰にでも発行されるわけではありません。特に、ゴールドカード以上のランクが高いクレジットカードは入会審査が厳しく、高い支払い能力などの信用がないと入会できない仕組みです。そのため、入会が難しいクレジットカードを保有しているだけで、信用につながります。

また、クレジットカードを利用していると、カード会社や信用情報機関に「クレジットヒストリー」と呼ばれる信用情報が作成されるのが通常です。クレジットヒストリーが良好だと信用につながるため、自動車ローンや住宅ローンなどの契約の際も、スムーズに進む可能性があります。

もしものときに現金を引き出せる

クレジットカードには、一般的にショッピング枠とキャッシング枠が用意されています。ショッピング枠とは、通常のお買い物などの支払いに利用できる限度額のことで、キャッシング枠とは、カード会社から現金を借りられる限度額のことです。

クレジットカードのキャッシング枠を利用すれば、設定された限度額までなら提携ATMから自由に現金を引き出せるため、急に現金が必要になったときに活用できます。

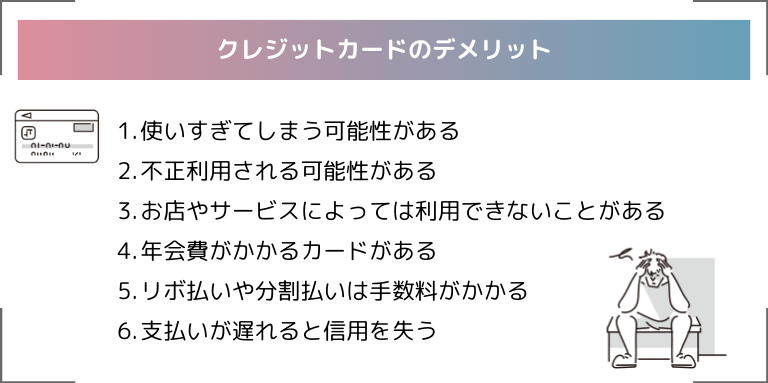

クレジットカードのデメリット

クレジットカードを利用する場合、おもに上記の画像のようなデメリットがあります。

各デメリットについて、詳しく解説します。

使いすぎてしまう可能性がある

クレジットカードで注意したいのが、使いすぎの問題です。

クレジットカードは基本的に翌月に請求が行われるため、手元にお金がなくてもお買い物ができます。これはメリットでもありますが、お金が減っていく感覚が薄くなるため、支払い額をきちんと把握しておかないと、予想以上に使いすぎてしまうのです。

また、後述するリボ払いや分割払いなどの便利な方法も用意されていますが、計画的に利用しないと、気付かないうちに手数料がかさんで、トータルの支払い額が増加する事態にもなりかねません。

不正利用される可能性がある

クレジットカードは、各種セキュリティ対策が施されており、基本的には安全に利用できます。ただし、不正利用されるリスクを完全に排除できるわけではありません。

例えば、カード番号・暗証番号・氏名・発行年月・セキュリティコードを盗み見されると、他人がなりすましてカード決済を利用できてしまいます。また、セキュリティ対策が施されていないデバイスを使っていると、クレジットカード情報を盗み取られるリスクは高くなるでしょう。

なお、最近ではナンバーレスクレジットカードと呼ばれる、クレジットカードに情報が刻印されていないカードも増えているため、不正利用のリスクを軽減したい場合におすすめです。

お店やサービスによっては利用できないことがある

クレジットカードには、基本的に国際ブランドが付いています。国際ブランドとは、世界中の国や地域で使えるクレジットカードのブランドのことです。

例えば、Visaブランドのクレジットカードは、Visaブランドの加盟店で利用できます。しかし、JCBブランドのクレジットカードをVisaブランドの加盟店で利用しようとしても、決済はできません。

そのため、クレジットカードを作成する際は、頻繁に利用する店舗がどの国際ブランドの加盟店なのかを確認したうえで作成する必要があります。

また、店舗によってはクレジットカード自体が利用できず、現金払いのみ対応しているケースもあるため注意が必要です。

年会費がかかるカードがある

クレジットカードのなかには、年会費がかかるものがあります。年会費は、以下のパターンで設定されていることが多いです。

毎年一定額がかかる

クレジットカードの利用実績に応じて年会費が減額または無料となる

永年無料で利用できる

年会費が高いクレジットカードは、その分、付帯サービスが充実しているなどのメリットがあります。しかし、付帯サービスを有効活用できなければ年会費のコストが負担になってしまうため、年会費と付帯サービスのバランスを考えてクレジットカードを選ぶ必要があるのです。

リボ払いや分割払いは手数料がかかる

クレジットカードでは、1回払い以外にも、リボ払いや分割払いが利用できます。月々の支払い額を減らせる反面、おおむね以下の手数料がかかるのが通常です。

リボ払い:実質年率15.0%

分割払い:実質年率12.0%~

よって、1回払いと比較して、手数料分を多く支払わなければならない点に注意が必要です。

支払いが遅れると信用を失う

クレジットカード利用において絶対に避けたいのが、支払いの遅れです。故意に遅れるだけでなく、引き落とし口座に入金し忘れたことによる遅延も避けなければなりません。

支払いが遅れると、延滞料金である「遅延損害金」が加算された金額を返済しなければならず、さらに負担が増加するほか、支払い遅延の事実が信用情報機関に記録として残ります。遅延の記録が残ると、クレジットカードを新たに作成する際に、審査落ちする可能性が高くなるため注意してください。

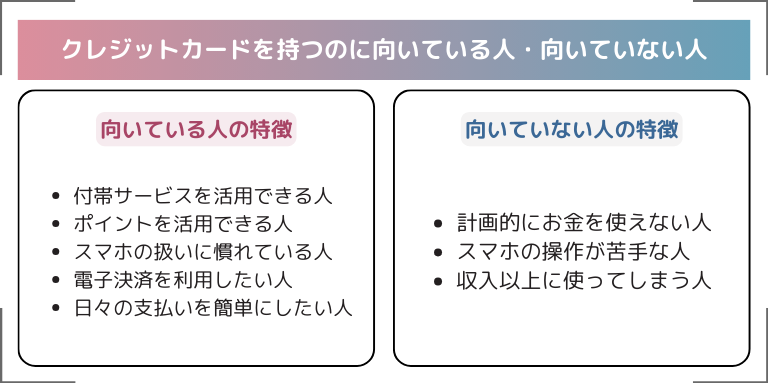

クレジットカードを持つのに向いている人・向いていない人

クレジットカードのメリット・デメリットを踏まえて、クレジットカードを保有するのに向いている人と、向いていない人の特徴をまとめました。

向いている人の特徴

クレジットカードを持つのに向いているのは、各種ポイントや付帯サービスを有効に活用できる人です。特に、旅行や出張の機会が多い方なら、クレジットカードに付帯する旅行傷害保険やショッピング保険を活用できるため、現金よりもクレジットカードのほうが向いているでしょう。

ほかにも、カード利用明細のチェックにスマートフォンを使ったり、クレジットカードとスマートフォンを紐付けてタッチ決済・コード決済を使ったりするシーンも増えているため、スマートフォンの扱いに慣れている人も、クレジットカードの保有に向いているでしょう。

向いていない人の特徴

クレジットカードを持つのに向いていないのは、計画的にお金を使うことが苦手な人です。クレジットカードは、現金と違って実物のお金が手元にあるわけではなく、利用明細の数値だけでお金の動きが表わされます。自分の収入がどのくらいで、どの程度支払いに充てられるかなどをきちんと把握できないと、クレジットカードを使いすぎてしまい、支払いに困る事態に陥りやすいのです。

また、最近ではクレジットカードの管理でスマートフォンやタブレットを使用するケースが増えていますが、各種デバイスの操作が苦手な方も、クレジットカードの保有には向いていないかもしれません。

初めて持つのにおすすめのクレジットカード5選

クレジットカードをこれから作成する方には、以下の表のようなクレジットカードが特におすすめです。

各クレジットカードの特徴について、詳しく解説します。

| カード | JCBカード W | 三井住友カード(NL) | 楽天カード | エポスカード | アメックス・ビジネス・グリーン |

|---|---|---|---|---|---|

| 券面 |  | .png) |  |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 1.0~10.5% | 0.5~12.0% | 1.0~3.0% | 0.5~1.5% | 0.3〜1.0% |

| 年会費(税込) | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 13,200円 |

| 国際ブランド | JCB | Visa Mastercard® | Visa,JCB,AMEX Mastercard | Visa | AMEX |

| 申込条件 | 18歳~39歳 | 満18歳以上 ※高校生を除く | 18歳以上 | 18歳以上 | 20歳以上 |

| 発行時間 | 最短5分 | 最短10秒※ | 約1週間 | 最短即日 | 約5週間 |

| 申し込み | 公式サイト |

| カード | JCBカード W | 三井住友カード(NL) | 楽天カード | エポスカード | アメックス・ビジネス・グリーン |

|---|---|---|---|---|---|

| 券面 |  | .png) |  |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 1.0~10.5% | 0.5~12.0% | 1.0~3.0% | 0.5~1.5% | 0.3〜1.0% |

| 年会費 (税込) | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 13,200円 |

| 国際 ブランド | JCB | Visa Mastercard® | Visa,JCB,AMEX Mastercard | Visa | AMEX |

| 申込条件 | 18歳~39歳 | 満18歳以上 ※高校生を除く | 18歳以上 | 18歳以上 | 20歳以上 |

| 発行時間 | 最短5分 | 最短10秒※ | 約1週間 | 最短即日 | 約5週間 |

| 申し込み | 公式サイト |

JCBカード W

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | JCB |

| 還元率 | 1~10.5% ※最大還元率はJCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上39歳以下 | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | JCB |

| 還元率 | 1~10.5% ※最大還元率はJCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 39歳以下 | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 年会費が永年無料

- 基本還元率が1%で他のJCBカードの2倍

- Amazonやセブン-イレブンがポイント優待店で、最大10.5%還元

- 最短5分でアプリにカード番号を発行

- ポイント優待サイト経由で還元率が最大20倍

- 海外での旅行傷害保険(利用付帯)・ショッピング保険(利用付帯)が付帯する

JCBカード Wは、18歳から39歳の方が作成できるクレジットカードです。若者向けのクレジットカードですが、プロパーカードの位置付けとなっており各種付帯サービスが充実しています。

また、ポイント還元率が高いクレジットカードとして有名で、特にAmazonの決済時に利用すれば、最大4倍のポイントを獲得可能です。

さらに、大切なカード情報は裏面に印刷されているなど、各種セキュリティ対策も万全で安心して利用できるほか、タッチ決済にも対応しているためスマートに決済できます。

三井住友カード(NL)

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

- 年会費永年無料

- 最短10秒でアプリにカード番号を発行※2

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※3

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント最大0.5%付与※4

- 還元率アップの学生優待あり※5

- USJでもタッチ決済で最大7%還元

※注釈

※1.

A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.即時発行できない場合があります

※3.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Wallet で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※4.特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※5.特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

三井住友カード(NL)は、年会費が永年無料のクレジットカードです。ナンバーレスのクレジットカードとなっており、カードの券面にはクレジットカード番号などが記載されていません。

また、利用明細がスマートフォンアプリに即時通知されるため、万一、不正利用されてもすぐに気付ける点が魅力です。

さらに、対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元されるなど、お得感の強いクレジットカードとなっています。

楽天カード

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・Mastercard JCB・AMEX |

| 還元率 | 1.0~3.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1週間 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・Mastercard JCB・AMEX |

| 還元率 | 1.0~3.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1週間 |

- 年会費永年無料

- 基本ポイント還元率は1.0%

- SPU利用で最大17倍までポイント還元率アップ

- 海外旅行傷害保険が利用付帯

- 国際ブランドがVisa・JCB・Mastercard・AMEXの4種類から選べる

利用者の口コミ

| ポイントが貯まるお店がどんどん拡大していて、スーパーやドラッグストア、ホームセンターなど日常的に利用するお店が対象になり、ポイントが貯まりやすくなってきました。ポイント倍率アップなどのキャンペーンも頻繁に実地されているので、上手に利用すれば効率良く貯めることができます。カードを利用すると速報版でお知らせメールが届くサービスがあり、不審な支払いがないかすぐチェックできるので安心感があります。 | |

| 楽天カードに紐づけて使える独自の決済方法がいろいろあるのは便利ですが、ポイント還元率アップのための方法が、やや複雑でわかりにくく感じます。そのため、結局はカード払いか、シンプルに楽天ペイに楽天カードを紐づけて使用しています。 | |

| 楽天市場でよく買い物をするので、楽天カードで支払い、楽天銀行から引き落としをすることで、ポイントがたくさん貯まるのでとても満足しています。アプリで利用状況が確認できて、カードの支払いにポイントを使うこともできるので、困った時に助かります。アプリ内も見やすく、カード番号情報なども確認できるので、とても便利です。 楽天PAYにも連携させているので、チャージもカードで簡単にできます。 | |

| 大きなデメリットはこれといってありません。楽天グループのツールを普段使っている人にはお得なことしかないです。ただ、最近ポイント還元が改悪になっていることが少し残念なところです。カードのデザインはシンプルでいいですが、あまりカッコ良くもないので個人的にはあまり気に入っていないです。 | |

| 楽天ポイントが貯まる店舗もたくさんあるということで、1%以上のポイントが実質的に貯まります。サービス内容がずっと大きく変わらないので他のカードの比べると見劣りする部分も増えてきましたが、今でもメインカードとして十分に使えると思います。 | |

| ポイント還元が1会計ごとに変更になったのは大きなデメリットに感じます。99円以下の取りこぼしが増えてしまいました。 | |

| ポイントがたまるので楽天経済圏の人にはいい。 | |

| とくになし | |

| 地方でも楽天ポイントが貯まる店舗は多く、クレジットカードとしてもポイントカードとしても使用できます。クイックペイがついているため、アップルウォッチと連携しておけばスマホだけで外出が可能なのも便利です。 | |

| カードを利用した際、利用した店舗と金額が記載された利用メールが届くサービスがあります。最近は詐欺メールが多いため、日にちが空いてしまい利用を忘れていると「使っていないのに…」とヒヤッとすることがあります。 | |

楽天カードは、楽天市場での利用でお得にポイントが貯まるだけでなく、常時1%というポイント還元率の高さが魅力です。カードデザインの種類も多く、好きなデザインから選べる点も評価できます。

また、年会費無料でありながら、以下のような充実した付帯サービスも特徴です。

- ETCカード

- 家族カード

- カード盗難保険

- 海外旅行保険

- キャッシング

国際ブランドも4ブランドから選択できるなど、利用シーンに応じてカードを作成できます。

エポスカード

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

- 最短で当日中にカード本体を受取可能(デジタルカードではない)

- マルイで還元率アップや割引などの優待を受けられる

- 海外旅行保険の補償内容が充実(利用付帯)

- エポスゴールドカードの年会費無料インビテーション(招待)を受けられる

- 縦型・表面ナンバーレス・エンボスレスのスタイリッシュな券面デザイン

利用者の口コミ

| エポスのポイントUPサイトを経由してネットショッピングすると、ポイントが2〜30倍になります。楽天市場やQoo10など日常的に利用するサイトが対象なのでポイ活できるのが嬉しいです。また、エポスカードを利用すると請求確定前でも明細がアプリ上にすぐ反映されるので助かっています。 | |

| アプリの読み込みが遅いところは改善してほしいです。また、新アプリになってから使いたい機能にたどり着きにくくなってしまったのも少し不便に感じます。ホーム画面に全てのメニューが一覧表示されるデザインだと、より使いやすくなると思います。 | |

| 縦型のデザインとなっているので、店舗の端末にカードを差し込んで決済するときに分かりやすいです。公式アプリも、使い勝手が良いと思います。ニコニコしているエポッケに癒されますし、毎日トランプゲームで遊ぶのが日課になっています。希望額を設定するだけで後払い決済ができるバーチャルカードも、便利です。 | |

| ゴールド以上のランクでないと、ポイントの有効期限があるのがデメリットです。たくさん決済した場合でも、ボーナスポイントがもらえないのが残念。あと、このカードを作成してしばらくしたら、エポス系の保険会社から営業電話が何度か掛かってきました。 | |

エポスカードは、カード番号などが裏面に記載されているシンプルなデザインのクレジットカードです。最短即日で発行され、約10,000店舗で優待サービスを受けられます。

ポイントアップサイト「たまるマーケット」でお買い物をすれば、ポイントが2~30倍になるなど、ポイントの貯めやすさも申し分ないクレジットカードです。また、紛失・盗難時の全額補償サービスも好評を博しています。

\年会費無料!店舗受取りなら即日発行も!/

アメリカン・エキスプレス・カード(アメックスグリーン)

| デザイン |  | ||

| 月会費(税込) | 1,100円 | 国際ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

| デザイン |  | ||

| 月会費 (税込) | 1,100円 | 国際 ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

※アメックス・グリーンは、2022年9月28日から年会費を月額制へと切り替え、毎月1100円の支払いになりました(年間の会費総額は変わらず)。既存会員は2023年3月から自動で切り替え。

アメリカン・エキスプレス・カードは、通称アメックスグリーンと呼ばれています。初めてクレジットカードを作成する方向けのカードで、ステータス性の高いアメリカン・エキスプレスならではの、手厚い優待サービスが魅力です。

年会費が1万3,200円(月額1100円)と高めですが、日々の支払いや特別なお買い物でポイントが無駄なく貯められるため、年会費以上のお得感があります。

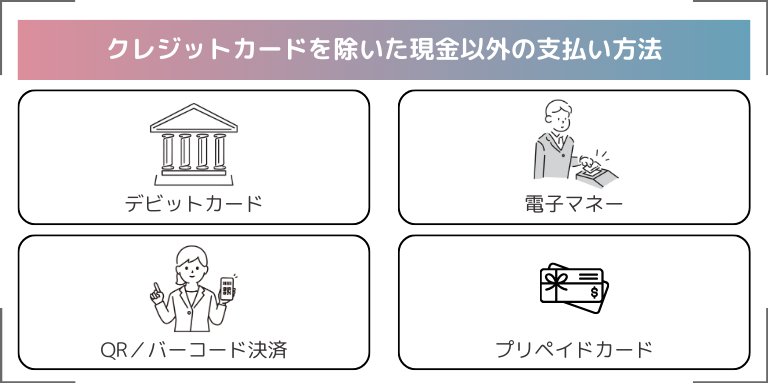

クレジットカードを除いた現金以外の支払い方法

クレジットカード・現金以外の支払い方法としては、おもに上画像の方法があります。

それぞれの詳細は、以下のとおりです。

デビットカード

デビットカードとは、カードと紐付けた銀行口座から、使ったその場で引き落としが行われるタイプの決済方法です。クレジットカードと同様、国際ブランドの加盟店で決済できます。

クレジットカードと大きく違うのは、口座残高の範囲内でしか利用できない点です。そのため、大きなお買い物では利用しにくいですが、クレジットカードのように使いすぎる可能性が低い点は魅力といえます。

電子マネー

電子マネーとは、無線通信を使った決済サービスのことで、おもに以下のような種類があります。

- プリペイド型:事前にチャージするタイプ。Suicaやnanacoなど

- ポストペイ型:後払いするタイプ。iD(アイディー)やQUICPay(クイックペイ)など

電子マネーの代表例がプリペイド型で、特にSuicaは多くの場所で利用可能です。最近では自動販売機などでもスマートに決済できるため、利用者が増えています。

QR/バーコード決済

QR/バーコード決済とは、LINE PayやPayPayなど、スマートフォンのアプリを使った決済方法を指します。店舗側で用意しているコードを購入者がスマートフォンで読み取るか、購入者のスマートフォンに表示されたコードを店舗側が読み取ることで決済が行われるのが特徴です。

QR/バーコード決済には、プリペイド型・ポストペイ型のほか、デビットカードのように口座から即時引き落としが行われるリアルタイムペイ型があります。アプリの残高が減少したタイミングで、紐付けたクレジットカードから自動チャージできる機能なども便利です。

QR/バーコード決済は、クーポンの配信やポイント還元のキャンペーンが多く行われるなど、特典や優待サービスが充実していることで知られています。

プリペイドカード

プリペイドカードとは、事前に利用代金をチャージして決済する方法です。残高が不足しないように常にチャージしておく必要があるため、手間がかかりますが、チャージした金額の範囲内で利用できるため使いすぎを防止できます。

まとめ

クレジットカードは、利用するうえで多くのメリットとデメリットが存在します。クレジットカードを利用すれば、ポイント還元や優待サービス、付帯保険を利用できるなどのメリットがある反面、簡単に決済できてしまうため使いすぎるデメリットもあるのです。クレジットカードのメリットとデメリットをしっかりと把握して、自分に合った1枚を作りましょう。