クレジットカードの申請条件の一つには年齢制限があります。年齢制限には、例えば「20歳以上」「29歳以下」などの下限や上限が設けられていることがあります。

この記事では、クレジットカードの作成可能年齢について解説し、また未成年者でも利用できるキャッシュレス決済方法についても紹介します。ぜひ参考にしてください。

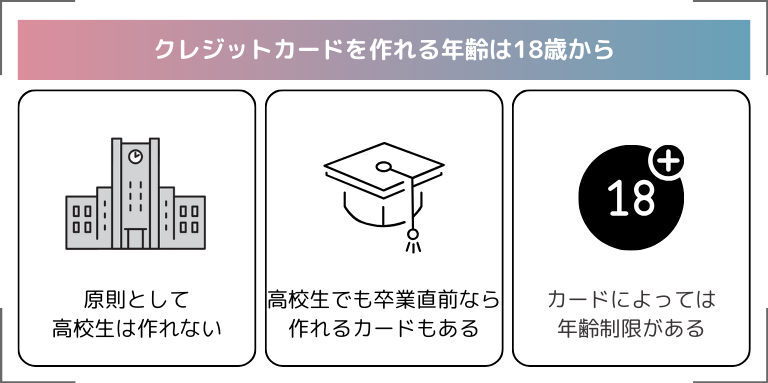

クレジットカードを作れる年齢は18歳から

クレジットカードを作成できる年齢は、多くのカード発行会社で「18歳以上」と設定されています。以前は成年年齢が20歳と民法で定められていたため18歳は未成年扱いでしたが、2022年4月1日の改正民法施行によって、成年年齢が18歳に引き下げられました。

18歳も成人扱いとなったことで、自分の意思で契約締結などの法律行為ができるようになり、クレジットカードやカードローンなども保護者の同意なしで契約できるようになりました。

ただし、実際には18歳以上でもクレジットカードを作れないケースがあります。以下から、クレジットカードを作れる年齢について詳しく解説します。

原則として高校生は作れない

18歳以上でもクレジットカードを作れない代表例が、申込者が高校生である場合です。クレジットカード発行会社の多くが「高校生を除く18歳以上」という申込条件を設定しているため、高校生のうちから持てるクレジットカードは限られています。

高校生がクレジットカードを持てないのは、安定した収入がなく支払能力が不十分であると判断されるためです。アルバイトなどをしている場合でも、社会人として働いている人と比較すれば、収入は低く不安定であることは否めません。

クレジットカード会社は利用者による返済遅延や踏み倒しを避けるため、カード発行時に審査を行い、適切に返済する能力があると判断した人にのみカードを発行します。高校生はそれに該当しない者として、最初から申し込みの対象外とされています。

高校生でも卒業直前なら作れるカードもある

基本的に、高校生はクレジットカード申し込みの対象外で、3月に高校を卒業した時点で申し込み可能です。

ただし、高校卒業が見込まれている2月の時点で申し込めば、発行が認められるクレジットカードもあります。発行されるおもな条件は、以下の2点です。

- 高校卒業の見込みが立っている

- 高校卒業後の進路が確定している

高校卒業前に申し込みをする場合は、進学先や内定した会社を職業欄に記入すれば、審査において考慮してもらえるでしょう。

カードによっては年齢制限がある

クレジットカードに申し込める年齢は多くの場合18歳以上と設定されていますが、なかにはより高い年齢に設定されているカードもあります。

例えば、ゴールドカードなどのハイステータスなクレジットカードでは、一般カードと比較して、より高い収入がある人をターゲットにしていることが少なくありません。さらに、プラチナカード以上のクレジットカードでは、「27歳以上」などのより高い年齢が設定されている場合もあります。

下限年齢を高く設定する理由には、社会人としてある程度の実績があり、信用性の高い人物であることを重視する側面もあるようです。

また、学生カードや若者向けのクレジットカードでは、30歳未満や40歳未満などと上限を設定しているものもあります。上限年齢が設定されている場合、ポイント還元率が高いなどお得なサービス内容となっていることが多いでしょう。

上限年齢はあくまでも発行時点での条件のため、カード利用開始後に上限年齢に達しても継続して保有できます。

初めて作るのにおすすめのクレジットカード

ここでは、初めてクレジットカードを申し込む人におすすめの5枚を紹介します。

学生におすすめのクレジットカードについては、別の記事でもご紹介していますので、あわせてご覧ください。

学生におすすめのクレジットカード29選!大学生の初めての1枚はこれ!

| カード | 三井住友カード(NL) | JCBカード W | 楽天カード | エポスカード | アメックス・グリーン |

|---|---|---|---|---|---|

| 券面 | .png) |  |  |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 0.5~12.0% | 1.0~10.5% | 1.0~3.0% | 0.5~1.5% | 0.3〜1.0% |

| 年会費(税込) | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 13,200円 |

| 国際ブランド | Visa Mastercard® | JCB | Visa,JCB,AMEX Mastercard | Visa | AMEX |

| 申込条件 | 18歳以上 ※高校生を除く | 18歳~39歳 | 18歳以上 | 18歳以上 | 20歳以上 |

| 発行時間 | 最短10秒※ | 最短5分 | 約1週間 | 最短即日 | 約3週間 |

| 申し込み |

| カード | 三井住友カード(NL) | JCBカード W | 楽天カード | エポスカード | アメックス・グリーン |

|---|---|---|---|---|---|

| 券面 | .png) |  |  |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 0.5~12.0% | 1.0~10.5% | 1.0~3.0% | 0.5~1.5% | 0.3〜1.0% |

| 年会費 (税込) | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 13,200円 |

| 国際 ブランド | Visa Mastercard® | JCB | Visa,JCB,AMEX Mastercard | Visa | AMEX |

| 申込条件 | 18歳以上 ※高校生を除く | 18歳~39歳 | 18歳以上 | 18歳以上 | 20歳以上 |

| 発行時間 | 最短10秒※ | 最短5分 | 約1週間 | 最短即日 | 約3週間 |

| 申し込み |

三井住友カード(NL)

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

- 年会費永年無料

- 最短10秒でアプリにカード番号を発行※2

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※3

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント最大0.5%付与※4

- 還元率アップの学生優待あり※5

- USJでもタッチ決済で最大7%還元

※注釈

※1.

A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.即時発行できない場合があります

※3.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※4.特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※5.特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

三井住友カード(NL)は、ナンバーレスのクレジットカードとして知られています。

通常、クレジットカードの表裏にはカード番号やセキュリティコードなどが印字されていますが、三井住友カード(NL)はカードの両面ともにカード番号などの記載がありません。ナンバーレス化によって、第三者による不正利用のリスクが軽減されるため、クレジットカード初心者でも安心して利用できるでしょう。

クレジットカードを利用すると「Vポイント」が貯まり、200円(税込)ごとに1ポイントが付与されます。

さらに対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元に。これらのお店をよく利用する人は、よりお得感を感じられるカードでしょう。

高校生を除く満18歳以上の人が申し込み可能で、最高2,000万円の海外旅行傷害保険(利用付帯)が付くなど、付帯サービスも充実しています。

JCBカード W

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | JCB |

| 還元率 | 1~10.5% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上39歳以下 | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | JCB |

| 還元率 | 1~10.5% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 39歳以下 | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 年会費が永年無料

- 基本還元率が1%で他のJCBカードの2倍

- Amazonやセブン-イレブンがポイント優待店で、最大10.5%還元

- 最短5分でアプリにカード番号を発行

- ポイント優待サイト経由で還元率が最大20倍

- 海外での旅行傷害保険(利用付帯)・ショッピング保険(利用付帯)が付帯する

JCBカード Wは、圧倒的に高いポイント還元率が魅力のクレジットカードです。申込時には「18歳以上39歳以下」の年齢制限がありますが、40歳になっても継続して利用できます。 「モバイル即時入会サービス」を利用して入会すれば、審査完了後すぐにMyJCBアプリ内でカード番号を確認できるため、カードが届く前にインターネットショッピングや店頭での利用が可能です。少しでも早くクレジットカードを利用したい人におすすめのサービスといえます。

また、カード情報はすべて裏面に刻印されているため、情報を盗み見られるリスクを低減でき、安心・安全に利用できるでしょう。

サインや暗証番号が不要のタッチ決済では、カードの受け渡しもなくスマートに決済できます。決済に利用すれば、1,000円につき2ポイントの「Oki Dokiポイント」が貯まり、1ポイントを3円として利用可能です。Amazonでの買い物時には、1ポイントを3.5円として利用できます。

楽天カード

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・Mastercard JCB・AMEX |

| 還元率 | 1.0~3.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1週間 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・Mastercard JCB・AMEX |

| 還元率 | 1.0~3.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1週間 |

- 年会費永年無料

- 基本ポイント還元率は1.0%

- SPU利用で最大17倍までポイント還元率アップ

- 海外旅行傷害保険が利用付帯

- 国際ブランドがVisa・JCB・Mastercard・AMEXの4種類から選べる

利用者の口コミ

| ポイントが貯まるお店がどんどん拡大していて、スーパーやドラッグストア、ホームセンターなど日常的に利用するお店が対象になり、ポイントが貯まりやすくなってきました。ポイント倍率アップなどのキャンペーンも頻繁に実地されているので、上手に利用すれば効率良く貯めることができます。カードを利用すると速報版でお知らせメールが届くサービスがあり、不審な支払いがないかすぐチェックできるので安心感があります。 | |

| 楽天カードに紐づけて使える独自の決済方法がいろいろあるのは便利ですが、ポイント還元率アップのための方法が、やや複雑でわかりにくく感じます。そのため、結局はカード払いか、シンプルに楽天ペイに楽天カードを紐づけて使用しています。 | |

| 楽天市場でよく買い物をするので、楽天カードで支払い、楽天銀行から引き落としをすることで、ポイントがたくさん貯まるのでとても満足しています。アプリで利用状況が確認できて、カードの支払いにポイントを使うこともできるので、困った時に助かります。アプリ内も見やすく、カード番号情報なども確認できるので、とても便利です。 楽天PAYにも連携させているので、チャージもカードで簡単にできます。 | |

| 大きなデメリットはこれといってありません。楽天グループのツールを普段使っている人にはお得なことしかないです。ただ、最近ポイント還元が改悪になっていることが少し残念なところです。カードのデザインはシンプルでいいですが、あまりカッコ良くもないので個人的にはあまり気に入っていないです。 | |

| 楽天ポイントが貯まる店舗もたくさんあるということで、1%以上のポイントが実質的に貯まります。サービス内容がずっと大きく変わらないので他のカードの比べると見劣りする部分も増えてきましたが、今でもメインカードとして十分に使えると思います。 | |

| ポイント還元が1会計ごとに変更になったのは大きなデメリットに感じます。99円以下の取りこぼしが増えてしまいました。 | |

| ポイントがたまるので楽天経済圏の人にはいい。 | |

| とくになし | |

| 地方でも楽天ポイントが貯まる店舗は多く、クレジットカードとしてもポイントカードとしても使用できます。クイックペイがついているため、アップルウォッチと連携しておけばスマホだけで外出が可能なのも便利です。 | |

| カードを利用した際、利用した店舗と金額が記載された利用メールが届くサービスがあります。最近は詐欺メールが多いため、日にちが空いてしまい利用を忘れていると「使っていないのに…」とヒヤッとすることがあります。 | |

楽天カードは、楽天市場など楽天グループのサービスを利用する人におすすめのクレジットカードです。年会費は永年無料で、国際ブランドはVISA、MasterCard、JCB、AMERICAN EXPRESSの4つから選択できます。

楽天カードはセキュリティ対策が充実し、不正利用が発生したらすぐに連絡が入る仕組みが採用されています。インターネットショッピングでのなりすまし被害を未然に防止する「本人認証サービス」は無料での登録・利用が可能なため、楽天カードを持つ際には利用してみるとよいでしょう。

楽天カードでは、一部のカードを除いて2枚目も楽天カードを持つことができ、1枚目とは異なる国際ブランドやカードデザインを選べます。クレジットカードが2枚あれば、引き落とし口座を分けたり、利用シーンで使い分けたりすることが可能です。

エポスカード

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

- 最短で当日中にカード本体を受取可能(デジタルカードではない)

- マルイで還元率アップや割引などの優待を受けられる

- 海外旅行保険の補償内容が充実(利用付帯)

- エポスゴールドカードの年会費無料インビテーション(招待)を受けられる

- 縦型・表面ナンバーレス・エンボスレスのスタイリッシュな券面デザイン

利用者の口コミ

| エポスのポイントUPサイトを経由してネットショッピングすると、ポイントが2〜30倍になります。楽天市場やQoo10など日常的に利用するサイトが対象なのでポイ活できるのが嬉しいです。また、エポスカードを利用すると請求確定前でも明細がアプリ上にすぐ反映されるので助かっています。 | |

| アプリの読み込みが遅いところは改善してほしいです。また、新アプリになってから使いたい機能にたどり着きにくくなってしまったのも少し不便に感じます。ホーム画面に全てのメニューが一覧表示されるデザインだと、より使いやすくなると思います。 | |

| 縦型のデザインとなっているので、店舗の端末にカードを差し込んで決済するときに分かりやすいです。公式アプリも、使い勝手が良いと思います。ニコニコしているエポッケに癒されますし、毎日トランプゲームで遊ぶのが日課になっています。希望額を設定するだけで後払い決済ができるバーチャルカードも、便利です。 | |

| ゴールド以上のランクでないと、ポイントの有効期限があるのがデメリットです。たくさん決済した場合でも、ボーナスポイントがもらえないのが残念。あと、このカードを作成してしばらくしたら、エポス系の保険会社から営業電話が何度か掛かってきました。 | |

エポスカードは、年会費が永年無料のクレジットカードです。セキュリティ対策が充実し、万が一盗難・紛失にあった場合にも、手続きした日を含めて61日前に遡って損害が全額補償されます。

また、使いすぎの防止として、支払予定額があらかじめ設定した目安の額に達すると「めやすアラート」を送られるサービスもあり安心です。傷害死亡・後遺障害、賠償責任、携行品損害などの海外旅行保険も付いています。

安心・安全にカードを利用するためのサービスが充実しているため、初めてクレジットカードを持つ人にもおすすめの一枚です。

\年会費無料!店舗受取りなら即日発行も!/

アメリカン・エキスプレス・グリーン・カード

| デザイン |  | ||

| 月会費(税込) | 1,100円 | 国際ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

| デザイン |  | ||

| 月会費 (税込) | 1,100円 | 国際 ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

アメリカン・エキスプレス・カードは、通称アメックスグリーンと呼ばれています。年会費は1万3,200円(税込)がかかりますが、さまざまな付帯サービスを活用すれば年会費のもとは十分に取れるでしょう。

空港ラウンジを無料で使えたり、海外旅行先でも日本語による電話サポートを24時間受けられたりと、旅行先での付帯サービスが特に充実しています。さらに、HIS アメリカン・エキスプレス・トラベル・デスクを利用すれば、電話一本で国内外の旅行予約が可能です。

第三者による不正使用と判明した利用分は原則として請求されないため、インターネットでの買い物も安心して行えるでしょう。クレジットカードで購入した商品の返品を購入店が拒否した場合、購入日から90日以内であれば、AMERICAN EXPRESSが商品の返品と購入額の返金を負担するサービスもあります。

高校の卒業前に作れるクレジットカード

高校卒業前にクレジットカードを申し込みたい場合は、在学中でも申し込めるカードを選びましょう。以下のクレジットカードは、高校在学中でも申し込み可能です。

| カード | イオンカードセレクト | セゾンカードインターナショナル |

|---|---|---|

| 券面 |  |  |

| 詳細 | 詳しく見る | 詳しく見る |

| 還元率 | 0.5~1.0% | 0.5% |

| 年会費(税込) | 永年無料 | 永年無料 |

| 国際ブランド | Visa,JCB Mastercard | Visa,JCB Mastercard |

| 申込条件 | 18歳以上 | 18歳以上 |

| 発行時間 | 最短即日 | 最短5分 |

| 申し込み |

イオンカードセレクト

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・JCB・Mastercard |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 無し | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短5分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・JCB Mastercard |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 無し | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短5分 |

イオンカードセレクトは、全国のイオングループの店舗で各種優遇サービスを受けられるクレジットカードです。申込時点で満18歳以上であり、電話連絡が可能な人は申し込みでき、高校生でも高校卒業年度の1月1日から3月31日までの期間であれば申し込みできます。

イオン銀行のキャッシュカード機能と電子マネーのWAONがこのカード1枚にまとまっているため、カードの枚数を抑えられ財布の中もスッキリするでしょう。WAONのオートチャージ設定をすれば、200円チャージするごとに1WAONポイントを獲得できるため、効率良くポイントを貯められます。

年間カードショッピング金額50万円以上などの所定条件を満たせば、審査を経て年会費無料のゴールドカードが発行されるのもうれしいポイントです。

セゾンカードインターナショナル

セゾンカードインターナショナルは、18歳以上であれば高校生でも申し込めるクレジットカードです。例年は高校卒業直前の2~3月にセゾンカウンターでの申し込みに限り受け付けていましたが、セゾンカウンターが近くにないといった声を受け、現在ではWeb申し込みも可能になりました。

年会費は永年無料です。カード番号やセキュリティコードがカードに記載されていないため情報を盗み見られる心配が軽減され、初めてクレジットカードを持つ人でも安心して利用しやすいでしょう。

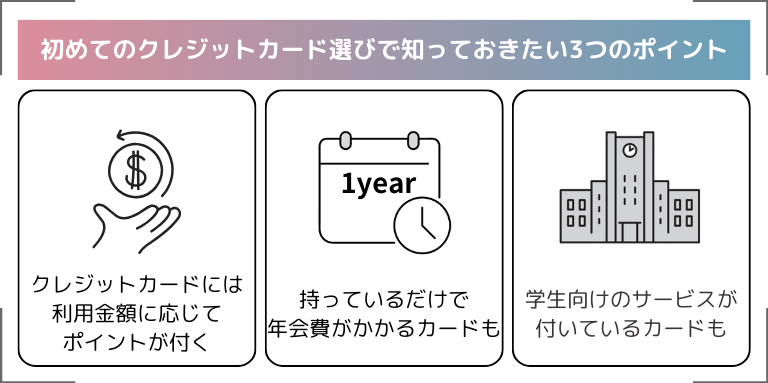

初めてのクレジットカード選びで知っておきたい3つのポイント

初めてクレジットカードを申し込むときは、どのような観点で選べば良いかわからない人も多いでしょう。そこで、クレジットカードを選ぶ際に知っておきたいポイントをまとめました。

クレジットカードには利用金額に応じてポイントが付く

大手家電量販店などでは、買い物の際にショップ独自のポイントを獲得できます。コンビニエンスストアなどでも、各種ポイントを貯めてお得に買い物をしている人は多いでしょう。クレジットカードを普段の買い物の決済に利用すれば、こうしたショップ独自のポイント以外にも、クレジットカードのポイントを獲得できます。

クレジットカードのポイントは所定の還元率に基づき、利用金額に応じて付与されるものです。ポイント還元率は0.5%前後に設定されているものが多いものの、なかには1%を超えるクレジットカードもあります。そのため、ポイントの貯まりやすさを重視する場合は、できるだけ高還元率のカードを選ぶとよいでしょう。その際、「200円につき1ポイント」「1,000円につき1ポイント」など、ポイントが付与される最低額はカードによって異なるため、併せて確認することが大切です。

また、特定のショップでの利用でポイント還元率が上がるクレジットカードもあります。頻繁に利用するショップがあれば、そのショップでのポイント還元率が高いクレジットカードを選ぶとよいでしょう。

貯めたポイントは、商品交換やカード支払いに利用できます。自分が希望する利用方法に対応しているかどうかも十分加味して、クレジットカードを選んでください。

持っているだけで年会費がかかるカードもある

クレジットカードには、年会費無料のタイプと年会費がかかるタイプがあります。年会費は、クレジットカードのサービスを利用するためにカード会社に支払う料金です。

年会費以上に各種付帯サービスを利用すればもとを取れる一方、カードをほとんど使用しなければ無駄に年会費を支払うことになってしまいます。クレジットカードを選ぶ際には、支払った年会費分の恩恵が受けられるかどうかも、よく考えて選びましょう。

なお、年会費がかかるクレジットカードでも、利用条件によって年会費が無料または割引になる場合があります。

まずは1枚目のクレジットカードを持ってみたいという場合は、年会費無料のクレジットカードを気軽に作ってみるといいでしょう。

学生(おもに大学生)向けのサービスが付いているカードもある

クレジットカードのなかには、学生限定のお得なサービスが付いているものがあります。学生の方は、学割などを利用できるカードがあれば検討してみるとよいでしょう。

また、「29歳まで」など上限年齢制限のある若年層向けカードでは、若者向けの特典に加えて、学生限定の特典を受けられる場合もあります。

学生向けのサービスが提供されているカードでは、学生であることを配慮して審査が行われるため、比較的発行されやすいでしょう。

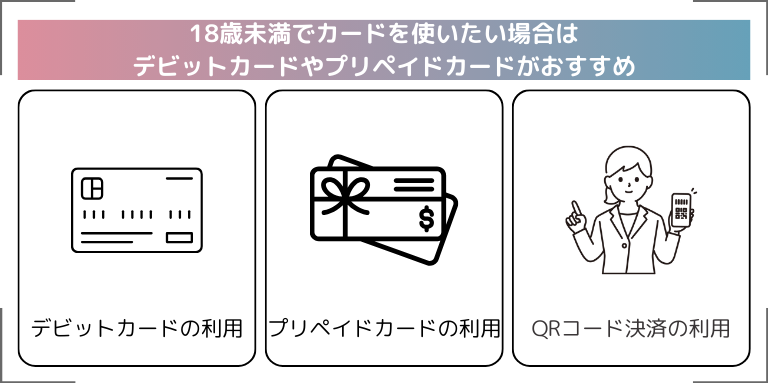

18歳未満でカードを使いたい場合はデビットカードやプリペイドカードがおすすめ

高校生でも持てるクレジットカードはありますが、18歳未満の未成年者はクレジットカードを持つことはできません。しかし、クレジットカードを使えなくてもキャッシュレス決済を利用する方法はあります。18歳未満でキャッシュレス決済を利用したい場合は、上記画像の方法を検討してみましょう。

各方法の詳細は、以下のとおりです。

デビットカードとは

デビットカードは銀行などの金融機関が発行しているカードで、決済時に利用代金がリアルタイムで銀行口座から引き落とされます。デビットカードの見た目はクレジットカードとよく似ていて、カード表面にはVISAやJCBなどの国際ブランド名が記載され、各国際ブランドの加盟店で即時決済が可能です。

デビットカードの利用可能額は銀行口座残高の範囲内で、使いすぎるリスクがありません。そのため、多くのカード会社が「15歳以上または16歳以上」を対象に発行しています。

また、金融機関発行のキャッシュカードをデビットカードとして利用できる「J-Debit」サービスもあり、日本国内におよそ56万ヵ所あるJ-Debit加盟店で利用できます。J-Debit利用のために新たにカードを作る必要はないため、国内でのみ即時決済を利用したい場合はJ-Debitの利用も検討するとよいでしょう。

なお、デビットカードはクレジットカードと異なり、支払方法は一括払いのみです。分割払いやリボ払いはできない点に注意してください。

プリペイドカードとは

プリペイドカードは入金された金額内で利用できるもので、「チャージ型」と「使い切り型」の2種類があります。

チャージ型カードは、駅や店舗に設置されている専用端末から簡単にチャージでき、繰り返し利用可能です。交通系カードの「PASMO」「Suica」、流通系カードの「nanaco」「WAON」などはチャージ型カードにあたります。

使い切り型カードは、あらかじめ入金された金額分のみ利用でき、残高がなくなると再利用はできません。有名なものとしては「Quoカード」「図書カード」などが挙げられます。

プリペイドカードの利用には年齢制限がないため、18歳未満でも持てるカードとして多くの人に利用されています。

QRコード決済もカードなしで使える

QRコード決済とは、スマートフォンアプリなどの画面上に表示したQRコードを読み取らせて決済する方法です。また、カメラ機能を用いてショップのQRコードをスキャンし、決済アプリやブラウザを利用する方法もあります。

いずれの方法でもカードは必要ありません。利用にあたっての年齢制限もないため、18歳未満でも利用可能です。

QRコード決済では、プリペイドカードと同様にあらかじめ必要金額をチャージして利用するほか、クレジットカードと紐付けて自動でチャージできる機能もあります。QRコード決済サービスでは各種クーポン券が配信されていることもあるため、上手にクーポンを活用すればお得に買い物できるでしょう。

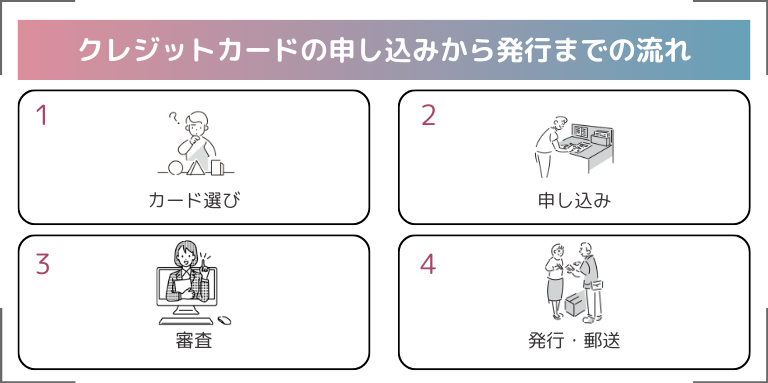

クレジットカードの申し込みから発行までの流れ

クレジットカードの申し込みにはさまざまなステップがあります。ここで、クレジットカードの申し込みから発行までの流れを把握しておきましょう。

カード選び

はじめに、多くのクレジットカードのなかからどのカードを利用するのかを決めましょう。申込条件を確認するのはもちろんのこと、年会費やポイント還元率、セキュリティ対策、各種特典などをよく比較検討し、自分に合った一枚を選ぶことが大切です。

申し込み

申し込みするクレジットカードが決まったら、申し込み手続きを行います。申し込みには、おもに以下の方法があります。

- 公式ホームページから申し込む

- 郵送で申し込む

- 実店舗で申し込む

公式ホームページから申し込む場合、インターネット接続が可能なスマートフォン・パソコンがあれば、24時間いつでも申し込みが可能です。

実店舗では疑問点などを相談できるため、申し込みにあたって不安がある人も安心して手続きできるでしょう。実店舗での申し込みの場合、クレジットカードによっては即日その場で受け取れるため、すぐにカードを作成したい人にもおすすめの方法です。

なお、上記いずれの申込方法でも、個人情報や属性などの提供が必要になります。

審査

クレジットカード会社は、申し込みを受けたら申込内容を確認して所定の審査を行います。審査基準は公開されていませんが、申込者本人の属性情報や信用情報をもとに行われるのが一般的です。また、申請された勤務先に在籍しているのかを確認する「在籍確認」が行われることもあります。

審査の結果、クレジットカードの発行が決まったら申込者に通知が届きます。

発行・郵送

インターネットや郵送で申し込みをした場合は自宅にクレジットカードが郵送され、カードを受け取った時点から使用できます。郵送方法は「本人限定受取郵便」「簡易書留」などの方法がとられ、原則として受け取れるのは申込者本人のみです。本人不在時には再配達となり、郵便受けや宅配ボックスへの投函はされません。

なお、ナンバーレスカードは審査が完了した時点でデジタルカードが発行され、即日利用可能なケースが多くなっています。

クレジットカードを作れる年齢に関するよくある質問

ここでは、クレジットカードを作れる年齢に関してのよくある質問を紹介します。

- 18歳未満がクレジットカードを作れない理由は?

-

18歳未満がクレジットカードを作れないおもな理由は、社会的な責任を負える年齢の目安が18歳以上と広く認識されているためです。18歳未満はまだ社会的責任を負える年齢ではなく、支払能力も不十分だと判断されるため、クレジットカードを持つことはできません。

- 高校生じゃなければ18歳になった瞬間にカードを作れる?

-

多くのクレジットカード会社で高校生の申し込み不可とされているのは、高校生は支払能力が不十分と判断されるためです。例えば、中学校を卒業してすぐに働き始め18歳を迎えた場合は、高校生ではないため申し込めます。

ただし、審査時には年齢だけでなく支払能力もチェック対象です。18歳になってすぐに申し込みをしたい場合には、その時点で「安定した収入」が必要なことを覚えておきましょう。

- 未成年という理由でカードの審査に不利になることはある?

-

現行法で未成年にあたる18歳未満の人は、そもそもクレジットカードの申し込みができないため、審査まで至りません。2022年4月の改正民法の施行により、成年年齢が18歳に引き下げられ、「未成年者」は18歳未満となりました。

まとめ

クレジットカードを申し込む際には、申込条件の年齢制限をしっかり確認する必要があります。18歳未満の人はクレジットカードの作成ができず、18歳以上であっても高校在学中は申し込みできるクレジットカードは限られているため注意が必要です。

18歳の高校生や18歳未満の未成年者がキャッシュレス決済を利用したい場合は、クレジットカード以外の利用も視野に入れるとよいでしょう。