近年、キャッシュレス支払いが普及し、クレジットカード保有者が増加しています。しかし、多くの人がクレジットカードの仕組みについてあまり知らないという状況もあります。この仕組みを知ることで、トラブルが発生した場合も冷静に対処することができます。

この記事では、クレジットカードの仕組みを解説し、注意点や選び方のポイントを紹介しています。基礎知識として、ぜひ参考にしてください。

仕組みを知ればクレジットカードのトラブルを防げる

クレジットカードを持っていると、手元に現金がなくてもカード1枚で好きなものが買えたり、自宅でオンラインショッピングを楽しんだりと大変便利ですが、便利な反面、延滞などのトラブルもあります。

万が一トラブルが起きた場合でも、慌てずに対応できるよう、クレジットカードの基本的な仕組みを理解しておきましょう。

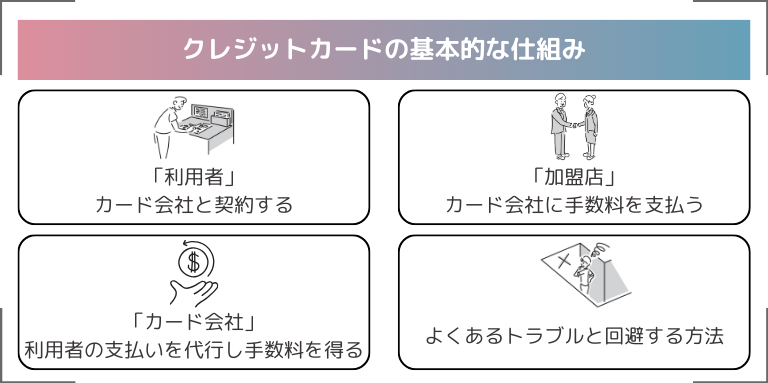

クレジットカードの基本的な仕組み

クレジットカードの仕組みは、利用者・加盟店・カード会社の3者で成り立っています。

「利用者」はカード会社と契約する

カード会社と契約した利用者は、支払いでクレジットカードを使えるようになります。手持ちの現金以上の支払いができるようになり、現金を扱わずとも決済が完了するため、お買い物がぐんと楽になるのです。

また、支払いが便利になると同時に、カードを使うたびにポイントが貯まることも、利用者の大きなメリットになります。

クレジットカードを使える場所は加盟店のみで、支払いを代行するのはカード会社です。利用料金は後日、カード会社から請求が来る形になります。

「加盟店」はカード会社に手数料を支払う

店舗がクレジットカードシステムに加盟すると、利用者は店舗での支払方法として、カード決済を利用できるようになります。クレジットカードが使えるようになると、利用者はお買い物がしやすくなり、店舗も売上アップや精算業務の効率化につなげられるため、両者にメリットがあるのです。

注意点として、クレジットカードのシステム手数料は加盟店が支払っていることが挙げられます。加盟店は、利用者が購入した際の代金をカード会社から受け取りますが、金額の一部を手数料としてカード会社に支払う仕組みです。

「カード会社」は利用者の支払いを代行し手数料を得る

カード会社は利用者と加盟店の間に立ち、決済をスムーズに行う役割を担います。カード会社の利益は、加盟店からの手数料で成り立っていることがポイントです。カード会社は、加盟店に代金を振り込む際、手数料を差し引いた金額を支払います。この差額分がカード会社の利益となり、手数料の一部は、利用者にポイントとして還元されているのです。

よくあるトラブルと回避する方法

クレジットカードでよくあるトラブルが、クレジットカードを使いすぎて請求額を支払えないというケースです。年度初めや引越しなどでは、思ったより費用がかさんでしまい、予定どおり支払えないことがあります。また、思いがけない大きな出費があり、とりあえずクレジットカードで支払ったという場合もあるでしょう。

このように、お金の都合がつかず、クレジットカードの支払期日までに全額入金できなければ、延滞することになってしまいます。延滞するとカード会社から督促状が届き、再引き落としが行われますが、これに応じられなければ、信用情報に延滞の記録が残ることもあるのです。

延滞するより計画的な分割払いを

信用情報とは、カード会社・金融機関で共有されるクレジットカードやローンの利用履歴です。延滞を繰り返すと、その情報が信用情報の履歴として記録・共有されるため、新しいクレジットカードの審査に通らないことがあります。

クレジットカードの支払いは、できるだけ一括払いでの対応が望ましいですが、どうしても支払期日までに入金できない場合は、分割払いに変更することも可能です。延滞して信用情報に傷をつけるより、計画的な分割払いのほうが、クレジット履歴の点で有利になるでしょう。

クレジットカードの支払方法の仕組みは?

ここでは、クレジットカードの支払方法について、5つに分けて仕組みを紹介します。

一括で支払う「1回払い」

クレジットカードを利用した月の翌月に、まとめて一括で支払うのが1回払いです。1回払いは手数料がかからず、利用金額のみを後払いする仕組みのため、理想的なカードの支払方法といえます。

しかし、大きな金額を支払うときには、お金の都合がつかず延滞してしまう可能性もあるため、自己管理が必要です。

半分に分けて支払う「2回払い」

クレジットカードを利用した月の翌月と翌々月の2回に分けて、均等に支払うのが2回払いです。1回払いでは難しいという場合におすすめの方法で、1回払いと同じく手数料は無料になります。

夏冬にまとめて支払う「ボーナス一括払い」

夏と冬のボーナスで一括払いする方法です。ボーナス時期にまとめて支払うため、1回払いに近く、手数料も発生しません。しかし、ボーナスの額が減らされたり、ボーナス自体が出なかったりすることもあるため、その点を予想しておくことが大切です。

均等に分けて支払う「リボ払い」

毎月の支払額を一定にできるのがリボ払いです。金額の大小を問わないため、1回や2回で払えなくても、毎月同じ金額を長期にわたって返済できます。ただし、手数料がかかるため、支払期間が長いと返済の総額が膨らんでいく点には注意が必要です。

好きな回数を指定できる「分割払い」

お買い物の件数1件ごとに、自分の好きな支払回数を指定して、均等に分割払いできる方法です。リボ払いと同じく手数料が発生するため、トータルの金額を考慮のうえ、支払回数を決めるとよいでしょう。

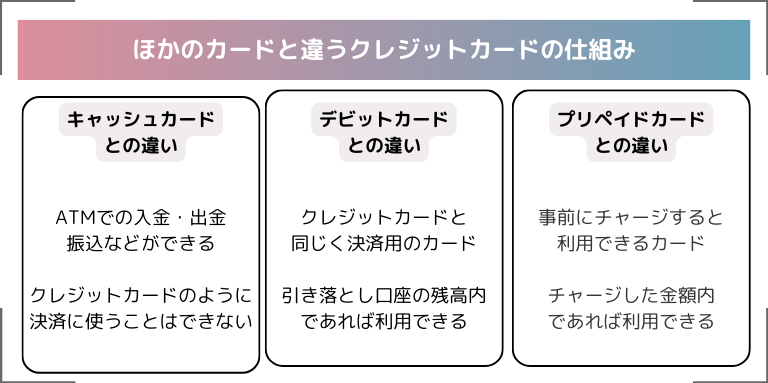

ほかのカードと違うクレジットカードの仕組み

日常生活で使用するカードは複数ありますが、キャッシュカード・デビットカード・プリペイドカードなどと比較すると、クレジットカードは仕組みが大きく異なります。

決済に使えるカードは、クレジットカード・デビットカード・プリペイドカードです。このなかで後払い、かつ口座残高以上の支払いができるのは、クレジットカード以外ありません。それぞれのカードに特徴があるため、違いを押さえておきましょう。

キャッシュカードとの違い

キャッシュカードは金融機関が発行するカードで、おもにATMで入金、出金、振り込みなどができます。しかし、通常はクレジットカードのように決済に使うことはできません。

なお、デビット機能が付いたキャッシュカードなら、店舗やオンラインショッピングで決済用のカードとして利用できますが、対応している店舗やサービスの数などで比較すると、クレジットカードのほうが便利に使えるでしょう。

デビットカードとの違い

デビットカードは、クレジットカードと同じく決済用のカードです。両者の違いは支払いの時期で、クレジットカードが翌月以降の後払いなのに対し、デビットカードは銀行口座から即時支払われます。

そのためデビットカードでは、引き落とし用の口座に入っている残高分しか支払いに利用できず、分割払いやリボ払いはできません。

一方クレジットカードは、手元に現金がなくてもお買い物ができたり、分割払いを選択できたりするため、使い方の幅が広い特徴があります。

プリペイドカードとの違い

プリペイドカードは、事前に現金をチャージすることで支払いが可能になるカードで、銀行口座がなくてもカード決済ができます。

後払いのクレジットカードと違い、プリペイドカードは前払いが特徴です。そのため、事前にチャージした金額の範囲内で支払います。また、デビットカードと同じく、分割払いやリボ払いはできません。

一方、クレジットカードは、チャージの手間が不要で分割払いも可能なほか、利用できる金額の上限もプリペイドカードより高いため、スムーズなお買い物にはクレジットカードのほうが適しているでしょう。

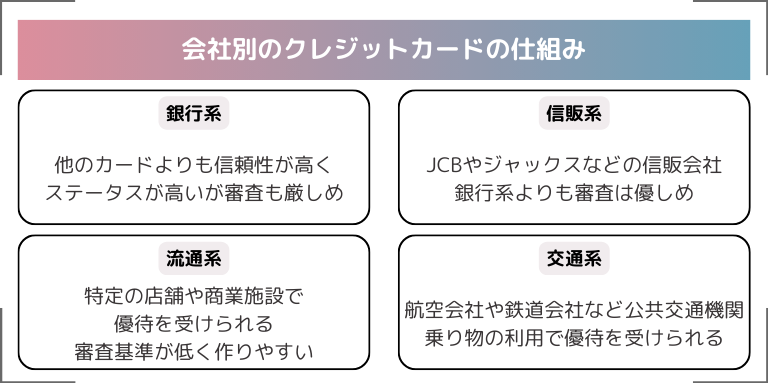

会社別のクレジットカードの仕組み

クレジットカードには業界別の系列があります。選び方に関わるポイントなので、しっかりとチェックしておきましょう。

銀行が発行する信頼性の高い「銀行系」

全国の銀行から発行されているのが銀行系クレジットカードです。ほかのカードより信頼性やステータスが高く、その分審査も厳しいという特徴があります。また、銀行系カードはセキュリティがしっかりしているため、クレジットカードに安全性を求める場合は選択肢に入れたい系列です。

信用が高く審査に通過しやすい「信販系」

信販系クレジットカードは、JCBやジャックスなどの信販会社が発行しているクレジットカードを指します。信販会社は、割賦販売法という「クレジットカードやカードローンの取引を公正に行うための法律」に基づいて営業を行う会社です。銀行ほどなじみはありませんが、決済代行や金融業務について信用が高いといえます。信販系クレジットカードは、銀行系ほど審査が厳しくないため、比較的作りやすいカードです。

商業施設で特典がある「流通系」

流通系のクレジットカードは、百貨店やスーパーなどの小売業者や、そのグループ会社が発行しています。クレジットカードと提携している特定の店舗や商業施設でカードを利用すると、ポイントアップや割引サービスなどの特典が受けられるのが特徴です。審査基準も低い傾向にあるため、収入が少ない・定収入がないという場合でもカードを作れる可能性があるでしょう。

公共交通での通勤・通学者にメリットが多い「交通系」

航空会社や鉄道会社など、公共交通機関の会社が発行しているのが交通系クレジットカードです。航空会社はマイルを貯めやすく、鉄道会社は定期券付きのカードがあるなど、乗り物についての特典やサービスがあります。自動改札でのオートチャージや、駅ビルでのお買い物でポイントアップなど、通勤・通学者にメリットが多い系列です。

クレジットカードのポイントの仕組み

クレジットカードは、使うたびにポイントが貯まります。これは、加盟店舗がカード会社に支払う手数料の一部が、ポイントとして利用者に還元されているのです。

ポイントは商品やサービスの購入に利用できますが、現金に換えることはできません。貯まったポイントは、そのままポイントとして使うことになります。

ポイント還元率は0.5%程度が多く、1%以上になると高還元率です。ポイント還元率は各クレジットカードで異なり、特定の店舗利用でポイントアップされるなどの特典もあります。

クレジットカードの審査の仕組み

クレジットカードを作るときには、必ずカード会社による審査が必要です。審査のおもな内容は、年齢・クレジット履歴・年収で、延滞が多かったりクレジットカードを多く作っていたりすると、審査に通過しないことがあります。

クレジットカードは何枚もあると便利ですが、申し込み枚数が多いとお金に困っている印象を与えるため、「延滞の可能性がある人」と判断されるかもしれません。

カード会社ごとの審査内容は詳しく公表されていませんが、いくら年収が多くても延滞が多いと審査の通過は難しく、年収が少なくてもきちんと支払いを行って良好なクレジット履歴だと、審査に通過することもあるといわれています。

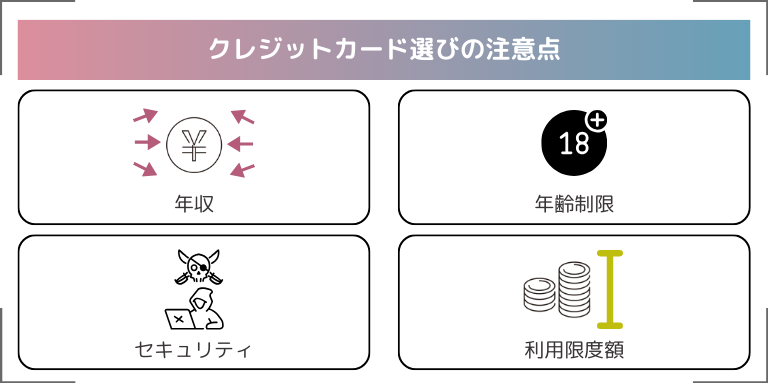

クレジットカード選びの注意点

実際にクレジットカードを作る際に気を付けるべき点を紹介します。

年収

クレジットカードを申し込むには、基本的に安定した収入があることが条件になっています。しかし、源泉徴収票の提出を要求されることはまれで、おおよその年収を申告すれば審査に影響することはありません。

ただし、キャッシング機能を付ける場合は審査が厳しくなり、収入証明書が必要となるケースがあります。収入証明書と申込書の年収金額が異なると、カード会社からの信用を失うことになり、審査に落ちることがあるので気を付けましょう。

年齢制限

クレジットカードのなかには、「○歳以上〇歳未満」と申し込み条件が明確に定められているものもあれば、学生であることが条件など、社会的属性を定めているものもあります。

クレジットカードが作れるのは一般的に18歳以上(高校生を除く)ですが、属性や年齢の上限にも注意しておきましょう。

年齢が制限されることでカードの利用対象者が絞られるため、その分、特典やサービスが充実しているのが特徴です。

年齢制限があるおすすめカード「JCB カード W」

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | JCB |

| 還元率 | 1~10.5% ※最大還元率はJCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上39歳以下 | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | JCB |

| 還元率 | 1~10.5% ※最大還元率はJCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 39歳以下 | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 年会費が永年無料

- 基本還元率が1%で他のJCBカードの2倍

- Amazonやセブン-イレブンがポイント優待店で、最大10.5%還元

- 最短5分でアプリにカード番号を発行

- ポイント優待サイト経由で還元率が最大20倍

- 海外での旅行傷害保険(利用付帯)・ショッピング保険(利用付帯)が付帯する

・スタバのポイントが最大11倍(5.5%)

・審査終了後最短5分で利用可能!

・スマホ決済・タッチ決済などに対応!

・女性向けのJCBカード W Plus Lも!

・各種保険も充実で安心感抜群!

39歳までしか入会できないという年齢制限のあるJCBのクレジットカードです。20~30代でJCB カード Wに入会しておけば、40歳以降も年会費無料のまま使えます。

JCB カード Wは、JCBカードのなかでも屈指の高還元率を誇り、いつでもポイントが2倍です。スターバックスやAmazonなどパートナー店での利用だと、ポイントが最大11倍になります。

セキュリティ

クレジットカードで気になるのが安全性です。盗難や紛失だけではなく、個人情報の流出による不正利用の可能性も高まっており、より一層高いセキュリティが求められています。安全性を重視するなら、クレジットカード番号やセキュリティコードが非表示のカードや、さまざまな安全対策が行われているカードがおすすめです。

高セキュリティでおすすめのカード「三井住友カード(NL)」

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

- 年会費永年無料

- 最短10秒でアプリにカード番号を発行※2

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※3

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント最大0.5%付与※4

- 還元率アップの学生優待あり※5

- USJでもタッチ決済で最大7%還元

※注釈

※1.

A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.即時発行できない場合があります

※3.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Wallet で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※4.特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※5.特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

・対象のコンビニ・飲食店でのポイント還元率が超お得!

・スマホ決済・タッチ決済などに対応!

・海外旅行傷害保険が利用付帯!

・学生限定の特典も充実!

三井住友カードが発行するセキュリティが高いクレジットカードです。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスカードのため、日々の支払いで番号を見られることがありません。

また、会員のためのインターネットサービス「Vpass」では、カード利用のたびに通知が届くため、不正利用を発見しやすい仕組みになっています。セキュリティ重視のカードを選びたい方におすすめです。

利用限度額

クレジットカードの支払いには、利用限度額が定められています。利用限度額はカードの種類や会員ごとに定められており、設定した利用限度額を超えると、決済できなくなってしまうため注意しましょう。

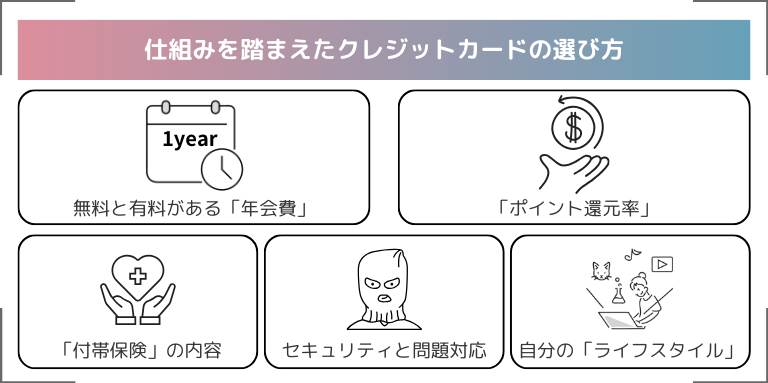

仕組みを踏まえたクレジットカードの選び方

クレジットカードの仕組みを理解したところで、次は、実際にクレジットカードを選ぶときのポイントを確認しましょう。

無料と有料がある「年会費」

クレジットカードには、年会費無料のクレジットカードと、年会費がかかるクレジットカードがあります。また、初年度は年会費無料で、翌年度から有料という場合や、条件を満たせば翌年度以降も無料の場合もあり、カードの種類によって異なるのが特徴です。

年会費有料のカードの場合は、基本的に無料のカードにはない特典が受けられます。年会費は、サービスの内容と照らし合わせて、支払う価値があるかどうかを見極めましょう。

ポイントを効率良く貯めたいなら「ポイント還元率」に注目

クレジットカードは使うたびにポイントが貯まります。カードごとにポイント還元率が設定されており、できるだけ多くポイントをもらいたい場合は、ポイント還元率が高いクレジットカードを選ぶことが大切です。

カードごとに違う「付帯保険」の内容

クレジットカードには保険が付帯していることが多く、旅行保険や医療保険、盗難保険など内容はさまざまです。

補償内容や補償金額もカードごとに異なるため、希望する保険を利用できるかどうかを、カード選びの目安にするのもよいでしょう。旅行の機会が多い方なら、旅行保険が充実している1枚がおすすめです。

セキュリティと「盗難・紛失・不正利用時」の対応

クレジットカードのセキュリティは、暗証番号やセキュリティコードなどで守られていますが、それでも盗難や紛失の可能性があります。

また、個人情報の流出により、思いがけず不正利用されることもあるため、このような問題が起きたときの対応がしっかりしているカード会社を選ぶことが大切です。

自分の「ライフスタイル」でお金の使い方をチェック

クレジットカードは、支払いによってポイントが貯まる仕組みになっています。カードを選ぶ際は、自分が最もお金を使うのはどこかをチェックし、特典が多く受けられるような1枚を選びましょう。

頻繁に利用する店舗やサービスで特典が充実しているカードや、家賃やガス代、電気代、水道代など、生活費の支払いで利用できるカードを選べば、ポイントを効率良く貯められます。

クレジットカードの仕組みに関するよくある質問

ここでは、クレジットカードの仕組みについて、よくある質問と回答をまとめました。ぜひ参考にしてください。

- リボ払いと分割払いの違いは何ですか?

-

リボ払いは、利用金額や利用件数に関わらず、毎月のカード支払額が一定になる支払方法です。一方、分割払いは、利用件数1件ごとに、支払回数を自分で指定する支払方法を指します。どちらも金額の大小を問わず利用できますが、手数料がかかるため、返済回数が増えると総支払額が高くなるので注意しましょう。

- 即日カードを発行してもらうことはできますか?

-

即日発行に対応したクレジットカードは多くあり、なかには最短数十秒で審査に通るクレジットカードもあります。しかし、カードの種類によっては審査に時間がかかり、申し込みから手元に届くまで1週間以上かかることもあるため、急いでいるときは発行に時間がかからないカードがおすすめです。

- 引き落とし口座に入金するのを忘れましたがどうしたら良いですか?

-

できるだけ早めに、カード裏面に記載されているカード会社の連絡先に問い合わせを行いましょう。会社によって対応は異なりますが、指定の金融機関に振り込みを指示されるのが一般的です。

- カードの不正利用とは具体的にどういう場合ですか?

-

クレジットカード番号を盗み見られたり、スキミングなどでカードを偽造されたりすることによって、カード情報を不正に利用されることを指します。不正利用では、身に覚えのない購入履歴で請求が行われるため、毎月の利用明細をきちんと確認することが大切です。

- 利用明細に覚えのない請求がありましたがどうしたら良いですか?

-

不正利用の可能性があります。カード会社に連絡し、カードの利用を確かめてもらいましょう。覚えのない請求が不正利用と認められた場合は、請求が取り消されます。ただし、月額サービスの自動継続を忘れていた、サービスの予約をキャンセルして処理に時間がかかっている、などの心当たりがないか、あらかじめ確認しておきましょう。

まとめ

クレジットカードは、利用者・加盟店・カード会社の関係性や、支払いの仕組みを知っておくことで、使いすぎた場合でも冷静な対応が可能です。

自分に適した1枚を選ぶためには、クレジットカードの特徴を知り、自分のライフスタイルやこだわりに合うものを探しましょう。