新社会人におすすめのクレジットカード

新社会人に、特におすすめしたいクレジットカードには以下が挙げられます。

各カードの特徴について、詳しく見ていきましょう。また、他にもおすすめのクレジットカードを以下記事で紹介しています。

20代におすすめのクレジットカード10選【大学生・社会人】

| カード | 三井住友カード(NL) | JCBカード W | セゾンパール・アメックス | 三菱UFJカード VIASOカード | dカード |

|---|---|---|---|---|---|

| 券面 | .png) |  |  |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 0.5~12.0% | 1.0~10.5% | 0.5~2.0% | 0.5~1.0% | 1.0~2.0% |

| 年会費(税込) | 永年無料 | 永年無料 | 無料 | 永年無料 | 永年無料 |

| 国際ブランド | Visa Mastercard® | JCB | AMEX | Mastercard | Visa,Mastercard |

| 申込条件 | 満18歳以上 ※高校生を除く | 18歳~39歳 | 18歳以上 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) | 18歳以上 |

| 発行時間 | 最短10秒※ | 最短5分 | 最短5分 | 最短翌営業日 | 最短5営業日 |

| 申し込み |

| カード | 三井住友カード(NL) | JCBカード W | セゾンパール・アメックス | 三菱UFJカード VIASOカード | dカード |

|---|---|---|---|---|---|

| 券面 | .png) |  |  |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 0.5~12.0% | 1.0~10.5% | 0.5~2.0% | 0.5~1.0% | 1.0~2.0% |

| 年会費(税込) | 永年無料 | 永年無料 | 無料 | 永年無料 | 永年無料 |

| 国際ブランド | Visa Mastercard® | JCB | AMEX | Mastercard | Visa,Mastercard |

| 申込条件 | 満18歳以上 ※高校生を除く | 18歳~39歳 | 18歳以上 | 18歳以上 | 18歳以上 |

| 発行時間 | 最短10秒※ | 最短5分 | 最短5分 | 最短翌営業日 | 最短5営業日 |

| 申し込み |

三井住友カード(NL)

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

- 年会費永年無料

- 最短10秒でアプリにカード番号を発行※2

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※3

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント最大0.5%付与※4

- 還元率アップの学生優待あり※5

- USJでもタッチ決済で最大7%還元

※注釈

※1.

A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.即時発行できない場合があります

※3.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※4.特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※5.特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

三井住友カード(NL)は、完全ナンバーレスクレジットカード仕様と、セキュリティレベルの高いクレジットカードです。高校生を除く18歳以上の方が発行を受けられ、新社会人も申し込みができます。

以下の対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元となります。

セイコーマート、セブン‐イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、ケンタッキーフライドチキン、吉野家、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店※、ドトールコーヒーショップ、エクセルシオール カフェ 、かっぱ寿司

※注意事項

※対象のすかいらーくグループ飲食店

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※通常のポイントを含みます。

新規入会&条件達成で最大5,000円相当プレゼント

▼内訳

①新規入会&スマホのタッチ決済1回で3,000円分のVポイントPayギフトプレゼント

②新規入会&ID連携&カード利用で2,000円相当のVポイントプレゼント

【学生限定】新規入会&条件達成で最大6,000円相当プレゼント

▼内訳

①新規入会&条件達成で最大5,000円相当のVポイントPayギフトプレゼント

②学生限定 新規入会で1,000円分のVポイントPayギフトプレゼント

期間:2025/5/1~2025/6/30

JCBカード W

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | JCB |

| 還元率 | 1~10.5% ※最大還元率はJCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上39歳以下 | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | JCB |

| 還元率 | 1~10.5% ※最大還元率はJCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 39歳以下 | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 年会費が永年無料

- 基本還元率が1%で他のJCBカードの2倍

- Amazonやセブン-イレブンがポイント優待店で、最大10.5%還元

- 最短5分でアプリにカード番号を発行

- ポイント優待サイト経由で還元率が最大20倍

- 海外での旅行傷害保険(利用付帯)・ショッピング保険(利用付帯)が付帯する

JCBカード W は18~39歳限定で申し込めるため、新社会人におすすめのクレジットカードの一つです。JCBのプロパーカードの位置付けで、年会費が永年無料で利用できます。

クレジットカード初心者に向けたサービスが充実し、スキップ払いサービスを利用すれば支払いを最大6ヵ月先まで伸ばすことが可能です。変更はWebサイトから簡単にできるので、もしものときにも安心して利用できます。

・Amazon.co.jpの利用で最大12,000円キャッシュバック

・Apple Pay・Google Pay・MyJCBPayご利用で最大3,000円キャッシュバック

・家族追加で最大4,000円キャッシュバック

期間:2024年10月1日(火)〜2025年3月31日(月)

セゾンパール・アメリカン・エキスプレス・カード

| デザイン |  | ||

| 年会費(税込) | 1,100円 ※初年度無料 ※年1回利用で翌年無料 | 国際ブランド | AMEX |

| 還元率 | 0.5~2.0% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 無し | 国内旅行保険 | 無し |

| 海外旅行保険 | オンライン・プロテクション | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 最短5分 |

| デザイン |  | ||

| 年会費 (税込) | 1,100円 ※初年度無料 ※年1回利用で翌年無料 | 国際 ブランド | AMEX |

| 還元率 | 0.5~2.0% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 無し | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 最短5分 |

- QUICPayの利用でどこでもポイント2%還元

- 最短5分でデジタルカードを発行(アプリで確認)

- 初年度年会費無料、年1回以上利用で翌年も無料に

- ポイントの有効期限なし(永久不滅ポイント)

- 新規入会で最大8,000円相当のポイントをプレゼント

セゾンパール・アメリカン・エキスプレス・カードは、AMERICAN EXPRESSのクレジットカードで、ステータスの高さが魅力です。

申し込み条件が18歳以上のため、新社会人でも申し込み可能です。また、年会費は2年目から1,100円がかかりますが、年間で1円以上利用すれば無料になります。

セゾンカードの特徴である永久不滅ポイントも付与されるので、ポイントの有効期限を気にすることなく貯められます。

○カード利用や家族カードの発行で最大8000円相当のポイントプレゼント

実施期間:常時実施

\最大8000円相当のポイントプレゼント!/

セゾンパール・アメックス を発行後、100万冊以上の漫画が読める「まんがセゾン」のセゾンコースに登録すると、50%還元でポイントを購入可能です。

たとえば10,000ポイントを購入すると、5,000ポイントが還元されて合計15,000ポイントが利用可能。還元ポイントに上限もないため、ずっとお得に漫画が購入できます。

>>まんがセゾンへの登録はこちらから三菱UFJカード VIASOカード

| デザイン |   | ||

| 年会費 | 無料 | 国際ブランド | Mastercard |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | なし |

| スマホ決済 | Suica/楽天Edy QUICPay/Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) | 発行日数 | 最短翌営業日 |

| デザイン |   | ||

| 年会費 | 無料 | 国際 ブランド | Mastercard |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | なし |

| スマホ決済 | Suica/楽天Edy QUICPay/Apple Pay※ | タッチ決済 | 対応 |

| 申込条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) | 発行日数 | 最短翌営業日 |

- 年会費は無料

- 1ポイント1円として自動的にキャッシュバック

- ETC・携帯電話・インタネットの利用代金は還元率が2倍

- 海外旅行傷害保険が付帯する(利用付帯)

※注釈

※1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル) 注:ご利用内容によっては、一部対象外となる場合があります。

※2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net) 注:ご契約内容によっては、一部対象外となる場合があります。

※3 ETCマークのある全国の高速道路、一般有料道路の通行料金

三菱UFJカード VIASOカードは年会費永年無料で、貯まったポイントは自動的にキャッシュバックされる独自のポイントサービスが魅力的なクレジットカードです。最短1営業日で発行してもらえるため、すぐにクレジットカードを保有したい方にも向いています。

POINT名人.comに掲載された店舗で三菱UFJカード VIASOカードを用いて決済すると、獲得ポイントが最大24倍となる点も魅力です。海外旅行傷害保険やショッピング保険も付帯し、年会費無料のクレジットカードとしては手厚いサービス内容となっています。

○会員専用WEBサービスのIDを登録・15万円以上のショッピング利用で8000円をキャッシュバック

実施期間:常時実施

○(上記をクリアの方)楽Payの登録で2,000円をキャッシュバック

実施期間:常時実施

※注釈

※1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル) 注:ご利用内容によっては、一部対象外となる場合があります。

※2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net) 注:ご契約内容によっては、一部対象外となる場合があります。

※3 ETCマークのある全国の高速道路、一般有料道路の通行料金

dカード

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・Mastercard |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 ※29歳以下 | 国内旅行保険 | 利用付帯 ※29歳以下 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1~3週間 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa Mastercard |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 ※29歳以下 | 国内旅行 保険 | 利用付帯 ※29歳以下 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1~3週間 |

dカードは、オンラインで所定の時間までに申し込みが済めば、審査が最短5分で完了します。dカードだけでなく、家族カードも年会費が永年無料であるのが魅力の一つです。

ポイント還元率は1%と高く、さらに還元率がアップするキャンペーンも多く開催されています。貯めたポイントは、d払いが使用できるd払い加盟店での支払いやドコモの携帯料金の支払い、希望の商品などとの交換に利用可能です。

また、dカードケータイ補償によって年間で最大1万円までは、携帯電話が故障した際の修理費などを補償してもらえます。特に、ドコモユーザーにとっては見逃せないクレジットカードでしょう。

○入会翌々月までに26,667円の利用で最大4000ポイントプレゼント

実施期間:2022年6月1日(水)~

新社会人でもクレジットカード作成は可能?

多くのクレジットカード会社では、申し込み要件として「安定継続した収入があること」を挙げています。実際、審査の際には収入(年収)が一つの目安とされています。

新社会人は一般的に収入が少ないため、これらの申し込み要件を充たせず、クレジットカードを作成できないのでは、と思う方もいるかもしれません。

しかし、クレジットカードには、無収入の学生や専業主婦の方でも発行できるものが数多くあります。まだ収入が少ないとしても、きちんとした継続収入の見込める新社会人であれば、クレジットカードの作成は可能でしょう。

いつからクレジットカードを作成できる?

クレジットカードは、申し込み条件を満たせばいつでも作成できます。クレジットカードの審査基準では「高校生を除く18歳以上の方」となっている場合が大半です。そのため、例えば中学校の卒業後すぐに雇用されて社会人になったとしても、18歳未満のうちはクレジットカードを作成できません。

また、クレジットカードによっては発行条件が「30歳以上の方」となっているなど、新卒の段階では発行できないものもあるため、申し込み要件はよく確認してください。

なお、学生段階で発行してもらえるクレジットカードも、多く存在します。卒業が決まったタイミングで作成し、新社会人として生活を始めるのもよいでしょう。

新社会人がクレジットカードを使用するシーン

新社会人がクレジットカードを使用するシーンとして考えられるのは、おもに3つの場面が挙げられるでしょう。それぞれ解説していきます。

日々のお買い物

新社会人となって一人暮らしを始めると、食料品などを購入する機会が増えるものです。スーパーやコンビニなどでの買い物時に、クレジットカードを使用することもあるでしょう。 クレジットカードには、コンビニエンスストアで使用するとポイントが増額になるキャンペーンを実施しているものがあります。有効活用すれば、よりお得にポイントを獲得できるチャンスが広がります。

インターネットショッピング

日々忙しい新社会人は、買い物に出かける時間をなかなか取れないでしょう。

インターネットショップを利用すれば、時間と場所を選ばずに買い物が可能です。また、大きなものや重いものを購入する場合も、配達してもらえるという利点があります。

インターネットショッピングサービスは、クレジットカードでの支払いに対応しているものが大半です。クレジットカード払いにすれば振込手数料などはかからず、一括払いにすることでクレジットカードの手数料もかかりません。また、クレジットカードのポイントが獲得でき、スピーディーに決済できるメリットもあります。

急な出費

仕事するうえで、一時的にお金を建て替えなければならない場合もあります。例えば、急な出張が必要になり、仮払いを得ない状態で出かける場合などです。

新幹線や航空機で出張する場合には数万円の出費が必要になりますが、まだ十分な収入を得ていない新社会人には支払いきれない可能性もあります。

クレジットカードを保有していれば常に現金を確保する必要はなく、一時的な立て替えにも柔軟に対応可能です。

新社会人がクレジットカードを作成するメリット

新社会人がクレジットカードを作成するメリットには、おもに3つが挙げられます。

若年層向けのクレジットカードが作成できる

クレジットカードには、申し込める年齢に上限が設けられているものがあります。上限年齢が制限されている若年層向けのクレジットカードは、通常のクレジットカードよりもポイント還元率が高いことや、付帯サービスが充実していることなどが特徴です。

新社会人であれば、若年層向けのクレジットカードに申し込むチャンスがあります。

クレジットヒストリーを積める

クレジットカードを持つ理由の一つに、ステータスを得たいことが挙げられるでしょう。新社会人の段階ではあまり意識しない方も多くいますが、昇進などにしたがってステータスの高いクレジットカードを持ちたくなることもあるかもしれません。

しかし、ステータスの高いクレジットカードは誰でも気軽に発行してもらえるわけではなく、ある程度クレジットカードを利用した実績がないと申し込めない場合もあります。このクレジットカードの利用実績のことを、一般にはクレジットカードヒストリー(クレヒス)と呼びます。

新社会人の段階からクレヒスを積めれば、早い段階から上位ステータスのカードを保有するチャンスが得られるでしょう。

新生活時のまとまった支出に対応できる

新生活のスタートにあたり引越しをする場合、引っ越しや家財の購入などにまとまった費用がかかってしまうものです。そうした多額の支出に対しても、クレジットカードであれば現金を用意することなく対応できます。

また、大きな金額の決済に利用すれば多くのポイント獲得が期待できるでしょう。その他、公共料金やインターネット通信費、家賃といった固定費の支払いにもクレジットカードを活用可能です。

新社会人がクレジットカードを作成するデメリット

新社会人がクレジットカードを作成するデメリットとしては、以下のような点が挙げられます。

使いすぎるリスクがある

新社会人がクレジットカードを持つ場合、初めてのクレジットカードとなる場合が大半です。クレジットカードを利用した経験がないと、どのように使用すれば良いのかわからないこともあるでしょう。

その結果、無計画に使いすぎてしまい、返済に苦労する事態になりかねません。現金のように収支が目に見えるわけではなく、数値でしか管理できないため、使いすぎてしまうリスクがあります。

高ステータスのクレジットカードは作成できない

新社会人は、収入が少なくクレジットヒストリーもまっさらな状態です。その段階で、いきなり高ステータスのクレジットカードを作成するのはまず不可能でしょう。

クレジットカードによっては、一般カードで利用実績を積んでインビテーション(アップグレードの資格)を受けることで、初めて申し込めるものもあります。

高ステータスのクレジットカードは多くの場合、年会費が高く設定されているものです。仮に、高ステータスのクレジットカードを作成できたとしても、収入が少なければ年会費が負担になることが考えられるでしょう。

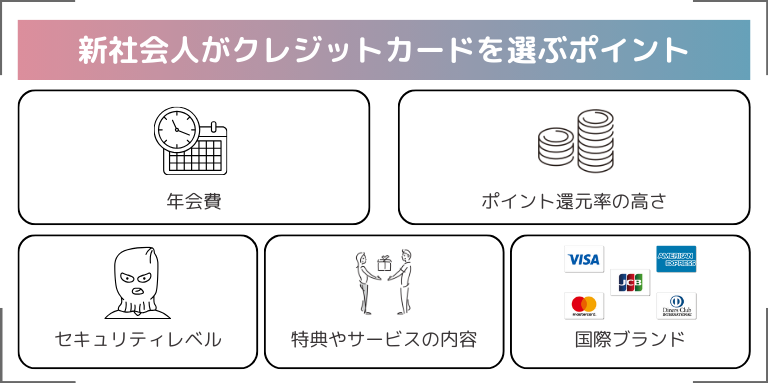

新社会人がクレジットカードを選ぶポイント

新社会人がクレジットカードを選ぶ際には、いくつか押さえておきたいポイントがあります。1つずつ確認していきましょう。

年会費

社会人となったばかりの収入が少ない頃には、少しでも支出を抑えたいと考える方が多いかもしれません。その場合、年会費無料のクレジットカードを選ぶとよいでしょう。

年会費無料のクレジットカードであっても、付帯サービスが充実しているものは多くあります。特に、若者向けのクレジットカードを利用すれば、多くの恩恵を受けることが可能です。

ポイント還元率の高さ

ポイント還元率の高いクレジットカードを選ぶのもよいでしょう。基本ポイントの還元率が良いものだけでなく、キャンペーンによってはポイントが増額になる場合もあるため、その点も加味して選んでみてください。

また、貯めたポイントをどのように使用できるかも確認する必要があります。基本ポイントのほかにも、特別優遇がどれだけあるのかをしっかり確認しましょう。

セキュリティレベル

クレジットカードの使用に慣れていない段階では、不用意な使い方をしてトラブルに巻き込まれるリスクがあります。例えば、クレジットカードを使用する際に他人にカード番号を盗み見されて、不正利用されるなどのケースです。

そこで、最近ではクレジットカードの表面にカード番号が記載されていない、ナンバーレスクレジットカードが増えつつあります。

クレジットカードを選ぶ際には不正利用されにくく、セキュリティレベルが高いことを重視し、万が一事故があった場合の補償内容などもしっかり確認しましょう。

特典やサービスの内容

クレジットカードでは、ついポイントサービスばかりに目が行きがちですが、特典やサービス内容の充実度も確認しておくとよいでしょう。特に、旅行などに出かける機会が多い場合、旅行保険の有無は念入りに確認すべきポイントです。

また、ショッピング保険などがあると、購入した商品が破損した場合に補償してもらえます。

国際ブランド

クレジットカードには国際ブランドがあり、国際ブランドの加盟店で利用できます。

国際ブランドの加盟店以外では使用できないため、よく利用する店舗が加盟している国際ブランドであるかを、しっかりと確認してから申し込むと安心です。

また、国際ブランドによっては独自の付帯サービスを提供していることもあるため、その内容を確認するのもよいでしょう。

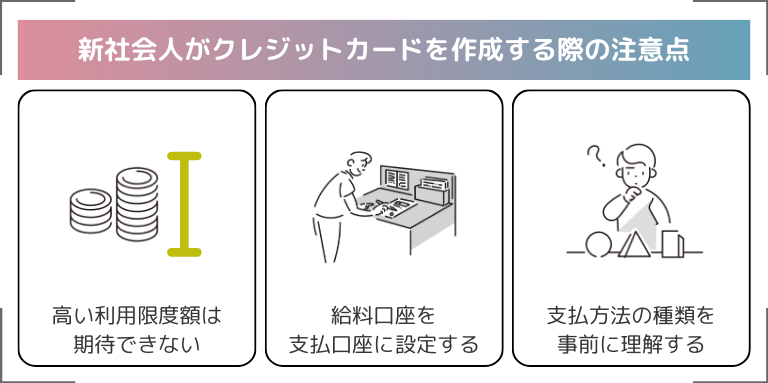

新社会人がクレジットカードを作成する際の注意点

新社会人がクレジットカードを作成する際には、3つの注意点があります。ぜひ、クレジットカードを作成する前に、確認しておきましょう。

高い利用限度額は期待できない

収入がまだ少ない新社会人の場合、利用限度額が低めに設定されることが大半です。

新社会人でも申し込めるクレジットカードのなかには、利用限度額の上限が100万円を超える設定となっているものもあります。しかし、年収を加味して、実際の利用限度額は低めに設定される場合が多いのです。

利用限度額が低いと、仮に使いすぎても返済額は少なく済みますが、大きな買い物では利用しにくいといったデメリットがあります。

給料口座を支払口座に設定する

クレジットカードを利用するうえで、特に避けたいのが返済遅延です。

返済遅延が発生すると、遅延損害金を加算して返済しなければならず、信用情報にも事故記録が残ります。信用情報に事故記録が残ると、他のクレジットカードに申し込んだ際に審査で不利となりかねません。

返済遅延で多いパターンが引き落とし口座の残高不足です。残高不足により返済できなかったという状態にならないよう、事前に口座残高を確認しておきましょう。

支払方法の種類を事前に理解する

クレジットカードで決済する場合、以下の支払方法から選択できることが多いでしょう。

- 1回払い:締め日までの利用料金を一括して支払う方法

- 2回払い:締め日までの利用料金を翌月と翌々月に分けて半額ずつ支払う方法

- ボーナス一括払い:年2回の賞与支給時に一括で支払う方法

- ボーナス2回払い:年2回の賞与支給時に2回に分割して支払う方法

- 分割払い:回数を指定して支払う方法

- リボ払い:毎月の支払額を一定額に設定して支払う方法

2回払いまでは手数料がかかりませんが、その他の返済方法では手数料がかかる場合があります。特に、分割払いやリボ払いの場合は高い手数料がかかるため、利用時には注意が必要です。

以上のように、各支払方法にはメリットとデメリットがあるため、最適な方法を選びましょう。

新社会人のクレジットカードに関するよくある質問

ここでは、新社会人が初めてクレジットカードを持つ際に、気になりやすいポイントをQ&Aにしてまとめました。

Q.ついつい使いすぎないか心配な場合の対処法は?

初めてクレジットカードを持つとなると、やはり使いすぎないかが心配になるでしょう。

使いすぎを防止するためには、申し込み時に利用限度額を低く設定するのがおすすめです。限度額を低く設定しておけば、使いすぎても大きな金額となりにくく、安心して利用できます。

また、分割払いはなるべく使用せず一括払いにすると、手数料がかからないので支払管理もしやすいでしょう。

Q.未成年の場合でもクレジットカードを作成できる?

現行法で未成年とされる18歳未満では、クレジットカードを作成できません。そのため、似た機能を持つデビットカードやプリペイドカードの利用を検討するとよいでしょう。

Q.クレジットカードの申し込みはWebと店頭のどちらがお得?

クレジットカードを申し込む際のおもな手段として挙げられるのは、Webと郵送、店頭手続きの3つです。このうち、Webと店頭手続きのどちらがお得かというと、基本的にはWebでしょう。

Webは、人件費などのコストがかからない分サービスに回せるため、店頭手続きよりも多くの特典を期待できます。場所を問わず申し込める点でも、Webでの申し込みがおすすめです。

新社会人のクレジットカードまとめ

新社会人がクレジットカードを持つことには、早くからクレヒスを積めたり、新生活にかかる大きな出費に対応できたりと、さまざまなメリットがあります。

一方で、使い過ぎなどのリスクもあるため、特に初めてクレジットカードを持つ方は十分注意してください。

クレジットカードのなかには、上限年齢が設定されている若者向けのものもあります。条件や用途をよく吟味し、自分に合ったクレジットカードに申し込みましょう。