電話、電気、ガス、水道などの公共料金にはさまざまな種類がありますが、支払い期限は一律ではありません。そのため、支払い期限を忘れて遅延や滞納が発生する可能性があります。

そんな時、クレジットカード決済を利用すれば、期限を気にせず延滞金を防げたり、支払いを一本化することで管理がしやすくなったりします。また、クレジットカードのポイント還元で、確実かつ継続的にポイントが貯まる便利な特典もあります。

しかし、クレジットカード決済はメリットが多い反面、デメリットもあります。公共料金の支払いにクレジットカードと口座振替のどちらを使用すればよいかわからない場合は、ぜひこの記事を参考にしてください。

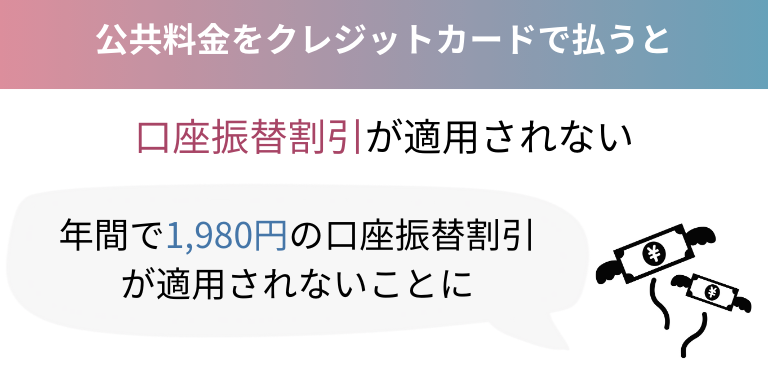

公共料金をクレジットカードで払うと口座振替割引が適用されない

公共料金をクレジットカードで支払うことによる一番のデメリットは、口座振替割引が適用されないことです。

東京電力エナジーパートナーや北陸電力、中部電力カミライズ、関西電力など多くの電力会社で、口座振替により月55円の割引があります。ガス料金においても、東京ガスの割引は月55円です。水道料金では、東京都水道局で月55円、京都市上下水道局で2ヵ月88円(水道・下水道両方利用の場合)の割引が設定されています。

例えば、東京電力、東京ガス、東京都水道局を利用してクレジットカードで支払っていたとすると、月165円、年間で1,980円の口座振替割引が適用されないことになります。

公共料金は継続して支払っていくため、月55円であっても積み重なると無視できない大きな金額となります。

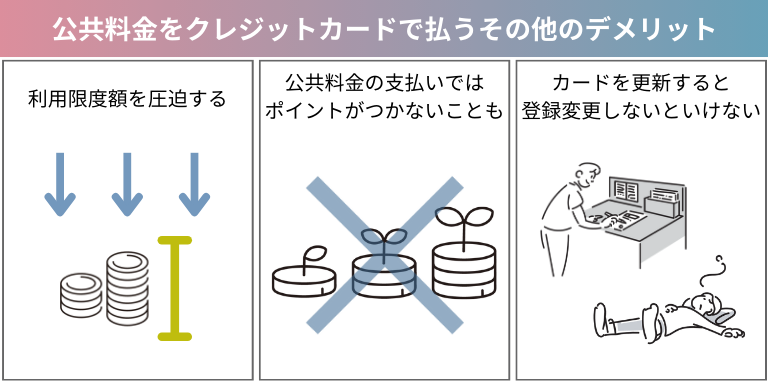

公共料金をクレジットカードで払うその他のデメリット

口座振替割引の適用以外でも、クレジットカードで払うデメリットは挙げられます。クレジットカードの利用限度額設定が低い場合やポイント還元率が低い場合、カード更新時など登録変更が必要な場合にデメリットが発生する可能性もあるでしょう。

知らないうちに損をしてしまうこともあるため、どのようなデメリットがあるかしっかりと把握しておくことが大切です。

利用限度額を圧迫する

クレジットカードによる公共料金支払いで、口座振替割引以外のデメリットとして挙げられることは、利用限度額の圧迫です。例えば、クレジットカードの利用限度額が10万円だった場合、月の公共料金の合計が2万円であれば、そのカードは実質8万円までしか利用できないことになります。

万が一、利用限度額を超えてしまうと、次の引き落としまでクレジットカードを利用できないような状態になりかねません。利用限度額が高い人にはデメリットになりにくくても、低い人の場合は利用限度額を圧迫し、普段の生活で不便が生じる可能性があります。

逆に、ショッピングなどで利用限度枠の上限近くまで利用してしまうと、公共料金が決済されないことも考えられるでしょう。

公共料金の支払いではポイントがつかないカードがある

クレジットカードで支払うメリットの一つにポイント還元ありますが、カードによっては公共料金でのポイント還元率が低く、口座振替割引額よりも低くなってしまうことがあります。

例えば、楽天カードは基本の還元率が1%ですが、おもな公共料金、税金、国民年金保険料などの支払いでは500円につき1ポイントとなり、還元率は0.2%と大きく減少します。月の公共料金が2万円だった場合、月40ポイントの還元にしかならず、口座振替割引額より下回ることになります。

実際、自分が損をするかどうかは、利用している公共料金事業者の口座振替割引額とクレジットカードのポイント還元率を見直し、損益分岐点を確認してみましょう。

カードを更新すると登録を変更しないといけない

口座を変更することは多くはありませんが、クレジットカードは一般的に3年から7年に一度更新されます。クレジットカードで公共料金支払いを登録していると、更新のたびに変更の手続きが必要となる場合があります。

数年に一度のことのため大きなデメリットではありませんが、数年に一度というスパンであることで失念しやすく留意しておきたい点です。

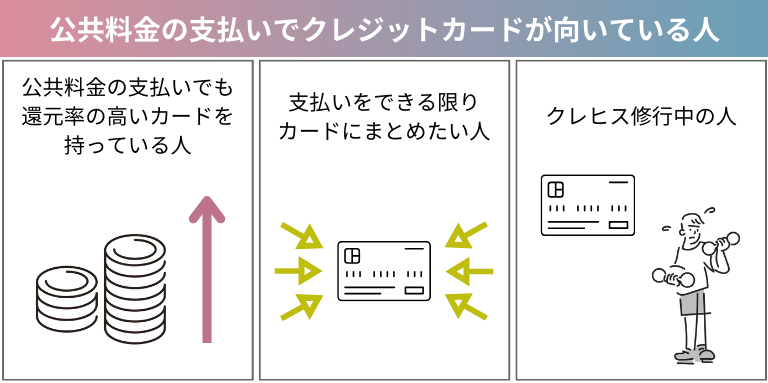

公共料金の支払いでクレジットカードが向いている人

これまで、公共料金をクレジットカードで支払うことのデメリットを中心に解説しました。しかし、クレジットカード払いによるメリットも多くあります。

何を重視するかで、公共料金をクレジットカードで支払う意味が変わります。還元率の高いクレジットカードを持っている人や管理効率を上げたい人、そしてクレヒス(クレジットヒストリー)修行中の人はクレジットカードでの支払いがおすすめです。

なぜ、これらの人はクレジットカードでの支払いが向いているのか、以下で詳しく説明します。

公共料金の支払いでも還元率の高いカードを持っている人

還元率が高いクレジットカードを持っている場合は、クレジットカードの支払いのほうが得になることがあります。東京電力、東京ガス、東京都水道局を口座振替で利用していた場合の割引額は月165円のため、公共料金が損益分岐点である1万6,500円以上であれば、クレジットカードでの支払いが口座振替割引額を上回ります。

仮に、還元率1%のクレジットカードで月に2万円の公共料金を支払った場合、200ポイント付与されることになります。1ポイント1円換算であれば、200円分になるといえるでしょう。

口座振替の割引額は一律固定ですが、クレジットカードのポイント還元額は還元率・利用金額によって変動するため、公共料金の支払いが多い人ほど還元ポイントは増えます。還元率の高いカードを持ち、なおかつ公共料金が高い人は、クレジットカードでの支払いのほうがおすすめです。

支払いをできる限りカードにまとめたい人

支払日の異なる公共料金を口座振替にしている場合、引き落としのタイミングが統一されません。通帳を確認してもバラバラに記帳され、毎月の家計の管理が煩雑になりがちです。

そういった場合にクレジットカードで支払うと、公共料金の口座引き落としが毎月1回にまとめられ容易に管理ができます。オンラインで利用明細を確認することで公共料金の把握もスムーズにでき、月ごとの比較も可能です。毎月の公共料金の支出を明確に知れるため、コスト削減の対策も立てやすくなります。

クレヒス修行中の人

公共料金をクレジットカードで支払うのは、クレヒス修行中の人にもおすすめといえます。カードローンやクレジットカードの審査などに影響があるクレヒスは、クレジットカードにおける重要な信用情報です。

クレジット会社が利用する信用情報機関に、クレジットカード利用者のカード枠や残債額、延滞情報などの情報が、契約期間中および契約期間後5年間保有されます。クレヒスに傷を付けないためには、年単位で遅延や滞納をせず支払実績を積み重ねて信用を保持しなければなりません。

クレヒスが良いと、審査に通りやすくなるだけではなく、上位カードのインビテーションを受けやすくなります。長期にわたって遅延がなく、一定の支払実績を積める公共料金の支払いは、クレヒス修行中の人に向いているでしょう。

公共料金の支払いにおすすめのクレジットカード

公共料金の支払いで、自分はクレジットカードのほうが向いていると認識しても、一体どのクレジットカードで登録すれば良いのか迷う人もいるでしょう。複数のクレジットカードを所有している場合、適当に選んでしまうとメリットを逃してしまうかもしれません。

ここでは、公共料金の支払いでおすすめのクレジットカード5種を、ポイント還元率やポイントアップ情報とともに紹介します。これからクレジットカードを作るという人も、ぜひ参考にしてください。

| カード | JCBカード W | dカード | 三菱UFJカード VIASOカード | リクルートカード | au PAY カード |

| 券面 |  |  |  |  |  |

| 還元率 | 1~10.5% | 1~2% | 0.5~1% | 1.2~4.2% | 1~1.5% |

| 年会費(税込) | 永年無料 | 永年無料 | 無料 | 永年無料 | 年1回利用で無料 |

| 国際ブランド | JCB | Visa,Mastercard® | Mastercard® | Visa,JCB Mastercard | Visa,JCB,AMEX Mastercard |

| 申込条件 | 18歳~39歳 | 18歳以上 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) | 18歳以上 | 18歳以上 |

| 発行時間 | 最短5分 | 最短5営業日 | 最短翌営業日 | 約1週間 | 最短4営業日 |

| ETC | ○ | ○ | ○ | ○ | ○ |

| 家族カード | ○ | ○ | ○ | ○ | ○ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| カード | JCBカード W | dカード | 三菱UFJカード VIASOカード | リクルートカード | au PAY カード |

| 券面 |  |  |  |  |  |

| 還元率 | 1~10.5% | 1~2% | 0.5~1% | 1.2~4.2% | 1~1.5% |

| 年会費 (税込) | 永年無料 | 永年無料 | 無料 | 永年無料 | 年1回利用で無料 |

| 国際 ブランド | JCB | Visa,Mastercard® | Mastercard® | Visa,JCB Mastercard | Visa,JCB,AMEX Mastercard |

| 申込条件 | 18歳~39歳 | 18歳以上 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) | 18歳以上 | 18歳以上 |

| 発行時間 | 最短5分 | 最短5営業日 | 最短翌営業日 | 約1週間 | 最短4営業日 |

| ETC | ○ | ○ | ○ | ○ | ○ |

| 家族 カード | ○ | ○ | ○ | ○ | ○ |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

JCB カード W

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | JCB |

| 還元率 | 1~10.5% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上39歳以下 | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | JCB |

| 還元率 | 1~10.5% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 39歳以下 | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 年会費が永年無料

- 基本還元率が1%で他のJCBカードの2倍

- Amazonやセブン-イレブンがポイント優待店で、最大10.5%還元

- 最短5分でアプリにカード番号を発行

- ポイント優待サイト経由で還元率が最大20倍

- 海外での旅行傷害保険(利用付帯)・ショッピング保険(利用付帯)が付帯する

JCB カード Wは18歳から39歳以下限定の人気のクレジットカードで、価格.comのポイント高還元率カード部門では、2021年下半期、2022年上半期で1位を獲得しています。39歳までに入会すれば、40歳以降も年会費は永年無料です。

ポイントは毎月の合計金額1,000円に対して2ポイント付与されるので、1度の買い物で1,000円に達しなくても気にすることなく貯められます。公共料金で100円単位の端数が出てもポイント対象外にはならず、損になりません。

ポイントは1ポイント3円でキャッシュバックでき、JCBプレモカード(ギフトカード)へチャージする場合は1ポイント5円となりとてもお得です。JCBプレモカードはAmazonやマクドナルドなど、全国70万店以上で使えます。

JCBオリジナルシリーズのパートナー店で利用すると、スターバックスは10倍、Amazonは4倍、セブン-イレブンや高島屋では3倍と、ポイント還元率は大幅にアップします。Oki Dokiランドを経由すると、最大20倍のポイントがたまり、非常にポイントをためやすいカードといえます。

dカード

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・Mastercard |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 ※29歳以下 | 国内旅行保険 | 利用付帯 ※29歳以下 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1~3週間 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa Mastercard |

| 還元率 | 1.0~2.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 ※29歳以下 | 国内旅行 保険 | 利用付帯 ※29歳以下 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1~3週間 |

NTTドコモのdカードは、ドコモユーザー以外でも入会可能なクレジットカードです。ポイントは税込100円の利用につき1ポイントたまり、1ポイント1円として利用可能です。

ポイント還元率は基本的には1%ですが、dカード特約店の利用でアップします。例えば、タワーレコードや紀伊國屋書店、洋服の青山では100円ごとに2ポイント、マツモトキヨシなら100円ごとに3ポイント、スターバックスカードやドトールバリューカードなら100円ごとに4ポイント貯めることが可能です。Starbucks eGiftの場合は100円につき7ポイントになります。

さらに、dカードポイントモールを経由して買い物をすると、1.5倍~10.5倍にアップします。AmazonやYahoo!ショッピング、楽天市場などの有名ネットショップも対象店舗です。また、d払いの支払い方法にdカードを設定しておくと、通常店舗で1.5%、ネット店舗で2%が還元されます。

三菱UFJカード VIASOカード

| デザイン |   | ||

| 年会費 | 無料 | 国際ブランド | Mastercard |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | なし |

| スマホ決済 | Suica/楽天Edy QUICPay/Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) | 発行日数 | 最短翌営業日 |

| デザイン |   | ||

| 年会費 | 無料 | 国際 ブランド | Mastercard |

| 還元率 | 0.5~1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | なし |

| スマホ決済 | Suica/楽天Edy QUICPay/Apple Pay※ | タッチ決済 | 対応 |

| 申込条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) | 発行日数 | 最短翌営業日 |

- 年会費は無料

- 1ポイント1円として自動的にキャッシュバック

- ETC・携帯電話・インタネットの利用代金は還元率が2倍

- 海外旅行傷害保険が付帯する(利用付帯)

※注釈

※1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル) 注:ご利用内容によっては、一部対象外となる場合があります。

※2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net) 注:ご契約内容によっては、一部対象外となる場合があります。

※3 ETCマークのある全国の高速道路、一般有料道路の通行料金

三菱UFJカード VIASOカードは、利用金額合計1,000円につき5ポイント還元するクレジットカードです。手続き不要でキャッシュバックされる機能があり、ポイント還元の手間がかかりません。公共料金が基本的に1,000円以上になる人は、公共料金の支払いにVISAOカードを設定すると、毎月キャッシュバックされることになるでしょう。

通常は還元率0.5%ですが、携帯電話やインターネット、ETCの利用ではポイントが2倍です。さらに、POINT名人.comを経由して買い物をすれば、高島屋オンラインストアやオイシックスではプラス4倍、ニッセンオンラインやファンケルではプラス6倍と、店舗ごとに設定されたボーナスポイントがたまります。パソコン関連のポイントアップ率は高く、Dell(個人向け)ではプラス5倍、マウスコンピューターではプラス6倍、HP Directplusではプラス9倍、ノートンストアではプラス24倍に。

利用者からは、カード発行期間の短さやオートキャッシュバック機能によってストレスフリーであることで好評を得ています。

※注釈

※1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル) 注:ご利用内容によっては、一部対象外となる場合があります。

※2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net) 注:ご契約内容によっては、一部対象外となる場合があります。

※3 ETCマークのある全国の高速道路、一般有料道路の通行料金

リクルートカード

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・JCB・Mastercard |

| 還元率 | 1.2~3.2% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1週間 ※JCBのみ最短5分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・JCB Mastercard |

| 還元率 | 1.2~3.2% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピング保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 非対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1週間 ※JCBのみ 最短5分 |

- 年会費が永年無料

- 基本還元率が1.2%とトップクラスの高水準

- ポイントの交換先が豊富で使いやすい

- 旅行傷害保険が海外・国内ともに付帯(利用付帯)

- リクルート関連サービスでは還元率アップ

- 電子マネーへのチャージでもポイントが貯まる

リクルートカードは、どこで使ってもポイント還元率が1.2%と高い点が大きな特徴です。そのため、メインカードにしているという声も多く見られます。公共料金の支払いであっても同様に1.2%の還元率のため、メリットを感じやすいカードといえるでしょう。

さらに、じゃらんやHOT PEPPERグルメ、HOT PEPPER Beautyなどでは還元率が上がり、ポンパレモールでの買い物では、還元率が大きく4.2%~21.2%までアップします。

獲得できるリクルートポイントは、Pontaポイントやdポイントに交換できるため、Ponta加盟店を利用している人にも便利です。

年会費無料にも関わらず、付帯保険には国内・海外旅行保険やショッピング保険があり、充実しています。国際ブランドがVISA、Mastercard、JCBの3種類から選べるところも魅力といえるでしょう。

\最大6000円相当のポイントプレゼント!/

au PAYカード

| デザイン |  | ||

| 年会費(税込) | 1,375円 ※年1回以上のカード決済で無料 ※auユーザーは永年無料 | 国際ブランド | Visa・Mastercard |

| 還元率 | 1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 約1~2週間 |

| デザイン |  | ||

| 年会費 (税込) | 1,375円 ※年1回以上のカード決済で無料 ※auユーザーは永年無料 | 国際 ブランド | Visa Mastercard |

| 還元率 | 1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 約1~2週間 |

au PAYカードは、auユーザーでなくても入会できるクレジットカードです。au携帯やauひかりなどの契約や、1年間の利用がない場合は1,375円の年会費が必要ですが、公共料金の支払いに設定しておけばその心配はないでしょう。さらに、公共料金の支払いやETCの新規発行と利用で3,000ポイントを受け取れる特典があります。

基本の還元率は1%ですが、au PAY(コード支払い)の利用でプラス0.5%となり、合計1.5%の還元となります。また、セブンイレブンやイトーヨーカドー、マルイでは200円ごとに1ポイント、かっぱ寿司やココス、ドミノピザ、紀伊國屋書店などでは200円ごとに2ポイントプラスされます。au PAYマーケットでau PAYカードを利用しても1.5%の還元に。

auカブコム証券では、事前入金がなくてもau PAYカードの利用可能枠内で自動積立をすることが可能です。積立で決済した投資信託の約定金額に応じ、ポイントが1%還元されるため、auカブコム証券を利用して投資している人にもメリットがあるクレジットカードです。

まとめ

公共料金は継続して支払うため、口座振替での割引額を年単位で見ると決して小さくありません。クレジットカードで支払うデメリットもありますが、口座振替割引を上回るポイント還元を受けられる人も多いはずです。例に挙げたクレジットカードを参考に、公共料金の支払方法として検討してはいかがでしょうか。

クレジットカードのポイント還元率は、特定のサイトを経由することや利用する店舗によって大きくアップすることが少なくありません。自分の生活範囲でポイントアップが見込め、還元によるポイントが口座振替割引額よりも上回るクレジットカードを探してみてください。また、これを機にポイント還元率の高いカードを新たに作成するのもよいでしょう。