| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・Mastercard JCB・AMEX |

| 還元率 | 1.0~3.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1週間 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa・Mastercard JCB・AMEX |

| 還元率 | 1.0~3.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 ※高校生は除く | 発行日数 | 約1週間 |

- 年会費永年無料

- 基本ポイント還元率は1.0%

- SPU利用で最大17倍までポイント還元率アップ

- 海外旅行傷害保険が利用付帯

- 国際ブランドがVisa・JCB・Mastercard・AMEXの4種類から選べる

利用者の口コミ

| ポイントが貯まるお店がどんどん拡大していて、スーパーやドラッグストア、ホームセンターなど日常的に利用するお店が対象になり、ポイントが貯まりやすくなってきました。ポイント倍率アップなどのキャンペーンも頻繁に実地されているので、上手に利用すれば効率良く貯めることができます。カードを利用すると速報版でお知らせメールが届くサービスがあり、不審な支払いがないかすぐチェックできるので安心感があります。 | |

| 楽天カードに紐づけて使える独自の決済方法がいろいろあるのは便利ですが、ポイント還元率アップのための方法が、やや複雑でわかりにくく感じます。そのため、結局はカード払いか、シンプルに楽天ペイに楽天カードを紐づけて使用しています。 | |

| 楽天市場でよく買い物をするので、楽天カードで支払い、楽天銀行から引き落としをすることで、ポイントがたくさん貯まるのでとても満足しています。アプリで利用状況が確認できて、カードの支払いにポイントを使うこともできるので、困った時に助かります。アプリ内も見やすく、カード番号情報なども確認できるので、とても便利です。 楽天PAYにも連携させているので、チャージもカードで簡単にできます。 | |

| 大きなデメリットはこれといってありません。楽天グループのツールを普段使っている人にはお得なことしかないです。ただ、最近ポイント還元が改悪になっていることが少し残念なところです。カードのデザインはシンプルでいいですが、あまりカッコ良くもないので個人的にはあまり気に入っていないです。 | |

| 楽天ポイントが貯まる店舗もたくさんあるということで、1%以上のポイントが実質的に貯まります。サービス内容がずっと大きく変わらないので他のカードの比べると見劣りする部分も増えてきましたが、今でもメインカードとして十分に使えると思います。 | |

| ポイント還元が1会計ごとに変更になったのは大きなデメリットに感じます。99円以下の取りこぼしが増えてしまいました。 | |

| ポイントがたまるので楽天経済圏の人にはいい。 | |

| とくになし | |

| 地方でも楽天ポイントが貯まる店舗は多く、クレジットカードとしてもポイントカードとしても使用できます。クイックペイがついているため、アップルウォッチと連携しておけばスマホだけで外出が可能なのも便利です。 | |

| カードを利用した際、利用した店舗と金額が記載された利用メールが届くサービスがあります。最近は詐欺メールが多いため、日にちが空いてしまい利用を忘れていると「使っていないのに…」とヒヤッとすることがあります。 | |

○新規入会&利用で10,000ポイントをプレゼント

実施期間:2023/11/10~2023/11/20

楽天カードの特徴

楽天カードは年会費無料で、ポイント還元率が高いのが特徴です。

通常のクレジットカード利用でもポイント還元率1.0%と高い水準ですが、楽天市場やその他の楽天サービスを利用することで、還元率がどんどん上がります。

例えば、楽天市場での購入をアプリ経由にするだけで+0.5%など、無理なく条件達成できるキャンペーンが豊富です。

オンラインショッピングだけでなく街でのお買い物でもポイントを貯めやすく、ポイントの使い道も幅広いため、比較的多くの方が使いやすいカードといえるでしょう。

会社概要

| 会社名 | 楽天カード株式会社 |

|---|---|

| 設立 | 2001年12月6日 |

| 本社所在地 | 東京都港区南青山二丁目6番21号 楽天クリムゾンハウス青山 |

| 電話番号 | 0570-66-6910(コンタクトセンター) |

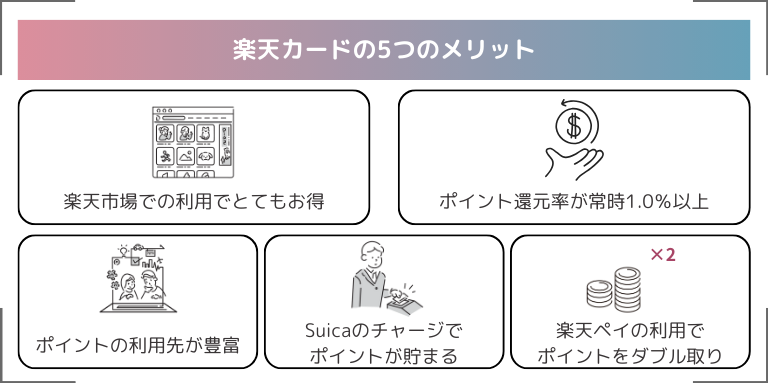

楽天カードの5つのメリット

楽天カードは、楽天グループの代表的なサービスである「楽天市場」はもちろん、近所でのお買い物でもポイントが貯まりやすい点が人気です。ここでは、楽天カードのメリットを5つピックアップしてご紹介します。

楽天カードのメリット①楽天市場での利用でとてもお得!

日々のお買い物で楽天市場を使っている場合、楽天カードで支払うのがお得です。通常の楽天市場利用によるポイント還元率1.0%のほかに、楽天カード利用によるポイントが2.0%付いてきます(通常ポイント1.0%+期間限定ポイント1.0%)。

つまり合計3.0%還元されることになり、年間10万円の利用なら3,000円分の還元になります。楽天市場を利用する方は、楽天カードを持っていたほうが確実にお得です。

| 楽天市場での支払い方法 | ポイント還元率 |

|---|---|

| 現金 | 1.0% |

| 他社クレジットカード | 1.0% |

| 楽天カード | 3.0% |

さらに、楽天市場アプリを利用すると3.5%になるほか、定期的に開催される楽天スーパーSALEや、お買い物マラソンなどのキャンペーンを利用するだけで還元率がプラスされ、ポイントがお得に貯まっていきます。

楽天カードのメリット②ポイント還元率が常時1.0%以上!

楽天カードでポイントが付くのは、楽天市場でのお買い物だけではありません。どこのお店で利用しても、ポイント還元率が常時1.0%以上になります。

条件なしで常に1.0%還元されるうえ、一定金額の楽天市場利用でポイント2倍になるキャンペーンが毎月あるなど、お得な利用方法も満載です。ポイント2倍キャンペーンは達成条件もそれほど厳しくないため、毎月のようにクリアできる方も多いでしょう。

最低の1.0%でも十分な還元率ですが、さらなるポイントアップにより、かなり高い還元率のクレジットカードとして活用できます。

楽天カードのメリット③楽天ポイントの利用先が豊富!

クレジットカード利用で貯まったポイントも、うまく使えなければ意味がありません。その点、楽天カードで貯まる楽天ポイントなら、利用できる店舗やサービスが豊富で、ポイント消化に困ることはないでしょう。

楽天グループは楽天市場以外にもさまざまなサービスを展開しており、各種サービスで楽天ポイントが使えます。

例えば、「楽天モバイル」や「楽天でんき」を利用していれば、毎月の出費をポイントで支払うことが可能です。「楽天トラベル」で一気に使うこともできます。

さらに、スマートフォン決済の「楽天ペイ」では、楽天ポイントを使って支払うこともできるため、街のお店で日常的にポイントが利用可能です。

もちろん、さまざまな商品を扱う楽天市場でのポイント利用も可能なので、利用先がなくて困るケースはほとんどないでしょう。ちょっと贅沢なものや好きなものを、全額ポイントで入手する使い方も人気です。

楽天カードのメリット④Suicaのチャージでもポイントが貯まる!

「Suica」は、JR東日本が導入している交通系ICカードです。全国の電車やバス、さらに街の店舗での支払いにも使えます。

日常的にチャージ・利用している方も多いですが、楽天ペイに搭載されたSuicaでは、楽天カードからチャージするだけでポイントが付くことをご存じでしょうか?

チャージで還元されるポイントは0.5%で、Suicaを日常的に利用しているのであれば、年間でかなりの還元額になります。

さらに、Android端末を利用している場合は、楽天ポイントでSuicaにチャージすることも可能なため、貯まったポイントを利用できて無駄がありません。

楽天カードのメリット⑤楽天ペイの利用でポイントをダブル取り!

楽天ペイと楽天カードを連携させるだけで、ポイントがさらに貯まってお得です。楽天ペイの支払元を楽天カードに設定すると、楽天カード利用による1.0%が還元されます。

さらにおすすめしたいのは、楽天カードから楽天ペイにあらかじめ「楽天キャッシュ」の残高をチャージし、そこから楽天ペイで支払う方法です。

こうするだけで、200円チャージごとに1ポイントが付与されるうえ、チャージ分からのお買い物で100円ごとに1ポイント貯まるため、合計で1.5%の還元率になります。

楽天キャッシュは楽天銀行などからもチャージできますが、チャージで0.5%付与されるのは楽天カードによるチャージのみです。

| 楽天ペイ決済方法 | 支払い元 | ポイント還元率 |

|---|---|---|

| クレジットカード | 楽天カード | 1.0% |

| 他社カード | カード会社ごとに異なる(楽天ポイントは付与なし) | |

| 楽天キャッシュ払い (チャージ式) | 楽天カード | 1.5% |

| 楽天銀行 | 1.0% | |

| ラクマの売上金 | 1.0% |

街でのお買い物や外食時にスマートフォン決済を使う場合は、楽天カードと楽天ペイをうまく併用して、ポイントをダブル取りしましょう。

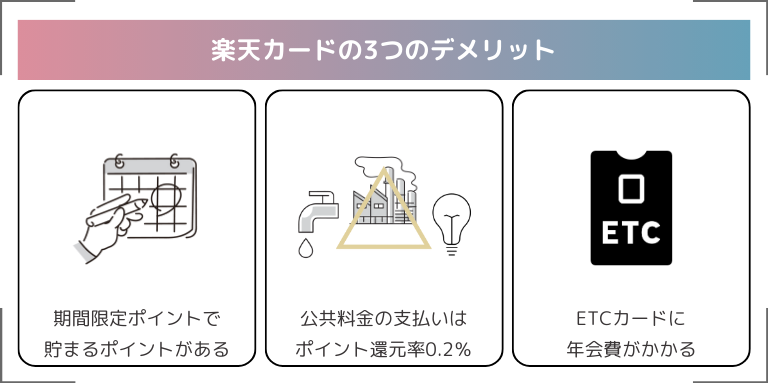

楽天カードの3つのデメリット

メリットの多い楽天カードですが、人によっては不便と感じる点もいくつかあるかもしれません。ここではデメリットと考えられるポイントについて3つご紹介します。

楽天カードのデメリット①期間限定ポイントで貯まるポイントがある

楽天カード利用で貯まる楽天ポイントには「通常ポイント」と「期間限定ポイント」があります。このうち、期間限定ポイントは有効期限が設けられていて、期限を過ぎると失効してしまうポイントです。

例えば、楽天市場でのお支払いに楽天カードを使うと、通常、購入金額の3.0%が還元されますが、このうち1.0%は期間限定ポイントとして付与されます。

また、楽天のキャンペーンで進呈されるポイントの多くが、期間限定ポイントです。有効期限は付与されたタイミングにより異なるため、忘れずに有効活用しましょう。

なお、楽天ペイでポイント利用して支払う場合、自動的に期間限定ポイントが優先利用されるため、忘れずに消化する方法としておすすめです。

楽天カードのデメリット②公共料金の支払いはポイント還元率0.2%

楽天カードの還元率は通常1.0%ですが、公共料金などの支払いに関してはポイント還元率0.2%(500円利用ごとに1ポイント)になってしまいます。毎月必ず発生する公共料金でポイント還元率が下がるのは、デメリットといえるでしょう。

ポイント還元率が下がる具体的な支払い対象は以下のとおりです。

- 公共料金(電気、ガス、水道)

- 税金(国税、都道府県税など)

- 国民年金保険料

- Yahoo!公金支払い

楽天カードのデメリット③ETCカードに年会費がかかる

楽天カード保有者は付帯カードとして「楽天ETCカード」が発行でき、通行料金100円ごとに1ポイントが貯まってお得です。ただし、年会費が550円(税込)かかってしまう点はデメリットといえます。

楽天カード自体は年会費無料のため、ETCカードと合わせて年会費550円と考えれば決して高い金額ではありませんが、ETCカードも無料が良かったと感じる方もいるかもしれません。

なお、楽天ポイント獲得数と獲得回数に応じて付与される「会員ランク」によっては、ETCカード年会費が無料になる特典が用意されています。

楽天カードのポイント還元率

| ポイント還元率(常時) | 1.0% |

|---|---|

| 最大ポイント還元率 | 42.0%(楽天市場での購入で) |

| 付与レート | 100円につき1ポイント |

| 交換レート | 1ポイント1円 |

| 有効期限 | 通常ポイント:最後に通常ポイントを獲得した月を含めて1年間 期間限定ポイント:ポイントごとに異なる |

ポイント特約店

楽天ポイントはオンラインショップだけでなく、街の店舗でも獲得可能です。楽天ポイントの特約店では、お買い物ごとに店舗独自の還元率でポイントが貯まったり、楽天ポイントで支払いができたりします。

ポイント獲得の方法は、楽天ポイントカードや楽天ペイアプリなどでバーコードを提示するだけです。ポイント特約店は街のいたるところにあり、以下のようなジャンルのお店が加盟しています。

- 飲食店

- コンビニエンスストア

- ショッピングセンター

- 百貨店

- 書店

- ファッション、雑貨

- 家電

- ガソリンスタンド

- ホテル

全国でチェーン展開しているような有名店が多数加盟していることから、ポイントを貯めやすく、こまめにポイント獲得を心がければ、年間で相当な還元額になるでしょう。

| 特約店 | ポイント還元率 |

|---|---|

| マクドナルド | 0.5%(税込200円につき1ポイント) |

| ファミリーマート | 0.5%(税込200円につき1ポイント) |

| 紳士服コナカ | 1.0%(税抜100円につき1ポイント) |

| ホワイト急便 | 1.0%(税抜100円につき1ポイント) |

| ENEOS | 燃料油2リットルにつき1ポイント、燃料油以外の商品0.5%(税抜200円につき1ポイント) |

楽天カードが一番お得になるお店・サービス

楽天カードが一番お得に利用できるサービスは、何といっても楽天市場です。

楽天カードを保有しているだけで常に3.0%ポイント還元になるのはもちろん、対象の楽天グループサービスを使えば使うほどポイントアップする「SPU(スーパーポイントアッププログラム)」によって、楽天市場でのお買い物が最大17倍までポイント還元までアップします。

ポイントキャンペーンは、お買い物マラソンや楽天スーパーSALE以外にも「毎月5と0の付く日に+2.0%」など、頻繁に行われています。

楽天カードはこんな人におすすめのクレジットカード!

楽天カードは、楽天市場をはじめとした楽天グループのサービスを使えば使うほど、ポイント還元率がアップし、お得になるのが特徴です。オンラインショップでよくお買い物をする方や、楽天のサービスを使っているという方は、持っていて損はないでしょう。

また、楽天ペイと組み合わせることで、街でのお買い物もよりお得になるため、スマートフォン決済を利用する方にもおすすめです。現金よりもキャッシュレス決済をメインで使っている方にとっては、普段使いにぴったりなクレジットカードといえます。

ただし、公共料金の支払いに関してはポイント還元率が大幅ダウンするため、月々の光熱費などの支払いでポイントを貯めたい方には、あまり向かないかもしれません。

ステータス重視な人にはあまりおすすめできない……?

クレジットカードの種類によっては、社会的地位やステータスが高いといわれているものがあります。

「ゴールドカード」「プラチナカード」などと呼ばれているものがそれにあたり、年会費はそれなりにかかりますが、特典のグレードが高く、保有しているだけでワンランク上の日常体験が得られるでしょう。

その点、楽天カードは、年会費無料で気軽に利用しやすいだけに、ステータスを重視したクレジットカードではありません。ステータス重視の方は別のクレジットカードも比較検討されるとよいでしょう。

楽天カードを上位カードや人気のクレジットカードと比較

ここでは、楽天カードとその他のクレジットカードとを比較して、その特徴を見ていきます。

楽天カードの上位カードや人気の高いクレジットカードと比較するため、自分にとってメリットの多いカードがほかにないかチェックしてみてください。

また、おすすめのクレジットカードをまとめた記事や、究極の1枚や最強の2枚に絞った記事などもありますので、カード探しにお役立てください。

| カード | 楽天ゴールドカード | 楽天プレミアムカード | JCBカード W | 三井住友カード(NL) | エポスカード | アメックス・グリーン |

|---|---|---|---|---|---|---|

| 券面 |  |  |  | .png) |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 1.0~3.0% | 1.0~5.0% | 1.0~10.5% | 0.5%~7% | 0.5~1.5% | 0.3〜1.0% |

| 年会費(税込) | 2,200円 | 11,000円 | 永年無料 | 永年無料 | 永年無料 | 13,200円 |

| 国際ブランド | Visa,Mastercard,JCB | Visa,JCB.AMEX Mastercard | JCB | Visa Mastercard® | Visa | AMEX |

| 申込条件 | 20歳以上 | 18歳以上 | 18歳~39歳 | 満18歳以上 ※高校生を除く | 18歳以上 | 20歳以上 |

| 発行時間 | 約1週間 | 約1週間 | 最短5分 | 最短10秒※ | 最短即日 | 約3週間 |

| 申し込み | 公式サイト |

| カード | 楽天ゴールドカード | 楽天プレミアムカード | JCBカード W | 三井住友カード(NL) | エポスカード | アメックス・グリーン |

|---|---|---|---|---|---|---|

| 券面 |  |  |  | .png) |  |  |

| 詳細 | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

| 還元率 | 1.0~3.0% | 1.0~5.0% | 1.0~10.5% | 0.5%~7% | 0.5~1.5% | 0.3〜1.0% |

| 年会費 (税込) | 2,200円 | 11,000円 | 永年無料 | 永年無料 | 永年無料 | 13,200円 |

| 国際 ブランド | Visa,Mastercard,JCB | Visa,JCB.AMEX Mastercard | JCB | Visa Mastercard® | Visa | AMEX |

| 申込条件 | 20歳以上 | 18歳以上 | 18歳~39歳 | 満18歳以上 ※高校生を除く | 18歳以上 | 20歳以上 |

| 発行時間 | 約1週間 | 約1週間 | 最短5分 | 最短10秒※ | 最短即日 | 約3週間 |

| 申し込み | 公式サイト |

楽天ゴールドカード

| デザイン |  |

|---|---|

| 年会費 | 2,200円(税込) |

| ポイント還元率 | 1.0% |

| 国際ブランド | Visa・JCB・Mastercard・AMEX |

| 追加カード | ETCカード・家族カード |

| 電子マネー | 楽天Edy・Apple Pay・Google Pay |

| 総利用枠 | ~200万円 |

| 申込み条件 | 18歳以上 |

| 発行日数 | 約1週間 |

楽天ゴールドカードは楽天カードの上位カードです。お誕生月に楽天市場でのお買い物のポイントが+1.0%付くなど、通常の楽天カードよりさらにポイントを貯めやすくなっています。

また、通常550円の年会費がかかる楽天ETCカードも無料で利用可能です。さらに、空港ラウンジが年2回利用できるなど、ゴールドカードらしいサービスも付帯しています。

比較的お手頃な2,200円の年会費でゴールドカードを持てるため、楽天カードのメリットを活かしつつ、ステータス性も欲しいという方におすすめです。

楽天プレミアムカード

| デザイン |  | ||

| 年会費(税込) | 11,000円 | 国際ブランド | Visa・JCB・AMEX Mastercard |

| 還元率 | 1.0~5.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

| デザイン |  | ||

| 年会費 (税込) | 11,000円 | 国際 ブランド | Visa・JCB・AMEX Mastercard |

| 還元率 | 1.0~5.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約1週間 |

楽天プレミアムカードは、楽天ゴールドカードのさらに上位に位置付けられるクレジットカードです。1,300ヵ所以上の海外空港ラウンジや、海外のトラベルデスク、国内の主要空港ラウンジなど、グレードの高いサービスが付いています。

利用限度額の上限も300万円と高く、付帯する保険も充実の内容です。もちろん楽天市場など、普段のお買い物でのポイント還元率も、通常の楽天カードよりアップします。

クレジットカードの年間利用額が大きい方、楽天ゴールドカードよりさらにステータス性の高いカードを求める方、国内外の旅行や出張が多い方におすすめです。

JCBカード W

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | JCB |

| 還元率 | 1~10.5% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上39歳以下 | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | JCB |

| 還元率 | 1~10.5% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ショッピング保険 (海外のみ) | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 39歳以下 | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 年会費が永年無料

- 基本還元率が1%で他のJCBカードの2倍

- Amazonやセブン-イレブンがポイント優待店で、最大10.5%還元

- 最短5分でアプリにカード番号を発行

- ポイント優待サイト経由で還元率が最大20倍

- 海外での旅行傷害保険(利用付帯)・ショッピング保険(利用付帯)が付帯する

JCBカード Wは、JCBカードのなかでも還元率が高く、JCB一般カードの2倍のポイントが貯まるカードです。1,000円利用ごとに2ポイント(1ポイント5円相当)でポイント還元率は1.0%と楽天カード並みの高水準になっています。

39歳までに申し込めば年会費が永年無料で、40歳以降もJCB一般カード(還元率は半分)として年会費無料で継続保有できます。 貯まったポイントの使い道としては、ANAマイル、nanacoポイント、JCBギフトカードなどが挙げられ、交換レートも高めになっています。

マイルやnanacoを使う機会の多い方、若い方ほどおすすめのカードです。

三井住友カード(NL)

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際ブランド | Visa・Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

| デザイン | .png) 3.png) 2.png) | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa Mastercard |

| 還元率 | 0.5%~7%※1 | 価値 | 1ポイント 1円分 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 無し |

| その他保険 | 選べる無料保険 | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 満18歳以上 ※高校生は除く | 発行日数 | 最短10秒※2 |

- 年会費永年無料

- 最短10秒でアプリにカード番号を発行※2

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※3

- 家族が三井住友カードを持っているとさらに1%アップ(最大+5%)

- SBI証券のクレカ積立でポイント最大0.5%付与※4

- 還元率アップの学生優待あり※5

- USJでもタッチ決済で最大7%還元

※注釈

※1.

A+B+Cの合計

A:通常ポイント0.5%還元

B:対象のコンビニ・飲食店にて、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用=+6.5%(※)

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元)

※2.即時発行できない場合があります

※3.対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※4.特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※5.特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

※注意事項

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード(NL)はナンバーレスの券面が特徴です。カード番号や有効期限といった、一般的にクレジットカードに記載されている情報はカードに記載がありません。

これらの情報は専用のスマートフォンアプリによって簡単に確認でき、番号が外部に知られることによる不正利用のリスクを抑えられます。

さらに、専用アプリにはカードを利用するたびに通知が届くため、セキュリティを重視したいという方は注目すべきクレジットカードです。

エポスカード

| デザイン |  | ||

| 年会費 | 永年無料 | 国際ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

| デザイン |  | ||

| 年会費 | 永年無料 | 国際 ブランド | Visa |

| 還元率 | 0.5~1.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 無し |

| その他保険 | ー | 利用可能枠 | ~100万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 最短30分 |

- 最短で当日中にカード本体を受取可能(デジタルカードではない)

- マルイで還元率アップや割引などの優待を受けられる

- 海外旅行保険の補償内容が充実(利用付帯)

- エポスゴールドカードの年会費無料インビテーション(招待)を受けられる

- 縦型・表面ナンバーレス・エンボスレスのスタイリッシュな券面デザイン

利用者の口コミ

| エポスのポイントUPサイトを経由してネットショッピングすると、ポイントが2〜30倍になります。楽天市場やQoo10など日常的に利用するサイトが対象なのでポイ活できるのが嬉しいです。また、エポスカードを利用すると請求確定前でも明細がアプリ上にすぐ反映されるので助かっています。 | |

| アプリの読み込みが遅いところは改善してほしいです。また、新アプリになってから使いたい機能にたどり着きにくくなってしまったのも少し不便に感じます。ホーム画面に全てのメニューが一覧表示されるデザインだと、より使いやすくなると思います。 | |

| 縦型のデザインとなっているので、店舗の端末にカードを差し込んで決済するときに分かりやすいです。公式アプリも、使い勝手が良いと思います。ニコニコしているエポッケに癒されますし、毎日トランプゲームで遊ぶのが日課になっています。希望額を設定するだけで後払い決済ができるバーチャルカードも、便利です。 | |

| ゴールド以上のランクでないと、ポイントの有効期限があるのがデメリットです。たくさん決済した場合でも、ボーナスポイントがもらえないのが残念。あと、このカードを作成してしばらくしたら、エポス系の保険会社から営業電話が何度か掛かってきました。 | |

エポスカードは丸井グループが発行しているクレジットカードです。ポイント還元率は通常0.5%と楽天カードの半分ですが、マルイが好きな方には保有メリットが高いでしょう。

年4回のショッピング優待期間には、マルイ店舗や通販サイト「マルイウェブチャネル」でカード利用のお買い物が10%オフになります。

その他、カフェやアミューズメント、スパなど、優待サービスのある人気施設も多いので、普段利用するお店が優待対象になっていれば、よりお得になるでしょう。

\年会費無料!店舗受取りなら即日発行も!/

アメリカン・エキスプレス・カード(アメックスグリーン)

| デザイン |  | ||

| 月会費(税込) | 1,100円 | 国際ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

| デザイン |  | ||

| 月会費 (税込) | 1,100円 | 国際 ブランド | AMEX |

| 還元率 | 0.3〜1.0% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 約3週間 |

アメリカン・エキスプレス・カードは、世界的にもステータスの高さが認められている国際ブランド・AMERICAN EXPRESSが発行するクレジットカード(プロパーカード)で、カードの色から「アメックスグリーン」とも呼ばれています。

一般カードでありながら、特典の高さはゴールドカード並みで、使いこなせれば年会費以上のメリットを受けることも可能です。一般カードにはあまり見られない「空港ラウンジ無料利用」や「トラベル・デスク」といったサービスも付帯しています。

その分、審査は一般カードにしては厳しめともいわれていますが、ステータス性を重視する方には魅力的なカードです。

楽天カードの申し込みから発行までの手順

- パソコンやスマートフォンから申し込み

- 入会審査・カード発行

- カード受け取り(自宅へ配送)

- 新規入会特典受け取り

- カード利用特典進呈

楽天カードの申し込みから発行までは、一般的なクレジットカード発行の流れと同じで、特に難しい点はありません。

ただし、忘れないでおきたいのは、楽天カードを申し込むと「新規入会特典」と「カード利用特典」の2つの特典が付いてくる点です。

特典は、楽天カード会員専用オンラインサービス「楽天e-NAVI」への登録が必要となるため、カードを受け取ったら登録と特典の受け取り手続きを忘れずに行いましょう。

発行までの期間

楽天カードは、「お申し込み受付のお知らせ」メールを受け取ってから、通常約1週間~10日前後で自宅に配送されます。

審査や発行の状況は、「お申し込み受付のお知らせ」メールに記載されたWebページで確認可能です。

ただし、年末年始やゴールデンウィークなど連休が重なる期間は、通常より遅れることを想定しておきましょう。

申し込み時の注意点

楽天カードに申し込みの際は以下の点に注意しましょう。

- 申し込み内容の不備

- 多重申し込みは避ける

- リボ払い設定は解除

申し込みの際に間違いや不明点があると、発行までに時間がかかってしまいます。最悪の場合は、第三者が申し込んでいると判断され、審査に落ちてしまう可能性もあるため注意しましょう。

また、楽天カードの申し込み画面には「リボ払い」の選択肢が設けられています。一括払いのつもりがうっかりリボ払いを設定していた、ということがないように気を付けてください。

楽天カードに関するよくある質問

楽天カードの特徴まとめ

楽天カードは還元率が高く、普段のお買い物でポイントを貯めやすいクレジットカードです。

しかもキャンペーンや楽天サービスを活用することで、一般的なクレジットカードでは実現できないような還元率にまでアップさせることもできます。

ステータス性が高いカードとはいえませんが、その分、年会費無料で持っていて損はないカードのため、普段使いのクレジットカードを探している方におすすめの1枚です。