| デザイン |  | ||

| 年会費(税込) | 3,300円 | 国際ブランド | Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント0.25円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 最短7営業日 |

| デザイン |  | ||

| 年会費 (税込) | 3,300円 | 国際ブランド | Mastercard |

| 還元率 | 0.5% | 価値 | 1ポイント 0.25円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay | タッチ決済 | 対応 |

| 申込条件 | 所定の基準を満たす方 | 発行日数 | 最短7営業日 |

\ 年会費3300円で持てるプラチナカード /

TRUST CLUB プラチナマスターカードの特徴

TRUST CLUB プラチナマスターカードの国際ブランドは、世界各地で大きなシェアを持つMastercardです。

プラチナランクでありながら「年収200万円以上、年会費3,300円」という破格の条件で会員になれることから、大きな注目を集めています。

付与されるポイントには有効期限がなく、交換先も金券やキャッシュバックなど、さまざまな選択肢がありますが、年会費に充当すれば、よりお得に利用できます。

リーズナブルでありながら、プラチナカードとしての付帯保険やサービスが利用できるのもメリットです。

旅行傷害保険、高級レストランへの優待、空港ラウンジサービスなど、旅行やグルメの好きな人には利用価値が大きいといえます。

高いステータスとコストパフォーマンスが同時に得られるこのカードは、まさに「プラチナの常識を変える一枚」です。

会社概要

| 会社名 | 三井住友トラストクラブ株式会社 Sumitomo Mitsui Trust Club Co., Ltd. |

| 設立 | 1960年12月 |

| 本社所在地 | 東京都中央区晴海一丁目8番10号 トリトンスクエアX棟 |

| 公式URL | https://www.sumitclub.jp/ |

TRUST CLUB プラチナマスターカードの5つのメリット!

安定した収入があれば、格安の年会費で名実ともにプラチナランクのサービスと満足感が得られるカードです。

22歳から入会可能で、高いステータスを早く手に入れたい人、周囲からの評価を上げたい方に向いています。

メリット①プラチナカードなのに年会費が3,300円(税込)

クレジットカードは、単なるキャッシュレス決済の手段に止まらず、持ち主のステータスを示すアイテムともなります。

保有するカードのランク次第で、周囲からの評価が変わることさえあるほどです。

クレジットカードのなかで、最高ランクに位置するのはブラックカードですが、発行会社が限られていることから、通常はそれより一段階下のプラチナカードが最上級のカードとされます。

そのため、プラチナカードは、多くの人々にとってステータスシンボルとなっています。

ただし、プラチナランクともなると、審査のハードルが高くなります。年会費も、高級なカードで10万円以上、低価格帯のカードでも2万円前後は必要になるでしょう。

しかし、TRUST CLUB プラチナマスターカードの年会費は3,300円と格段に安く、月額換算にして275円です。

同じプラチナランクのほかのカードと比較してひと桁安い年会費でカードを保有できるのが、最大のメリットでしょう。しかも家族カードやETCカードの年会費は無料です。

\ 年会費3300円で持てるプラチナカード /

メリット②入会目安が年収200万円以上なのでハードルが低い

応募資格もプラチナカードとしてはハードルが低いのが特徴です。公式サイトでは「入会の目安」として次の条件を提示しています。

22歳以上 年収200万円以上

ほかのプラチナカードでは、入会の条件を「30歳以上」としたり、より高い年収を要求したりするケースも少なくありません。

しかし、TRUST CLUB プラチナマスターカードなら、20歳代前半からステータスの高いカードを使用できます。

\ 年会費3300円で持てるプラチナカード /

メリット③レストランで1名無料や空港ラウンジサービスなどが充実

年会費が安いにもかかわらず、他社のプラチナカード同様、さまざまな特典が受けられます。

一例は、高級レストランの食事をお得に楽しめる「ダイニングby招待日和」です。2名以上で提携先のレストランのコースを予約すると、1名分の食費が無料になります。

カード1枚につき1ヵ月間に2回まで利用可能です。ただし、同じお店で半年間に2回以上は優待を受けらないなど、利用回数には一定の制限があります。

それでも1度利用すれば1万円程度の食事代が浮くため、年会費分のコストを回収できる計算です。

加盟店は国内主要都市のほか、ハワイや台湾などにも多数あり、割烹、中華、イタリアン、フレンチなど幅広いジャンルの料理を味わえます。

いずれも厳選された有名店ばかりなので、記念日のお祝いや旅行先での思い出作りにおすすめです。

さらに旅行好きにうれしい特典として、空港ラウンジサービスがあります。対象カードと当日の搭乗券を提示するだけで、国内の主要空港のラウンジを無料で利用できます。

ラウンジ内ではコピーやFAXなどの機器の利用、ソフトドリンクの提供のサービスを受けられるため、出発前の時間を快適に過ごせます。

加えて、国際線手荷物宅配優待サービス、国内の高級ホテル、高級旅館の予約サービスなど、うれしい特典がそろっています。

\ 年会費3300円で持てるプラチナカード /

メリット④最高3,000万円の海外・国内旅行傷害保険が付帯

国内外の旅行障害保険が付帯しているのも、クレジットカードを持つメリットです。TRUST CLUB プラチナマスターカードの場合、国内外の旅行傷害保険とバイヤーズ プロテクションの付帯保険があります。

旅行傷害保険の被保険者は、本会員および家族会員で、国内旅行傷害保険では、家族特約対象者も含まれます。

補償額の最上限は、海外旅行傷害保険の「傷害死亡・後遺障害」の3,000万円です。そのほかの補償内容は「傷害・疾病治療費用」が150万円、「救援者費用」が50万円、「携行品損害」が30万円となっています。

一方、国内旅行傷害保険が適用されるのは「死亡・後遺障害」のみで、カード会員には3,000万円、家族特約対象者の場合は1,000万円を上限に補償されます。

バイヤーズ プロテクションとは、動産総合保険のことです。カードで購入した商品が、偶発的なトラブル(盗難、火災、破損など)によって損害が生じた場合でも、購入日から90日以内であれば、この保険による補償が受けられます。

年間限度額は50万円で、国内での購入品だけでなく、国外で購入して事故に遭った商品も補償の対象です。

\ 年会費3300円で持てるプラチナカード /

メリット⑤ポイント有効期限がないので失効を気にしなくていい

TRUST CLUB プラチナマスターカードを利用すると、TRUST CLUB リワードポイントが付与されます。

100円の支払いにつき2ポイントが基本で、リボルビング払いなら3ポイント付与され、獲得したポイントは無期限で使用できます。

付与ポイントに有効期限のあるクレジットカードも珍しくないなかで、これは大きなメリットでしょう。

期限付きの場合、交換の手続きを忘れているうちに、ポイントが失効することもあるかもしれません。その点、TRUST CLUBのカードなら期限を気にせずに無駄なくポイントを貯められます。

\ 年会費3300円で持てるプラチナカード /

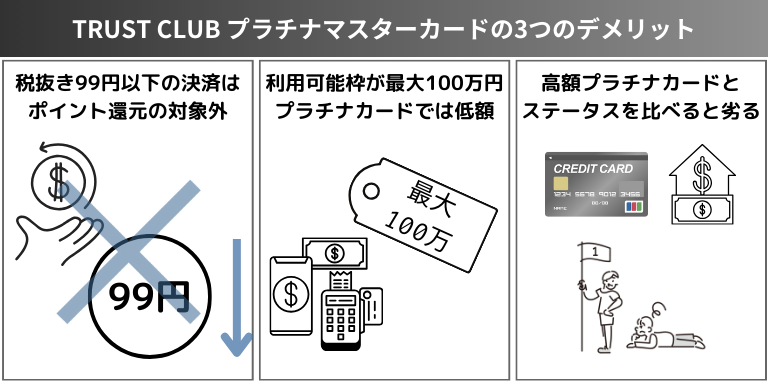

TRUST CLUB プラチナマスターカードの3つのデメリット

TRUST CLUB プラチナマスターカードのデメリットを3つ挙げます。

デメリット①税抜き99円以下の決済はポイント還元の対象外

一つ目のデメリットは、利用額のうち100円未満の端数が切り捨てられることです。

TRUST CLUBカードでは100円の決済ごとにポイントが貯まり、それ未満の金額は還元の対象外になります。

極端な話、1回あたりの決済額が99円以下の買い物をいくら繰り返しても、一向にポイントが貯まりません。また、以下の支払いや取り引きも、ポイントに換算されません。

・年会費

・ショッピングのリボルビング払いの弁済金

・支払い回数3回以上の分割払いにおける手数料

・融資(キャッシング、カードローンなど)に関連するすべての取り扱い

デメリット②利用可能枠が最大100万円とプラチナカードでは低額

総利用枠の低さもデメリットです。実際の総利用枠は、個々の申請者の状況に応じて決定され、最小で30万円、最大でも100万円です。

他社では、プラチナより格下のゴールドカードにさえ、200万円や300万円の総利用枠を設定しているケースもあります。大きな総利用枠を求めるなら、もっと別のカードを検討したほうがよいでしょう。

同じTRUST CLUBであれば、より上位のワールドカードやワールドエリートカードの利用も考えられます。

デメリット③ステータスは高額プラチナカードと比べると劣る

TRUST CLUBのこのカードは、国内で発行するプラチナカードのうち、最も年会費の低いカードといわれます。

しかしリーズナブルである分、特典の充実度が今一つで、ステータス性では高額プラチナカードより劣ります。特に付帯保険の内容は、プラチナというより一般カードと変わらないレベルかもしれません。

国内旅行傷害保険で補償が受けられるのは「傷害死亡・後遺障害」のみ、海外旅行傷害保険はそれより補償の範囲が広いものの、「賠償責任」は適用外です。

バイヤーズ プロテクションの補償額も年間で50万円に過ぎず、プラチナカードにしては全般的に低い金額に留まっています。

また、ラウンジサービスも国内の空港に限られるなど、優待や特典も手薄です。「プラチナ」と称しながらコンシェルジュサービスが受けられないのは、このカードだけでしょう。

しかし、年会費の手頃さを考えれば、ハイレベルの補償やサービスは期待できません。ステータス性は不足しても、コストパフォーマンスの面では、十分に納得できる内容でしょう。

TRUST CLUB プラチナマスターカードのポイント還元率

| 基本ポイント還元率 | 0.5% |

| 最大ポイント還元率 | 1.23% |

| 付与レート | 100円につき2ポイント付与 |

| 交換レート | 0.25%~0.41% |

| 有効期限 | 無期限 |

ポイント特約店

TRUST CLUB プラチナマスターカードには、ポイント特約店はありません。例えば、カード会社と提携している店で買い物をすると、通常ポイントに追加ポイントを付与される、といったサービスは受けられません。

おすすめのポイント交換先

カード決済で貯めたポイントは、さまざまな用途に活用できます。代表的な交換先のレートと1ポイントあたりの価値を紹介しておきましょう。以下「pt」は、ポイントの略です。

共通ポイントに交換

・楽天ポイント

5,000pt→1,000楽天pt

1ptの価値:0.2円

・Vポイント

4,000pt→1,000pt

1ptの価値:0.25円

・dポイント

4,000pt→ 1,000Dpt

1ptの価値:0.25円

金券またはギフト券類に交換

・JCBギフトカード

2万pt→5,000円分(1,000円札券5枚)

1ptの価値:0.25円

・JTB旅行券

2万pt→5,000円分

1ptの価値:0.25円

・スターバックスカード チャージ

8,000pt→2,000円分

1ptの価値:0.25円

・Amazonギフトカード

8,000pt→2,000円分

1ptの価値:0.25円

賞品に交換

・厳選グルメ

・家電製品

・人気メーカーなど

多種多彩な賞品があり、交換に必要なポイントはそれぞれ異なります。

キャッシュバック

8,000pt→2,000円

1ptの価値:0.25円

このほか、会員限定の「ポイントモール」を経由してYahoo!ショッピングや楽天市場などの通販サイトを利用すると、通常のポイントに加え、キャッシュバックまたはボーナスポイントが得られます。

カードの次年度年会費に充当

8,000pt→3,300円相当

1ptの価値:0.4125円

TRUST CLUB リワードポイントの交換レートは、多くの場合、1ポイントあたり0.25円です。ほかの交換先に比べ、年会費に充当したほうが還元率も高くなります。

\ 年会費3300円で持てるプラチナカード /

TRUST CLUB プラチナマスターカードはこんな人におすすめのクレジットカード!

次のようなニーズがある人には、TRUST CLUB プラチナマスターカードがおすすめです。

低コストでステータスの高いカードを作りたい人

このプラチナカードの大きな特徴は、低いコストで高いステータスが得られることです。

家族会員の年会費は無料、本会員の負担額も3,300円に過ぎません。年齢や年収といった応募資格のハードルも低いため、新社会人にも手が届きやすいでしょう。

ポイントを確実に貯めたい人

永久不滅ポイントを獲得できるのも、大きなメリットです。お目当ての商品と交換するまでマイペースでポイントを貯めたい人、失効を気にせずにポイントを使いこなしたい人向きのカードです。

使い勝手が良くて、コストパフォーマンスの高いカードが欲しい人

このカードには、プラチナランクにしては特典や付帯保険の面で劣りますが、「海外の空港ラウンジまで使う必要がない」「それなりのサービスで十分」と考える人には、使い勝手は悪くないはずです。

国内の空港ラウンジなら使用でき、グルメなどの優待制度もあり、うまく使いこなせれば年会費以上の満足度が得られます。コストパフォーマンスの良いカードが欲しい人に最適です。

\ 年会費3300円で持てるプラチナカード /

TRUST CLUB プラチナマスターカードを上位・下位カードや人気のクレジットカードと比較

TRUST CLUBカードには、プラチナカードを含めてMastercardが3種類、同様にVisaカードも3種類あります。ここではプラチナマスターカードの上位・下位カードや、他社の人気カードを紹介します。

TRUST CLUB エリートカード

| デザイン |  |

| 年会費 | 3,300円(税込) |

| 還元率 | 通常:0.5% 最高:0.75% |

| 価値 | 1ポイント0.3円相当 ※交換商品により換算額が異なります |

| ブランド | Visa |

| 追加可能 | ETCカード(発行手数料:無料・年会費:無料) 家族カード(年会費:無料・対象:配偶者、親、18歳以上の子) |

| 付帯保険 | 海外旅行傷害保険(最高3,000万円、利用付帯) 国内旅行傷害保険(最高3,000万円、利用付帯) ショッピング保険(年間200万円まで) |

| スマホ・ 電子決済 | Apple Pay QUICPay、楽天ペイ、楽天Edy、タッチ決済対応 |

| 総利用枠 | 30~100万円 |

| 申込資格 | 22歳以上、年収200万円以上で安定した収入のある方 |

| 発行日数 | 約2〜3週間 |

TRUST CLUBのうち、Visaブランドのゴールドカードです。

国内主要空港の無料ラウンジサービスなどの特典もあり、旅行傷害保険(利用付帯)は海外、国内ともに最高3,000万円までの補償が受けられます。

特にバイヤーズプロテクションの補償額は200万円と、プラチナマスターカードの補償額(50万円)を上回る充実ぶりです。

応募資格や利用条件などでも、プラチナマスターカードと共通する点が少なくありません。

入会の目安は「22歳以上 年収200万円以上」で、年会費は「3,300円」、総利用枠は「30万円~100万円」です。

ポイントプログラムは、100円につき2ポイント付与され、有効期限がありません。

初めてクレジットカードを作る人なら、まずはこのエリートカードから始め、将来的にはよりグレードの高いカードにステップアップするのもよいでしょう。

TRUST CLUB プラチナ Visaカード

| デザイン |  | ||

| 年会費(税込) | 22,000円 | 国際ブランド | American Express® |

| 還元率 | 0.5~15.0%※ | 価値 | 1ポイント4~5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯+利用付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Suica・楽天Edy | タッチ決済 | 対応 |

| 申込条件 | 20歳以上のご本人に安定した収入のある方 | 発行日数 | 最短3営業日 |

※最大15%ポイント還元には上限など各種条件がございます。

| デザイン |  | ||

| 年会費 (税込) | 22,000円 | 国際 ブランド | American Express® |

| 還元率 | 0.5~15.0%※ | 価値 | 1ポイント 4~5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯+利用付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Suica・楽天Edy | タッチ決済 | 対応 |

| 申込条件 | 20歳以上のご本人に安定した収入のある方 | 発行日数 | 最短3営業日 |

※最大15%ポイント還元には上限など各種条件がございます。

名前が示すように、Visaのプラチナランクのカードです。

応募資格は25歳以上、年会費が3万8,500円と、同じプラチナでもマスターカードよりハードルが高くなっています。

それだけにポイントプログラムも100円につき4ポイント付与、還元率1.0%相当と、買い物好きにはうれしいカードです。

付帯保険も充実しており、旅行傷害保険(海外、国内)では、最高1億円の補償が受けられます。国内旅行傷害保険での入院、通院手術の補償や、キャンセルプロテクションといったプラチナマスターカードにはないサポートも備えているのが魅力です。

また、コンシェルジュサービスや、世界最大の空港ラウンジサービスであるプライオリティ・パスなど、プラチナランクならではのラグジュアリーな優待制度も受けられます。

TRUST CLUB ワールドエリートカード

| デザイン |  |

| 年会費 | 143,000円(税込) |

| 還元率 | 通常:1.0% 最高:1.25%(三井住友トラストクラブオンラインショッピングモール) |

| 価値 | 1ポイント0.3円相当 ※交換商品により換算額が異なります |

| ブランド | Mastercard® |

| 追加可能 | ETCカード(発行手数料:無料・年会費:無料 ※5枚まで発行可能) 家族カード(年会費:無料) |

| 付帯保険 | 海外旅行傷害保険(自動付帯:最高10,000万円・家族特約:最高1,000万円、自動付帯) 国内旅行傷害保険(自動付帯:最高10,000万円・家族特約:最高5000万円、自動付帯) 国内・海外渡航便遅延保険(最高10万円) ショッピング保険(年間500万円まで) キャンセルプロテクション(年間20万円まで) ゴルファー保険(最高10,000万円) |

| スマホ・ 電子決済 | Apple Pay QUICPay、楽天Edy、タッチ決済対応 |

| 総利用枠 | 申込者別に設定 |

| 申込資格 | 25歳以上のご本人に安定した収入のある方 |

| 発行日数 | 約2〜3週間 |

Mastercardのなかで、最高峰に位置するカードです。年会費は14万3,000円と高額ですが、それにふさわしい付帯保険や優待が利用できます。

●保険

・海外旅行傷害保険と国内旅行傷害保険も自動付帯で、補償額は最高1億円

・交通事故傷害保険(賠償責任保険付き)、ゴルフ保険も自動付帯

・利用付帯でショッピング・リカバリーやキャンセルプロテクションも利用可能

●特典、優待

・航空券や劇場のチケットの手配、レストランの案内などに応じる「コンシェルジュサービス」

・世界約1,300ヵ所以上の空港ラウンジを無料(同伴者は1名まで)で利用できる「プライオリティ・パス」

・搭乗予定の飛行機の出発が2時間以上遅れた際、無料で空港のラウンジを利用できる「フライトディレイパス」

・国内外の高級旅館、ホテル、レストランなどでの優待制度

上記以外にもきめ細かく手厚いサービスが用意されています。ポイントは決済額100円につき4ポイント付与されるなど、ショッピングにも頼もしいカードです。もちろん、有効期限はありません。この1枚があれば、旅行でもビジネスでも、あらゆる場面で最上級の待遇を満喫できるでしょう。

三井住友カード プラチナプリファード

| デザイン |   ※3 ※3 | ||

| 年会費(税込) | 33,000円 | 国際ブランド | Visa |

| 還元率 | 1~10% ※プリファードストア(特約店)利用で通常還元率+1~9% | 価値 | 1ポイント1円分※4 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行傷害保険 | 利用付帯 | 国内旅行傷害保険 | 利用付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | ~500万円 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 | 発行日数 | 最短10秒※1 |

| デザイン |   ※3 ※3 | ||

| 年会費(税込) | 33,000円 | 国際 ブランド | Visa |

| 還元率 | 1~10% ※プリファードストア(特約店)利用で通常還元率+1~9% | 価値 | 1ポイント 1円分※4 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 傷害保険 | 利用付帯 | 国内旅行 傷害保険 | 利用付帯 |

| その他保険 | 選べる無料保険 ショッピング保険 | 利用可能枠 | ~500万円 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 | 発行日数 | 最短10秒※1 |

- 基本ポイント還元率が1%と高還元

- 入会から3ヶ月後末までに40万円(税込み)利用で4万ポイントプレゼント

- 年間100万円以上利用ごとに1万ポイント、最大4万ポイントをプレゼント

- SBI証券のクレカ積立でポイント最大3.0%付与※2

- 特約店(プリファードストア)の利用で最大9%還元

- コンシェルジュサービスが付帯

- 最短10秒でアプリにカード番号を発行※1

- 海外利用(外貨ショッピング)はご利用金額100円(税込)ごとにプラス2ポイントをプレゼント

※注釈

※1.即時発行できない場合があります。

※2 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※3.ナンバーレスカード(カード券面に会員番号の記載がなく、Vpassアプリ上で確認するタイプ)、またはスタンダードカード(カード裏面に会員番号が記載あるタイプ)のいずれかをご選択いただけます。

※4.ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分相当にならない場合があります。

銀行系のVisaブランドのカードです。基本還元率が1%と高いうえ、プリファードストア(特約店)で決済すると、利用金額100円につき+1~9%のポイント、外貨ショッピングの利用では+2%のポイントが加算されます。

一定の条件を満たせば、最大でそれぞれ4万ポイントが付与される「継続特典」や「新規入会&利用特典」、利用状況に応じて還元率が上がる「Vポイントアッププログラム」などのポイントが獲得できます。

最高で5,000万円の補償が受けられる旅行傷害保険(利用付帯)や空港ラウンジサービスなども利用できますが、基本的には特典や優待制度より、ポイントを重視したい人向きのカードでしょう。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

| デザイン |  | ||

| 年会費(税込) | 22,000円 | 国際ブランド | American Express® |

| 還元率 | 0.5~15.0%※ | 価値 | 1ポイント4~5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯+利用付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Suica・楽天Edy | タッチ決済 | 対応 |

| 申込条件 | 20歳以上のご本人に安定した収入のある方 | 発行日数 | 最短3営業日 |

※最大15%ポイント還元には上限など各種条件がございます。

| デザイン |  | ||

| 年会費 (税込) | 22,000円 | 国際 ブランド | American Express® |

| 還元率 | 0.5~15.0%※ | 価値 | 1ポイント 4~5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯+利用付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Suica・楽天Edy | タッチ決済 | 対応 |

| 申込条件 | 20歳以上のご本人に安定した収入のある方 | 発行日数 | 最短3営業日 |

※最大15%ポイント還元には上限など各種条件がございます。

三菱UFJカードの基本機能と国際ブランドAMEXのサービスの双方を利用できるプラチナカードです。

新規会員登録時には最大で1万5,000円相当のグローバルポイント(条件付き)が贈呈されます。

基本還元率は0.5%と高くはありませんが、対象店舗では最大15%まで還元率がアップします。

セブン‐イレブン/ローソン/コカ・コーラ自販機(タッチ決済、QUICPay、Coke ON®)/ピザハットオンライン/松屋、松のや、マイカリー食堂(店舗内券売機でのクレジット決済が対象)/スシロー/東武ストア/ヤマナカ/フランテ/フランテロゼ

※注釈

※最大15%とは、いつものお店(対象店舗)でポイント優遇分<5.5%>+条件達成特典分<9.5%>を合算した還元率です。条件達成特典分は各ご利用期間中29,000円が上限です。

※ご利用期間は①2024年8月1日(木)~10月31日(木)と②2024年11月1日(金)~2025年1月31日(金)の2回に分かれます。

※2025年2月以降も内容を変更してポイント還元を継続予定です。

※還元するポイントは、1ヶ月のご利用金額合計1,000円ごとに算出します。(期間中のご利用金額合計が1,000円未満の対象店舗のご利用分は、15%ポイント還元の対象外となります。)

※各社のご利用金額の合算、集計は行いません。各社単位でのご利用金額に応じてポイントを付与いたします。

※Apple PayはQUICPay(クイックペイ)でのご利用が対象となります。

※Apple Pay、QUICPayはMastercard®とVisaのみでご利用可能となります。

※ クレジットカード、タッチ決済、Apple Pay(QUICPayで支払いの場合)でのご利用が対象となります。

※ 全国の店舗が利用対象となります。ただし、一部本サービス対象外の店舗があります。

※ ローソンは、ナチュラルローソンやローソンストア100も対象です。

※ 1ポイント=5円相当の商品と交換をした場合(1ポイントの交換比率は交換する商品によって異なる)。

※ 法人カード会員はサービスの対象外。

※ フランチャイジー各社が発行するMUFGカードは、サービスの対象外。

※アメリカン・エキスプレス®ブランドのポイント優遇は、上記追加対象店舗のうち、スシロー、東武ストア、ヤマナカ、フランテ、フランテロゼとなります。

付帯特典にはコンシェルジュ、空港ラウンジ、手荷物空港宅配、健康や介護の相談といった各サービスや、ホテルやレストランでの優待制度などがあり、年会費2万2,000円(税込)に見合うだけの満足感が得られるでしょう。

旅行傷害保険(自動付帯)の補償の最高額は5,000万円で、海外旅行傷害保険の場合は利用付帯により、さらに5,000万円の上乗せも可能です。

三菱UFJフィナンシャル・グループ各社によるサービスも充実しています。キャッシュカードや通帳の再発行時の手数料還元、不動産売買取引によるグローバルポイント贈呈など、銀行系カードならではの特典が受けられます。

セゾンプラチナ・アメリカン・エキスプレス・カード

| デザイン |  | ||

| 年会費(税込) | 22,000円 | 国際ブランド | AMEX |

| 還元率 | 0.75%~1.0% | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短3営業日 |

| デザイン |  | ||

| 年会費 (税込) | 22,000円 | 国際ブランド | AMEX |

| 還元率 | 0.75%~1.0% | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上 | 発行日数 | 最短3営業日 |

クレディセゾンが発行するAMEXブランドのカードです。1ポイントはおおよそ5円に相当し、有効期限はありません。

特典や優待制度も充実しており、グルメやショッピングから資産運用、ビジネス、ヘルスケア、家事代行に至るまで幅広いサービスが利用できます。

JALのマイルが効率良く貯まるSAISON MILE CLUBや、国内空港ラウンジの無料サービス、プライオリティ・パスなど、旅行好きにとってありがたい特典が付いているのも魅力です。

旅行傷害保険(海外は利用付帯、国内は自動付帯)、コンシェルジュサービスも利用可能です。年会費は税込2万2,000円で、最短3営業日で発行できます。

JCBプラチナ

| デザイン |  | ||

| 年会費(税込) | 27,500円 | 国際ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 利用付帯 | 国内旅行保険 | 利用付帯 |

| その他保険 | ショッピング保険 JCBスマートフォン保険利用付帯 JCB トッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay・Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方(学生不可) | 発行日数 | 最短5分※ |

| デザイン |  | ||

| 年会費 (税込) | 27,500円 | 国際 ブランド | JCB |

| 還元率 | 0.5~10.0% ※JCB PREMOへの交換の場合 | 価値 | 1ポイント 5円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 利用付帯 | 国内旅行 保険 | 利用付帯 |

| その他保険 | ショッピング保険 JCBスマートフォン保険利用付帯 JCB トッピング保険 | 利用可能枠 | 公式サイトでご確認ください |

| スマホ決済 | QUICPay Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 20歳以上の本人に安定継続収入のある方(学生不可) | 発行日数 | 最短5分※ |

※注釈

※入会受付は9:00~20:00(受付時間を過ぎた場合は、翌日受付扱い)

※顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPでご確認ください

- 通常469米ドルのプライオリティパスが無料付帯

- 24時間365日使えるコンシェルジュサービスが付帯

- 国内人気レストランを2人以上で予約すると1人無料になる「グルメ・ベネフィット」が付帯

- 国内人気ホテルが優待価格で利用できる「JCBプレミアムステイプラン」が付帯

- プラチナカードのなかでは年会費が安い

- 最高ランク「JCB THE CLASS」の招待を受けられる

1,000円でOki Dokiポイントが1ポイント付与されるカードです。1ポイントあたりの価値は5円で、メンバー特典や海外のJCB加盟店の利用でポイントが2倍に増えるサービスもあります。

ポイント特約店には、おなじみのスターバックスコーヒーやセブン‐イレブンなども名を連ねており、日頃からこれらの店をよく利用する人ならポイントも集めやすいでしょう。ただし、60ヵ月の有効期限がある点に気を付けてください。

プライオリティ・パスやコンシェルジュデスクといった旅行者のための特典も充実しています。人気ホテルや旅館に泊まれる「JCBプレミアムステイプラン」、レストランへの優待制度「グルメ・ベネフィット」など、ワンランク上のサービスを享受できるでしょう。

国内外の旅行のトラブルに対応できる航空機遅延保険やショッピングガード保険も付帯しており、旅行傷害保険は国内、海外ともに最高1億円まで補償されます。

ほかにディスプレイの破損時に最大5万円の補償が受けられるJCBスマートフォン保険、日常のトラブルをカバーするJCB トッピング保険(保険料、月額210円)があります。

なお、JCBプラチナの応募資格は25歳以上で安定継続収入のある人で、年会費は27,500円です。入会のハードルは、TRUST CLUB プラチナマスターカードより厳しめですが、総利用枠は150~300万円とJCBプラチナのほうが大きくなっています。

エポスプラチナカード

| デザイン |  | ||

| 年会費(税込) | 30,000円 | 国際ブランド | Visa |

| 還元率 | 0.5~2.5% | 価値 | 1ポイント1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行保険 | 自動付帯 | 国内旅行保険 | 自動付帯 |

| スマホ決済 | Apple Pay・Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 約1週間 |

| デザイン |  | ||

| 年会費 (税込) | 30,000円 | 国際 ブランド | Visa |

| 還元率 | 0.5~2.5% | 価値 | 1ポイント 1円相当 |

| ETCカード | あり | 家族カード | あり |

| 海外旅行 保険 | 自動付帯 | 国内旅行 保険 | 自動付帯 |

| スマホ決済 | Apple Pay Google Pay | タッチ決済 | 対応 |

| 申込条件 | 18歳以上 | 発行日数 | 約1週間 |

エポスポイントが貯まるVisa対応のカードです。付与レートは基本的に200円につき1ポイントで、誕生月には2倍、ポイントアップショップの利用で3倍になる特典もあります。

さらに最大で6,000円相当のファミリーボーナスポイントを受けられるうえ、年間の利用額に応じて最大で10万円のボーナスポイントが加算されます。

ちなみに、1ポイントの価値は1円で、プラチナカードであれば、エポスポイントの使用期限はありません。

利用額が年間で100万円以上になると、3万円の年会費が翌年から2万円に減額されます。旅行傷害保険(海外・国内)、国内外の空港ラウンジサービス、コンシェルジュサービス、グルメクーポンなどの付帯サービスも整っています。

エポスカードの保有者であれば、18歳から応募が可能です。学生は対象外ですが、条件さえクリアすれば、10代のうちからプラチナ会員というステータスが手に入ります。

TRUST CLUB プラチナマスターカードの申し込みから発行までの手順

TRUST CLUBカードは、オンラインから申し込めます。入会手続きからクレジットカード発行までの手順は、以下のとおりです。

- 公式サイトにアクセスし、カード申し込みのページを開く

- 注意事項を確認のうえ、本人情報など必要事項を記入、支払い口座を登録する

- 審査終了後、その結果がメールで送られてくる

- 登録先の住所にクレジットカードが届く

発行までの期間

クレジットカード発行までの期間は、2~3週間が目安です。

申請には口座登録と本人確認書類の提出が必要です。オンライン上ですべての情報を提出できない場合は、カード会社から返信用封筒と一緒に案内書が送付されます。

申請者は必要書類を添えて返送するため、それだけ時間がかかります。発送期間を短縮するなら、本人確認書類もオンライン上で提出するのがおすすめです。

なお、審査状況によっては1ヵ月程度かかる可能性もあります。経過が気になるときは、コールセンターで確認できます。問い合わせの際は、受付番号と受付日を伝えてください。

申込時の注意点

入会手続きの際には、以下の点に気を付けてください。

送付先は国内限定

入会申請時に登録するカードの送付先(自宅住所)は、国内限定です。また国外からの申し込みも受け付けていません。海外の長期滞在者、転居予定者は注意してください。

問い合わせができるのは本人のみ

コールセンターに受付状況を確認できるのは、申請者本人だけです。代理人からの問い合わせには対応していません。

確認書の返送はスムーズに

オンライン申し込み確認書を申請者に送付してから、1ヵ月以内に返送されなかった場合はカードの申請は無効と見なされます。